本文来自微信公众号“尧望后势”,作者:张启尧,胡思雨。

内外部不确定性冲击下,近期港股市场领跌全球,带动AH溢价持续走阔并来到历史高位。另一方面,我们也观察到8月以来港股通资金已开始加速南下。到底港股市场投资机会如何?当前又有那些标的具备较强的投资价值?本篇报告为您解读。

港股:价格比时间重要,便宜就是硬道理

1、总体配置:外围冲击钝化,北上温和流入,南下继续“捡便宜”

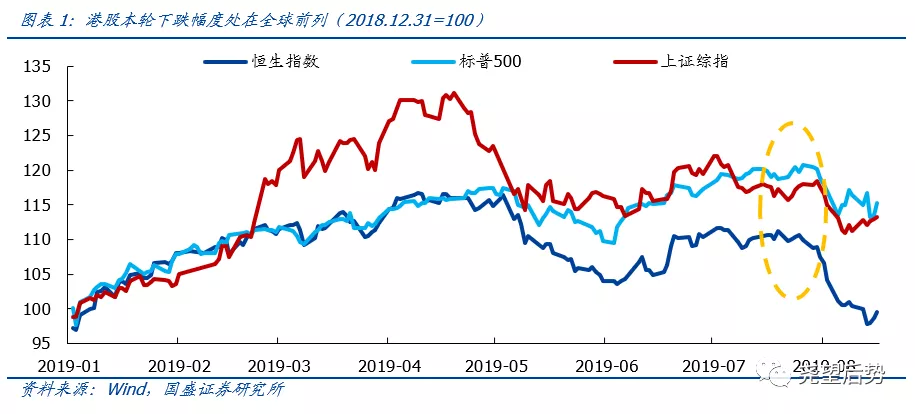

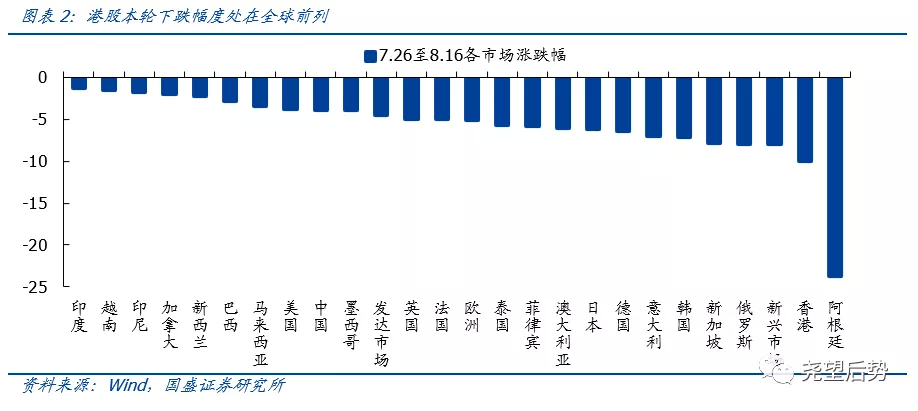

本轮下跌中,港股在时间和空间上均领先全球。全球市场本轮下跌整体启动于7月31日,主要是美联储主席鲍威尔“降息并不意味着新一轮宽松周期开启”的鹰派表态远低于市场预期,此后又在美国决定于9月1日起对3000亿美元中国输美商品加征10%关税,中美贸易摩擦升级的担忧中扩大跌幅。但对于港股市场,其早于7月26日便开始下跌,后续更在内外部不确定性冲击下加速回落。因此,从时间上港股下跌领先全球。并且7月26日至8月16日期间,港股大幅下跌10%,在主要市场中也仅次于阿根廷。因此,从下跌的空间来看,也处在全球前列。

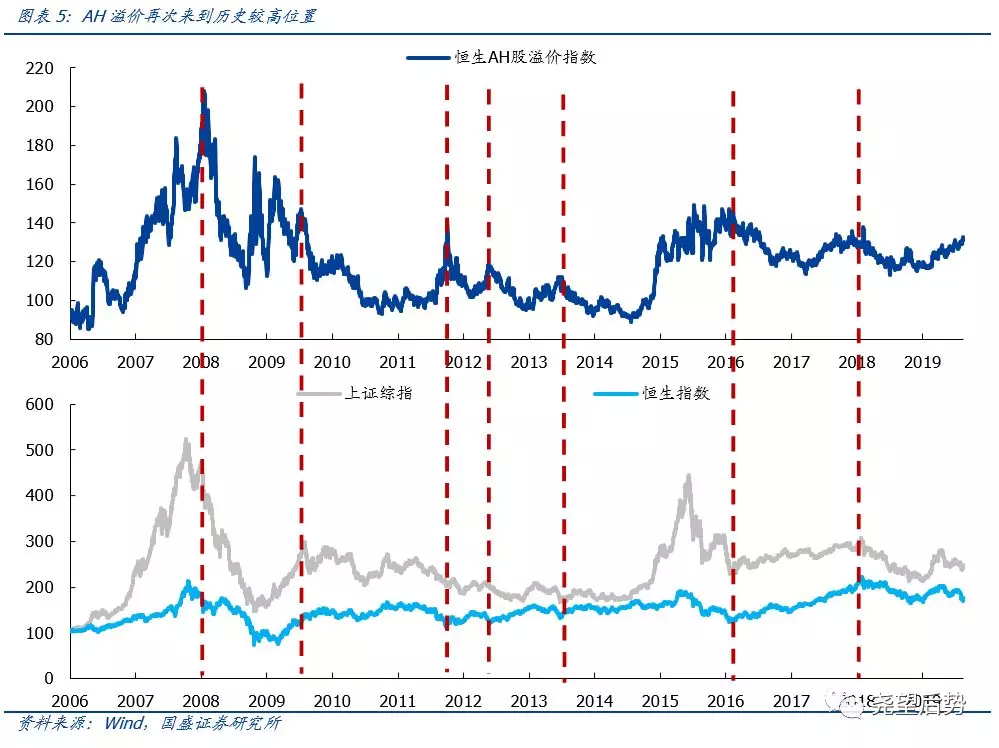

2、AH溢价:重回历史高位,走势类似2015年

港股的大幅下跌,还导致AH溢价再度走高并来到历史较高水平。截至目前,恒生AH溢价指数已提升至130左右,已处在近10年来较高水平。

本轮AH溢价抬升的核心原因是港股相对A股超跌,历史上与2015年的情况相似。回顾历史,AH溢价水平的走高,大多数情况下都来自A股相对于港股的超涨,而回落时也大多是由于A股的大幅下跌。而本轮有所不同,尽管AH溢价最初的提升同样时因为年初A股的大幅上涨,然而最终推动AH溢价水平持续走阔的,很大程度上要归因于同期H股相对A股的超跌。对比来看的话,较为类似2015年的情况:首先,虽然2015年股灾中上证综指的绝对跌幅大于恒生指数,但对于这些同时在两地上市的股票,特别是其中的银行股,H股的下跌幅度明显高于A股。其次,“8·11汇改”之后,人民币汇率持续大幅贬值,与当前市场背景也较为相似。

未来,一旦内外部不确定性有所缓和,港股有望出现估值修复。参考15年股灾阴影褪去、AH市场转入震荡后,人民币汇率继续贬值,港股相对A股表现仍相对强势,带动AH溢价指数大幅下降。

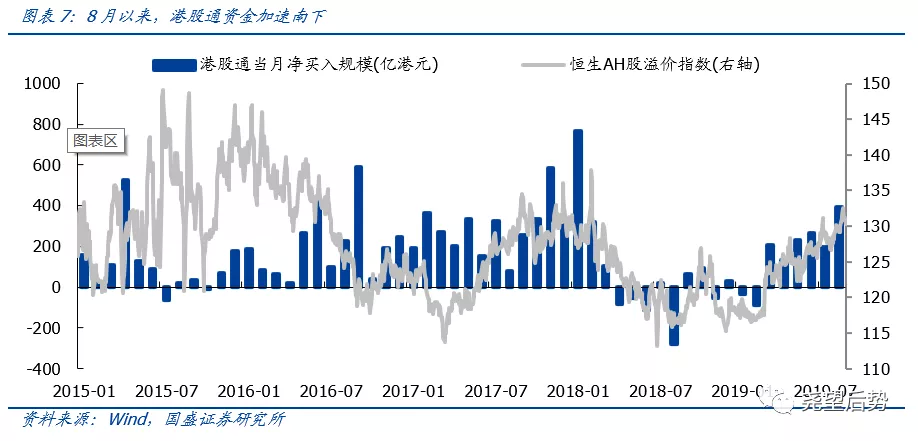

3、“聪明钱”再行动:近期港股通资金加速南下

港股通资金加速南下,市场的“聪明钱”已开始行动。近年来随着陆港互联互通机制不断发展成熟,国内资金通过港股通渠道南下投资已成为常态,而AH溢价水平也成为考察港股市场投资机会的重要指标。年初以来,随着AH溢价水平持续走阔,港股通资金南下规模持续上升。8月以来港股通资金更加速南下,至今已大幅流入394亿港元。

H股已出现一批具备长期投资价值的标的,可以左侧“捡便宜”

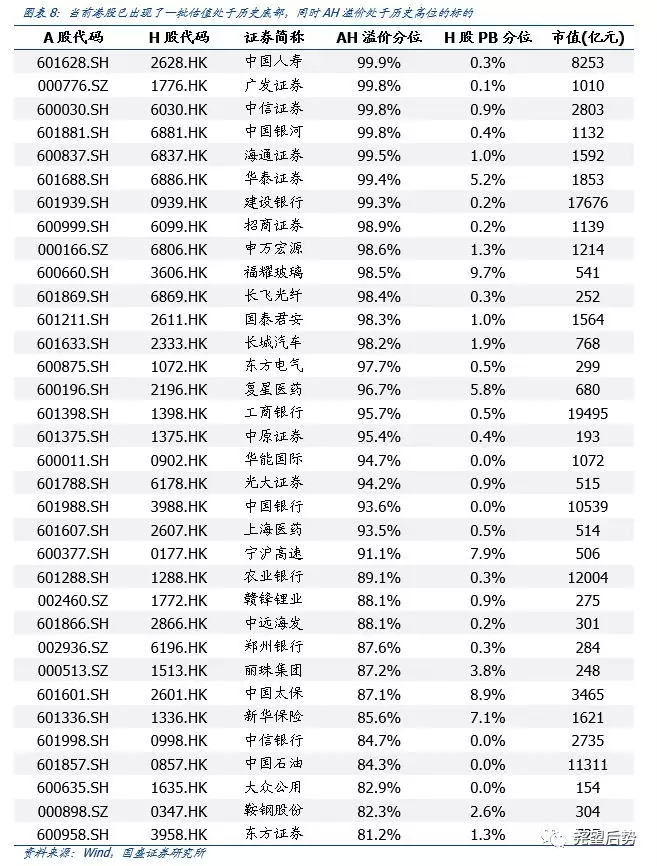

大跌之后,当前港股已出现了一批估值处于历史底部,同时AH溢价处于历史高位的标的。我们设定筛选标准为:1)PB估值处在2010年以来的10%分位以下;2)AH溢价水平处在2010年至今的80%分位以上;3)市值在100亿以上。结果如下:

总结而言,在内外不确定性的冲击下,本轮港股领先全球市场下跌,跌幅也处在前列。大跌之后,当前AH溢价水平已来到历史高位、部分港股龙头股估值回到历史低位,H股已经出现一批投资性价比较高的标的。同时港股通资金也已在加速南下。对于长期价值投资者,当前即可本着“价格比时间重要”的原则左侧布局“捡便宜”。后续,一旦香港内外风险逐渐缓解,超跌之后的港股有望出现更明显的估值修复。

风险提示

宏观经济超预期波动。