本文源自“大话金融”微信公众号。

邮储银行(01658)19H1业绩略超市场预期。管理效率提升带来成本端优化,贷款占比上升有助稳定收益率。维持目标价6.47港元,对应19年1.0倍PB,现价空间44%,增持。

摘要

投资要点:

投资建议

考虑管理效率提升带来的成本优化,上调19/20/21年净利润增速预测至13.28%(+2.54pc)/13.58%(+1.75pc)/13.26%(+0.10pc),对应EPS0.70/0.80/0.91元,BVPS5.77/6.31/6.93元。现价对应5.75/5.03/4.42 倍PE,0.70/0.64/0.58倍PB。维持目标价6.47港元,对应19年1.0倍PB,现价空间44%,维持增持评级。

业绩概览

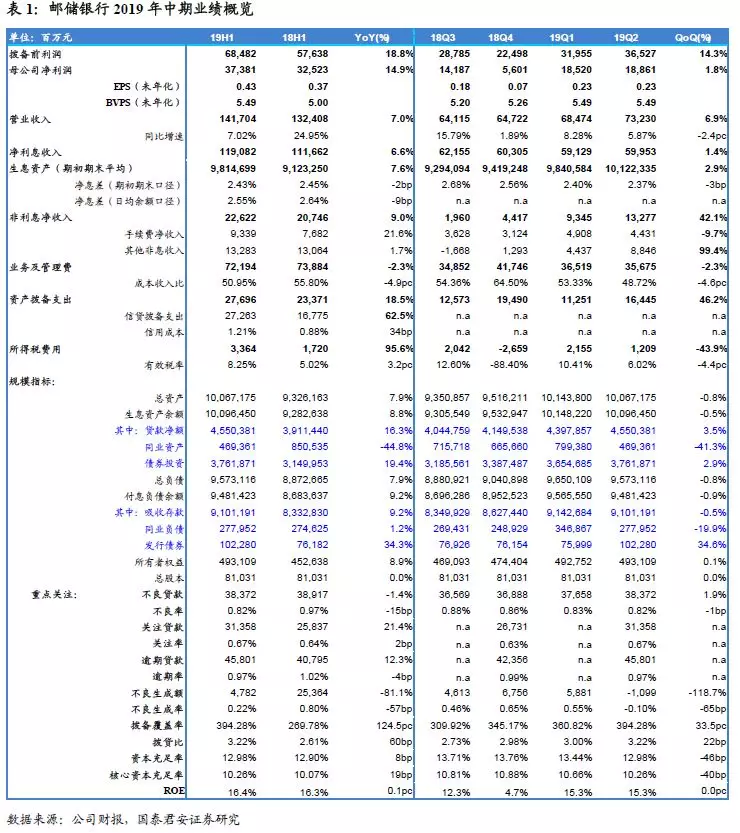

19H1营收+7.02%,净利润+15.0%,净息差(日均余额口径)2.55%。不良率0.82%,环比-1bp,拨备覆盖率396%,环比+35pc。

新的认识:效率显著提升,资产结构优化

1、效率显著提升。19H1净利润同比+15.0%,增速较19Q1提升2.7pc。其中最大亮点在于19H1成本收入比同比大幅下降4.8pc至51.0%,归因于新一任管理层推动管理效率提升,使得:①运营费用压降,19H1一般运营及管理费同比下降18.9%;②规范程度提升,使得诉讼的预期损失减少、部分预计负债转回,因此对应的营业支出下降。

2、资产结构优化。体现为持续将低成本负债配置于高收益贷款:①存贷比首次突破50%,环比+2.1pc至51.7%;②贷款/总资产环比+1.8pc至45.2%。随着资本补充到位,邮储银行存贷比及贷款占比指标仍有快速上升空间,将使邮储银行在利率下行期资产收益率相对更稳。

3、不良继续改善。资产质量延续18年中报后的改善趋势,体现为:①不良率微降,环比-1bp至0.82%,逾期贷款率较18年末下降2bp至0.97%;②安全垫增厚,拨备覆盖率环比+35pc至396%。

4、资本有望补充。当前已明确有两项资本补充计划:①证监会已受理邮储银行A股招股说明书,回A进展顺利。保守测算若成功回归A股,可提升核心一级资本充足率43bp;②邮储银行计划发行不超过800亿元永续债,静态测算可提升资本充足率168bp至14.66%。两项计划合计可大幅提升资本充足率211bp。

风险提示

宏观经济失速引发信用风险,存款成本超预期提升。