9月27日,智通财经获悉,深圳的集成电路及其他电子元器件分销商芯智控股(02166)正式开始在港招股,招股价介乎每股1.77元至2.39元之间,每手2000股,入场费最多4720港元。

此次计划全球发售1.25亿股,其中10%为香港公开发售,90%为国际配售,以招股价中位数2.08元计,集资额约2.36亿港元。香港公开发售9月30日结束,10月7日挂牌。

智通财经获得的招股资料显示,做为中国大陆最大的集成电路及其他电子元器件分销商之一,芯智控股2015年的销售额已经接近5亿美元,实力不可谓不强。

但是令人担忧的是,庞大的销售收入之下,其毛利率还不到5%,净利率更是低于2%。此外作为分销商的芯智控股还面临着,从五大供应商处的采购占到总采购额的九成以上,其中更是70%以上产品来自同一个供应商;应收账款周转天数远高于应付账款周转天数,导致现金持续流出等问题。

红红火火的电子元器件分销市场上,芯智控股的给人的感受可谓是:做一个分销商真难,做一个赚钱的分销商更难!

国内第五大集成电路分销商

根据易观智库的报告,2015年中国大陆成为全球最大的半导体市场,有约10万家公司从事集成电路及其他电子元器件的分销及贸易业务。

而按2015年收入计算,芯智控股是中国大陆第八大电子元器件分销商,2015年市场份额约为0.13%;同时也是中国大陆第五大主要分销集成电路的电子元器件分销商,2015年市场份额约为0.13%。

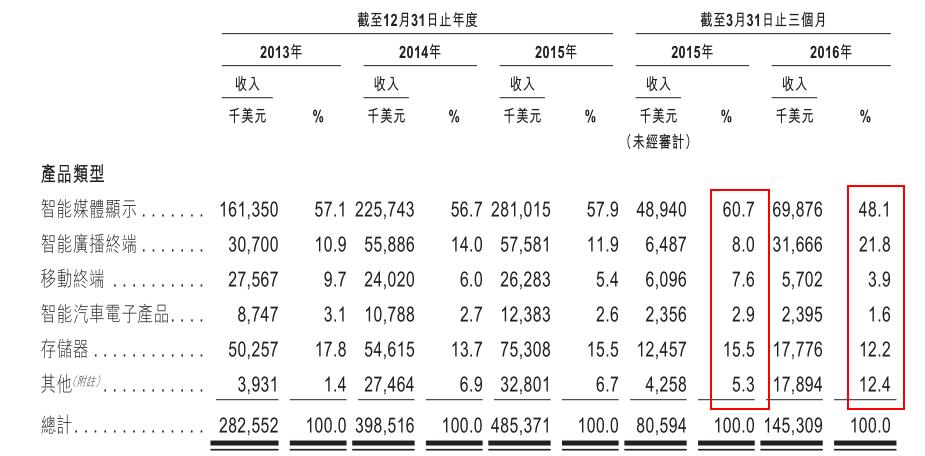

其产品主要包括智能媒体显示、智能广播终端、移动终端、智能汽车电子和存储器产品等应用的各种集成电路及其他电子元器件。

以截止2015年12月31日止年度数据看,芯智控股收入来源占比最大的是智能媒体显示,为2.81亿美元,占比56.7%;其次是智能广播终端和存储器的5758.1万美元和7530.8万美元,分别占比14.0%和13.7%;其余的是移动终端、智能汽车电子产品等。

2015年2月,芯智控股推出线上销售平台芯智云城,客户通过电子商务平台进行交易。2015年12月增设了SuperIC社区及SuperIC导航等线上营销平台,吸引了大约5100多注册用户及约270多名活跃用户。

芯智控股官方称,未来会加大在线上销售平台上的销售、推广力度,全球发售所得款项的70%以上都和电商平台的营销、技术相关。

主要客户包括创维中兴乐视

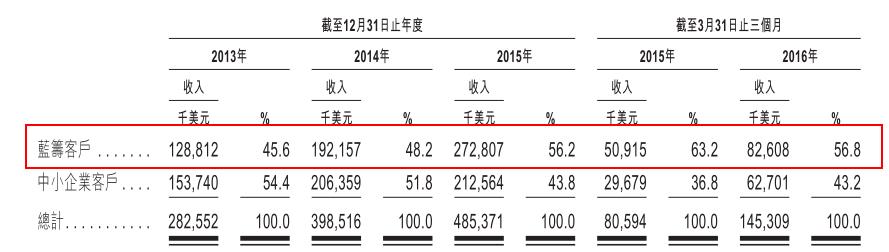

智通财经从招股书了解到,2005年开始营业以来,截止到2016年3月31日,芯智控股大约建立了一个1300多名客户的客户 群,并分为蓝筹客户和中小企业客户。

根据芯智控股的标准,其认为的业内知名的,收入超过3亿元,或年销售额超过5亿元的公司为蓝筹客户。

于2013、2014、2015财政年度,以及2016年第一季度,对蓝筹客户的销售收入分别占总收入的45.6%、48.2%、56.2%及56.8%;对中小企业客户的销售收入分别占总收入的54.4%、51.8%、43.8%及43.2%。

而往绩记录期内,五大客户带来的销售额分别约为1.48亿美元、2.17亿美元、2.87亿美元及8600万美元,占总收入的51.3%、54.4%、59.2%及59.1%。

其中最大客户销售额分别为6460万美元、1.01亿美元、1.44亿美元和3840万美元,分别占总收入的22.9%、25.4%、29.7%及26.4%。

而目前的五大客户中包括A股创业板上市公司乐视旗下的乐视致新电子科技(天津)有限公司的8.2%,创维(00751)旗下深圳创维—RGB电子有点公司的8.0%,中兴(00763)旗下深圳市中兴康讯电子有限公司的7.2%,以及广州视源电子的26.4%、Realmobile Electrics的9.3%等。

为扩大中小企业客户群,2015年11月芯智控股推出了芯球计划,探索与电子行业内孵化器的合作机会,目前已经与厦门的“海峡两岸无人机暨智能机器人孵化基地”等三家孵化器建立了合作安排。

毛利率低于5%净利率低于2%

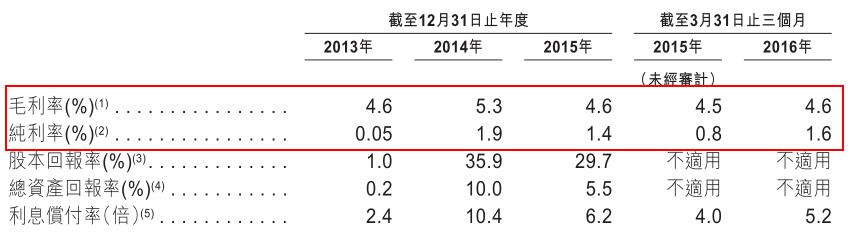

于2013财政年度、2014财政年度、2015财政年度及2016年第一季度,芯智控股收入分别为2.83亿美元、3.99亿美元、4.85亿美元及1.45亿美元;而同期利润分别为13万美元、738万美元、690万美元及238万美元。

同期芯智控股毛利率仅为4.6%、5.3%、4.6%及4.6%;净利率则为0.05、1.9%、1.4%和1.6%。

据芯智控股董事长兼行政总裁田卫东的说法,毛利率较低原因在于,半导体分销行业规模较大,净利润于行业也无固定标准,有些很低,有些很高,未来会努力改善。

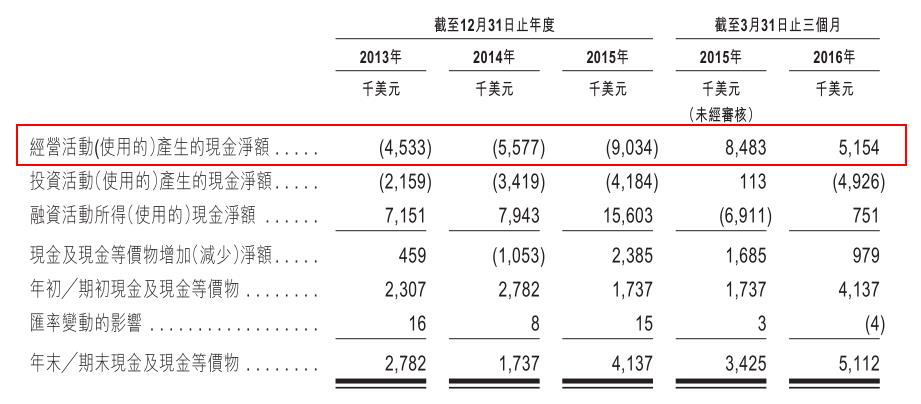

除了并不好看的毛利率和净利润情况,公司现金流紧张,负债比率高企也是投资者不得不关注的问题。

智通财经获得的数据显示,截止2013年、2014年、2015年12月31日止年度,公司经营活动产生的现金净额分别为-453.3万美元、-557.7万美元和-903.4万美元。

公司首席财务官黄梓良对智通财经称,由于公司目前处于高速发展时期,需要大规模现金支撑发展;同时半导体行业现为大势所向,从银行可得到的支持力度较大,未来有信心改善现金流量状况。

不过智通财经梳理招股书发现,同期内芯智控股应收账款周转天数分别为34天、34天、47天及49天,而应付账款周转天数则为31天、25天、28天及29天。

向供应商付款的信贷期大大短于提供给客户的信贷期,导致芯智控股的现金持续保持净流出的状态,对现金流状况有影响。

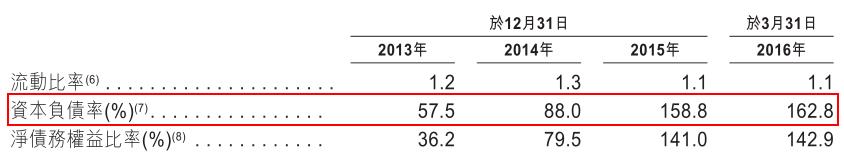

也因此该公司对银行资金比较依赖,造成资本负债率持续上升:于2013、2014、2015年12月31日,以及2016年3月31日,分别为57.5%、88.0%、158.8%及162.8%。

进而造成芯智控股的融资成本分别为36.5万美元、96.5万美元、175万美元及67.1万美元。

九成产品来自五大供应商

做为分销商,芯智控股的销售主要依赖于向供应商采购产品。智通财经获得的数据显示,其主要的采购商有150多名,分布于中国台湾和中国大陆。

近几年来,芯智控股的供应商队伍在逐步扩大:于2013、2014、2015财政年度,以及2016年第一季度,其供应商数量分别约为60名、93名、121名及158名。

同期内,其向五大供应商采购额分别为2.56亿美元、3.72亿美元、4.70亿美元及1.36亿美元,占采购总额的94.4%、96.6%、96.4%及97.5%。

其最大的供应商晨星,总部位于台湾。晨星自2009年以来,就在全球电视系统芯片市场一直占有最大份额。芯智控股是晨星在中国大陆的两家授权分销商之一,其中中国大陆的销售占据晨星全球销售额的一半以上,而芯智控股的销售,一度占据了其在中国大陆销售额的一半。

往绩记录期内,向其采购的金额分别为1.95亿美元、2.92亿美元、3.66亿美元及9760万美元,占各年总采购额的72.1%、75.7%、75.2%及70.0%。

这就是说,对芯智控股而言,其向五大供应商采购量占其总采购量的九成多,而向第一大供应商采购额就达到了七成。

虽然芯智控股管理层一再在风险因素中阐明,已经与晨星建立了牢固的业务关系;彼此是互惠互利、相辅相成的;尽管依赖于晨星,但日后仍然能够维持收入;有替代供应商等等。

但是投资者应该有理由担心,一旦来自供应商方面的产品出现意外情况,将直接威胁芯智控股的整个销售业务。

因此对投资者而言,是否投资芯智控股,还是需要做更多的功课,做更多的考虑。

不过萝卜白菜各有所爱,你看慧聪网(02280)、瀚华金控和高照国际就“勇敢地”成为芯智控股的“基石担当”,大笔一挥就分别投了400万美元、200万美元和100万美元,真是大气!