本文来自微信公众号“EBoversea”,作者:付天姿、吴柳燕。

文章摘要

1H19主营业务利润健康增长,投资收益减少导致净利润下降

2019年上半年公司实现营收13.9亿元港元,同比增长24.7%,主要得益于传统管理软件业务延续健康增长以及云业务快速放量。毛利率同比上升0.3个百分点至36.9%,主要由于高毛利率的云业务占比扩大和管理软件业务毛利率稳定提升。主营业务利润同比增长11.5%至1.0亿港元,主营业务利润率达7.5%,主要由于管理软件业务经营利润快速增长,部分为云业务亏损所抵消。由于联营合营公司投资收益减少,归母净利润同比下降16.4%至1.1亿港元。

大型企业ERP市场龙头,传统管理软件业务维持较快成长

1H19传统管理软件业务营收10.4亿港元,同比增长15.9%,营收占比为74.8%。综合传统ERP产品及客户基础逐步夯实有望延续稳健增长,运营商OSS业务受益5G时代需求释放有望增长提速,同时软件外包业务依托既有客户需求维持平稳增长,我们预计传统管理软件业务有望保持双位数的健康成长。

云端转型起步时,打开中长期业绩成长及估值空间

1H19云业务营收1.6亿港元,同比增长104.4%,营收占比扩大至11.5%。国内云ERP市场仍在发展初期,云化比例存在较大提升空间。浪潮云端转型步伐虽然落后于金蝶(00268)、用友,但是受益于国内云ERP行业整体高速成长红利以及自身在产品、客户端能力补齐,未来云业务有望实现高速成长。

估值与评级

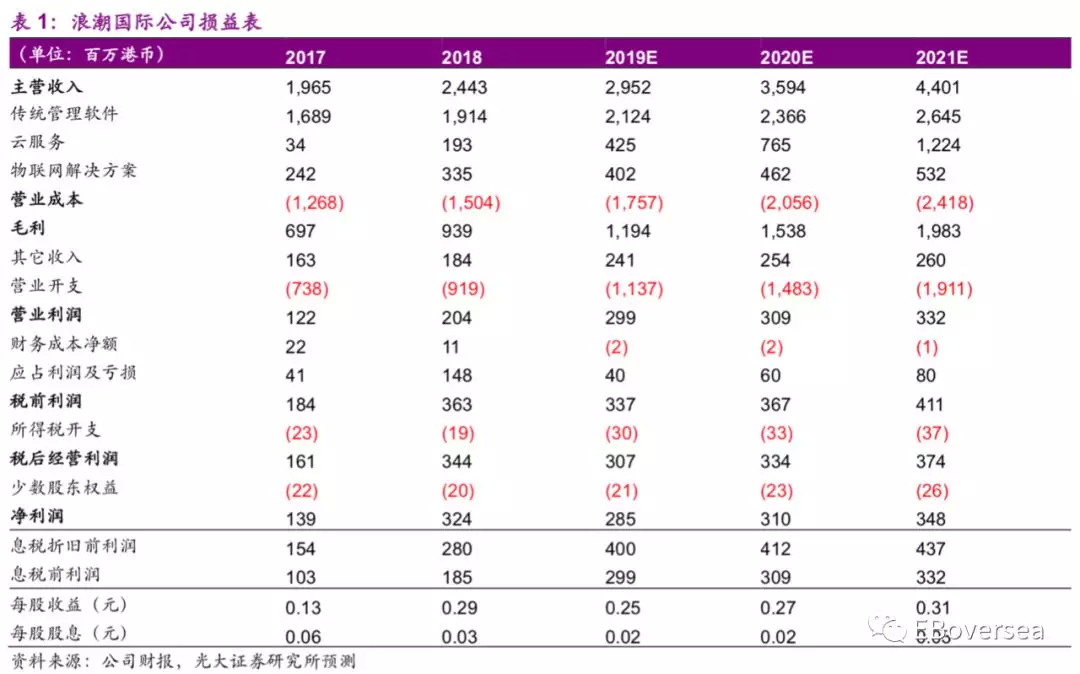

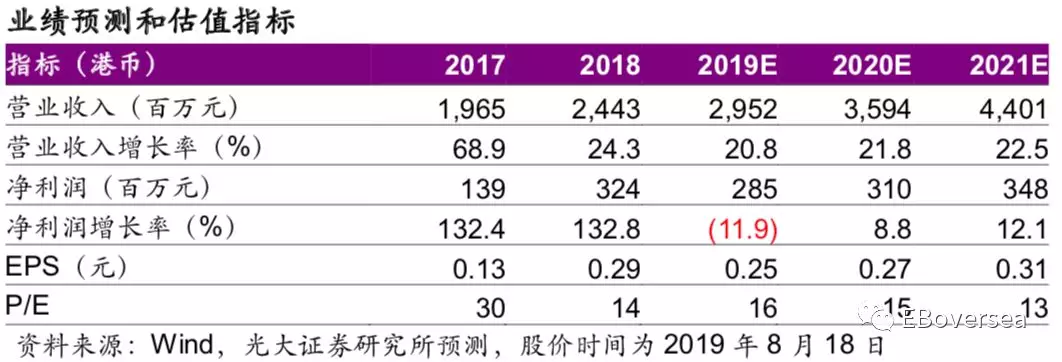

我们维持公司19-21E净利润预测分别为2.85/3.10/3.48亿港币。公司传统管理软件业务和物联网解决方案业务有望延续稳定增长,同时云服务业务高速成长打开中长期发展空间。伴随云业务规模扩张以及营收占比扩大,有望逐步切换至分部估值法,针对云业务采用PS估值法,打开公司估值空间。基于分部估值法,参考美国SaaS行业估值区间,考虑到其云ERP仍在发展初期,营收有望高速扩张,但盈利能力面临不确定性,给予云业务19年8x PS;参考全球ERP行业龙头PE,考虑到公司为国内第四大ERP供应商,传统管理软件业务有望延续稳定增长,给予传统管理软件业务10x PE,维持目标价5.0港元,对应2019年20x PE,维持“买入”评级。

风险提示:云业务规模扩张不及预期;云业务盈利改善不及预期;传统ERP业务增长放缓。

【附录】