本文来自微信公众号“文香思媒”,作者:文浩、蓝仝。本文观点不代表智通财经观点。

一、业绩电话会纪要

【Q&A环节】

Q1:物联网设备听起来是一个很有意思的机会,请问目前这些设备对免费用户开放吗?它们在未来是否可能成为付费转化率增长的驱动力?

A1:我们的策略是尽可能地在更多的智能设备上提供音乐服务,使得我们的音乐服务可以在生活中无处不在,例如使得用户可以在家里用智能音箱听音乐、在车上听车载音乐或者通过穿戴设备听音乐。但是在不同的设备上免费内容和付费内容的情况都是相同的。

你提到的关于转化率的观点是对的。这种设备在未来是将免费用户转化为付费用户的一个有力工具,例如,我们未来的价格策略可能会转变为付费用户可以在除了手机以外的多个设备上享受我们的音乐服务。目前我们已经有比较周详的策略,通过继续增加付费用户权益来提升转化率。

在线音乐服务其他收入包括广告收入、数字专辑销售收入和转授权收入,其中转授权收入占较大比例,转授权收入的下降在我们上个季度预期内,但我们预期下半年在线音乐其他收入将和去年同期保持平稳。

Q2:第二季度的收入增速放缓,请问目前这种逐渐加高付费墙的策略会提高收入增速吗?我们是否可以预期在未来的某个时点或某个季度在线音乐收入会迎来加速增长?

A2:首先我们的付费用户的增长是比较健康的。目前我们收入增长的驱动力一方面来自留存率的改善,例如我们与特斯拉的合作,使得用户可以在特斯拉汽车中使用我们的音乐服务。另外,内容与用户体验的改进也是驱动收入增长的因素。在未来,我们将在付费墙后加入更多的内容,这是一个渐进的过程,是一个我们必须要经历的教育市场的过程。

另外,二季度我们的在线音乐订阅收入同比增长了32%,比一季度26%的同比增速更高,付费用户数的增长也是类似的,二季度同比增长33%,高于一季度27%的同比增速,这就是我们对在线音乐收入的增长有信心的原因,我们预计下半年相比二季度还会略有增长。

Q3:社交娱乐服务方面,财务与运营的数据表明公司本季度优先用户增长,并且在一定程度上牺牲了货币化率,请问你们具体采取了哪些策略来提升用户规模呢?另外,请问能否谈一下下半年的策略和前景?

A3:是的,我们目前更加注重扩大我们的用户基础,因为我们发现,尽管我们已经有一个很好的社交娱乐用户群,但只要能再多一个用户参与,他就很可能开始付费,哪怕只是很小的金额。这是非常重要的,我们也从游戏方面吸取经验。一旦有更多的用户参与并开始进行小额的付费,他们在未来就可能订阅并购买更多的服务。因此获得了这些用户之后,我们在未来就有很好的机会来用更多的货币化手段获取收入。

Q4:请问你们是如何决定哪些内容需要付费的?

A4:这是一个渐进的过程,正如我们多次提到的,我们是在19年年初才开始推进这个付费过程的。鉴于目前还在初步阶段,我们放到付费墙后的内容仍然只是我们内容库中很小的一部分。对于决定什么内容需要付费,这是一个综合多种因素考虑后的结果,比如转化效果,比如考虑什么样的内容才能在不影响现有付费用户的情况下吸引更加多样化的新付费用户,另外我们也考虑了内容的流行程度,不仅考虑时下新流行的歌曲也考虑流行时间更为长久的歌曲。我们综合考虑了这些因素,最终寻求的平衡点是更好的用户体验。我们希望用户仍能免费享受他们想听的大部分内容。但同时,我们希望能在今年及明年内培养用户为流媒体音乐服务付费的习惯,而不仅仅是为了特定的歌曲或专辑付费。

另外我想强调的一点是,二季度付费用户的增加量创了五个季度以来的新高,这说明我们的付费流媒体策略与留存率策略是成功的。

Q5:能否谈一下下半年全民K歌与在线直播的用户趋势以及ARPU趋势会有哪些差异?

A5:我们认为全民K歌与在线直播的增长是非常健康的。二季度的社交娱乐用户取得了非常健康的增速,并且ARPU的增长也是比较健康的,这说明我们的现有付费场景的渗透率提升了。我们仍然在不断地在创造新的可以吸引用户特别是付费用户的付费场景,例如我们在去年年底推出的多麦克风K歌室。在线直播方面我们也进行了改进,我们通过引入高质量的现场直播来为用户丰富娱乐内容,并加大个性化推荐的投入,使得平台能够根据用户的观看或收听偏好来向用户推荐最相关的内容。

Q6:物联网收入模式?

A6:取决于与厂商合作的方式。如果硬件的消费者能够免费获取部分内容,我们会向合作的硬件生产商按照设备数量收取费用;如果用户想获得全部内容就需要付费,由此提高付费转化率。目前的核心策略是通过物联网提高用户基数,能够覆盖尽可能多的硬件设备。一旦我们占领了汽车等各种设备,就能更主动地提高转化率。物联网可能最终会成为一个有力的转化工具,因为我们能够在多设备上提供内容,会员用户在多个设备上都可以享受付费服务。虽然目前还没有发生,但这是我们未来提高付费用户计划的一部分。

Q7:毛利率、销售和营销费用比预期更低的原因是什么?这种趋势是否会持续?

A7:本季度毛利率为32.9%,我们认为这是好于预期的。同比下滑的原因主要是转授权收入降低,部分第三方平台放弃从我们这里获得转授权。此外,由于音乐的市场价格上升内容成本增加。社交娱乐方面,我们投入更多来激励新用户加入。下半年我们预期利润率会相对上半年保持平稳。

Q8:怎么看腾讯集团对环球音乐的收购?

A8:关于环球音乐集团,腾讯(00700)目前仍然在讨论,还处于早期阶段,未作出最后决定。TME方面也会积极讨论,我们对于战略合作态度开放,例如我们和索尼以及华纳的合作。我们会持续评估和探索合作机会。

Q9:微信小程序下半年的收入趋势如何变化,是否会出现前轻后重?

A9:我们采用了多个能刺激用户数增长的策略,也看到了MAU的增长。包括将全民K歌微信小程序接入到微信,主要目的是利用微信的庞大用户基数获得目前没有使用全民K歌或者使用频率低的用户。我们将其作为一种获客渠道,而不是收入渠道。除了小程序,全民K歌软件对新用户来说使用变得更简单,例如“快唱”功能,用户可以只唱一首歌的一部分。Lite版让我们可以吸引新的,比如低线城市网络水平较差的用户。

Q10:在竞争方面,是否会增强社交属性的特质?

A10:竞争方面,我们是中国最大的音乐社交网络平台。我们不是第一家K歌平台,但用较短的时间做成了最大的一个。微信上有超过400亿个社交连接,这是别人很难复制的优势。这也是我们为什么重视社交平台,全民K歌不只是媒体平台,也是社交平台。唱完歌后,用户之间可以互动,这种参与感能够提高忠诚度。我们持续创新产品,9.0版QQ音乐受到了欢迎,全新的个性化推荐功能强化了推荐算法,由此带来大量音乐收听增量。此外,我们在听音乐的页面加入短视频,这是其他软件没有的功能。

Q11:二季度经营性支出比预期更低,原因是什么?能否持续?

A11:经营性支出存在经营杠杆的作用,因为我们更加重视用户基础的扩大。营业支出预期在下半年会有所增加,因为我们将会在社交娱乐方面投入资源吸引用户,但是会将费用率控制在去年同期水平。

Q12:国际扩张策略是什么,有哪些目标潜在用户?

A12:我们会优先扩张在线K歌业务。目前全民K歌是全球最大的K歌平台,我们积累了许多经验。首先进入东南亚是因为文化相近,有很大比例的华裔人口,并且将 K歌作为高频率社交活动,例如菲律宾。我们在那里取得了初步成功,成为了高评分的音乐app。现在处于国际扩张的早期,我们会有更多的支出来提升服务,但是也会密切注意ROI。

Q13:二季度付费用户增长强劲,之后能否持续?本季度及之前留存率水平如何?

A13:如你所说二季度确实取得了改善。背后的原因主要包括留存率的持续改善,但是我们目前不披露留存率。我们在持续增加付费内容,现在更多是培养用户付费习惯的过程,未来会看到收入回报。除此之外,我们还有很多其他工具,例如广告推荐模型,差异化的会员特权。我们卖的是整体的VIP服务,不单是音乐内容。这意味着一旦用户加入会员,不但能听歌,还能享受到更多便捷无障碍的服务。本季度付费用户相比上季度增长更快,我们有信心增长会继续加速。

Q14:二季度社交娱乐方面仍然注重MAU,之后季度是否会持续?能否期待在付费用户和收入增长方面看到改善?

A14:下半年会继续提供优质直播内容,并通过算法引擎提供相关的内容推荐。全民K歌会提供有趣的互动参与内容,吸引用户付费,例如在线K歌房间,多人同时唱歌,以及降低唱歌门槛,由此增加社区活力,并带来更多付费。之前说到的音乐和直播业务的协同,我们会在用户听歌时提示有主播正在唱这首歌,将听歌的用户引流到直播页面。目前付费用户渗透相对较低,有很大的增长空间,以上这些都是增加社交娱乐收入的途径。

二、【业绩快评】

1) 财务数据

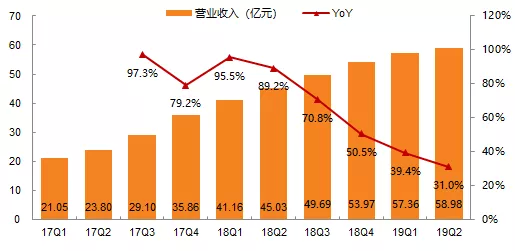

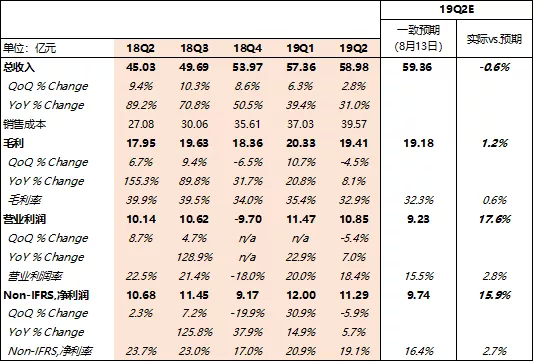

收入:腾讯音乐(TME.US)19Q2营业收入58.98亿元,同比增长31.0%,环比增长2.8%,略低于市场一致预期0.6%,增长主要由在线音乐订阅付费和社交娱乐业务收入增长驱动。

图:腾讯音乐收入及同比增速(17Q1-19Q2)

资料来源:公司公告,天风证券研究所

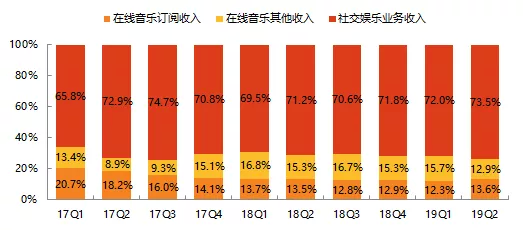

图:腾讯音乐收入业务收入分拆(17Q1-19Q2)

资料来源:公司公告,天风证券研究所

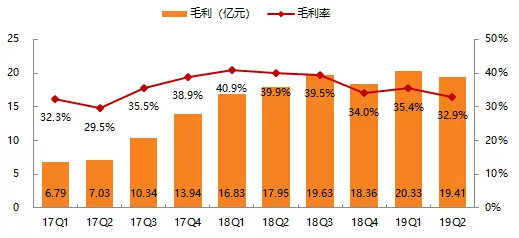

毛利及毛利率:19Q2毛利19.41亿元,同比增长8.1%,环比下滑4.5%,毛利率32.9%,同比下滑7.0pct,环比下滑2.5pct;毛利率下滑主要是由于音乐内容(市场价格及曲库数量)成本提升。

图:腾讯音乐毛利及毛利率(17Q1-19Q2)

资料来源:公司公告,天风证券研究所

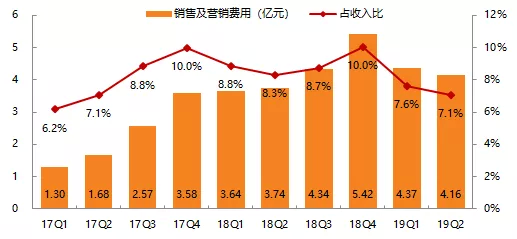

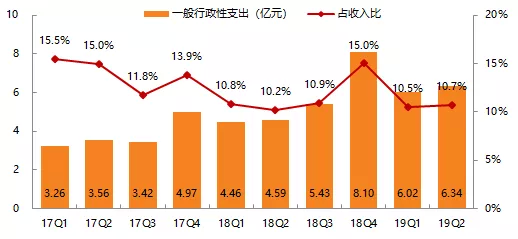

费用:19Q2销售费用4.16亿元,费用率7.1%,同比下滑1.3pct,环比下滑0.6pct;一般行政性支出6.34亿元,费用率10.7%,同比提升0.6pct,环比提升0.3cpt,费用率提升主要由于公司研发投入有所提升。

图:腾讯音乐销售及营销费用及费用率(17Q1-19Q2)

资料来源:公司公告,天风证券研究所

图:腾讯音乐一般行政性支出及费用率(17Q1-19Q2)

资料来源:公司公告,天风证券研究所

经调整净利润:19Q2经调整净利润11.29亿元,同比增长5.7%,环比下滑5.9%,超市场一致预期15.9%。

图:腾讯音乐实际业绩与一致预期对比(19Q2)

资料来源:公司公告,Bloomberg,天风证券研究所

2)在线音乐业务

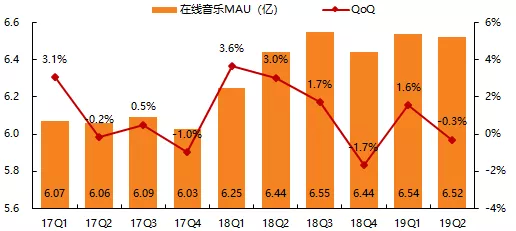

订阅收入:19Q2腾讯音乐来自在线音乐订阅付费收入8.0亿元,同比增长31.5%,环比增长13.1%,收入强劲增长主要来源于付费用户数增长。4月起腾讯音乐三大平台将部分头部热门歌曲转为付费可听,拉大了VIP会员与免费用户之间的差异,使得19Q2腾讯音乐MAU环比小幅下滑0.3%至6.52亿人,但在线音乐订阅付费用户数提升至3100万,同比增长33.0%,环比增长9.2%,二季度净增量为260万,付费率环比提升0.5pct至4.8%,同时ARPU环比提升0.3元/人/月至8.6元/人/月。

图:在线音乐订阅收入(17Q1-19Q2)

资料来源:公司公告,天风证券研究所

图:在线音乐业务MAU(17Q1-19Q2)

资料来源:公司公告,天风证券研究所

图:在线音乐业务付费用户数(17Q1-19Q2)

资料来源:公司公告,天风证券研究所

图:在线音乐业务ARPU(17Q1-19Q2)

资料来源:公司公告,天风证券研究所

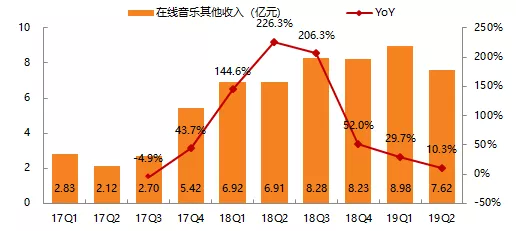

其他收入:19Q2在线音乐包括专辑销售、转授权等在内的其他收入7.62亿元,同比增长10.3%,环比下滑15.1%,主要是因为对其他平台版权转授权收入有所减少。

图:在线音乐其他收入(17Q1-19Q2)

资料来源:公司公告,天风证券研究所

3)社交娱乐业务

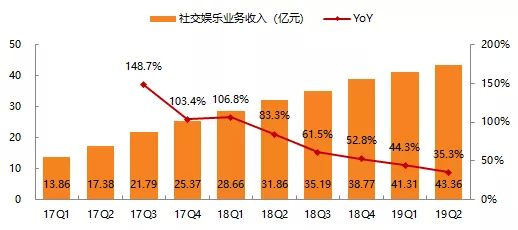

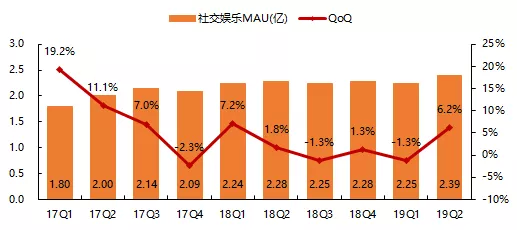

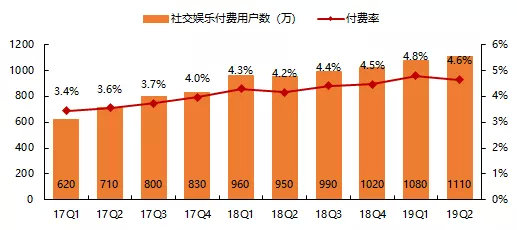

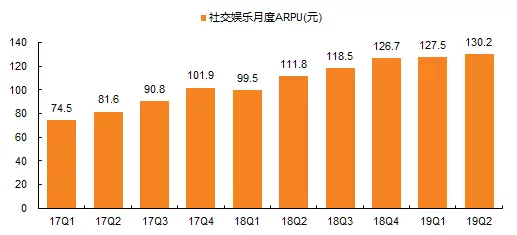

19Q2腾讯音乐社交娱乐业务收入43.36亿元,同比增长35.3%,环比增长5.0%。19Q2社交娱乐业务MAU 2.39亿,环比增长6.2%;付费用户数1110万,环比增长2.8%,同比增长16.8%,付费率4.6%;ARPU为130.2元/人/月,环比提升2.7元/人/月,同比提升18.4元/人/月。

图:社交娱乐业务收入(17Q1-19Q2)

资料来源:公司公告,天风证券研究所

图:社交娱乐业务MAU(17Q1-19Q2)

资料来源:公司公告,天风证券研究所

图:社交娱乐业务付费用户数(17Q1-19Q2)

资料来源:公司公告,天风证券研究所

图:社交娱乐业务ARPU(17Q1-19Q2)

资料来源:公司公告,天风证券研究所