本文选自“EBoversea”。

文章摘要

1H19营收增速超预期,盈利如期改善

丘钛科技(01478)1H19营收50.6亿元人民币,同比大幅增长58%,较彭博一致预期的49.6亿高约2%,主要由于CCM出货量大幅增长及FRM产品结构改善。毛利率同比上升7个百分点至8.2%,主要由于摄像模组产能利用率提升、指纹模组产品结构明显改善以及生产自动化升级改造渐见成效。受主营业务毛利率大幅增长及联营公司盈利影响,归母净利润为1.81亿元,净利率由1H18的-1.6%上升至3.6%。

大客户拉货动能充足,驱动CCM业务高速成长

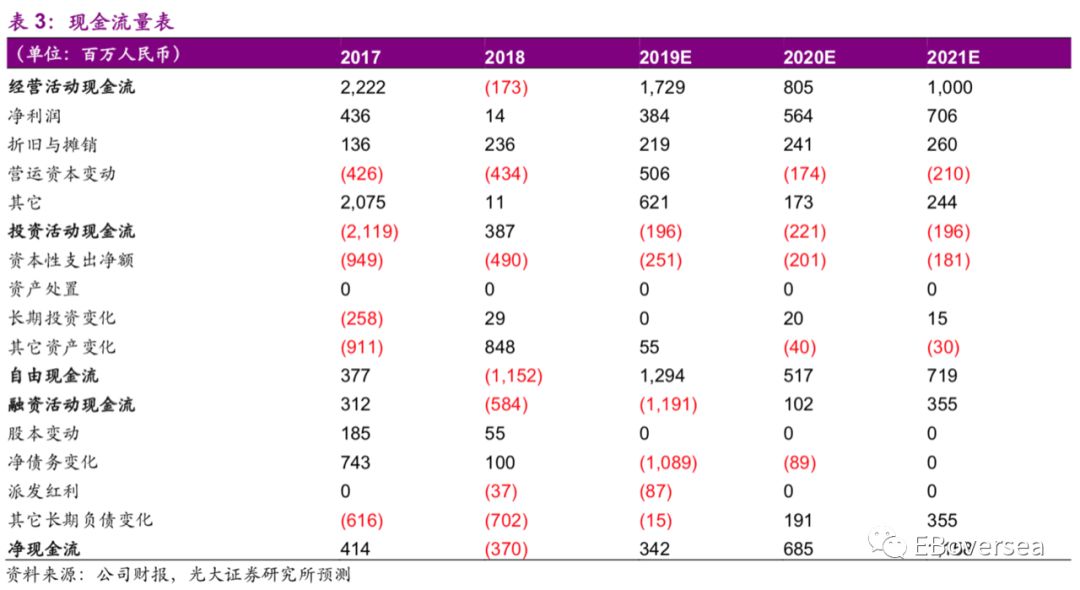

1H19 CCM营收同比大幅上升52%,主要得益于出货量增长强劲同比上升78%,10MP及以上出货占比由1H18/2H18的39.7%/45.9%提高至46.8%。ASP维持下跌态势,同比下跌14.5%,主要由于多摄分拆供应方案渗透导致公司多摄出货占比偏低;环比继续下跌6.4%,主要由于多摄出货占比继续下降,以及10MP及以上出货占比环比提升幅度有限、3D结构光项目上量不及预期。2019年CCM出货量将延续高速增长,公司上调指引同比增速不低于50%;伴随核心客户中高端项目上量、像素升级及三摄渗透率提升,公司产品结构升级确定性不变,公司维持全年10MP及以上出货占比不低于50%指引,但考虑多摄拆分趋势持续导致公司多摄出货占比提升难度加大,ASP下行压力仍存。综合出货及ASP表现,我们预计19年摄像模组业务营收同比增速有望达50%;叠加产能爬坡、自动化导入效应显现,19年全年盈利改善趋势明确。

屏下指纹出货占比扩大,驱动FRM ASP大幅提升带来业绩释放

1H19指纹模组业务营收同比大幅上升81%,其中出货量同比下跌17%,ASP同比/环比大幅上升117%/53%,主要得益于产品结构优化明显,高ASP屏下指纹出货占比由2H18的20%大幅上升至51%。19年伴随屏下指纹市场渗透率提升明显以及主动调整,全年产品结构优化有保障(公司指引屏下指纹出货占比不低于40%)。公司FRM业务以产品结构调整为主,我们预计全年出货量同比基本持平;鉴于屏下指纹出货占比上升且价格下降趋势相对缓和,我们预计19年FRM ASP有望大幅上升,驱动FRM全年营收同比增长47%。

估值与评级

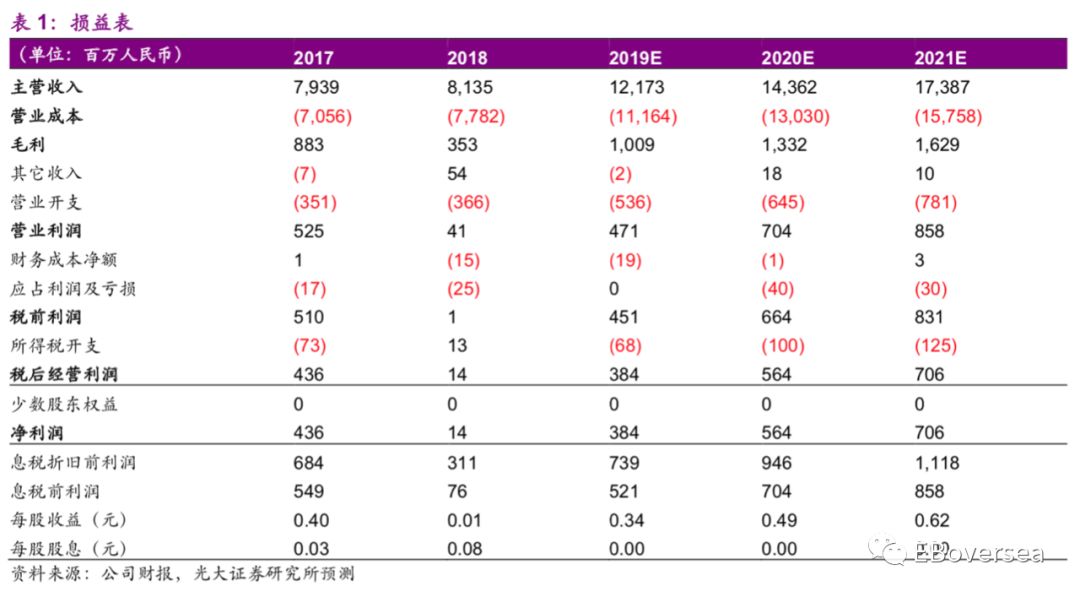

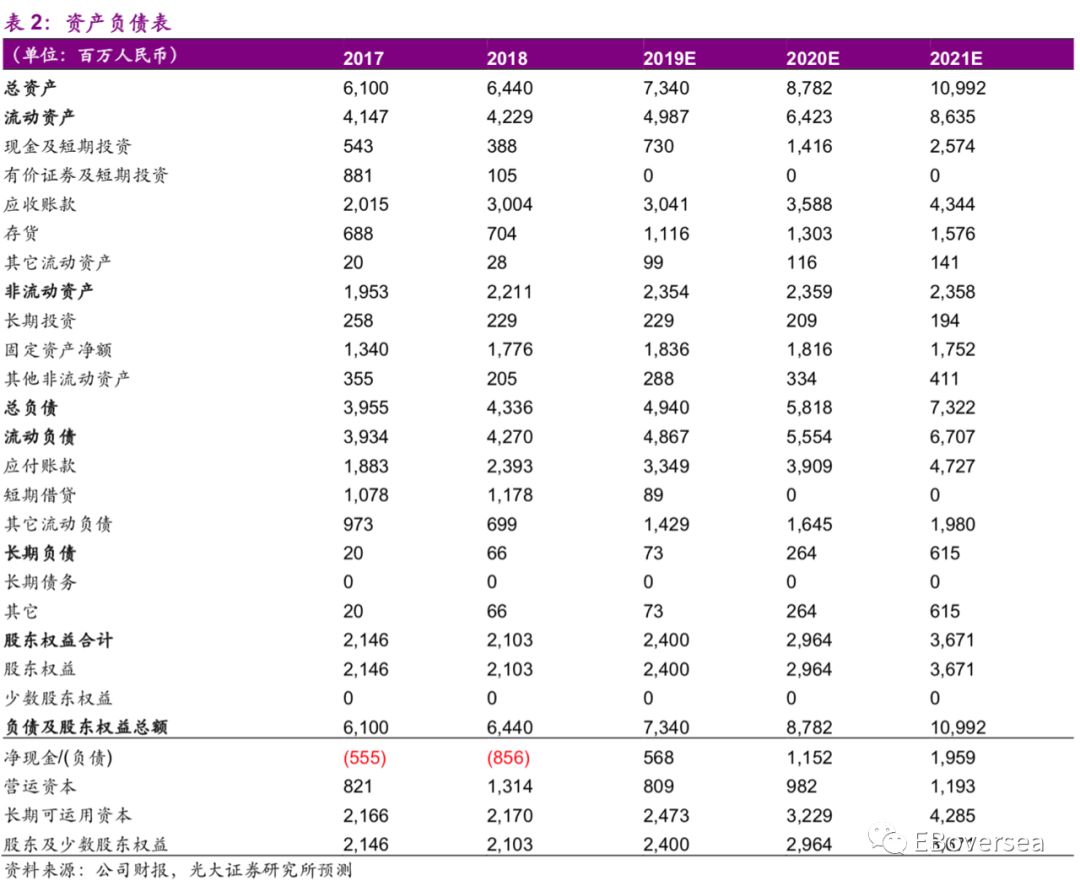

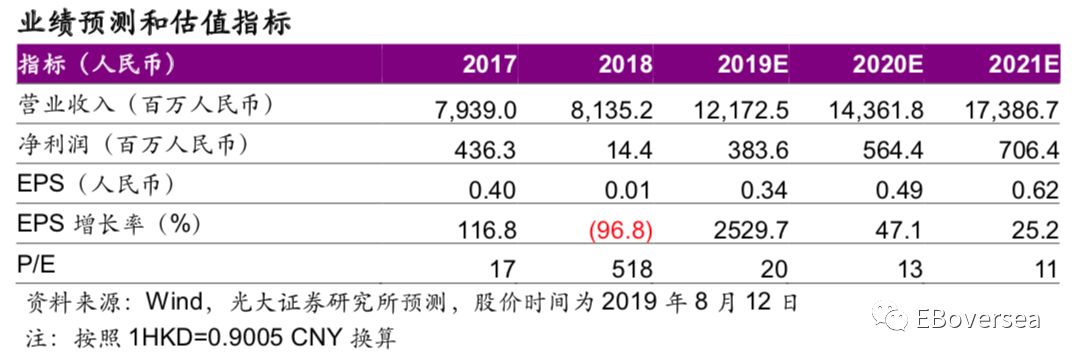

鉴于公司技术及产业链配套能力逐渐比肩一线阵营,产品结构优化有望驱动19年业绩超预期且20年增速继续高于同业,上调19-21年EPS预测6%/9%/15%至0.34/0.49/0.62元人民币,维持目标价9.3港币(对应19/20年25/14倍PE),维持“买入”评级。

风险提示:摄像模组行业竞争加剧;产品结构升级不及预期。

附录