本文来自微信公众号“分析师谢鸿鹤”,作者是中泰有色团队。本文观点不代表智通财经观点。

投资要点

8月7日,Glencore公布2019年中报,大幅下修KCC产量指引,Mutanda将在2020-2021年修缮停产,嘉能可停产及5G需求带来了长远而深刻的变化。本篇报告将主要回答以下8个问题:

1、Glencore钴产出指引有什么变化?Mutanda停产,Katanga下修指引。

2、Mutanda为何停产?“经济性”缺失或是直接原因。

3、Mutanda停产影响供给几何?短期供给库存补,但中期供给或将收缩16%。

4、其他主要原料供给增量项目如何?增量项目有限且有序释放。

5、当前原料 & 冶炼厂商整体盈利如何?几无利润空间。

6、下游正极 & 电池需求如何?当前钴下游市场需求仍较为疲软,但未来增长可期。

7、未来钴供需结构如何?20-21年或将发生趋势性扭转。

8、未来价格驱动主要矛盾?关键还是看5G“换机潮”需求拉动消费电池需求。

事件:8月7日,Glencore公布2019年中报,大幅下修KCC产量指引,Mutanda将在2020-2021年修缮停产。我们认为,这成为引发钴供需“扭转”的核心变量之一。

1、Glencore钴产出指引变化?Mutanda停产,Katanga下修指引。

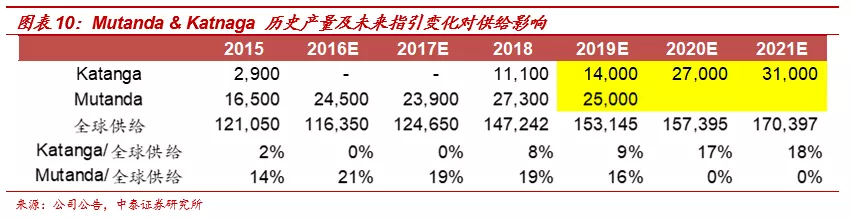

Glencore今年钴产出指引5.7万吨→4.3万吨,其中,KCC产量指引2.6万吨→1.4万吨,Mutanda产量指引2.7万吨→2.5万吨。1)Glencore表示将对Mutanda进行维护修缮,并将在2019年年底之前逐步停止生产,2020年-2021年将对其维护和修缮;2)由于上半年Katanga产量6100吨,产能释放不及预期,Katanga 19年产出指引2.6万吨→1.4万吨,20-21年产出同样下滑,分别是3.2万吨→2.7万吨、3.8万吨→3.1万吨。

2、Mutanda为何停产?“经济性”缺失或是直接原因。

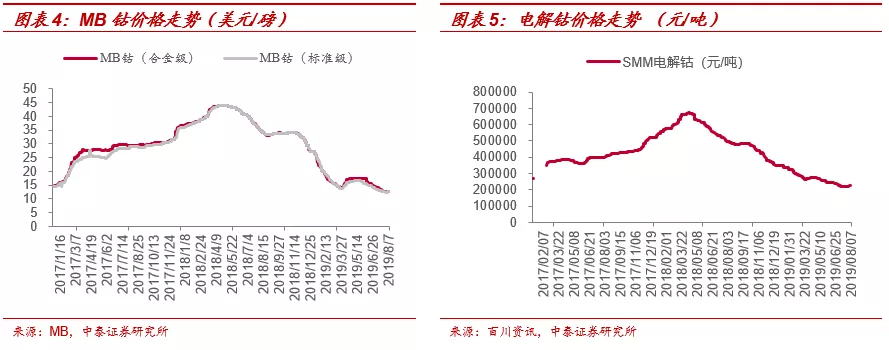

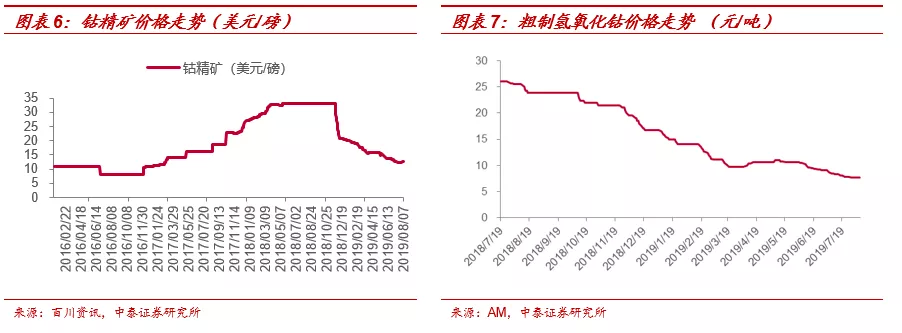

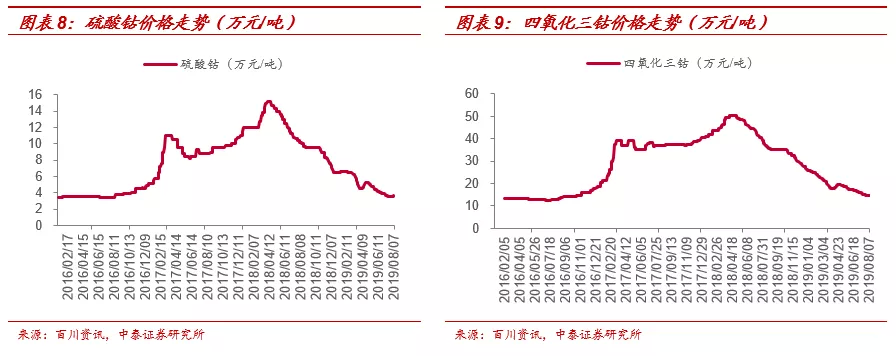

1)钴价持续下滑,成本不断上升,Mutanda盈利能力恶化,失去“经济性”,产生3.5亿美元非现金损失。首先是钴价持续下滑:近一年来,钴价以单边下跌为主,MB钴(标准级)、钴精矿、SMM电解钴、钴粉、硫酸钴与四氧化三钴分别下跌67.6%、57.3%、53.5%、64.5%、69.2%与66%,特别是粗制氢氧化钴中间品价格,由18年8月25.5美元/磅下跌70%至7.65美元/磅;其次成本不断上升:Mutanda矿处理氧化矿的过程中需要消耗掉大量的硫酸,而公司硫酸部分外采自赞比亚,硫酸环节成本存在压力,此外2018年底刚果(金)将矿税调高至10%,进一步提升了公司的开采成本;这导致已经失去“经济性”:刚果成熟铜钴矿山,中间品成本或在7-8美元/磅,已经失去“经济性”;更进一步高库存,已然产生3.5亿美元非现金损失:2018-2019年嘉能可实际销售量或大幅低于产量,或形成大量原料库存,因此2019年上半年嘉能可由于钴价下滑导致的非现金损失高达3.5亿美元;

2)另外,氧化矿→硫化矿工艺切换也可能是原因之一,2019年开始,Mutanda所开采的氧化矿品位逐步降低,因此公司考虑通过开发投入硫化矿的处理,通过工艺路线逐步切换,来实现挖潜矿山的生命周期,延长20年;

3、Mutanda停产影响供给几何?短期供给库存补,但中期供给或将收缩16%。

1)短期来看,对2019年实际供给影响不大:主要有以下两点原因:一是Mutanda停产将主要发生在2020-2021年,2019年总体产量仍会保持平稳;二是嘉能可目前有充足的库存,Katanga实际销售量很少,2018年实现1430吨销售,2019年也并未实现销售,意味着自去年一季度至今,Katanga产出的合计1.72万吨钴产出,形成至少1.5万吨以上的库存,实际有效供给短期可以由“去库存”来完成。2)中期来看,供给收缩约16%:Mutanda矿山2018年钴产量为2.73万吨,2019年产量指引为2.5万吨,2020年Mutanda停产或大幅收缩供给约16%。

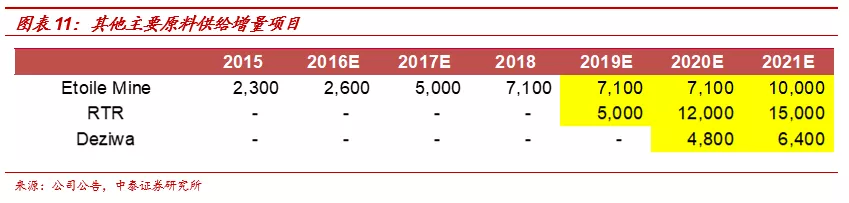

4、其他主要原料供给增量项目如何?增量项目有限且有序释放。

2019年-2021年增量项目主要来自,除Glencore旗下KCC以外,还有ERG旗下RTR、Shalina/Chemaf旗下Etoile以及中色集团旗下Deziwa:1)Glencore的KCC项目产量指引下调,19-21年分别为1.4万吨、2.7万吨以及3.1万吨;2)ERG旗下RTR项目一期1.4万吨,上半年处于试生产当中,预估19全年5000吨;3)Chemaf方面,直到2020年的产出被托克承购,2017年设计产能3800吨的工厂投产,使得公司粗钴产能达到6200吨,其扩建Mutoshi1.6万吨产能将在2019-2020年或更晚释放;4)中色集团旗下Deziwa,8000吨粗钴产能,预估2020年竣工投产,逐步释放产能。

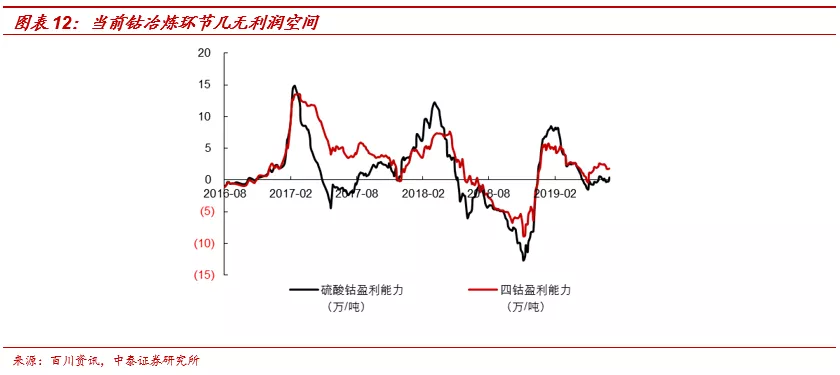

5、当前原料 & 冶炼厂商整体盈利如何?几无利润空间。

1)原料环节:由于当前民采矿多为低品位矿,处理成中间品的成本根据各企业差异,成本区间或为7-10美元/磅,成熟矿山中间品成本或为7-8美元/磅,当前中间品价格回落至当前7.65美元/磅,跌破部分民采矿成本,成熟矿山也几无利润空间(仅考虑钴部分),因此今年以来,民采矿产量或大幅减少40%-50%,并且中间品原料厂家更倾向于处理铜钴比更高的矿源。2)冶炼环节:根据安泰科统计,按照目前企业拿到的钴矿成本来看,国内金属钴成本在18万元/吨左右,硫酸钴成本约为17万元/吨左右(折算成钴金属),而根据我们模型测算,硫酸钴成本同样约为16.7万,金属钴成本约17.6万吨,金属钴与钴盐生产商基本处于盈亏线附近,所以生产商不愿意继续降价,挺价意愿强烈。

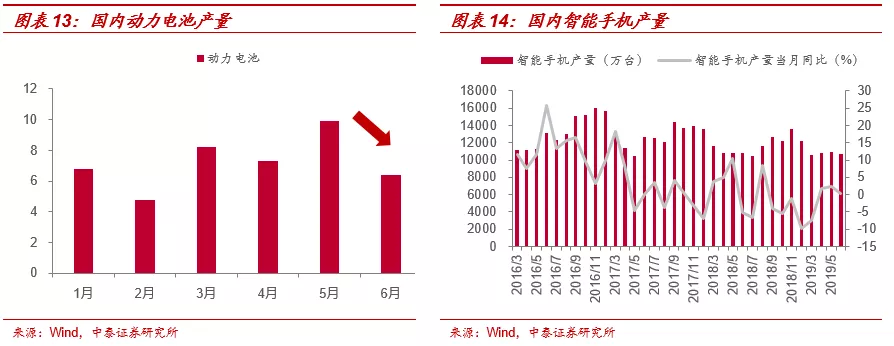

6、下游正极 & 电池需求如何?当前钴下游市场需求仍较为疲软,但未来增长可期。

新能源汽车方面,根据中汽协预测,2019年全年新能源汽车预计销售150万辆左右,同比增长约19.4%,略低于此前160万辆的预测。动力电池方面,动力电池产量6月份减产35%左右,目前库存较高,短期内以去库和产品升级为主,此外,“国五”车型去库效应影响深远,大量新能源乘用车短期需求已被替换,后市需求仍有被挤压空间。此外,消费电池方面,全球智能手机与PC产量同比仍在负增长区间内,由于当前5G处于布局初期,消费者换机需求较弱。但未来增长可期,随着2020年5G手机的推广,智能手机出货量有望由负转正,正是受益于此,3C电池需求或将显著拉动消费电池钴消费量。

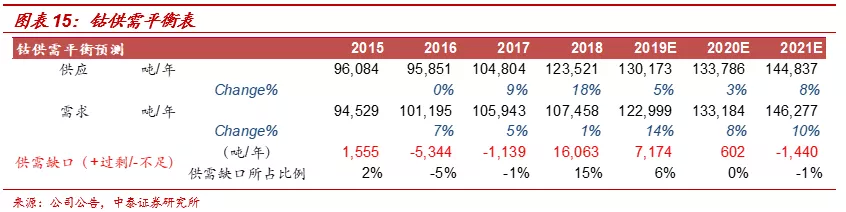

7、未来钴供需结构如何?20-21年或将发生趋势性扭转。

在全球新能源汽车35%增速、消费电池需求稳定的基准假设下,根据我们供需模型梳理,考虑到Glencore最新的产量指引变化以及未来三年主要的供给增量项目的投产释放,2019年仍然处于过剩状态,但是,进入到20年,由于Mutanda停产计划的施行,供需格局大幅或将大幅改善,20-21年供需结构或将趋势性扭转。

8、未来价格驱动主要矛盾?关键还是看5G“换机潮”需求拉动消费电池需求。

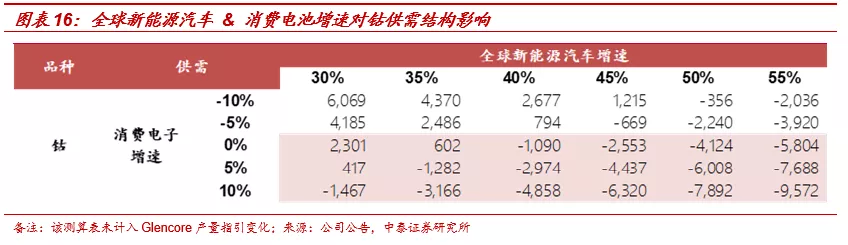

我们对消费电子增速与全球新能源车增速对供需结构影响进行了测试,事实上,在需求上行期库存、矿产供给等都不会是主要矛盾,需求仍然是决定钴锂价格的关键。随着5G手机的推广,2020年智能手机出货量有望由负转正,并且“换机潮”可能会实现正增长,甚至是10%以上的双位数增长,而消费电池需求由负转正,将是供需结构发生“剧烈”逆转、价格趋势上涨的阈值!

投资建议:

Glencore旗下Katanga产量指引下修、Mutanda因为失去“经济性”而停产,在“低产出 & 低库存”背景下,原料以及冶炼环节几无盈利空间,产业链出货节奏变化,国内钴价异动,MB钴价也存向上修复动力,实际有效供给短期可以由“去库存”来完成,但更为重要的是, 20-21年或将发生趋势性扭转,特别是,随着5G手机的推广,2020年智能手机出货量有望由负转正,并且“换机潮”可能会实现正增长,甚至是10%以上的双位数增长。而消费电池需求由负转正,恰恰正是供需结构发生“剧烈”逆转、价格趋势上涨的阈值!核心标的:寒锐钴业、洛阳钼业等。

风险提示:

宏观经济波动,钴供给端超预期释放,动力电池以及消费电池领域需求超预期走弱。