本文来自微信公众号“Wind资讯”,作者是Wind资讯团队。本文观点不代表智通财经观点。

8月7日当天,又有三个国家加入全球降息大军,印度、新西兰、泰国,其中印度已经是年内第四次降息,现在全球经济体,似乎没有降息都不好意思。

自从美联储8月初开始降息以来,水龙头似乎就拧不上了。7日新西兰联储公布利率决议,委员会一致同意降息50个基点,将官方现金利率(OCR)降至1%。这是新西兰年内的第二次降息。此前市场普遍预测将会降息25个基点,新西兰联储的意外之举令新西兰元出现大跌。消息公布后,新西兰元兑美元直线跳水逾120点,创下2016年2月以来新低,报0.6428。

新西兰ASB银行首席经济学家塔夫利(Nick Tuffley)表示:“新西兰联储利率声明中并没有明确指出下一步的利率走向,但一直在强调要警惕经济的下行风险。预计其OCR明年会降至0.9%附近,这也意味着接下来新西兰联储还会有采取宽松利率政策的空间。”

新西兰刚宣布完降息,印度也来了。印度央行宣布,将基准利率从5.75%下调35个基点至5.40%,力度大于预期,为2010年以来的最低水平。这是印度央行今年第四次降息。印度央行曾在今年2月、4月、6月分别降息25个基点。

印度央行表示,维持“适应性”货币政策立场,并将2019-2020年度的GDP增速预期从7.0%下调至6.9%。印度央行今年实施了全亚洲最为激进的降息,以推动降至五年最最低的增长率并刺激投资。

“在全球经济放缓以及贸易紧张局势升级带来下行风险之际,国内经济活动保持疲软,”印度央行发表声明称。“通过提高总需求、特别是私人投资来解决增长问题,是这个节骨眼上的首要事项。”

泰国央行也来刷屏了。泰国央行宣布,将基准利率从1.75%下调至1.50%,市场预期利率维持不变。这是泰国央行四年来首次降息,以刺激经济并抑制泰铢上涨,应对全球风险激增。

泰国央行此前一直抵制降息,并表达了对消费债务水平和金融稳定风险的担忧。不过,近几个月来全球贸易冲突加剧、干旱恶化加上泰铢升值,导致泰国经济前景急剧恶化,影响了出口和旅游业。泰铢兑美元汇率在过去一年上涨了约8%,是亚洲表现最好的货币。

除了今天这三家央行,今年来宣布降息的主要国家和地区早已经超过十几家了。

更多降息在路上

欧央行利率决议维持三大政策利率不变,但却表达了对通胀目标的重视,隐含降息的暗示。市场普遍预计,欧洲央行将在9月份的议息会议上宣布降息,幅度应为10个基点,至-0.5%。

标普全球评级驻新加坡首席亚太经济学家Shaun Roache表示,各国央行都会开展防御式降息,因此肯定会看到更多降息,因为贸易局势引发的外部不确定性促使所有央行都在考虑宽松政策。

日本央行会议纪要显示,决策者们认为,有必要讨论额外的货币宽松政策。

韩国央行行长李柱烈发表讲话称,将考虑对货币政策的调整作出回应,如有必要可能考虑再次降息。但他同时表示,现在还不是谈论进一步降息的合适时机。

澳洲联储尽管在本月并没有宣布降息,但麦格理预计,澳洲联储可能在10月和11月将分别降息25个基点。

货币政策“弹药”消耗殆尽

今年以来,全球经济前景明显黯淡,包括国际货币基金组织(IMF)和世界银行在内的多个机构都下调了对于2019年世界经济的增长预测。在此背景下,全球央行开始政策转向,希望通过重返宽松以拉动经济的增长,但这似乎并没有想象中容易。

过去10年,全球降息次数已超过700次,当前基准利率已经处于历史低位,常规“弹药”已然不多。经济合作与发展组织(OECD)秘书长安吉尔•古里亚(Angel Gurria)在此前的大阪G20峰会上警告称,当前全球各国央行提振经济的手段已经所剩无几。如今的全球经济如同一辆艰难行驶在崎岖山路上的汽车,但已没有了备用轮胎。

美联储在经历了2018年四次加息后,目前的状况比其他主要央行要好。但其目前的基准利率仍处于历史低位,仅达到金融危机前的一半水平。欧洲央行和日本央行的情况则更糟。欧洲央行当前的关键贷款利率为0%,存款利率为-0.4%。而日本央行自2016年以来短期利率一直处于负值。

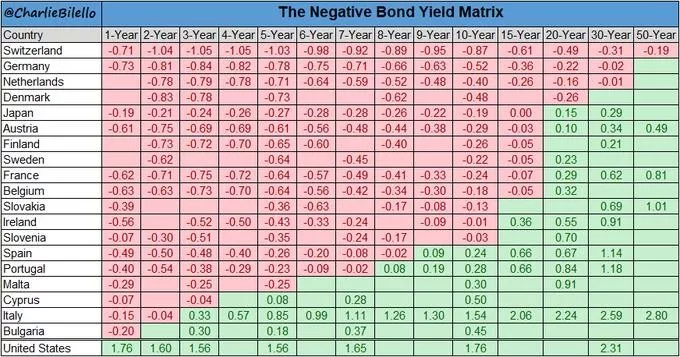

全球负利率债券已经达到15万亿美元规模,创下历史记录。

“永久性地使用货币政策来实现更高的可持续增长是不现实的。”BIS总经理阿古斯丁•卡斯滕斯(Agustin Carstens)强调。此外,对于全球金融体系稳定性而言,长期低利率也是危险的。低利率环境麻痹了市场对于全球各国债务上升的敏感性。在长期宽松的货币政策环境下,全球债务总额正在不断累积增加。无论是全球政府债务、企业债务还是居民债务均在不断上升。