智通财经APP获悉,8月5日,据港交所披露,杭州启明医疗器械股份有限公司向港交所递交上市申请,高盛、中金公司、Credit Suisse、招商证券国际为其联席保荐人。

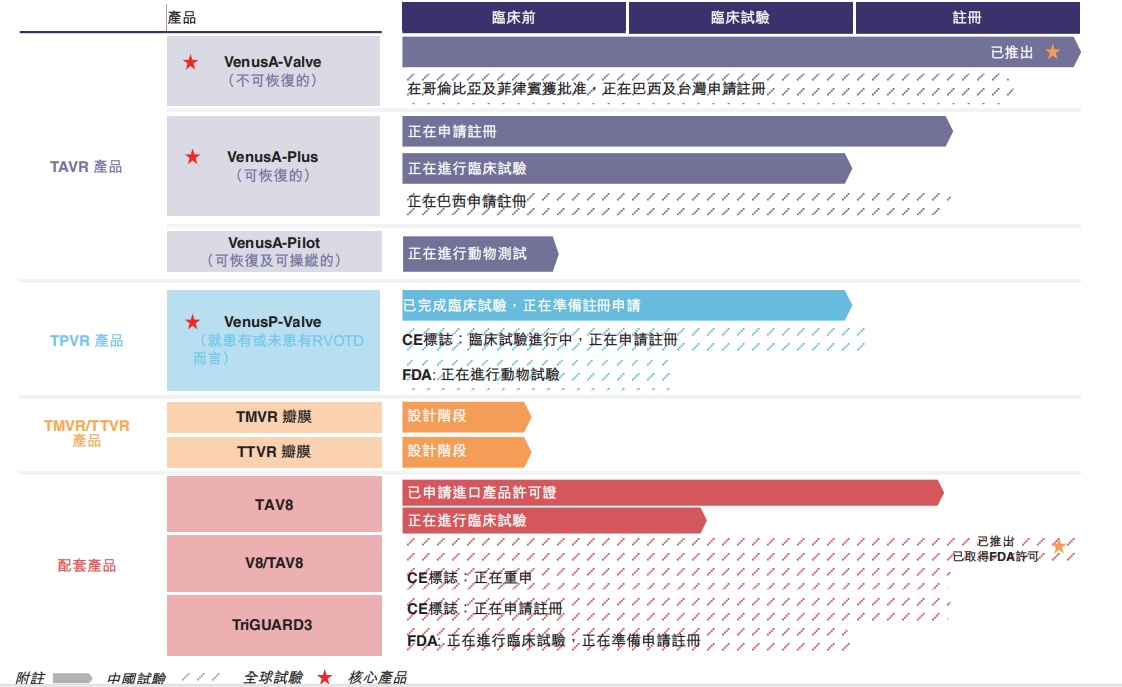

根据招股书披露的信息显示,该公司成立于2009年,为中国领先的心脏瓣膜市场经营企业。其产品及在研品为经导管植入而设计,以代替出现主要与主动脉瓣狭窄及返流以及肺动脉、二尖瓣及三尖瓣返流有关的功能障碍的心脏瓣膜(即TAVR、TPVR、TMVR及TTVR)。

弗若斯特沙利文的资料显示,预估中国TAV市场按复合年增长率65.0%大幅增长,由2018年的0.287亿美元大幅增至2025年的9.566亿美元。中国TPV市场估计由2020年的0.121亿美元增长至2025年的1.185亿美元,复合年增长率为57.8%。

据悉,截至最后实际可行日期,全球并无TMVR或TTVR产品于任何市场获批准。TMVR及TTVR产品的潜在市场远远大于TAVR及TPVR产品,说明具有巨大增长潜力。

此外,弗若斯特沙利文资料显示,二尖瓣返流的全球患病人数估计由2018年的0.951亿人增至2025年的1.086亿人,及三尖瓣返流的全球患病人数预计由2018年的0.486亿人增至2025年的0.559亿人。

下图概述截至后实际可行日期启明医疗产品及在研产品的开发状况:

招股书中披露,启明医疗研发团队分布中国、以色列及美国,在杭州拥有一个约3500平方米的设施及在以色列拥有一个约 816平方米的设施。

该公司在罗列自身优势时指出:自身系大型未开发及快速增长的经导管瓣膜行业的市场领导者 ;注重创新,显著提升在中国的先发优势;全面的产品组合,巩固了其领先地位并满足了未获满足的医疗需求;在全球专家网络支持下建立经导管心脏瓣膜平台;具有远见及经验丰富的管理层及顾问委员会拥有良好的往绩。

招股书显示,该公司董事会主席曾敏先生及总经理訾振军先生系一致行动人,在IPO前合计持股33.5%,IPO后,二人持股数量将低于30%,但仍为最大股东。

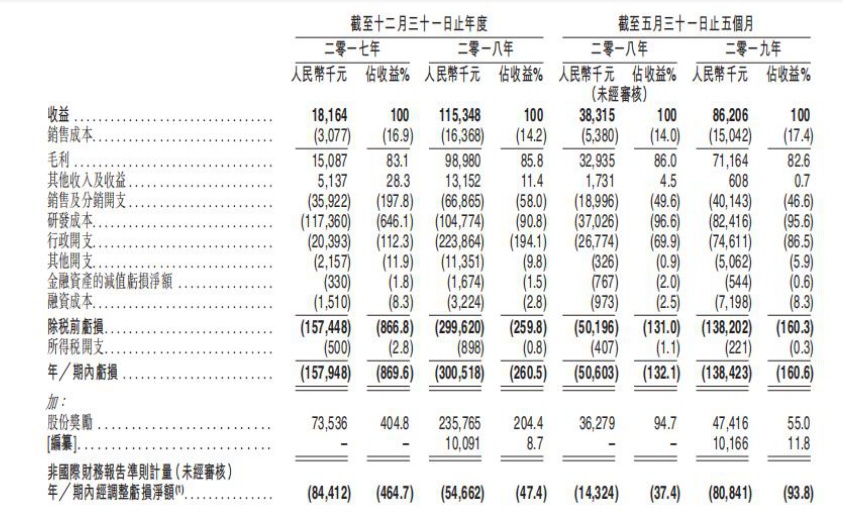

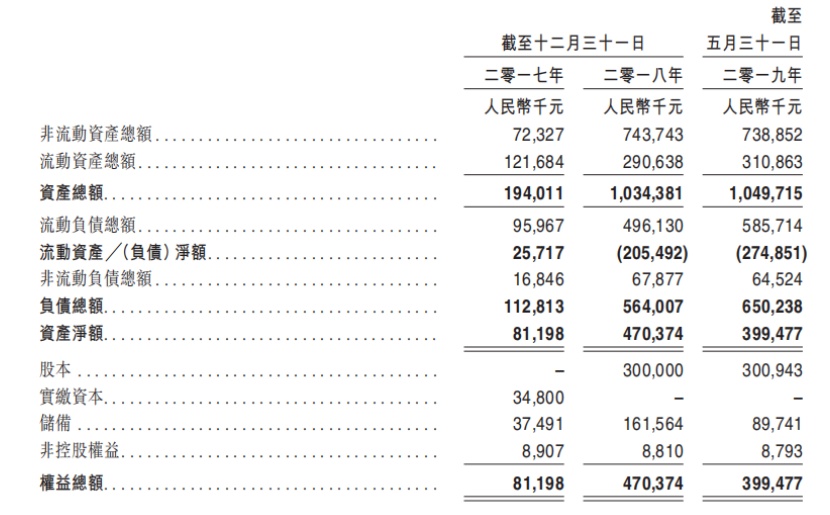

据启明医疗招股书披露,该公司2017、2018年收益分别为0.18亿元(人民币,下同)、1.15亿元,2018年前五个月、2019年前五个月收益分别为0.38亿元、0.86亿元;研发成本2017、2018年分别为1.17亿元、1.04亿元,2018年前五个月、2019年前五个月研发成本分别为0.37亿元、0.82亿元。

按照非国际财务报告准则计量(未经审核),该公司2017、2018年经调整亏损净额分别为0.84亿元、0.55亿元,2018年前五个月、2019年前五个月经调整亏损净额为0.14亿元、0.81亿元。