本文由“华盛证券”供稿,本文观点不代表智通财经观点。

美东时间7月25日,玖富集团(JFG)正式递交IPO招股书,拟在纽交所或纳斯达克申请上市。据悉,此次IPO最高募资金额为1.5亿美元,承销商为瑞士信贷、海通国际以及玖富证券。

一、业务概览:以手续费为生的互金平台

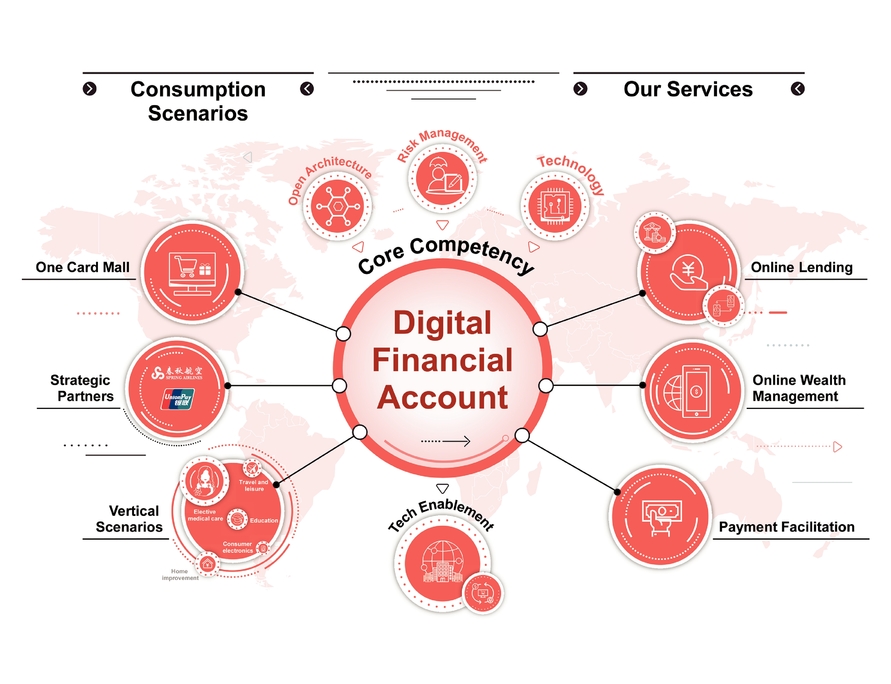

根据招股书,玖富集团是一家数字金融账户平台运营商,提供包括贷款、在线理财及便利支付在内的金融服务,且所有服务及产品均集成在一个单一的数字金融账户下。简而言之,玖富集团是一家P2P平台运营商。

资料来源:招股书,华盛证券

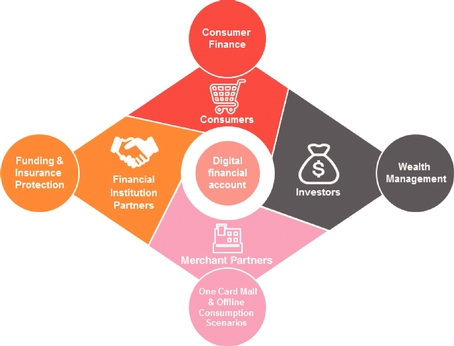

玖富的核心价值主张是希望通过一款名为“One Card”的数字理财产品取代传统个人理财产品,具体方式是围绕“One Card”建立一个连接借款人、投资者、合作商家以及合作金融机构的生态系统,并根据用户需求和信用风险状况提供循环贷款产品。

资料来源:招股书,华盛证券

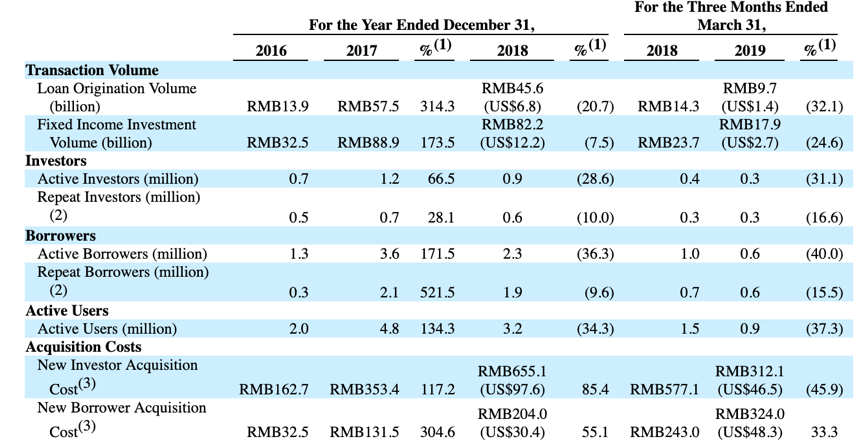

在“One Card”生态系统中,借款人向玖富借款并缴纳各类手续费;投资者认购的各类理财产品为玖富提供资金;合作的金融机构向借款人提供资金,并为投资者提供保险和担保;合作商家(例如京东和银联)则与玖富合作以推动销售,并提供消费者参与度。据悉,截至2019年3月31日止的三个月,玖富的借款人及投资者数量均有较大幅度的下降(分别为40%及31.1%),原因在于中国政府对P2P的监管环境趋严。

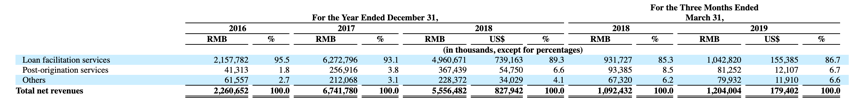

玖富收入的绝大部分来自向借款人和投资者收取的服务费用,具体可细分为贷款便利服务收入、发起后服务收入及其他收入。其中贷款便利服务收入是按照贷款本金百分比收取的服务费;发起后服务收入则是在贷款发放后的服务费的一部分(例如催款及贷款收集);其他收入包括对借款人延期付款的罚款及在线销售商品带来的收入。

根据招股书,2018财年贷款便利服务收入达49.6亿元,占总收入89.3%;发起后服务收入达3.67亿元,占总收入6.6%;其他收入达2.28亿元,占总收入4.1%。此外,2019年前三个月玖富的总收入达到12亿元,同比增长10.2%,各收入分部比例变动不大。

资料来源:招股书,华盛证券

二、行业概况:在线金融消费前景广阔,但监管持续趋严

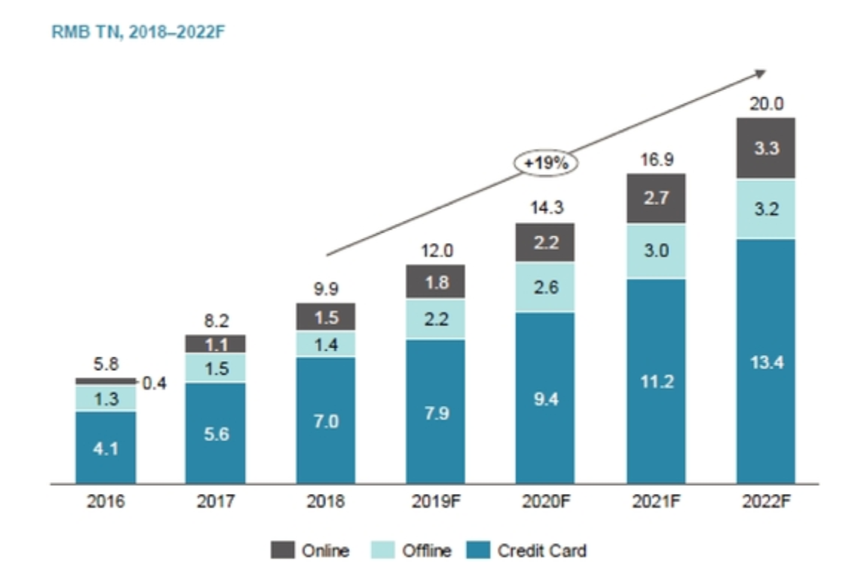

整体而言,玖富集团所处的在线金融消费市场成长前景更为广阔。据Oliver Wyman统计,2018年中国在线消费金融市场的未偿还余额为1.5万亿元,并预计在2022年达到3.3万亿元,年复合增长率22%;相比之下,个人消费金融市场到2022年将增长至20万亿元,年复合增长率仅为19%,整体增速不及在线消费金融市场。

资料来源:招股书,华盛证券

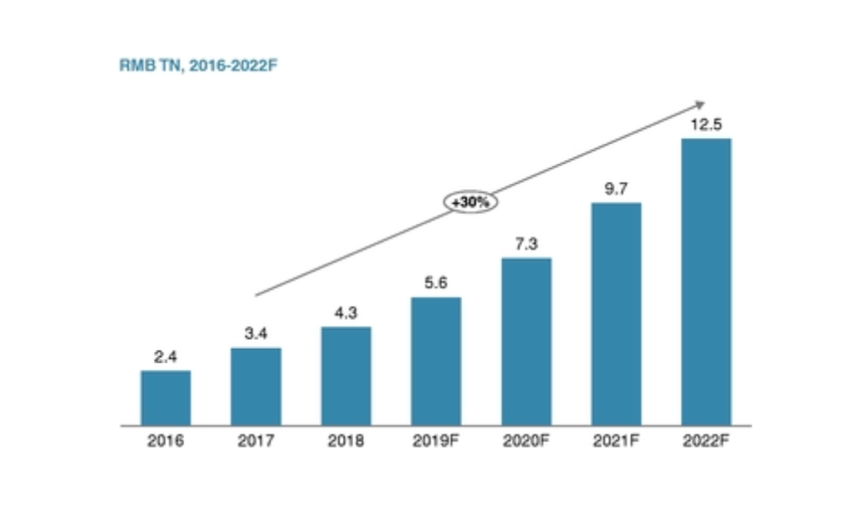

据Oliver Wyman报告,以玖富为代表的在线非传统金融机构(非TFI)已成为财富管理市场的重要参与者。在线非TFI在2018年的资产管理规模已达4.3万亿元,并预计在2018-2022年间保持30.6%的复合年增长率,意味着P2P形式的新型理财模式仍有相当广阔的市场空间。

资料来源:招股书,华盛证券

此外,玖富是独立市场借贷平台中最大的在线消费金融平台,具备头部优势。在线消费金融市场分为生态系统附属平台(支付宝、微信支付、京东等)及独立借贷平台两类,2018年前者未偿还贷款余额为0.9万亿元,后者为0.6万亿元。玖富作为头部独立借贷平台,其市场份额约为7.5%-8.3%,以未偿还贷款余额数为标准则是最大的独立借贷平台,享有一定的规模优势和品牌优势。

资料来源:招股书,华盛证券

三、财务简析:净营收滑坡,信贷质量持续优化

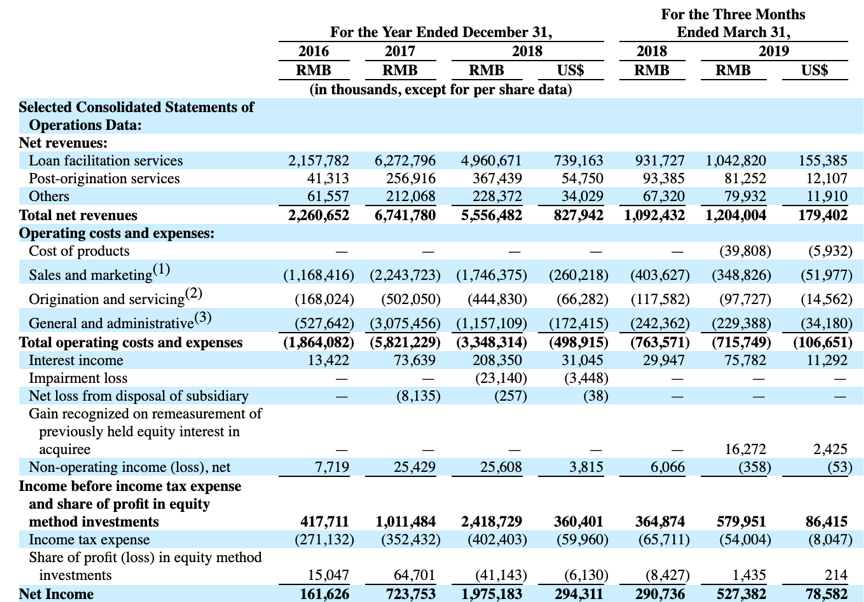

公司总净营收从2016年的22.6亿元人民币增长至2017年的67.4亿元人民币,2018年则下降至55.5亿元人民币。公司净利润从2016年的1.6亿元人民币增长至2017年的7.2亿元人民币,2018年进一步增长至19.7亿元人民币。整体而言营收有所下降,而净利的增速尚可,营收下降主要原因是监管趋严,而净利反而有所增长有赖于行政费用的缩减。

资料来源:招股书,华盛证券

平台的活跃用户数下降过快,有效投资者及借款者数量均快速下滑。其中,2018年活跃用户仅剩320万,同比2017年的480万锐减34.4%;有效投资者的数量为90万,同比减少28.6%;有效借款人数量仅剩230万,同比大幅减少36.3%。原因主要在于监管环境持续趋严,使得投资者及借款人均有所流失。

资料来源:招股书,华盛证券

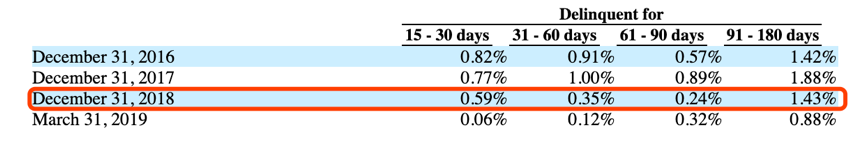

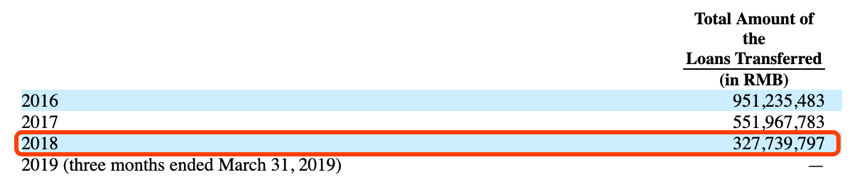

贷款逾期率指标持续好转,不良贷款转移总额不断减少。2018财年公司贷款逾期率在各个时间区间均有所下降,例如15-30天期的贷款逾期率创下0.59%的新低;而公司不良贷款转移的总额也由2016年的9.5亿元下降至2017年的5.5亿元,并进一步下降至3.2亿元,可见玖富在信贷资产质量上的优化。

资料来源:招股书,华盛证券

四、竞争力及风险点:信贷质量不断优化,监管趋严引发需求骤减

玖富集团所经营的数字金融账户平台曾在2016-2017年间经历过快速的业绩爆发期,然而就目前而言各项核心用户指标均在恶化,其中有效投资者及借款人数量、活跃用户数均因监管问题不断减少,这数项指标能否在未来有所反转仍是未知数。

就竞争力而言,玖富集团在取得较大市场份额的同时仍能不断优化信贷资产质量是其一大看点。此外,公司作为P2P行业的头部公司,在规模和品牌上具有一定优势,或许是其在行业洗牌期保持竞争力的重要手段。

风险方面则最担忧的是监管的持续趋严。监管趋严会在行业层面直接导致用户的流失,使得公司面临一系列由此引发的经营困境。此外,投诉平台反映出互金行业的确存在高利贷、砍头息以及暴力催收等行业弊病,有引发社会舆论导致监管进一步趋严的风险。