智通财经APP获悉,中国香港首屈一指金融集团尚乘集团将分拆旗下投行及资产管理业务尚乘国际赴美上市,预计将于8月6日登陆纽交所,有消息称以8.38美元定价。这次IPO集资额最高达2亿美元。

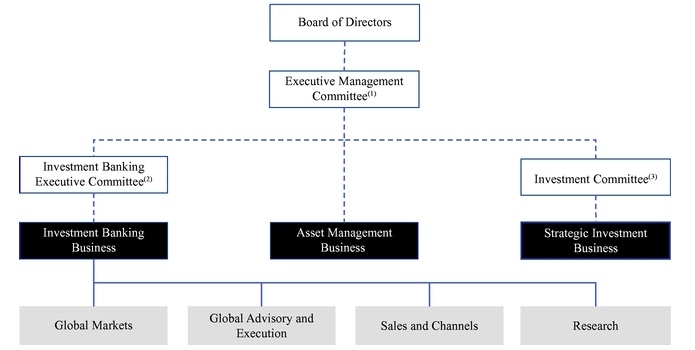

业务结构

尚乘集团创办2003年,由李嘉诚的长江和记实业有限公司作为主要股东设立,业务涵盖保险经纪、投资银行,资产管理、零售代理等业务,是香港目前最大的非银行资产管理平台之一。尚乘国际主要为中国区域的银行和新经济领域的企业以及总部位于香港的企业集团等。提供上市辅导业务,涵盖投行业务的股票承销、咨询、证券经纪等,资产管理业务的投资管理和咨询,以及战略投资业务的长期战略咨询服务等。

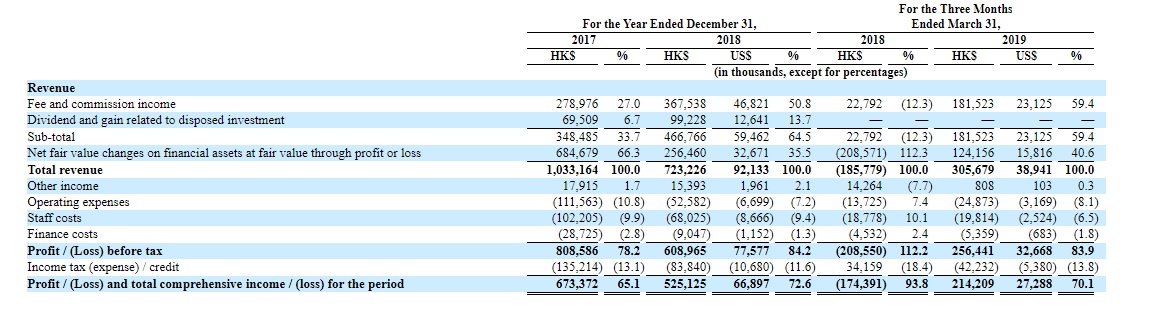

主要财务数据

根据招股书显示,2017年,公司营收为10.33亿港币,净利润6.73亿港币。2018年公司营收打7.23亿港币,净利润为5.25亿港币。2019年第一季度营收3.05亿港币,净利润为2.14亿港币。尚乘集团从其投资的银行客户支付费用和佣金中获得了大部分收入,这些费用和佣金通常在成功完成特定交易后支付。截至2017年、2018年以及2019年3月31日,尚乘集团投资银行业务的收入分别占总收入的20.1%,39.9%及49.0%。

业务发展战略

公司表示接下来将会在中国地区快速布局,加快在东盟国家的业务发展;借助全牌照领先优势,致力于为参与其多元生态系统中的客户提供深度、细致和业界最高效的服务。同时针对客户不同需求,特别是对于长期性、持续性的支持与服务的需要,提升香港金融市场的活跃度和业绩表现。对于一流金融服务的巨大需求将带领香港金融服务业走入新的时代。同时在全球范围内拓展金融科技和人工智能领域的投入,发掘和培育具有先进生产力和创新技术的优秀企业。

目前,尚乘集团已经与小米公司的全资子公司共同成立了洞见金融科技有限公司,并于2019年5月获得香港金融监督管理局发布的虚拟银行牌照。