本文来自“市川新田三丁目”,作者为纽约大学金融和会计系教授Baruch

Lev,译者王为,本文观点不代表智通财经观点。

如果想知道包括高科技公司以及互联网服务提供商在内的高估值的成长股,是否还会继续强劲上涨,而低估值股票的走势是否会继续令人失望,请看我和各位同事合作的以下这篇文章,该文阐述的是我们近期大量研究的成果。

大象不能起舞? 重新审视一下这个观点吧

大企业在应对小公司带来的各种挑战方面似乎比以前做得更好

有大量的的报道或报告认为大企业缺乏创新能力,当前正在兴起的数字化变革可能会置很多大公司于绝境,这种观点得到关于Boders、RadioShack和梅西百货等一些零售业巨头倒闭的报道的印证。在过去三十年中有无数的初创企业不仅搅动了原有的商业格局而且成长为如今的超级巨头。我们对当前正在兴起的数字化变革将加速大企业灭亡的观点做了一番研究,本文的目的不是要挑战诸如数字化等高科技有可能带来破坏性后果的观点而是要该清楚其时间趋势的演变。

尤其是要弄清楚大型传统企业是能够凭借数字科技和其他技术手段实现创新和成长?还是因为新技术的发展而加速其现有业务的衰退和消亡?与一般的认识不同之处在于,我们通过研究发现大型企业维持其市场领先地位的可能性将越来越大,而小公司做大做强和实现盈利的可能性将越来越小,大型企业和小型企业之间的鸿沟日益扩大一部分原因来自于大企业在研发方面不断增加的投入。我们的研究成果支持IBM公司的前首席执行官Lou Gerstner的观点:大象并没有沉浸于往日的辉煌,且真的能够起舞并变得更加灵敏。

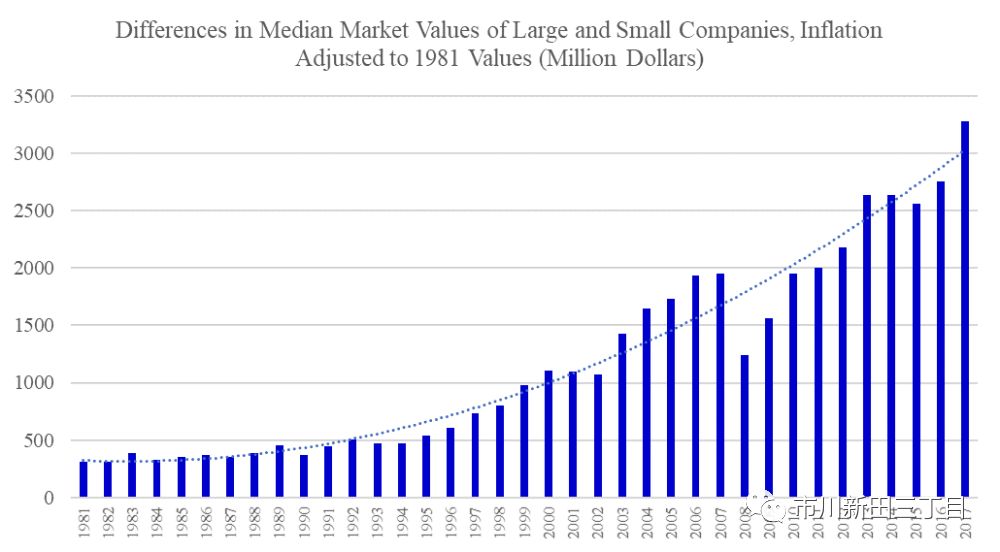

下图显示的是全美上市公司中规模排名前30%和排名后30%的公司市值中位数之间的差值,数据经通胀调整过。显然自1990年代以来大小公司之间的市值差异在持续且迅速地扩大,只有2008-2009年的经济危机期间是个例外。如果按照1981年的美元币值来衡量,2017年大小公司之间的市值差异约等于35亿美元;如果按照2017年的美元币值来衡量,2017年大小公司之间的市值差异相当于88亿美元。由于我们用来比较的是市值的中位数,因此大小公司之间的市值差异不是由于为数不多的几个公司,比如苹果公司或谷歌公司持续快速成长所导致的。我们也对大型上市公司和小型上市公司分别进行了研究,发现前者正在变得越来越大,而后者基本上处于成长停滞状态。

大小公司在经营方面之间的差异也在扩大。1990年代这两类公司运营资产回报率的中间值之间的差异为15%,最近该数值翻倍到了30-35%,说明在经营方面这两类公司存在巨大差异。对这两类企业分别进行分析就会发现,大企业的盈利能力越来越高,而小企业则长期处于不盈利的状态。实际上在2015-2017年期间,小企业的运营资产回报率和毛利率的中位数均转为负值。此外,财报显示为年度亏损的公司在各自所属类别中的占比间的差异也在扩大:最近几年里,大公司中每年财报显示为亏损的占比为10-15%,而小企业中体现为年度亏损的占比高达60-65%。因此,尽管美国经济表面上一片繁荣,但几乎有三分之二的小企业无法实现收支平衡,小企业受到广泛吹捧的灵活性和创造性显然并未得到数据上的支持。

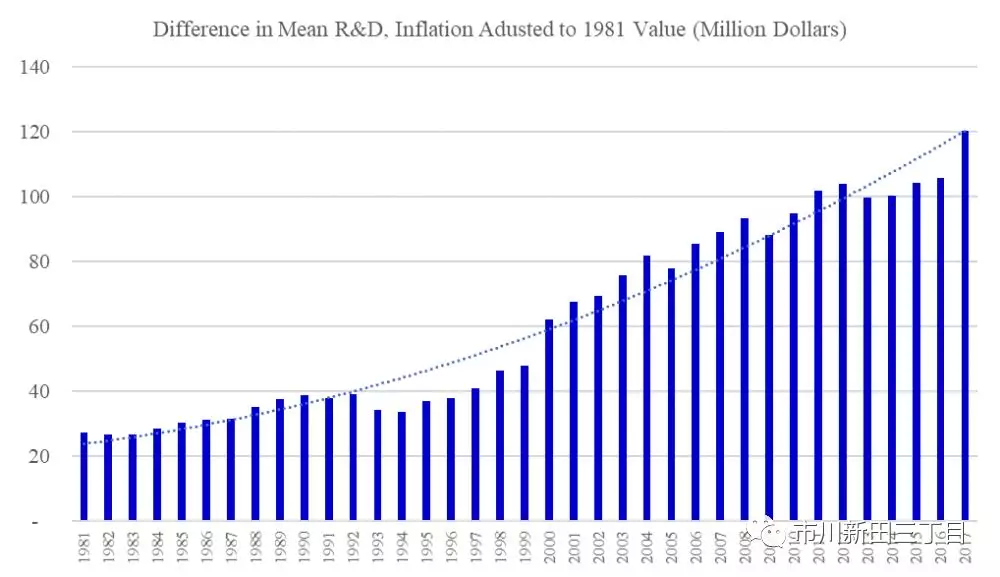

我们研究了企业经营表现和成长的主要驱动因素:无形资产投资增速,尤其是研发、品牌推广、新技术和人力资源等,发现这两类企业在无形资产投资方面出现巨大差异。比如下图显示,大企业和小企业的研发投入金额的中位数差值从1980年代的2000万美元不到增至2017年的约1.2亿美元(金额以1981年的美元比值为基准,对通胀率进行调整)。平均来看,2017年大型美国公司在研发方面的开支为3.3亿美元,而小型公司的研发额则是微不足道的600万美元,很显然无法与大的竞争对手相抗衡,除非撞运气。

在销售费用、一般性支出和管理支出方面也同样存在差异越来越大的问题,此类支出经常包括一些无形资产支出,诸如用于信息科技、品牌推广、人力资源以及打造自身独有的业务流程方面的开支。显然,大企业在加大用于科技创新和无形资产开支方面的投入而不是躺在过去的功劳簿上,例如,大型零售业巨头和大型商业银行正在借助人工智能技术的进步来助力传统业务的发展。

持反对意见的人会说“这没啥稀奇的”,亚马逊(AMZN.US)、奈飞(NFLX.US)和微软(MSFT.US)公司也曾经是一家小公司,但如今也成长壮大起来并成为行业领导者。很多现在还处于弱势地位的小公司当然也会向他们一样。那么,问题是什么?问题在于在我们的研究中最惊人的发现是:小体量陷阱。通俗地讲就是,小公司“冒尖”的难度变得越来越大。在2000年之前,每年有15%到20%的小公司能“鲤鱼跳龙门”成长起来,到了2017年该比率下降了一半。在2000年之前,有75%到80%的小公司在第二年到来的时候仍是小企业,最近该比率已升至89%。

还有一个指标可用来衡量一家公司对所属群体的粘性,即一家公司本年度的规模排名与前一年度排名之间的相关度。该相关度越高,这家小公司成长不起来以及大公司继续维持其大公司地位的可能性就越高。这种相关关系随着时间的推移在不断增加,对小企业来讲最明显,如今小企业的这种相关度为90%。换个说法就是,如果一家公司在上一年是小公司,那么今年仍为小公司的概率变得越来越高。

如今小公司越来越难以像1980和1990年代微软、亚马逊、奈飞、安进制药、甲骨文、思科等一样,通过内生性成长自然而然地获得市场优势地位。与此相反的是,大企业似乎不太可能交出其主导地位。一方面,大公司正在大搞创新,并通过创新成就、灵活性和先发优势维持其市场主导地位,另一方面,小公司越来越难以取得高成长的情况对美国经济来讲不是个好兆头,在过去一个多世纪里美国经济之所以能领先全球就是因为美国能不断诞生出以创新理念和冒险精神为成长根基的全球性企业。

小企业的管理者应如何逃离小体量陷阱呢?同时大企业的当家人应如何做才能确保其主导地位不失?我们建立了一个统计模型来将无法壮大的小企业以及能够脱颖而出的小企业识别出来。我们发现与“万年”小企业相比,脱颖而出的小企业在无形资产方面投资力度和借债规模明显要大得多,同时年度亏损额更少,同时"脱颖而出者"的规模也比落伍者更大,成立的时间更短。值得注意的是,有形资产投资(厂房、设备),股票回购,分红和并购等活动与"脱颖而出"的概率之间呈现负相关。我们还建立了一个模型来区分那些能确保地位不失与滑落出大公司行列的企业。大公司之所以能取得成功,关键因素在于大公司在有形资产和无形资产方面进行的投资,股票回购,分红和取得优势地位的程度以及时间跨度等。虽然大企业和小企业成功的关键存在明显差异,但这两者之间有一个共同的地方,即无形资产投资。

总而言之,我们的研究发现,认为大公司无法创新以及生意将很快被小企业抢走的观点得不到充分的证据支持。小公司能获得的投资机会和成长机会正在减少,其灵活性和勇敢精神正面临越来越多的压力考验。与其形成鲜明对比的是,大公司这边却一片繁荣景象,正在加大创新和无形资产方面的投入,看上去似乎在应对来自小企业竞争方面比世人所以为的要好。