本文转自微信公号“Kevin策略研究”,作者:KevinLIU

大家好,

周四,美股市场和海外主要大类资产价格剧烈波动,但前后所反映的逻辑却有差异,因此单纯以收盘价表现来衡量的话,实际上会隐藏掉一些内在的细节和变化。

就此,我们透过周四资产价格的走势来梳理对于美联储降息和外部环境问题的不同反应以及后续潜在影响。

简单而言,周四的美股市场和资产价格表现可以特朗普总统宣布9月1日将再度加征10%关税为界分为两段。

首先,前半段,美股大涨+美债利率下行,其背后是对前一天对FOMC前瞻指引不及预期过度反应的一定纠正。我们在昨天凌晨针对美联储FOMC的点评《7月FOMC:如期降息后,等待新的催化剂》中提到,7月这次会议可以简单总结为一个符合预期(降息25个基点至2~2.25%);一个略超预期(将缩表计划提前结束,8月1日正式停止);一个略不及预期(美联储前瞻指引并没有如市场期望的锁定一个明确的降息路径,而是更多根据后续数据和风险的演变,evolvingdata and the evolving risk picture)。因此包括美股在内的主要资产价格在会议后的反应都是围绕最后一个略不及预期的变化。

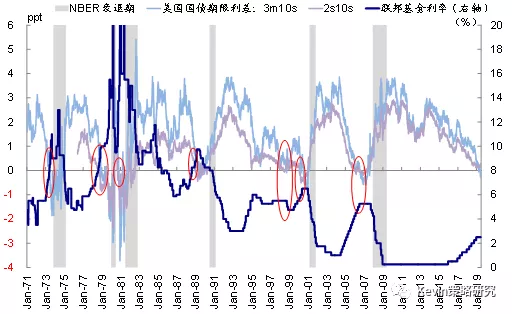

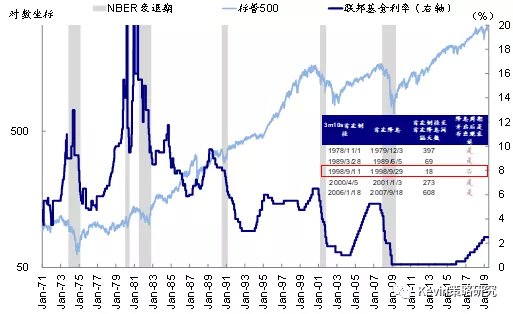

基于这一预期上的变化,虽然我们也认为短期内,在新的催化剂和信号到来之前,围绕这一宽松预期演绎的资产价格可能出现短期内“歇一歇”的状态,但大的方向不至于完全逆转,主要是考虑到:1)虽然此次前瞻指引并没有那么鸽派,但并不就意味着宽松路径的改变;2)从1998年预防式降息的案例来看,如果作为预防式降息防范内部经济衰退和外部不确定性风险的话,可能本来未必一定需要持续和长期的降息周期,1998年9月开启降息后,三个月之内连降三次,但1999年6月就再度开启加息周期了。而且退一步而言,如果真是开启一波长周期的降息周期且降息幅度较大的话,这可能隐含着基本面面临更大的问题,这反而对于风险资产而言未必是个好事(参考下半年展望中专栏三:增长与宽松的“赛跑”:1998年降息的历史经验)。

因此,从周四晚美股市场一开始大幅上涨和美债利率下行的走势中可以看出,市场一开始是在纠正前一天会议后过度的反应,而且从会议后的CME利率期货市场所隐含的9月降息预期来看,在外部环境问题再度升级之前也并没有因为7月FOMC回撤很多。

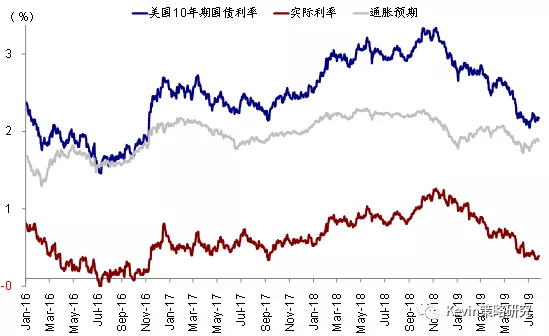

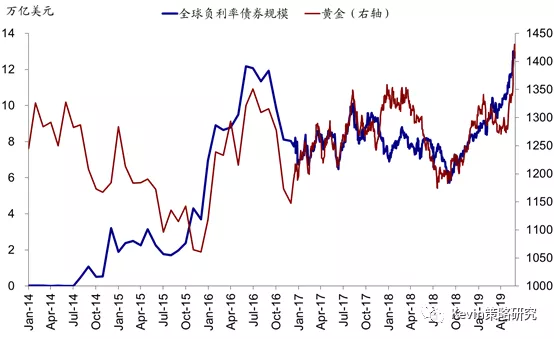

其次,后半段,美股跳水+美债利率骤降+黄金大涨,反应的是外部环境问题升级的下行风险。最新的进展是,特朗普总统表示将于9月1日开始,加征10%的进口关税。此前,USTR针对3000亿商品加征关税的听证会在6月份已经举行。尽管市场对于短时间内能够达成协议也并没有抱很大的期望,但这一最新变化依然让市场感到这意外,美股市场从上涨1%直接跳水到下跌1%,10年美债利率骤降至1.88%左右的2016年大选以来新低,黄金则大幅上涨。这一资产价格变化的组合更多反应的是避险情绪,与此前的政策宽松驱动逻辑看似表现相似,实则存在差异,主要的差异体现在美股市场的表现上。

我们在下半年展望《2H19海外资产配置展望:增长下行与政策宽松的赛跑》对于外部环境问题的基准假设是维持现状但会起伏反复,因此将是左右全球市场的一个主线。结合美国的大选周期,不排除拉锯到明年上半年两党初选、但在此之后出现一些进展的可能性。

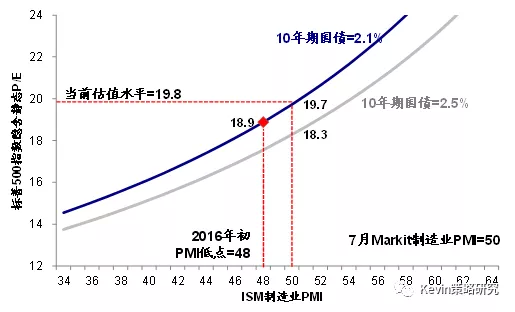

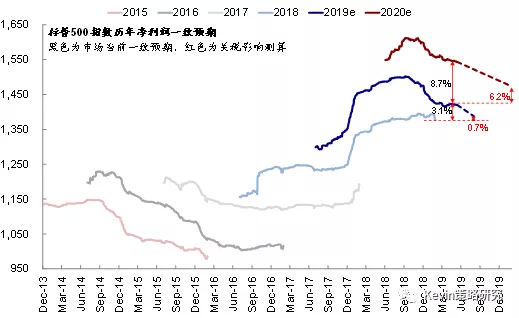

当前外部局势对市场和资产价格的影响体现为三个层级,短期影响市场情绪、中期左右配置意愿和资金流向、长期甚至改变增长路径。前两层自5月份以来已有部分体现,第三层是我们更为担心的。如果悲观情形下关税扩大至所有商品,对增长和市场都将带来更大压力。如果当前外部局势升温使得近期好不容易企稳的盈利预期再度面临下修压力的话(特别是对2020年的盈利预期),将会给市场带来更大压力,类似于2018年10月之后美股盈利大幅下修的情形。

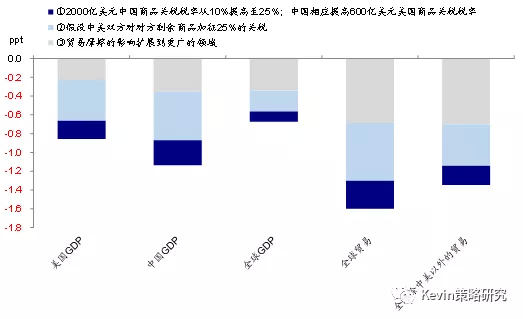

当前外部局势对基本面的影响也体现在三个层面上:1)外需:这一影响最为直接,这一点从主要市场和半导体板块上已经得到体现;2)通胀:关税的加征也会推升中间品和消费品价格,进而传导至通胀,3000亿的关税中对美国而言替代性较低,因此对于通胀的压力会更大一些;3)企业资本开支:当前外部局势久拖不决还可能对企业投资支出意愿产生一定蔓延效应,对未来前景不确定性的预期会打压企业的资本开支意愿。全球主要市场的投资增速都呈现放缓迹象,这会反过来进一步作用到需求上。根据OECD的测算,目前加征的关税已经对增长和通胀产生了一定负面影响,预计将拖累美国2021~2022年GDP增长0.2个百分点;推升2020年美国通胀0.3个百分点。如果对所有剩余的商品都加征25%的关税,预计将拖累美国GDP增速0.43个百分点。对企业盈利而言,根据我们的测算,如果静态假设标普500指数2018年来自中国的收入(约5430亿美元,约占2018年总收入6万亿美元的5%)因此减少一半即2700亿美元的话,2019年净利润增速从市场预期的3.1%左右下滑至0.7%。

对于资产配置的启示,在我们一直强调的增长下行和政策宽松的“赛跑”中,当前外部局势的加剧无疑会加大增长下行的压力和陡峭度。因此,政策宽松的力度和速度对于抵御增长下行压力和外部风险更为关键,也是决定不同市场短期相对表现的主要因素,CME利率期货对于9月份美联储降息预期在昨天骤升至84%的高位。但不管是增长下行还是政策宽松谁更快(我们依然倾向于美联储预防式降息会继续推进),实际利率下行都可能是一个继续的方向和配置主线(特别是关税可能会增加价格的压力),因此我们继续维持我们一直强调的围绕实际利率下行这一主线进行资产配置。在这一环境下,除利率债外,其他受益于利率回落的资产(如REITs、高股息率、黄金)的吸引力都将提升。股市的估值也将受益,但盈利和风险溢价可能阶段性的会起到更大的作用进而使得市场不会完全只反映利率下行的逻辑。