本文来自“ 基岩资本”,作者为Lucas,本文观点不代表智通财经观点。

注:Alteryx(AYX.US)是一家提供自助数据分析软件的SaaS服务企业,其强大的功能,颠覆了人们对数据处理的既有印象。作为一款神器级别的应用,它也受到各大公司的青睐,随着年内连续发生的两桩同业并购案,Alteryx被收购可能性增加,到底最后会花落谁家:微软or IBM or…,让我们拭目以待。

01、投资要点

Alteryx是一家提供自助数据分析软件的SaaS服务企业,其平台兼容于目前市面上几乎所有主流数据源,能够协同各大数据源进行数据分析业务。

快速增长且稳定的客户群体。截至2019年3月31日,Alteryx为80多个国家近5000位客户提供服务,其中包括Global 2000公司中的550多家。

自上市以来财务业绩稳定超预期,且运营指标优秀,股价一路上涨。Alteryx在历次财报发布上均实现Revenue和EPS双超预期,各季度营收同比增速均保持在50%以上,且在高营收增速的情况下在2018年实现盈利。

随着年内连续发生的两桩同业并购案,Alteryx被收购可能性增加。Alteryx能为微软及IBM带来较大的产品协同效应以及客户互补覆盖,有较大可能性在未来被这两家云服务龙头企业收购。

02、Alteryx企业简介

Alteryx Inc.(NYSE:AYX)创立于1997年,前称 SRC

LLC,后取其核心产品Alteryx之名,于2010年改为现用名。总部位于美国加州尔湾,全职雇员800人(12/31/2018),是一家提供自助数据分析软件的平台公司,使企业能够提高业务成果和业务分析人员的生产力。

发展历程

1997年, Alteryx的前身 SRC LLO由 Dean Stocker,Olivia Adams和 Ned Harding创立。

1998年,SRC发布Allocate数据引擎,包含地理位置优越的美国人口普査数据,允许用户操作、分析和映射数据。

1998年,SRC开发了 Solocast。

2000年,SRC LLO与美国人口普查局(US. Census bureau)签订合约。

2006年,SRC LLO发布 Alteryx软件,一款用于构建统一的空间和非空间数据环境的数据分析应用程序。

2011年,Alteryx从 SAP AG的投资部门 SAP Ventures筹集了600万美元的风险投资。

2013年,Alteryx从 SAP Ventures和 Toba Capital获得了1200万美元的A轮投资。

2014年,Alteryx从 Insight Venture Partners、SAP Ventures和 Toba Capita获得了共计6000万美元的B轮投资。

2015年,Alteryx在C轮融资中获得了 Iconiq Capital领投, Insight Venture Partners和Meritech Capital Partners跟投的8500万美元。

2015年,Alteryx宣布与微软建立新的关系,以便通过 Power BI实现更快,更轻松的数据分析。

2016年,Alteryx位列 Forbes Cloud100第24名。

股价表现

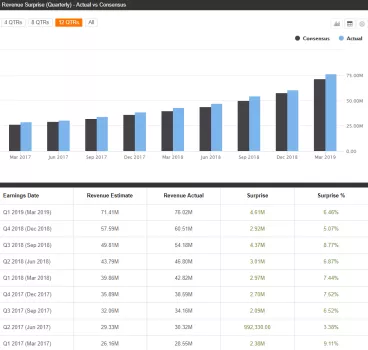

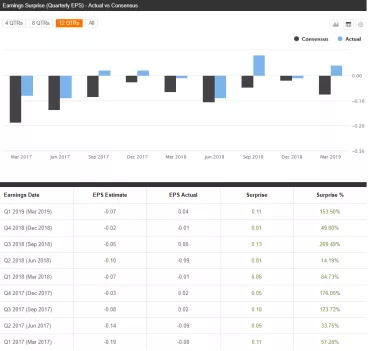

2017年3月24日,Alteryx IPO登陆纽交所,发行价14美元。结合历史股价走势与Earning Surprise图来看,Alteryx自上市之后股价便一路稳步走高,刺激其股价上升的主要驱动因素无疑是上市后连续8个财报的亮丽表现:在Revenue和EPS两个维度均保持了beat earnings的记录。

图表 1:AYX历史股价走势

图表 2:AYXRevenue& EPS Surprises

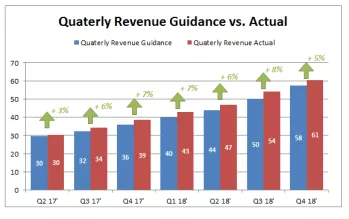

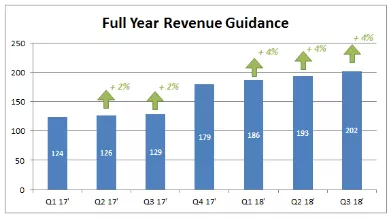

在业绩指引上,与其他众多高增长的SaaS同行一样,Alteryx倾向于给出较为保守的业绩指引,然后持续beat estimates并提高市场预期来驱动股价(无论是季度还是年度)。具体表现参见下图:

图表 3:AYX业绩指引以及超预期记录

机构持仓情况

截至各大机构在2019Q1发布的持仓文件,机构股东近期在Alteryx的持仓变化上明显呈现出增持趋势,其中增持力度最大的是ICONIQ Capital,即Alteryx的C轮投资机构,增持139万股,增持幅度高达324.63%。其次是Whale Rock Capital,增持47万股,增持幅度高达168.73%。

图表 4:AYX前十大机构持仓情况

03、核心产品介绍

Alteryx数据分析平台

Alteryx的解决方案使其客户能够发现、查看和分析来自各种来源的数据,并从综合的数据驱动决策中受益,包括通过消费结果和发现的洞察力以及实时模型部署。通过高度可重复的可视化工作流程,增强了分析的易用性、速度和复杂性。该公司旨在消除数据分析师的数据任务负担,并为更高效的工作效率而节省时间。

该公司的数据分析平台能够让客户在没有编码经验的条件下,进行诸如编辑R和Python代码之类的活动。此平台的直观用户界面包括200多种拖放工具,可用于创建和共享这些分析。这些工具允许业务分析人员组装可视化表示其模型的工作流,使其易于理解且具有高度可重复性。平台的用户界面允许业务分析师在流程的任何阶段无缝地查看底层数据、元数据和应用分析。

Alteryx的数据分析平台主要利用以下六个模块提供服务:

Ø Alteryx Designer:一款数据分析、准备、混合和分析产品,用于通过直观的拖放界面创建可视化工作流程或分析流程;

Ø Alteryx Server:一款安全且可扩展的基于服务器的产品,用于在基于Web的环境中安排,共享和运行分析流程和应用程序;

Ø Alteryx Connect:一个协作数据探索平台,用于发现信息资产并在整个企业内共享建议;

Ø Alteryx Promote:高级分析模型管理产品,可供数据科学家和分析团队构建,管理,监控预测模型并将其部署到实时生产应用程序中;

Ø Alteryx Analytics Gallery:一款基于云的协作产品,允许用户在集中式存储库中共享工作流。用户可以与版本控制共享工作流,以实现组织内部和组织之间的有效和安全协作,创建可以私下或公开共享的分析应用程序和宏,并发现新的分析应用程序和宏;

Ø Alteryx Community:允许用户协作并分享他们的经验和想法,并围绕平台进行创新。

平台服务销售方式:公司将Alteryx Designer作为单座许可方式或者企业级协议出售。

Alteryx Server则部署在更大规模的环境中,通常作为Alteryx Designer的扩展,以每CPU核心为基础或作为广泛的企业级协议的一部分出售。Alteryx Connect作为Alteryx Server的扩展出售,通常基于每台服务器进行许可。Alteryx Promote作为平台的一部分出售或作为独立解决方案出售,并以每CPU核心为基础或作为广泛的企业级协议的一部分获得许可。

Alteryx平台的广泛适用性

Alteryx的平台旨在与几乎任何数据源进行交互,目前几乎兼容于所有主流数据来源,包括IBM、Microsoft、Oracle和SAP等传统数据库,以及包括Amazon Web Services、Cloudera、Databricks、Microsoft Azure和MongoDB在内的一系列新兴数据平台。此外,Alteryx平台还能够处理来自云应用程序的数据,例如Google Analytics、Marketo、NetSuite、Salesforce和Workday,以及社交媒体平台,如Facebook和Twitter。

图表 5:AYX已合作或兼容的数据平台

AYX客户群体

Alteryx的平台可用于各种规模的组织和各种行业。截至2019年3月31日,Alteryx为80多个国家近5000位客户提供服务,其中包括Global2000公司中的550多家,涵盖的行业包括金融服务、医疗保健、油气能源、零售业、公共事业等行业。

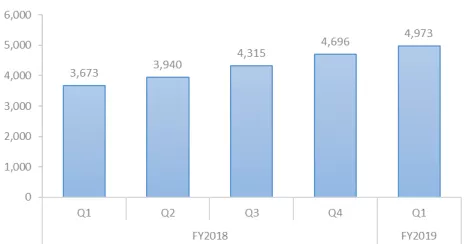

Alteryx的客户群已从2015年末的1,398名客户增加至2018年末的约4,700名客户。2019年一季度客户总数达到约5000名,新增近300名客户包括Global 2000公司中的几家大型跨国企业,如Autodesk (NASDAQ:ADSK), eBay (NASDAQ:EBAY), Luxottica Group, Netflix (NFLX.US), Twitter (NYSE:TWTR)和WeWork。

图表 6:AYX客户数量

明星客户包括巴克莱、可口可乐公司、迪拜电力水务局、福特汽车、Microsoft、IBM、Nike、Southwest Airlines、Tableau Software和美国国防部等等。另外,Alteryx的平台还被埃森哲公司、贝恩公司和波士顿咨询集团等领先的管理咨询机构所使用。

图表 7:AYX明星客户示例

04、运营及财务指标

图8

营收情况

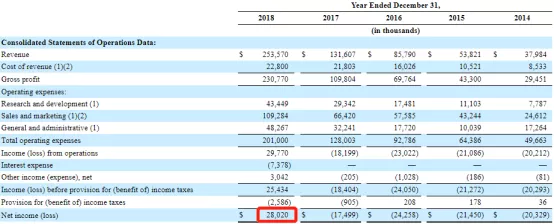

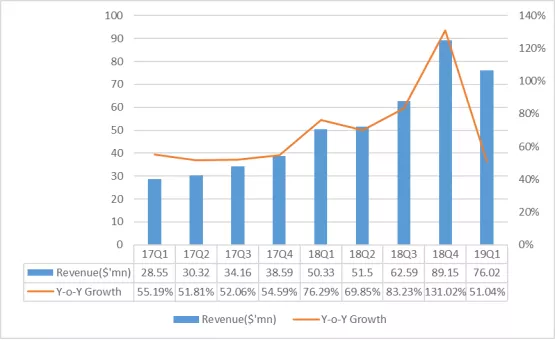

截至2016、2017、2018财年,Alteryx的年度营收规模分别为0.86亿、1.32亿、2.54亿美元,同比增速分别为59.40%、53.41%、92.67%。

随着Alteryx在2017年与2018年分别突破了1亿与2亿美元的营收大关,仅就营收规模而言,该公司已经脱离了tinycompany的头衔,并在2018年需要变更会计准则– 将弃用原ASC605准则,改为采用ASC 606准则。

这两项会计准则的最主要不同之处在于收入的确认:ASC 605准则下,企业需要在签订合约后,在合约期内按比例确认收入;而ASC 606带来的重大变化是,公司将在签订合同时预先确认35%-40%的TCV(totalcontractvalue),以及在合同有效期内将剩余60%-65%的TCV按比例确认。简而言之,一般情况下采用ASC 606准则将使得企业在合约签订初期确认更多的收入,相应地后续季度在确认递延收入上则会更少。

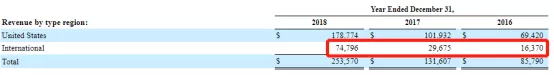

近年来,Alteryx在开拓国际业务版图上同样取得了有效进展,跨国型客户数量的增加将在未来成为Alteryx业绩增长的一个重要爆发点。在2018年,在美国本土收入取得高速增长的同时,海外收入增长了1.5倍至0.75亿美元,占总收入比重提升至近30%。

图9

分季度来看,Alteryx每个季度的营收同比增速稳定保持在50%以上。2018Q4的营收同比增速猛增原因是企业在这个季度首次采用ASC 606准则,并对本年收入确认进行追溯调整。若剔除该影响后,Q4的实际营收$60.5million,相较于预期水平高出5.2%,同比增速约为56.7%,与过往营收增速保持一致。总体而言,Alteryx的营收增速趋势保持着相当健康的状态。

图表10:AYX季度营收及同比增速,资料来源:AYX财报

利润率指标

值得注意的一点是,Alteryx的优势不仅限于Topline Revenue的高增速。虽然许多高增长科技股经常在增长和盈利之间选择一个平衡点,但Alteryx似乎在两个方面都获得了高分。这也是我们采用40%法则来选取健康发展SaaS公司的关键假设。我们分别从以下各项利润率指标来衡量Alteryx的盈利质量。

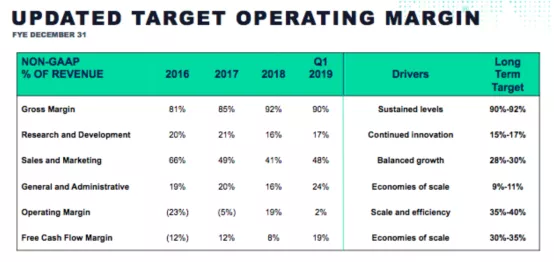

GPM:Alteryx在毛利率方面稳步提升,并保持着令同业都惊羡的水平。2016年、2017年、2018年和2019Q1的整体毛利率分别为81%、85%、92%和90%。在长期目标上,管理层计划将GPM维持在90%-92%的水平。

R&D占比:随着公司业务的成熟,SaaS企业在研发投入上通常会逐年降低,而后保持在一个稳定的水平。截至2018年及2019Q1,Alteryx成功将研发投入占收入比重保持在16%-17%之间。管理层期望通过不断的创新,将R&D占比长期保持在15%-17%之间。

S&M占比:Alteryx的营销费用占比以肉眼可见的速度持续下降,这对于高速成长期的SaaS企业而言并不多见,可以推测企业在实现高营收增速时更多的是由内生性因素驱动(例如客户自发宣传以及扩大产品品类使用度),而非严重依赖于营销推广活动。截至2019Q1,S&M费用有所增加,主要系员工股权激励费用($13.1mn),以及随着国际业务的拓展,公司的营销团队人员扩充至482人(2018Q1:310人)。

图表 11:AYX的利润率指标及长期目标,数据来源:AYX Investor Relations

Operating&FCF margin:受益于毛利润率的稳定提升,以及卓有成效的费用控制,近年来Alteryx在经营利润率方面提升明显,并在2018年首次实现正经营利润率。此外,Alteryx在自由现金流上保持良好表现,2017年与2018年均实现正自由现金流,截至2019Q1的FCF margin达到19%。

未来展望上,管理层预计盈利能力将持续扩张,经营利润率达到35%-40%,自由现金流占长期收入的30%-35%。

Dollar-Based Net Expansion Rate (DBNER)

Alteryx计算基于美元的净扩张率,是以同一客户群组在当前季度所确认的订阅收入,相较于上年同期的同比增速来衡量。DBNER如果大于100%,则意味着公司在该客户群组所获取的年度合约价值(annualcontractvalue,ACV)高于上年同期,表明客户使用Alteryx平台服务的广度或深度在持续加强。

从过往数据来看,公司的DBNER长期保持在129%~134%之间。2017年全年,DBNER逐季稍有下滑至129%,但从2018年开始该数值有恢复稳步攀升趋势,截至2019Q1,DBNER已回到历史高点的134%,同时还伴随着营收规模的不断扩大。即使是在享有营收高增速的SaaS同行中对比,Alteryx当前134%的净扩张率也属于佼佼者。

图表 12:AYX基于美元的净扩张率,数据来源:AYX财报

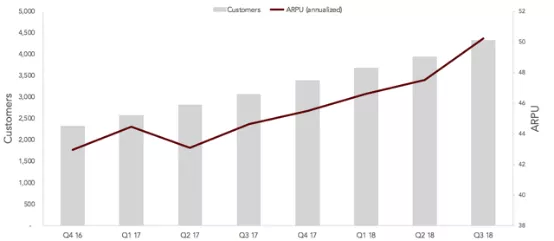

单客户收入ARPU

从下图的平均每用户收入(ARPU)和用户增长统计数据来看,很明显Alteryx的产品不仅受到新客户的极大需求,而且受到原有客户的极大需求。受益于公司双管齐下的营销策略(“Landand Expand”和“Go-to-Market”),Alteryx基于美元的净扩张率达到了134%。与大多数软件企业一样,该公司积极地建立其客户群,但Alteryx与众不同之处在于它能够向现有客户进行向上销售。

图表 13:AYX的ARPU与客户数增长比较,资料来源:Seeking Alpha

随着数据分析在企业运营中普适性的不断提高,Alteryx的客户可以利用其分析平台做出明智的业务决策,从而提高运营效率并节省成本。从过去几个季度强劲的ARPU增长来看,Alteryx的营销战略正在以鲜明的色彩取得成功。

05、当前及远期估值分析

当前估值分析

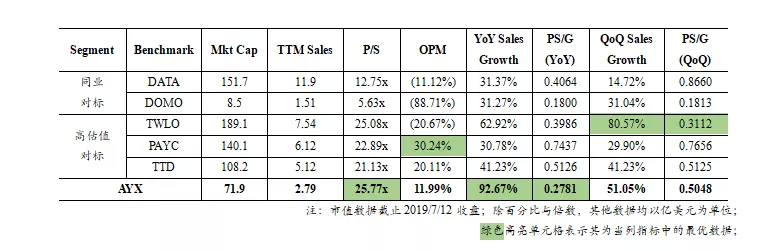

我们主要选取两个层面的可对标企业进行对照,一个是与Alteryx同为数据分析SaaS服务商,如DATA(已被Salesforce提出收购)和DOMO,以及类似于Alteryx享有高估值溢价的SaaS企业,如TWLO/PAYC/TTD。上述对标企业的估值和增长情况如下表所示:

图表 14:AYX与对标企业估值及增速比较

注:市值数据截止2019/7/12收盘;除百分比与倍数,其他数据均以亿美元为单位,绿色高亮单元格表示其为当列指标中的最优数据。

从对比数据来看,AYX明显比同业两家企业估值倍数高出许多,其原因也显而易见:1)DATA与DOMO年营收增速仅约30%,远不及AYX在2018年的92.67%的超高Y-o-Y增速。即使从季度Q-o-Q同比增速来看,AYX能稳定保持50%的增速,而DATA与DOMO均远远逊于AYX;2)固然DATA的营收规模已达到约12亿美元,增速放缓尚可以理解,但这样的大型SaaS至此发展阶段仍存在11.12%的经营亏损率。DOMO则有过之而无不及,经营亏损率达到88.71%(营销费用占收入比重高达106%)。高企的亏损率是致使这两者估值倍数远低于AYX的主要因素(DOMO甚至远低于行业平均P/S)。

如果与高估值企业对比来看,可以发现这几家公司要么营收增速与OPM双丰收,要么超高增速但存在一定运营亏损率,这也与40%法则相吻合。以季度同比增速+运营利润率的总和来看,TWLO/PAYC/TTD/AYX的该项数字分别为59.90%/60.14%/61.34%/63.04%。由此可见,在以40%法则衡量估值倍数时,约60%的加总值可以赋予20x~25x的P/S估值区间。

单就P/S而言,AYX无疑是所有对标企业中最高的一档。但从PS/G指标来看,以Y-o-Y sales growth为基准计算的PS/G,AYX属于最被低估企业;若以季度(Q-o-Q)为基准,AYX同样可以位列第二被低估企业(两项PS/G均不考虑DOMO)。

远期估值分析

图表 15

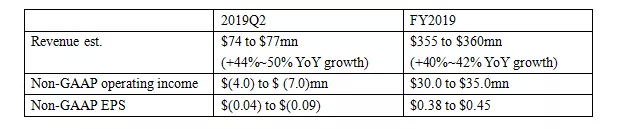

AYX预计在2019/8/1发布2019Q2财报,与以往一样,管理层给出了较为保守的业绩指引:

在管理层较为谨慎的预期基础上,我们进行以下情景分析:

图表 16

目前股价已经接近我们的中性目标价,并且是基于一个不低的P/S倍数(25x),可见当前股价已经反映了市场的部分预期。

实际上从AYX的历史股价走势来看,长期上是处于慢牛状态,随着每一次财报的发布都超预期并显示出企业健康的成长轨迹后,股价大多数情况下表现为跳空高开而后震荡上行。另一方面,观察过去财报后的走势来看,大多数跳空高开后一两个月内均有发生较大幅度的回撤,有时甚至跌破跳空前的平台,而后继续稳步上行。

总而言之,结合AYX上市以来每次都交出Earning Surprise成绩单的不败记录,以及管理层再次给出的偏保守营收指引,我们预计Q2季度大概率仍能实现营收超预期,但需要特别关注的是利润率是否持续改善(有一定可能性不及预期,由于从本年Q1开始便加大了国际业务拓展及营销力度)。

当然Alteryx面临的最大风险是其Topline revenue的增速放缓 - 这无疑将会未来发生,因为没有一家公司可以永远以50%以上的速度继续增长。投资者已经习惯了Alteryx连续超预期然后提高预期的历史记录,该股可能会在经济放缓的情况下随之受挫。然而,随着Alteryx最近推出的垂直销售策略以及在公共行业的成功渗透推广,短期内不太可能出现明显的放缓。

投资建议上,由于公司当前股价已部分反映了业绩利好预期,不宜在当前时点大举建仓,可以考虑在Q2财报前股价回调时建底仓。若财报不及预期,判断基本面是否产生重大变化,没变化则可以逢低增持。若财报超预期,亦可等待上涨后的回调选择增持。在中短期时间维度上,在基本面不发生重大变化的情况下,我们保持对该股看涨态度。

06、收购可能性分析

两宗同行业收购案– Looker& Tableau

2019年6月6日,Google宣布将以26亿美元收购商业智能软件和大数据分析平台Looker。Looker成立于2012年,去年估值为16亿美元,据其CEO称,公司收入已突破1亿美元,同比增长70%。

Looker自身从事的是数据分析服务,包括数据抓取及可视化等,其主要竞争对手是Tableau(DATA.N)、Domo(DOMO.O)和微软的Power BI等。对谷歌云服务阵营来说,Looker加入,将进一步加强谷歌的“多云战略”,及为云服务提供数据分析工具。

紧随着Looker收购案,仅4天后,Salesforce宣布以157 亿美元全股交易的对价,收购数据可视化报表业务分析平台 Tableau。这笔收购对Salesforces而言意义重大,目前该公司仍在开辟 CRM 软件之外的市场,向更深层次的分析领域进行拓展。

从双方各自的业务构成来看,Salesforce 与 Tableau 无疑有着很多的业务协同:Salesforce 为客户提供服务,帮助客户更好地管理客户关系,提升业务质量,Tableau 则擅长于通过对数据的分析,让企业更好地发掘市场机会并作出相应决策,双方甚至在各自的客户群体上都有着很大程度上的重合。未来 Salesforce 整合了 Tableau 的服务后,将为客户提供更好的数据分析服务,提升原有服务的价值。

AYX会成为收购目标吗?

从全球云服务市场格局来看,亚马逊AWS作为公认的行业霸主,即便按照最保守的估计也占据全球云市场的30%以上份额(一些估计甚至认为接近50%),微软则超过10%,而谷歌只有7%左右。

从去年微软以75亿美元的价格收购了在线代码分享协作平台GitHub,以及今年年初收购的开源初创公司CitusData,可以看出微软一直希望通过强化其云业务来对抗亚马逊与谷歌的市场争夺。随着谷歌收购Looker后,微软旗下担当数据分析业务的Excel和Power BI也将面临更为激化的竞争。

当前,非专业的数据人员所使用的的标准程序仍然是Microsoft Excel,而受过训练的数据分析师的标准配置则是SAS。虽然Alteryx提供的分析服务在某些情况下确实直接与Excel竞争,但Alteryx的产品大多是对它们的补充。

那么Alteryx将会是微软在数据分析赛道上一个不可多得的良好收购标的,原因可以归结为以下几点:1)Alteryx与微软的分析产品有协同作用,可以吸引开发人员加入其Azure云计算服务,加强现有产品的能力和增值收费功能点,提高拿单能力、减少客户流失和提升 ARPU;2)两者的客户群体有较大的重合度,收购后将更能发挥Alteryx产品对微软产品的功能补充效果,且有利于加强客户群之间的cross-sale;3)Alteryx自身运营与财务状况均十分优异,收购后将对微软带来可观的经济效益。

除了微软有比较大可能性对Alteryx进行收购,市场上认为IBM也是一个可能性较大的潜在收购方,理由基本类似,Alteryx产品可以为IBM提供开发人员和最终用户,以吸引人们使用IBM Watson的分析产品。

07、2019Q2季报更新点评

财务摘要

收入:2019Q2的收入为8200万美元,比2018Q2的5150万美元增长了59%。

毛利润:2019Q2 GAAP毛利润为7270万美元(GPM:89%),而2018Q2的GAAP毛利润为4620万美元(GPM:90%)。

运营收入(亏损):GAAP准则下,2019Q2运营亏损为$8.3mn,而2018Q2为亏损$4.2mn。Non GAAP准则下,2019Q2运营收入$0.8mn,2018Q2为$1.1mn。

每股收益:AYX在2019Q2每股净亏损5美分。FactSet的数据显示,分析师此前预计公司每股亏损15美分。经调整后每股收益1美分,分析师此前预期每股亏损6美分。

现金存量及经营现金流:截至2019/6/30,现金及等价物为4.268亿美元。2019上半年经营活动现金净流入为670万美元,而去年同期为640万美元。

业务运营亮点

客户数量:截至2019年第二季度末,AYX共有5278名客户,同比增加了34%。在2019Q2新增了305名新客户。

DBNER:2019Q2以美元为基础的净扩张率(年度合同价值)为133%,AYX近年来每个季度均能保持该数值在130%~134%之间,维持在行业内高水平区间。

业绩展望

2019Q3业绩指引:预计在2019Q3实现营收在$88mn到$91mn,同比增长41%~45%(再次给出较低的预期)。

2019财年全年指引:营收规模将达到$370mn到$375mn之间,同比增长46%~48%。此前在Q1电话会给出的全年指引为$355mn到$360mn。

财报总结点评:此次2019Q2业绩的披露,AYX一如既往地交出一份靓丽财务报表,完成业绩超预期记录的“连中九元”。

财务指标再次惊艳表现:营收规模同比59%增长、GPM稳定维持在90%左右、经调整后EPS不亏反盈。业务指标上同样展示出公司优良向上的经营轨迹:客户数突破5000家并实现34%的同比增长、净扩张率稳定保持在133%的行业高水准。

紧随此次季报的披露,我们同步更新短期及远期目标价,如下所示:

图表 17C