本文来自微信公众号“燕首席”,作者是中信建投社服团队。

近日,我们与台湾部分机构投资者交流了海底捞(06862)的情况,尤其是涉及核心资产、海底捞是否算核心资产的话题,讨论较多。核心资产的主要特征包括相关资产拥有优质基本面、难以复制的竞争壁垒、长期发展的潜力及境外发展的综合实力,预计在未来资本市场中将发挥重要的指引和引擎作用。海底捞作为国内火锅乃至餐饮赛道龙头,竞争优势独特,长期发展潜力及境外竞争力不断提升,未来或成为引领行业的餐饮巨头。

1.核心资产的“核心”体现在哪?

核心资产的“核心”主要体现在相关资产拥有优质的基本面和业绩、难以被复制的竞争壁垒和优势、较强的内生增长动能和资产质量、长期发展潜力,以及具备全球竞争综合实力。优质基本面主要体现在拥有较强的业绩增长和盈利能力;难以被复制的竞争壁垒,体现在公司在行业内有较强和较稳定的核心竞争力,能够保证公司长期稳定发展;长期发展潜力和全球发展潜力要求相关公司和资产在宏观经济形势和行业全球发展形势下,具备长期竞争和不断增值的能力。

核心资产重点突出资产优质性和不可替代性。“核心”的概念在于突出资产本身在国内具有高企的竞争壁垒,资产质量和内涵出众,是具有长期投资价值和市场竞争稳定性的资产种类。即使历经经济周期和宏观经济环境的变化,依然具备核心竞争力及对于行业和市场较强的影响力,难以被同行业竞争对手或其他资产所替代。

核心资产在未来资本市场中预计发挥重要作用。核心资产本身优质的属性,使得其能够在长期的市场表现中体现出价值。且核心资产长期成长性较强的属性,预计未来在资本市场中将发挥重要作用。核心资产对于未来国内经济的整体发展以及不同行业的发展方向将具有一定的引领作用。核心资产在各行业中具有战略意义和格局,优质内核和潜力,是各行业及未来国内经济发展的重要引擎和强劲动能。

2. 海底捞在火锅赛道中是否具有独特性?

海底捞目前是火锅行业当中的绝对龙头,市占率不断提升。此轮火锅行业的快速成长以及渠道下沉的趋势,将主要由火锅龙头企业带动,而其中海底捞的快速扩张成为行业主导,相较于2017年,火锅市场整体市占率呈现集中趋势,龙头海底捞的市占率由2.2%提升至超过3%,预计未来两年火锅行业的市占率仍将进一步提升。

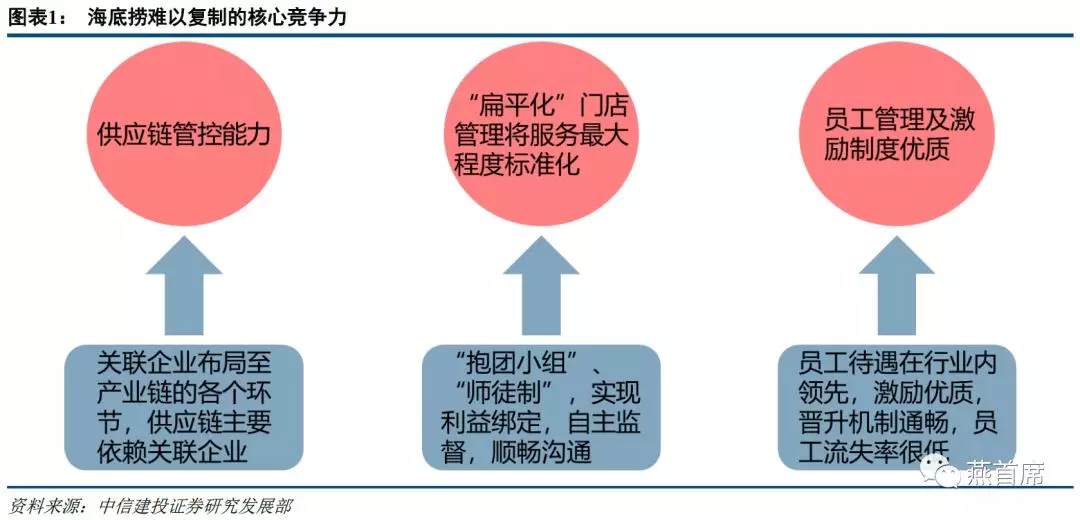

卓越竞争优势带来海底捞在行业中的独特性。由于海底捞竞争优势巨大,且供应链和运营的优势难以被模仿,使海底捞成为此轮火锅行业快速成长的最主要受益者,并且在一定程度上将继续引领未来火锅行业的成长,海底捞与其他竞争对手相比,优势明显,地位突出,在行业的成长中具有独特性。

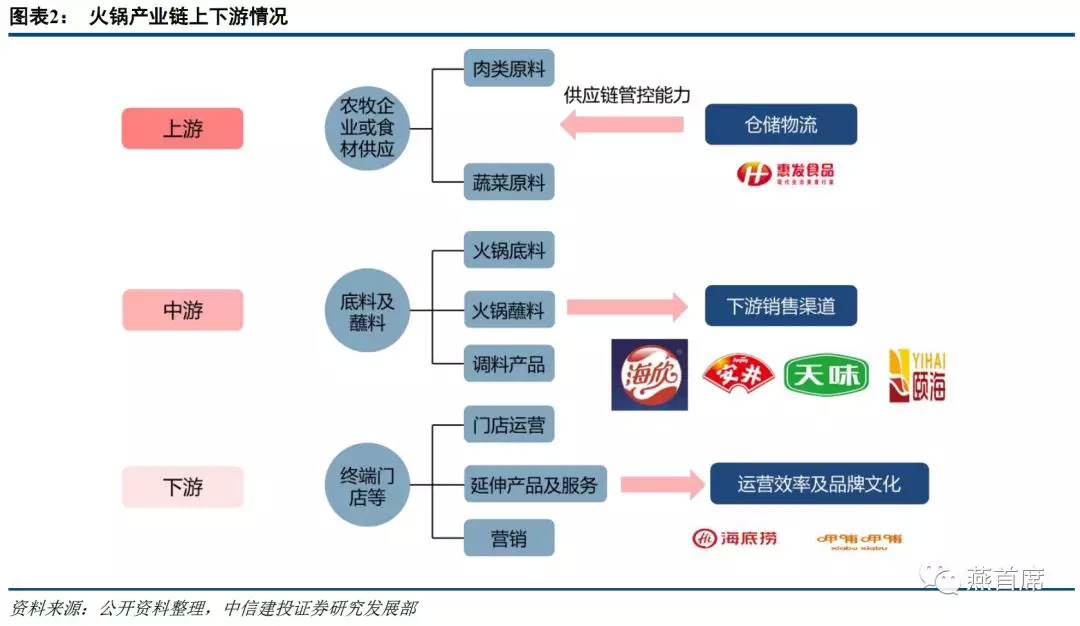

海底捞因高竞争壁垒和优势较大的品牌价值而引领火锅行业增长。我们预计未来三年,火锅行业整体规模的CAGR约为13%,快于餐饮行业目前的整体增速,火锅行业迎来快速发展。但我们认为火锅行业的此轮增长,并非所有火锅企业均能受益,海底捞在火锅赛道当中,拥有独一无二的竞争优势。并且目前海底捞开始往火锅产业链的中游及上游布局,未来可能在其他餐饮赛道有所布局,海底捞的高品牌价值将使其成为此轮火锅行业快速增长的最大受益者,海底捞位于火锅产业链内的关联企业也有望共同受益。

海底捞的关联企业颐海国际近年来的营收和利润增速较高,海底捞品牌价值开始辐射。2013-2018年颐海国际营收CAGR超50%,2018年营收达26.87亿元,增长率自2016年以来快速提升,2013-2018年净利润CAGR接近90%。这印证了火锅底料和调味料市场空间较大,且目前标准化的底料和调味料市场尚处起步阶段,市场渗透率不高。虽然颐海国际与海底捞的关联交易占比呈下降趋势,但海底捞的品牌仍然给颐海国际带来较强的品牌认知优势,对于门槛相对不高的中游市场来说,品牌优势体现较为明显。未来颐海国际发展自热小火锅业务,海底捞的品牌优势仍将为其提供巨大的增长潜力。

3. 海底捞是否具备长期发展潜力?

海底捞的长期发展潜力充足。我们在前期研究中曾多次论证,海底捞未来具备较大的开店空间,并且有望凭借自身稳定的核心竞争力,在未来几年的快速扩张中保证经营效率的稳定。截至2019年上半年,海底捞全球总门店数量约超过560家,合计新开店面超90家。目前海底捞单店销售额同比增速下滑到个位数,反映出在高翻台率下,预计海底捞未来通过同店增长带来的空间有限,未来增长将主要通过店面数量增长实现。

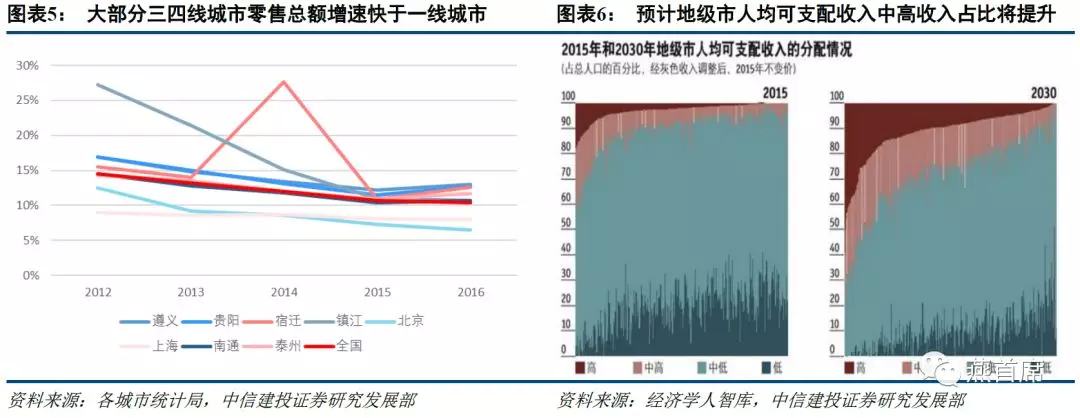

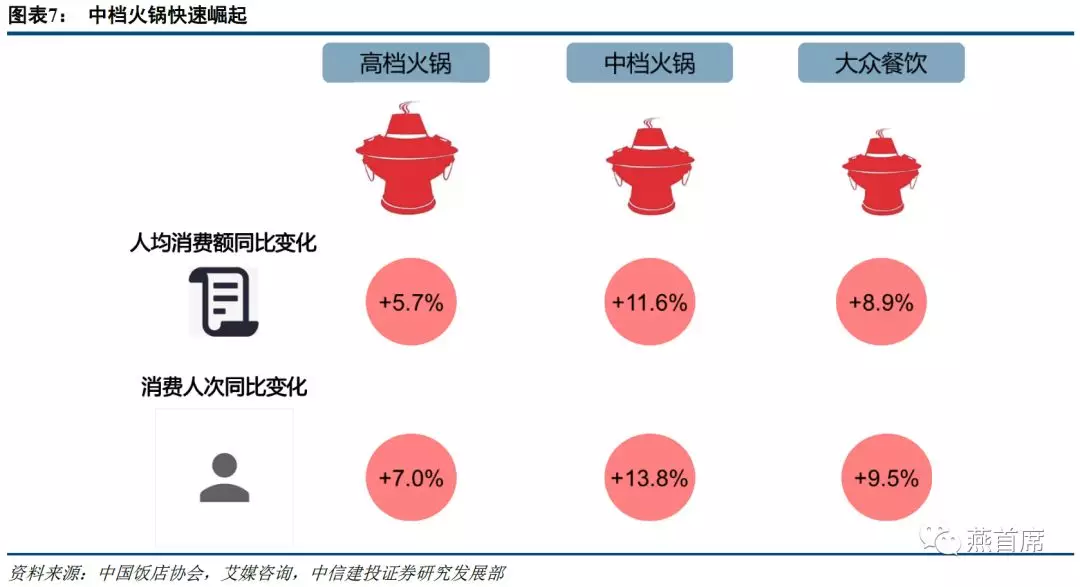

渠道下沉契合消费升级大趋势,下沉空间充足。近年来,消费升级趋势明显,三线及以下城市的人均可支配收入快速提升,整体消费水平也随之提升。以火锅不同档次发展情况为例,目前国内中档火锅增速明显快于高档火锅和大众火锅,也反映出消费升级的趋势。而海底捞2018年全国平均客单价约97元,基本符合中高档火锅的定位,预计迎来快速发展。100元以下的客单价,快速发展的三线及以下城市接受程度将逐渐提升。

开店场景和硬件设施逐步完善。随着三线及以下城市消费能力的快速提升,越来越多的商业中心等业态开始进驻,而Mall店已逐渐成为餐饮品牌标准化扩张的重要场景,中高档火锅店如海底捞等品牌,也开始更多进驻商业中心。低线城市商业中心数量的增多,为开店场景、消费能力、品牌价值和门店标准化提供了重要保障。

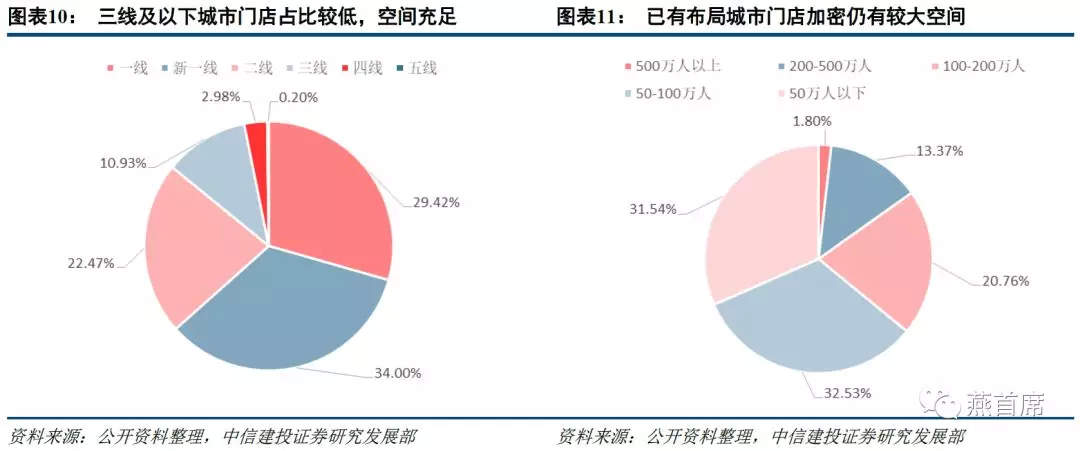

门店布局上,已有城市的加密空间较大。从海底捞目前的门店分布看,三线及以下城市门店仅占约14%,对应三线及以下城市的消费人口和城市空间,未来渗透率提升的空间巨大。海底捞已开门店覆盖的人数看,单店覆盖50万人以上的门店数量占比接近70%,单店覆盖100万人以上的门店数量占比约36%。而一线城市的成熟地区,海底捞门店单店覆盖人数可低至25-30万人次,故而大部分门店周围仍然有很大的提升密集度的空间。

从城市的人均收入来看,海底捞的城市选择以人均年收入在3万元以上的城市为主,占比达87%。且人均消费越高的城市,门店的分布越密集。如人均年收入在5万以上的城市仅有10个,但其已开业门店数在总开业门店中的占比就已经达到41%。根据不同城市的经济水平、人口覆盖度计算每个城市可容纳的海底捞门店数,测算出海底捞已覆盖城市合计可以容纳的海底捞门店数为1186家。

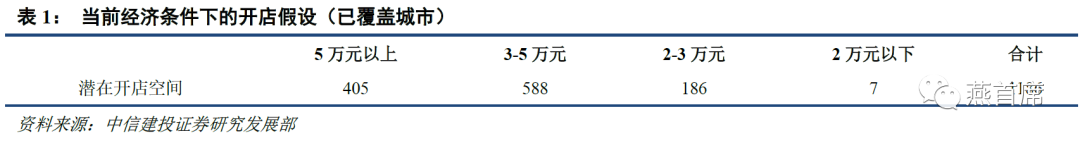

未来将继续下沉,拓展新的城市。海底捞当前的城市覆盖仍有提升空间,尤其是在GDP排名100-300的城市中,不少城市的人均收入水平也能够达到3万元以上。按照经济水平测算其每个城市可开门店,预计潜在可以容纳的门店规模将有788家。

综合来看,以我国的市场体量(同时考虑人口及经济因素),基本能够容纳的海底捞门店约为1975家。但是在实际过程中,包括选址、物业等因素制约,并不能达到理论的最高水平,预计海底捞整体的门店数量在中长期能够达到1300-1500家之间。

海底捞的竞争力和市占率有望继续提升。海底捞通过关联交易对供应链拥有较强控制力,并通过扁平化的门店管理制度以及利益绑定的优质员工管理制度,获得了难以复制的竞争优势。竞争对手难以通过模仿或培育等方式进行复制,核心竞争力具有较强的稳定性,竞争优势并非通过独特的口味所建立,而更多在于管理运营能力和产业链协同能力,持续性强,可替代性弱;同时,随着海底捞门店数量的快速扩张和渠道下沉的进一步发展,规模效应将进一步提升,海底捞的品牌效应将呈现继续加强的态势。这也使得海底捞的竞争优势预计进一步加强,未来火锅行业和海底捞的市场集中度将进一步提升。

处于餐饮最优赛道,未来望成餐饮巨头。餐饮行业偏必选消费,行业整体规模巨大,2018年已突破4.3万亿元,但餐饮行业由于各地口味和饮食习惯不同,以及餐饮业态较依赖厨师、难以形成标准化等因素,一直存在“大行业,小市值”的情况,较难形成大市值的餐饮巨头。火锅赛道目前在细分菜品中市占率最高,且仍在提升。火锅赛道本身易于标准化,海底捞凭借独特优势,未来有望成为我国餐饮业的巨头公司和更加综合的餐饮集团。公司整体的成长性以及在整个餐饮行业当中的竞争优势使得公司长期增长前景较好。

4. 海底捞是否具备境外扩张的潜力?

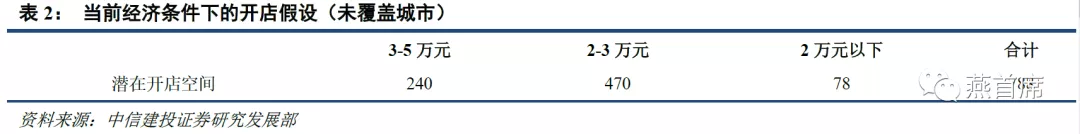

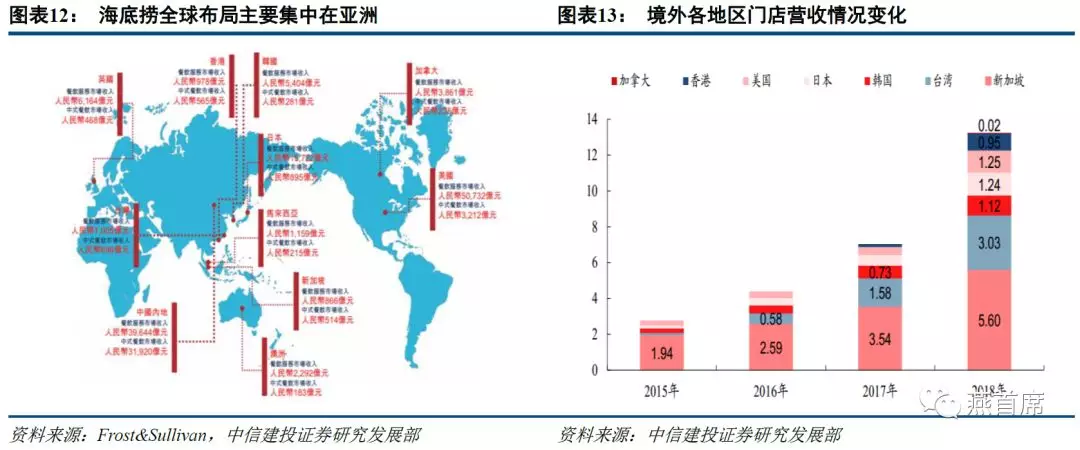

从目前海底捞的境外扩张情况来看,境外总门店数量由2017年末的19家,增加至2018年末的36家,增速同比提升,但境外整体的翻台率由4.4降至3.8。虽然整体的翻台率有所下降,但主要是因为开店较多的新加坡等地区,翻台率出现一定的下降,主要因租金等议价能力相对减弱、品牌优势不明显等因素,快速开店下受到的冲击较大。

境外门店布局目前仍以亚洲地区和国家布局为主。从2018年末海底捞门店境外布局区域看,新加坡和中国台湾有10家,韩国6家,日本4家,目前的门店布局仍以亚洲国家和地区为主,华人相对较多,且饮食习惯相较于欧美,更加贴近和适应火锅文化,未来仍然具备扩张的空间。

管理层对于境外扩张战略较重视。2012年,海底捞第一家境外门店在新加坡开业,早期时海底捞计划2017-2019年每年的境外开店数在个位数,但2018年,海底捞境外净开店达17家,境外门店总数几乎翻倍,并且管理层也曾表示未来境外扩张计划将成为公司的重要战略之一。预计在维持经营效率稳定的情况下,未来海底捞境外门店扩张速度趋于平稳,但仍有继续扩张的空间,尤其是华人较多且饮食习惯相近的亚洲地区,以及欧美的华人聚集区。华人聚集较多的新加坡目前仍是境外开店的主要地区,未来在开店的国家和地区覆盖面上将进一步提升。

境内外门店的服务品质和门店运营标准比较一致。境外的海底捞门店相较国内门店,在菜品质量及服务品质上总体保持一致,除根据各个国家和地区的口味和饮食习惯对菜品的品类进行调整外,总体服务质量及体验维持稳定。未来随着境外门店数量的稳步增长,标准化的服务及门店质量预计使得境外门店的品牌价值逐渐提升,受认可程度及经营效率都将迎来一定提升。

由于境外门店在租金、人工成本、原材料成本等方面的议价权相较境内较弱,使得境外总体成本较高,但境外的平均客单价也较国内略高,整体上目前境外的规模优势和品牌价值尚未完全确立。

根据境外的华人聚集程度以及主要境外布局区域的人口数量,估算海底捞境外3-5年内的门店数量。预计未来3-5年内,海底捞境外门店数量将突破100家,仍以中国台湾、中国香港、新加坡、韩国、日本等亚洲地区和国家为主,同时,预计欧美地区的华人聚集区也将进一步提升店面数量。

海底捞境外门店的困难存在改善空间。海底捞目前境外扩张存在的主要困难为规模效应不强、境外产业链协调等优势不突出、饮食习惯存在差异等。规模效应可以通过后期稳定的开店扩张和主要聚焦华人区而得到改善,产业链协同能力也会随着海底捞自身关联企业的境外发展和品牌效应的增强而提升。饮食习惯的差异多数体现在分餐制与火锅就餐方式的不同,以及境外市场对于辣味、调味口味和部分菜品的不适应。对于口味和菜品的不适应可以通过调整菜品结构和味道配比来调整,但注重分餐制的方式与传统火锅的形式差距较大。总体来看,公司的境外门店仍有继续提升运营效率和进一步扩张的空间。

对标国际餐饮巨头如麦当劳等,国际餐饮巨头主要以快餐赛道为主。麦当劳等企业从供应链、门店运营、食品制作、员工管理等多个层面均可实现完全的标准化,其核心优势也主要为标准化的扩张以及产业链的协同配合及资源能力,通过境外大幅扩张,提升规模效应和品牌价值。火锅企业在国内的口味接受程度非常高,但相较于西式快餐,在境外扩张中有一定劣势,或存在市场培育的过程,但是受众群体的绝对数量仍然庞大(主要以境外华人及饮食习惯相近的亚洲地区人群为主),这为海底捞的境外扩张带来一定的可能性。

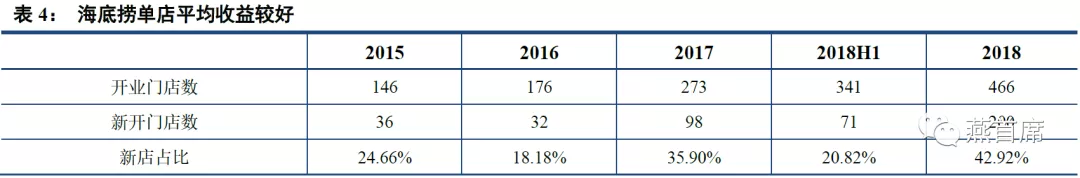

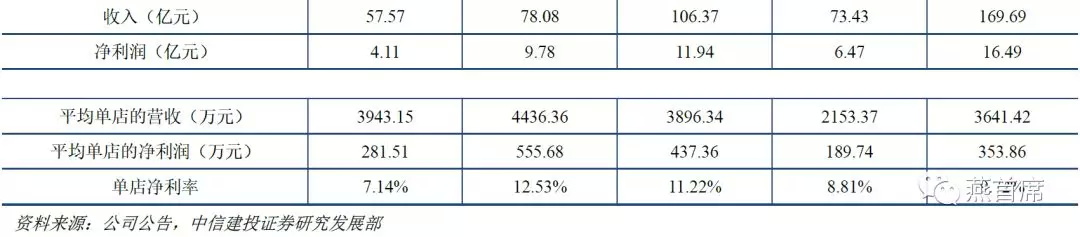

公司业绩增长及运营状况优质。海底捞具备较为优质的基本面,近两年业绩增速较快,经营效率领先餐饮行业,并且成为火锅行业的绝对龙头。预计未来三年,公司业绩端增速仍然维持较快的水平,发展具备较强的确定性。

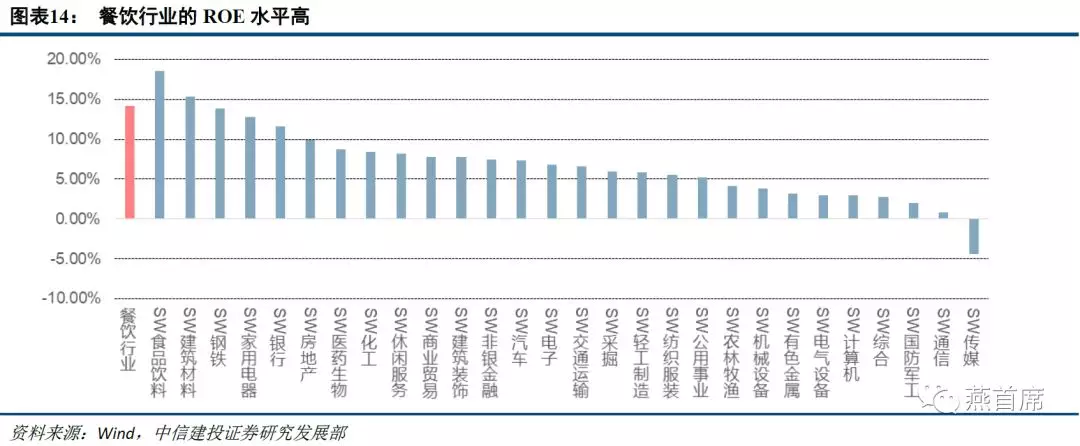

餐饮行业在全市场有个突出优势指标,即高ROE。2018年,港股的餐饮板块整体ROE(摊薄)为14.13%,同比申万行业,餐饮板块的ROE仅次于食品饮料(18.54%)以及建筑材料(15.34%)。高ROE容易诞生出“牛股”,因此价值投资通常把ROE作为一项关键指标。

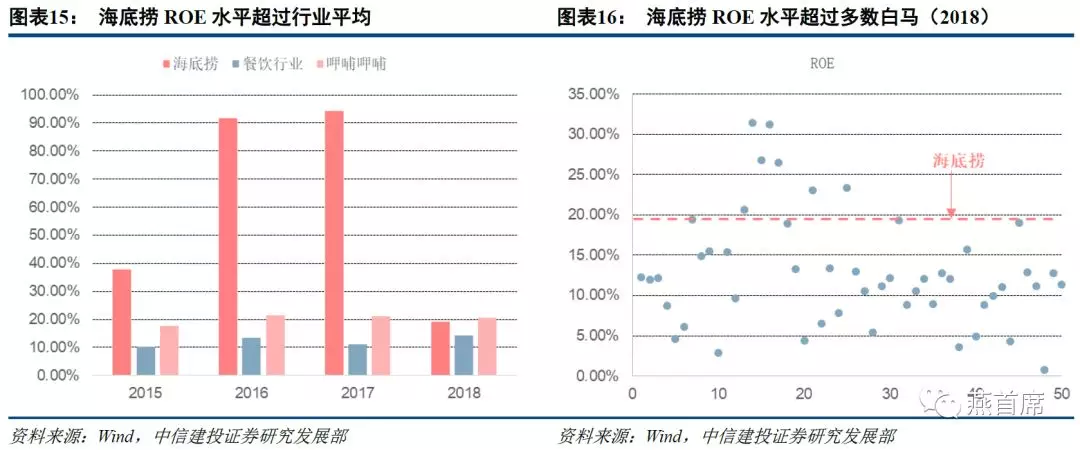

公司ROE水平及投资回收周期较优质。2015-2017年,海底捞整体ROE水平大幅领先餐饮行业平均水平,2016和2017年ROE水平均超过90%,2018年ROE出现下降也主要系大量新店开业所致,但与上证50指数的标的对比,仍处于较领先的位置;经测算,海底捞新店开业的一次性投入成本回收期约10-11个月,考虑新店开业的一次性成本等因素,新店开业基本可以保证在一年内贡献净利润。投资回收期短,使得海底捞即使在大规模开店的情况下,也能快速实现盈利,现金流充裕,盈利能力及成长性突出,展现出优质资产极强的变现能力。

海底捞近年来ROE的波动较大。海底捞的ROE(摊薄)水平在2018年时为19.09%,较前期出现明显下降,但ROE是由企业的盈利能力、运营效率、负债情况等指标综合决定。因此,ROE降低并不代表企业实际经营恶化。

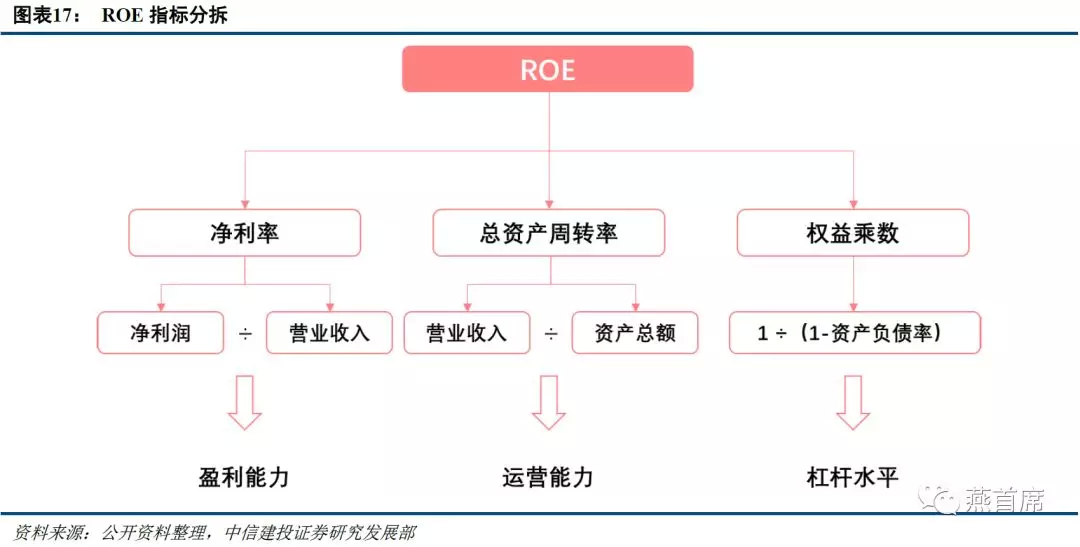

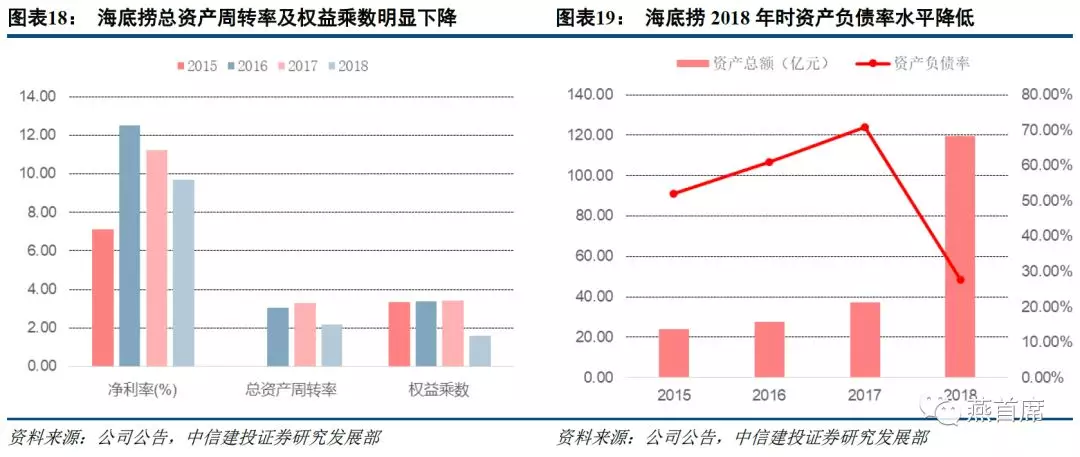

具体来看,影响海底捞ROE(摊薄)降低的主要是总资产周转率及权益乘数。从降幅来看,2018年时,海底捞的总资产周转率及权益乘数同比分别下降34.05%、52.93%,是ROE(摊薄)指标下降的主因。其中,总资产周转率下降主要是由于上市后资产总额大幅提升,而权益乘数下降则是由于公司整体负债水平降低。综合来看,公司的ROE(摊薄)的情况在向好发展。

运营能力决定餐饮企业的ROE水平。与ROE水平较高的行业相比,餐饮行业的净利率水平较低,整体仅6.18%,与食品饮料、建筑材料行业的净利率水平有明显差距。考虑到杠杆水平过高会有较大风险,因此,餐饮行业提升ROE水平的主要方式是运营能力,也是海底捞实现高ROE的关键。尤其在海底捞的资产负债率降低后,整体的ROE水平更为健康,潜在的风险降低。

海底捞的单店运营效率高,利好ROE指标表现。总资产周转率是衡量资产使用效率,海底捞的单店投资回收期短(一年内),使得海底捞整体的ROE处于行业较高水平。高ROE水平的企业在扩张方面会有较大优势,因此对当前仍有渗透空间的海底捞而言,高扩张也是维持当前ROE水平的关键措施之一。

从估值的角度看,仍具备长期增长的韧性。以我们预测的2021年公司净利润水平对标当前股价看,2021年公司的估值仅约30倍左右,而国内餐饮企业相较于国际市场,从历史上看普遍存在溢价情况,而公司的整体增长仍然将保持较稳定的水平,且未来若进一步成长为餐饮业巨头和综合性餐饮集团,则整体的估值仍有提升空间。

总体看,海底捞符合核心资产定义。其具备优质的基本面、业绩和成长性,难以复制的高竞争壁垒,长期增长的确定性空间,行业高速发展的引领性以及较高的境外扩张潜力。

在火锅行业中,海底捞拥有难以比拟的独特优势,并且有望在整个餐饮行业当中,成为具有影响力的巨头公司,是消费行业当中的重要核心资产。其对于我国餐饮行业发展以及消费产业的发展具有比较重要的参考和借鉴意义。在国内餐饮行业较难诞生巨头、餐饮类型和派系较多的大环境下,海底捞的发展或代表了餐饮行业新的发展趋势,标准化和品牌化在餐饮行业中的地位预计将越来越重要,产业链内的协同和具备较强控制力的运营管理模式将成为大势所趋。在餐饮企业平均存续年限不长的情况下,公司有望成为长期经营稳定的企业,品牌价值得到进一步沉淀。

盈利预测

短期海底捞的主要城市开店预计仍以已覆盖城市为主,其经济实力较强且消费习惯、对海底捞的品牌认知逐渐培养建立。根据当前海底捞的开店节奏,预计2-3年内海底捞有望实现这部分城市的基本覆盖。

海底捞处在扩张阶段,公司的营收、利润等财务指标均呈现出较高的成长增速,对海底捞的适用估值仍是PE/PEG估值。按照当前股价,海底捞的市值约1500亿元,对应2020年盈利水平约为40.6倍PE,考虑到海底捞的良好运营能力及扩张潜力,给予海底捞约45倍PE。

风险提示

餐饮行业政策变化;食品安全及卫生问题;渠道下沉不及预期;扩张速度带来成本及费用压力较大。