本文来自微信公众号“诸海滨科新先声”,作者是安信诸海滨科·新团队。

回看2019H1民办高教,并购仍是主线条

写在前面

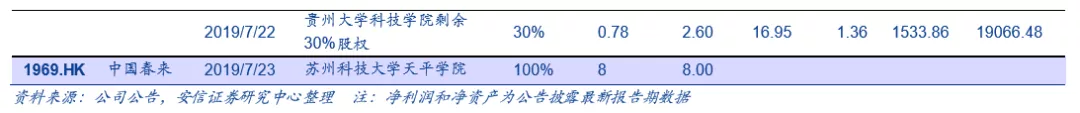

暨2018年8月民促法送审稿发布近一年时间,2019年也已经过半,民办高教板块并购保持着火热的态势,7月22、23日更是连续2起大型并购(宇华收购山东英才、中国春来收购天平学院),民办高校资本运作加速中。我们将对于2019年以来民办高教板块的新变化进行梳理。

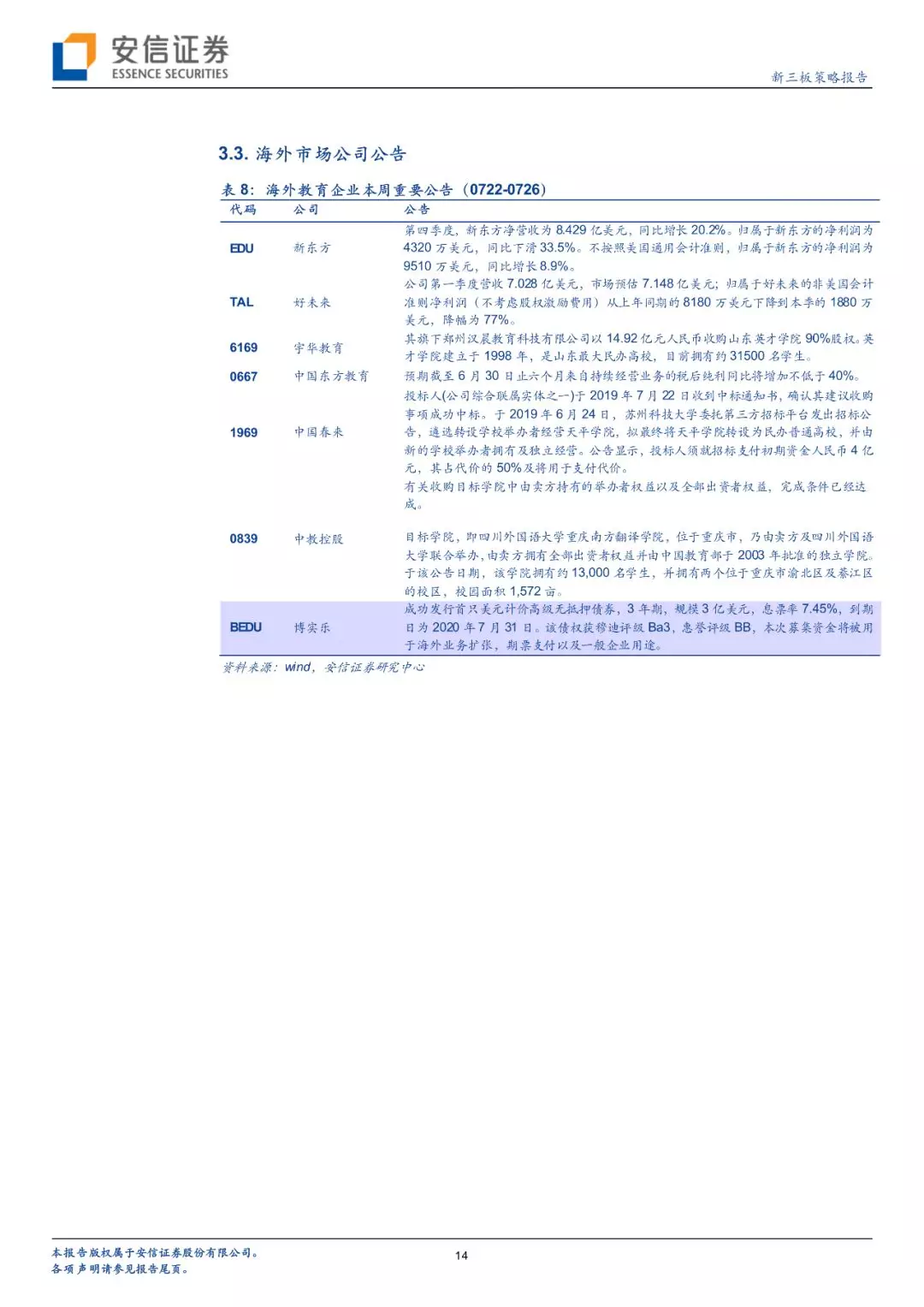

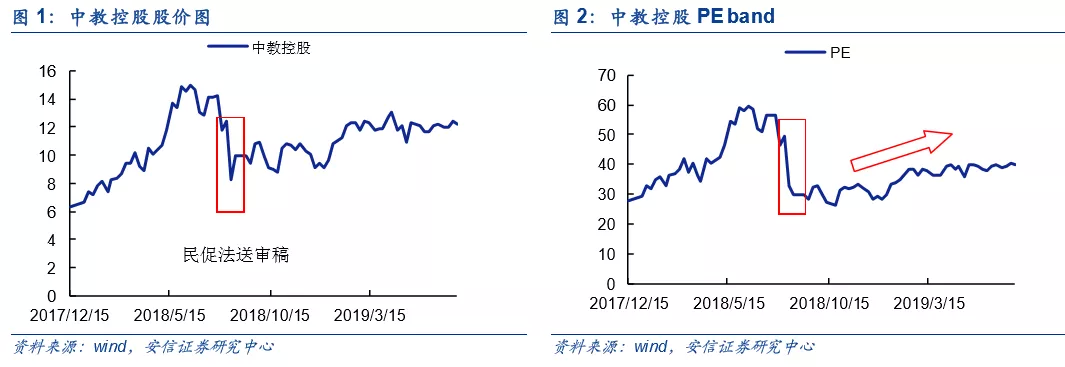

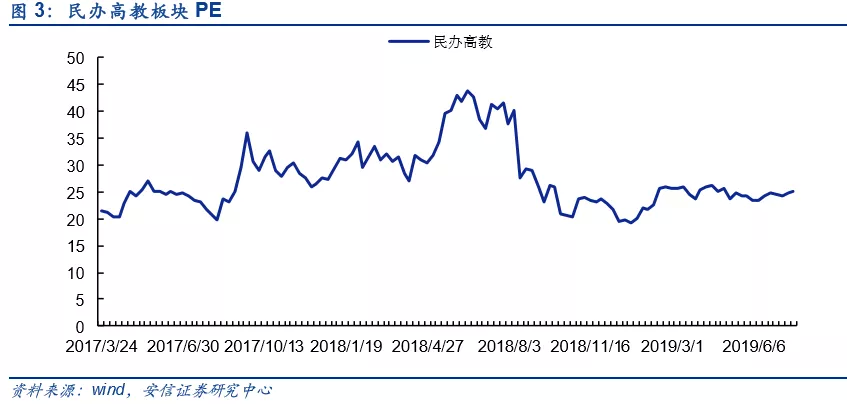

民办高教PE估值逐步回升至25X,中教控股(00839)回到送审稿前水平(PE为40X)

2018年8月民促法送审稿发布之后,民办教育板块受影响明显,估值出现明显下行。时隔近1年,政策层面上看对于民办基础教育阶段约束强于民办高等;资本市场上民办高教估值表现也强于民办k12板块。而高教板块龙头中教控股目前股价已经重新回到送审稿前的水平(PE为40X);民办高教板块估值逐步回升,目前PE为25X。

收购扩张举措频繁推进,2019年上半年5家民办高教公司发生10起外延收购,新华教育金额最高(18.33亿元)

民促法送审稿影响下,强化外延并购整合不确定性,然而2019H1外延扩张举措仍在频繁推进,其中:

并购数量:2019年以来共计5家港股民办高教公司发生10起外延收购;新建校区2起;合计12起扩张事件,涉及8个省份。

并购金额:中国新华教育(02779)(18.33亿元)>中教控股(00839)(14.854亿元)>希望教育(01765)(15.7亿元)>中国春来(01969)(8亿元)>新高教集团(02001)(1.16亿元)。

并购质量:估值最低的是新高教集团收购的广西学校(PE为14X、PB为1.5X);中教控股2个并购标的PE高、PB低(盈利能力较差);新华教育昆明标的PE低、PB高,面临着盈利能力不确定易引发的商誉减值风险。

政策抑制作用逐步生效,部分民办k12公司瞄准高教收购:基础教育外延收购不确定性较强,2019年以来政策抑制明显。

民办k12公司暂缓基础教育环节收购,收购重心转向高教领域。其中部分公司转向高教板块的收购,其中包括宇华教育(06169)和成实外教育(01565)。

外延并购逻辑下,选择并购质地优良、业绩具备确定性的民办高教标的

政策持续鼓励及相应政策细则的落地,民办高等院校带来更多的发展与机遇,主要的逻辑仍是通过外延扩张+增量整合。目前港股市场上独立上市的纯正民办高等教育标的,基本面优质、盈利模式清晰,盈利能力普遍较强。我们建议选择并购质地优良、业绩具备确定性的民办高教标的,包括中教控股、中国新华教育和宇华教育。

风险提示

政策风险,行业增速不达预期

回看2019H1民办高教,并购仍是主线条

1.1. 民办高教估值逐步回升,中教控股回到送审稿前水平

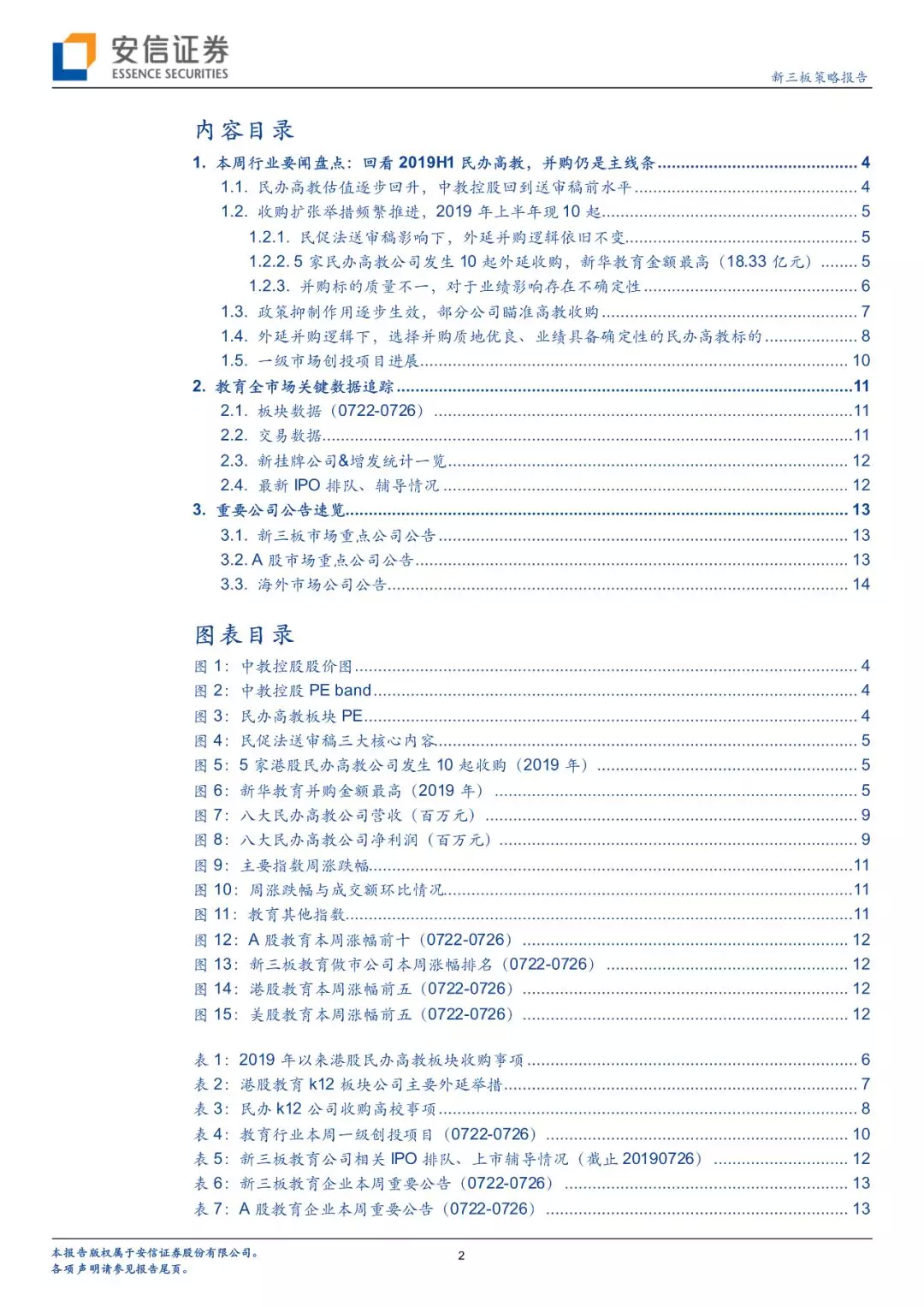

2018年8月民促法送审稿发布之后,民办教育板块(民办k12和民办高教)受影响明显,股价出现大幅下降;随后幼教、k12课外培训以及职教政策相继出台等,持续影响教育板块走势。

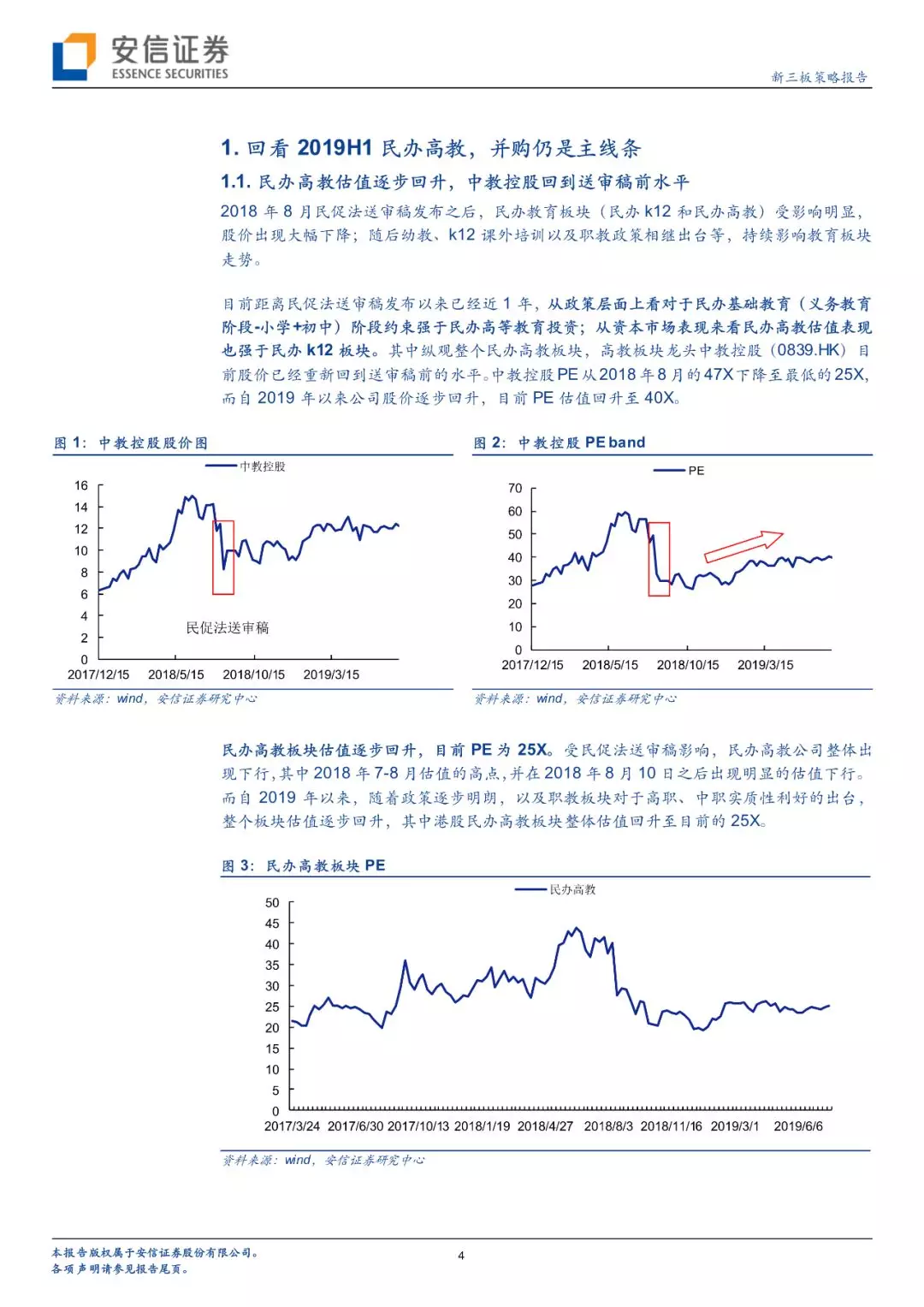

目前距离民促法送审稿发布以来已经近1年,从政策层面上看对于民办基础教育(义务教育阶段-小学+初中)阶段约束强于民办高等教育投资;从资本市场表现来看民办高教估值表现也强于民办k12板块。其中纵观整个民办高教板块,高教板块龙头中教控股(0839.HK)目前股价已经重新回到送审稿前的水平。中教控股PE从2018年8月的47X下降至最低的25X,而自2019年以来公司股价逐步回升,目前PE估值回升至40X。

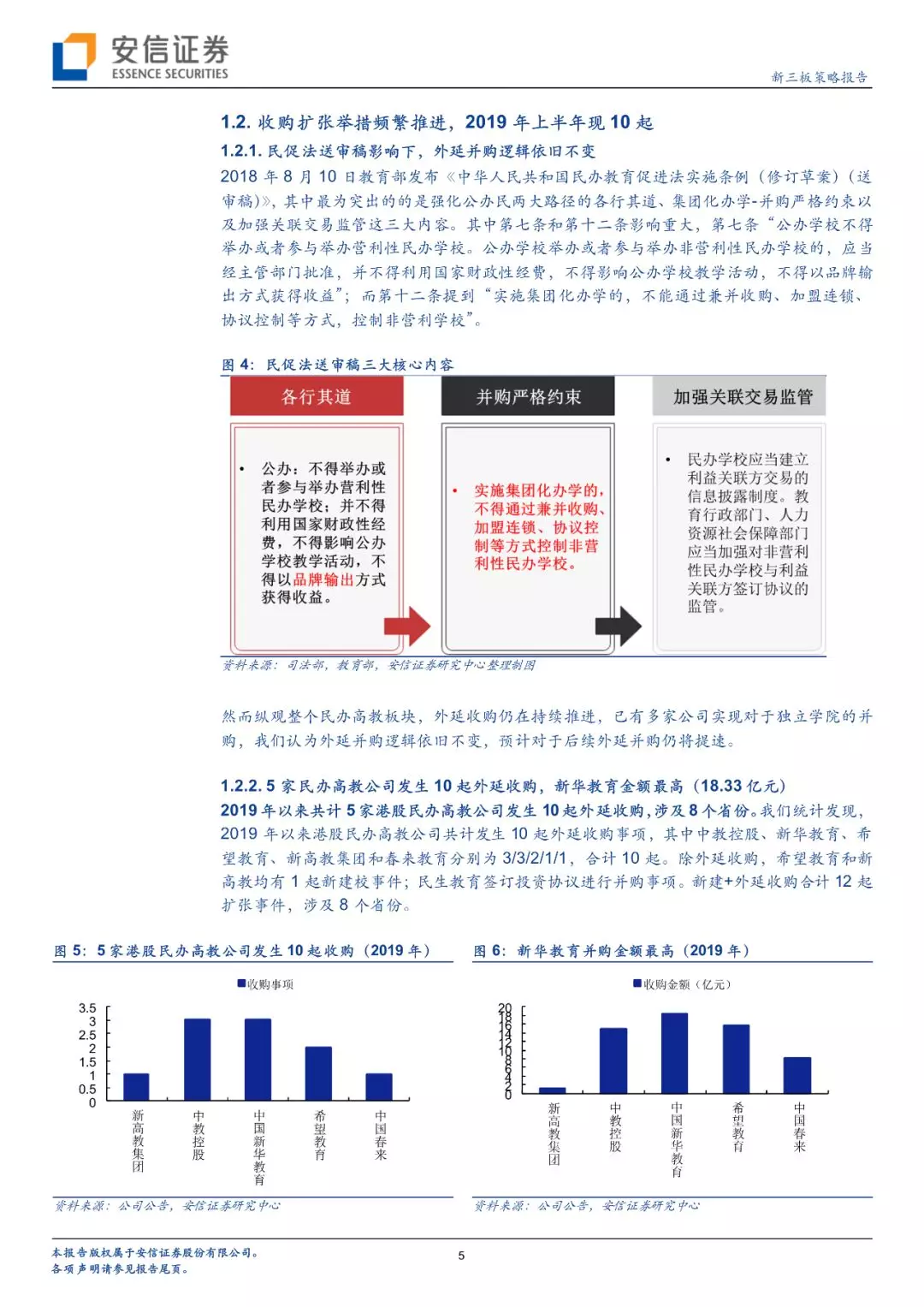

民办高教板块估值逐步回升,目前PE为25X。受民促法送审稿影响,民办高教公司整体出现下行,其中2018年7-8月估值的高点,并在2018年8月10日之后出现明显的估值下行。而自2019年以来,随着政策逐步明朗,以及职教板块对于高职、中职实质性利好的出台,整个板块估值逐步回升,其中港股民办高教板块整体估值回升至目前的25X。

1.2. 收购扩张举措频繁推进,2019年上半年现10起

1.2.1. 民促法送审稿影响下,外延并购逻辑依旧不变

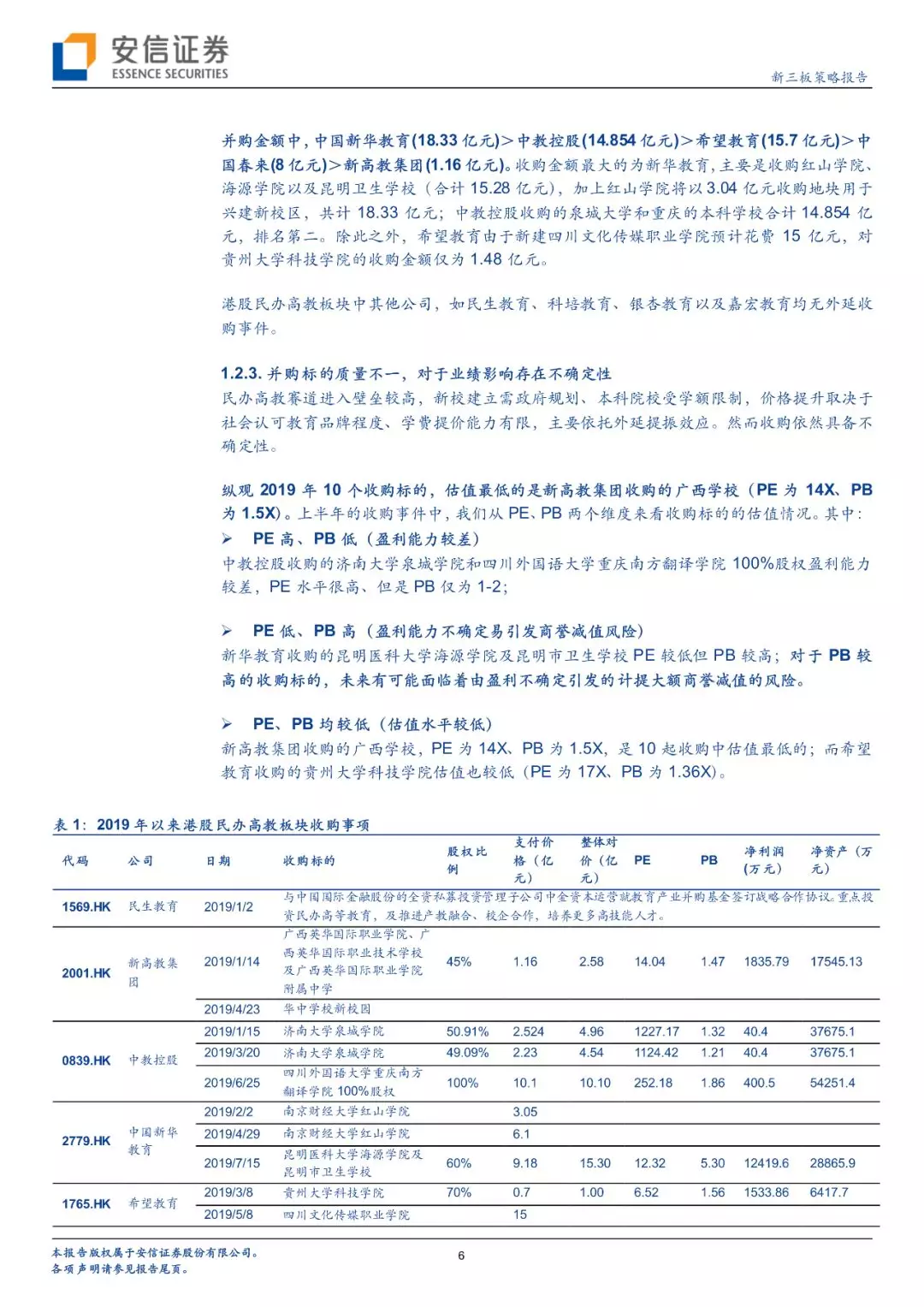

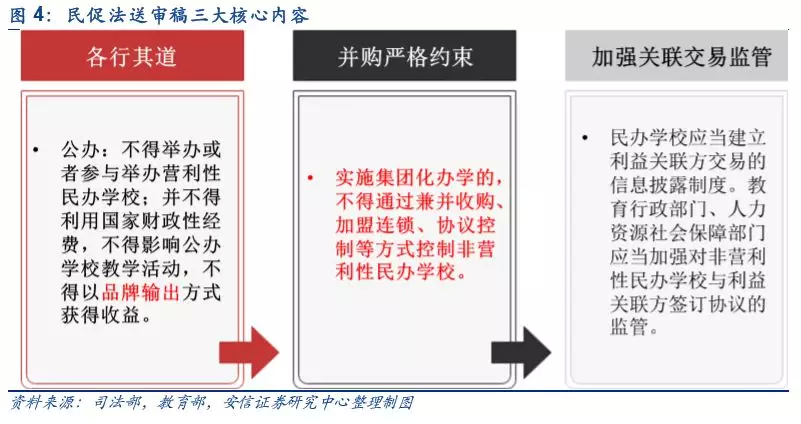

2018年8月10日教育部发布《中华人民共和国民办教育促进法实施条例(修订草案)(送审稿)》,其中最为突出的的是强化公办民两大路径的各行其道、集团化办学-并购严格约束以及加强关联交易监管这三大内容。其中第七条和第十二条影响重大,第七条“公办学校不得举办或者参与举办营利性民办学校。公办学校举办或者参与举办非营利性民办学校的,应当经主管部门批准,并不得利用国家财政性经费,不得影响公办学校教学活动,不得以品牌输出方式获得收益”;而第十二条提到“实施集团化办学的,不能通过兼并收购、加盟连锁、协议控制等方式,控制非营利学校”。

然而纵观整个民办高教板块,外延收购仍在持续推进,已有多家公司实现对于独立学院的并购,我们认为外延并购逻辑依旧不变,预计对于后续外延并购仍将提速。

1.2.2. 5家民办高教公司发生10起外延收购,新华教育金额最高(18.33亿元)

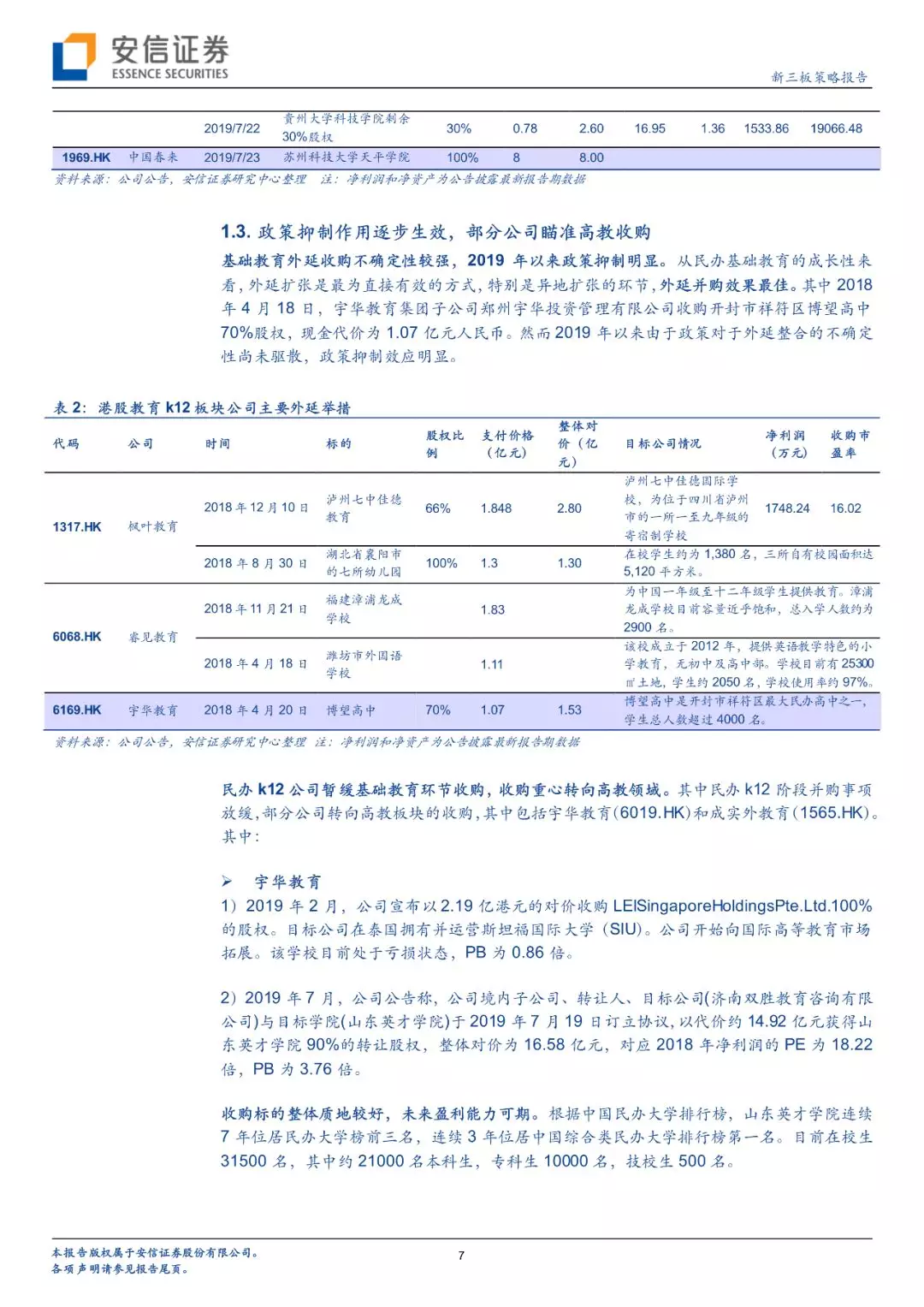

2019年以来共计5家港股民办高教公司发生10起外延收购,涉及8个省份。我们统计发现,2019年以来港股民办高教公司共计发生10起外延收购事项,其中中教控股、新华教育、希望教育、新高教集团和春来教育分别为3/3/2/1/1,合计10起。除外延收购,希望教育和新高教均有1起新建校事件;民生教育签订投资协议进行并购事项。新建+外延收购合计12起扩张事件,涉及8个省份。

并购金额中,中国新华教育(18.33亿元)>中教控股(14.854亿元)>希望教育(15.7亿元)>中国春来(8亿元)>新高教集团(1.16亿元)。收购金额最大的为新华教育,主要是收购红山学院、海源学院以及昆明卫生学校(合计15.28亿元),加上红山学院将以3.04亿元收购地块用于兴建新校区,共计18.33亿元;中教控股收购的泉城大学和重庆的本科学校合计14.854亿元,排名第二。除此之外,希望教育由于新建四川文化传媒职业学院预计花费15亿元,对贵州大学科技学院的收购金额仅为1.48亿元。

港股民办高教板块中其他公司,如民生教育、科培教育、银杏教育以及嘉宏教育均无外延收购事件。

1.2.3. 并购标的质量不一,对于业绩影响存在不确定性

民办高教赛道进入壁垒较高,新校建立需政府规划、本科院校受学额限制,价格提升取决于社会认可教育品牌程度、学费提价能力有限,主要依托外延提振效应。然而收购依然具备不确定性。

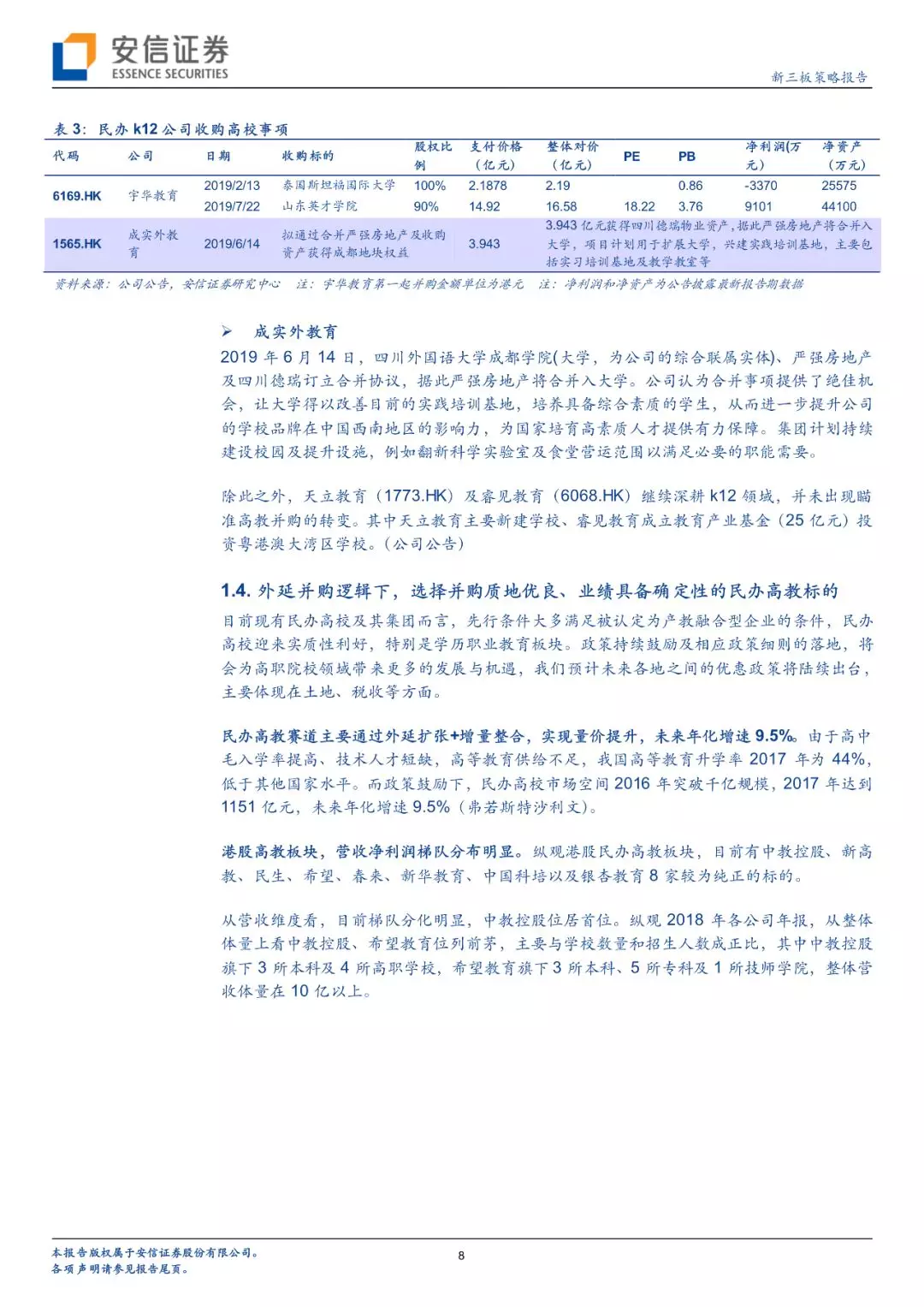

纵观2019年10个收购标的,估值最低的是新高教集团收购的广西学校(PE为14X、PB为1.5X)。上半年的收购事件中,我们从PE、PB两个维度来看收购标的的估值情况。其中:

PE高、PB低(盈利能力较差)

中教控股收购的济南大学泉城学院和四川外国语大学重庆南方翻译学院100%股权盈利能力较差,PE水平很高、但是PB仅为1-2;

PE低、PB高(盈利能力不确定易引发商誉减值风险)

新华教育收购的昆明医科大学海源学院及昆明市卫生学校PE较低但PB较高;对于PB较高的收购标的,未来有可能面临着由盈利不确定引发的计提大额商誉减值的风险。

PE、PB均较低(估值水平较低)

新高教集团收购的广西学校,PE为14X、PB为1.5X,是10起收购中估值最低的;而希望教育收购的贵州大学科技学院估值也较低(PE为17X、PB为1.36X)。

【以下为内容全文】