本文来自微信公众号“广发香港”,作者张静静。

投资要点

二季度美国经济在韧性中放缓,符合预期。

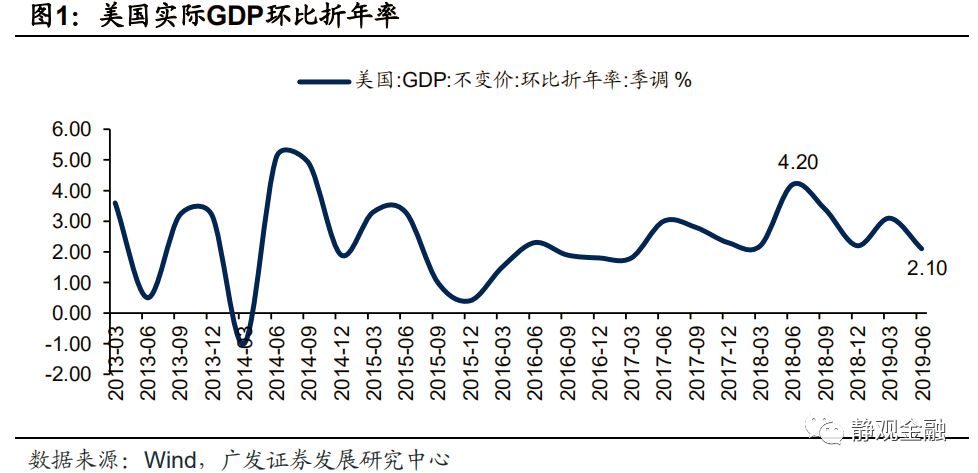

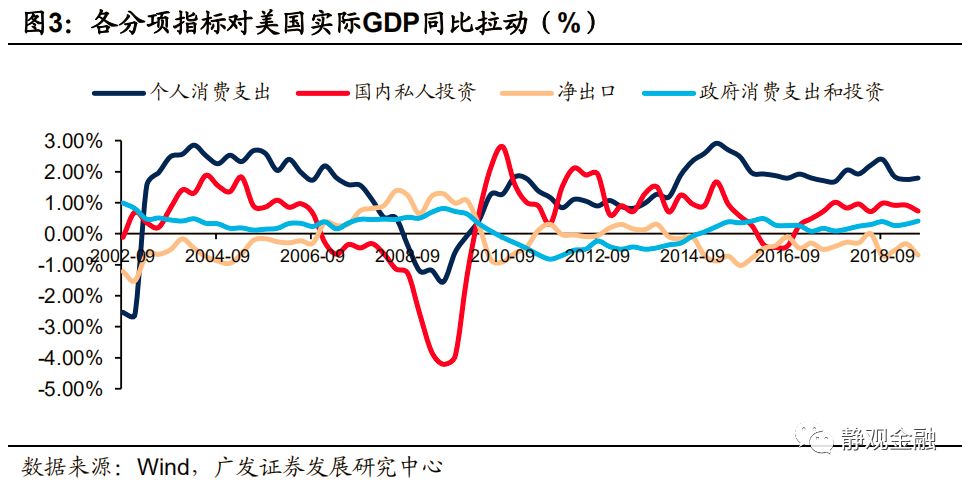

2Q美国经济呈现“微滞胀”迹象。美国经济分析局(BEA)公布2Q美国经济数据:实际GDP环比折年率2.1%,前值3.1%;GDP平减指数年率2.4%,前值1.1%。从实际经济增长和平减指数走势的反差来看,与中国类似,美国二季度也出现了微滞胀迹象。

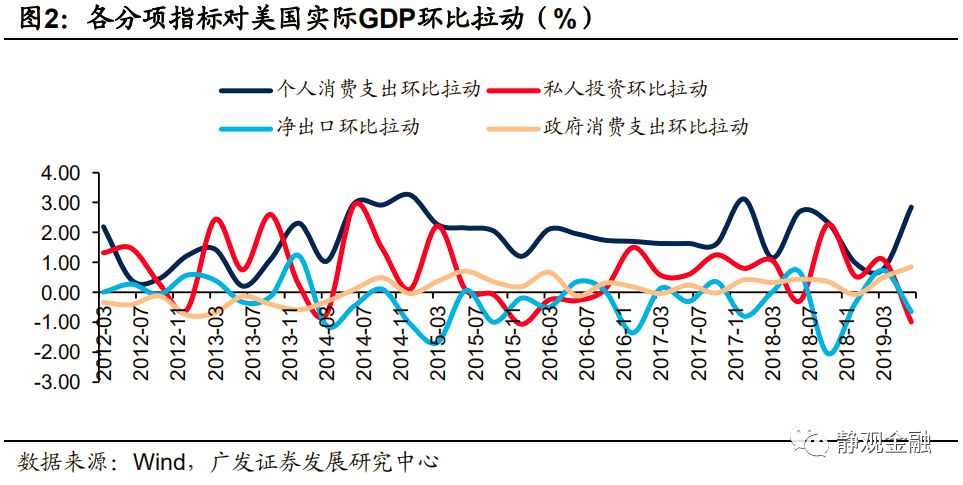

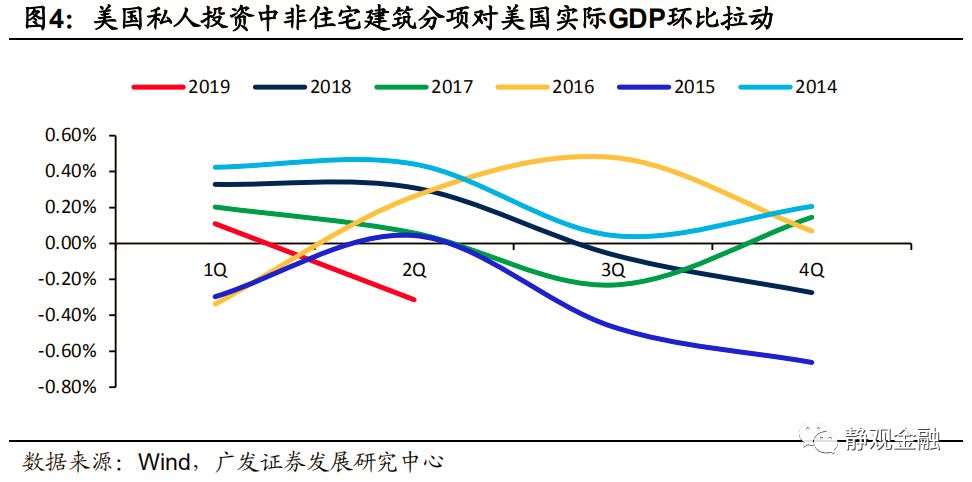

结构上,消费有韧性、企业资本开支收缩、地产边际企稳。从分项数据看,个人消费和政府消费支出是2Q美国经济的上拉项,而私人投资和净出口则是掣肘项。就私人投资而言,非住宅建筑及设备投资分项均弱于季节性,表明美国企业资本开支出现收缩;住宅投资边际改善。

企业投资放缓已开始掣肘就业,2H美失业率或回升。

2019年1Q美国工商业信贷违约率出现9个季度以来首次回升,这或为税改背景下企业“逐底竞争”的结果,也是企业投资意愿下滑的背景,并最终对美国就业产生边际掣肘。往后看,下半年美国失业率小幅走高的概率正在上升。一旦如此,个人消费增速也将下滑。

我们维持半年报的观点,2019年下半年美国投资及消费增速将加速放缓,其有望推动3Q-4Q美国实际GDP同比降至2%附近。

但美国经济衰退风险偏低,地产有望成为支撑力。

美国个人消费占经济总量比重高达70%,而目前居民储蓄率仍处较高水平,就业数据的边际恶化大概率不会造成消费数据的断崖式下滑。

1H住宅投资企稳或与2018年4Q以来市场利率回落有关。由于居民部门储蓄率较高、杠杆率偏低,若中长期市场利率维持现状或进一步下行,不排除年底附近地产投资增速转正的可能性。

换言之,我们认为居民低杠杆、高储蓄率叠加市场利率自去年4Q以来高位回落的组合下,美国个人消费指标出现断崖式下滑的风险偏低。往后看,若美联储保持宽货币政策,地产有望成为经济的重要支撑力,甚至不排除2020年美国经济低开高走的可能性。

7月FOMC美联储大概率落地降息靴子。

尽管2Q数据反映出美国经济韧性,但或并不妨碍联储降息操作。

第一、美国失业率上行风险逐渐高于下行风险。经验规律上,失业率回升阶段,美联储均实施降息操作;

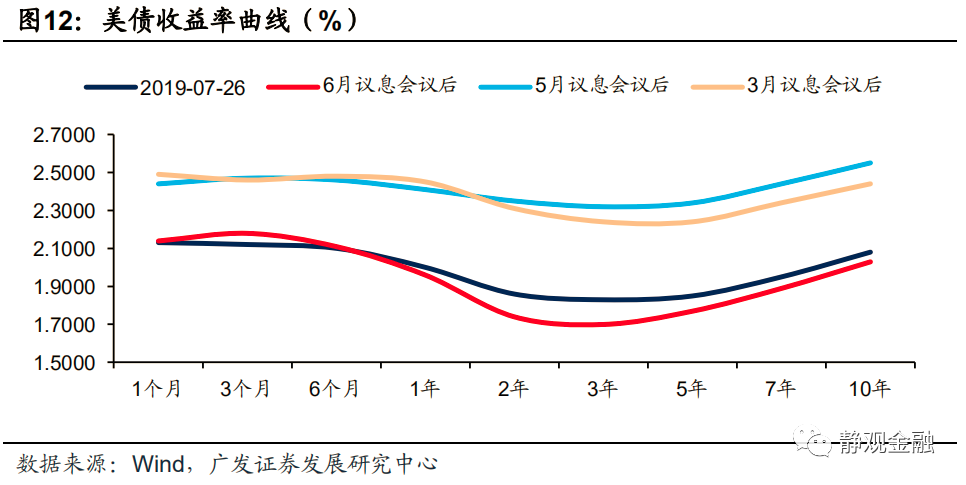

第二、扭转利差倒挂局面。3月议息会议后,美债重要期限3个月和10年期收益率出现倒挂,而降息是扭转利率倒挂的重要手段。

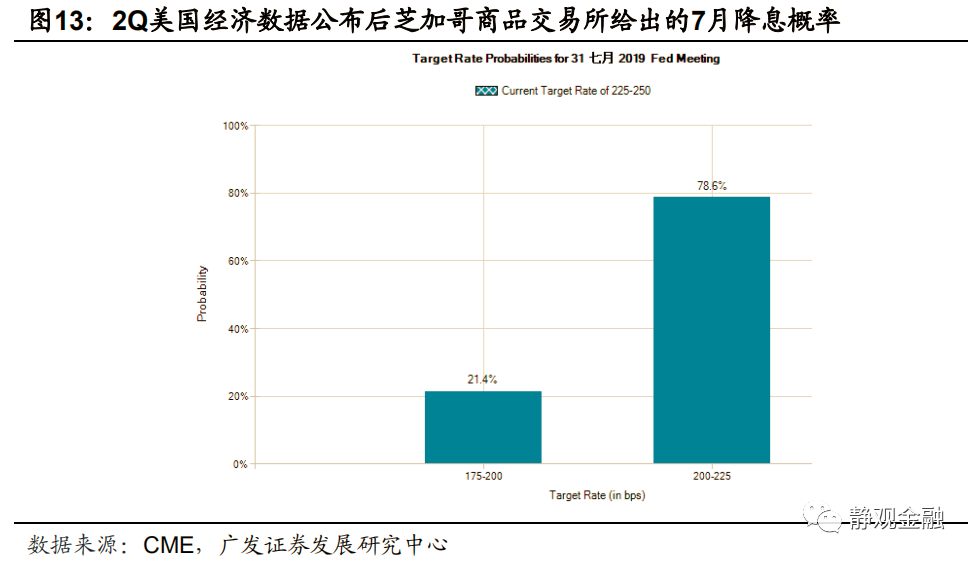

二季度美国经济数据披露后,芝加哥商品交易所给出的市场对于7月美联储降息的预期仍为100%。目前据7月议息会议已不足一周时间,美联储已无充足时间与市场进行反向沟通,因此下周落地降息靴子或已无悬念。且从市场预期看,本次降息幅度或是25BP。

正文

二季度美国经济在韧性中放缓,符合预期

2Q美国经济呈现“微滞胀”迹象。7月26日美国经济分析局(BEA)公布了二季度美国经济数据:实际GDP环比折年率2.1%,前值3.1%;GDP平减指数年率2.4%,前值1.1%。此外,美国2Q实际GDP同比增速2.3%,前值3.2%。从实际经济增长和平减指数走势的反差来看,与中国类似,美国二季度也出现了微滞胀迹象。

结构上,消费有韧性、企业资本开支收缩、地产相关指标边际企稳。从分项数据看,个人消费和政府消费支出是2Q美国经济的上拉项,而私人投资和净出口则是掣肘项。个人消费支出、国内私人投资、净出口及政府消费支出和投资对2Q美国实际GDP环比折年率的拉动分别为2.85%、-1.0%、-0.65%及0.85%;上述分项对2Q美国实际GDP同比增速的拉动分别为1.79%、0.73%、-0.69%及0.41%。

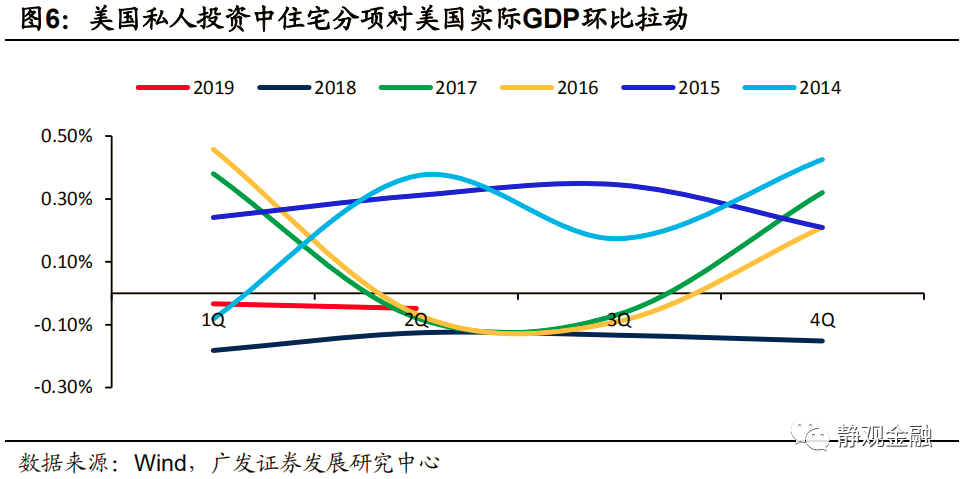

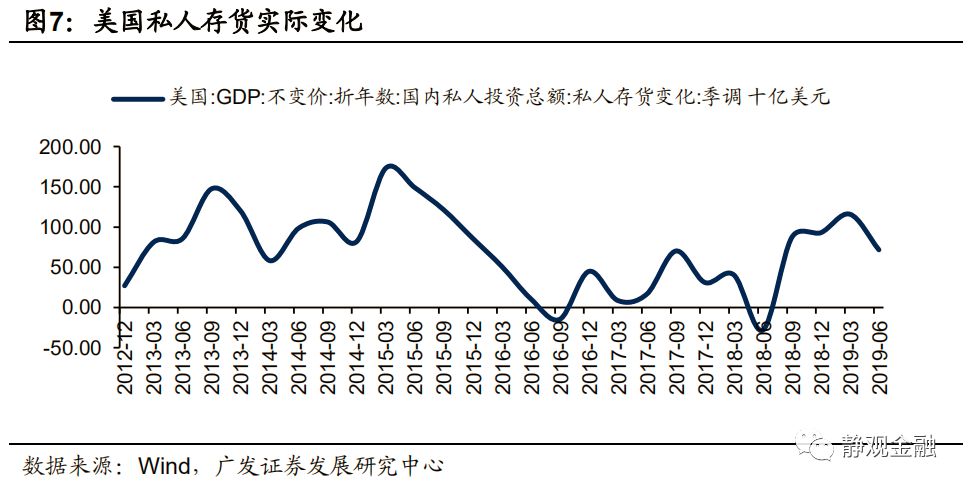

就私人投资而言,2Q非住宅建筑分项对美国实际GDP环比拉动显著弱于季节性(图4),设备投资分项对美国实际GDP环比拉动仅高于2016年同期(图5),表明美国企业资本开支出现收缩。2Q美国私人存货实际变化现四个季度以来首次回落,结合投资指标看,目前美国已处于主动去库存阶段。此外,2Q住宅投资分项对美国实际GDP环比拉动好于2016-2018年同期水平,表明地产投资边际改善。

二季度美国经济在韧性中放缓,符合我们在报告《美国经济究竟处于什么周期阶段?》(2019年5月5日)中的预判。

企业投资放缓已开始掣肘就业,2H美失业率或回升

我们在2019年年中展望《青萍之末——2019年中期海外宏观及资产展望》中指出,2019年1Q美国工商业信贷违约率出现9个季度以来首次回升,这或为税改背景下企业“逐底竞争”的结果,也是企业投资意愿下滑的背景,并最终对美国就业产生边际掣肘。继2019年2月美国私人非农时薪同比增速升至3.4%,并创下金融危机以来新高后,该指标已经连续4个月回落,6月的3.14%已经处于年内最低水平,表明企业或已不愿再继续提高人力成本。

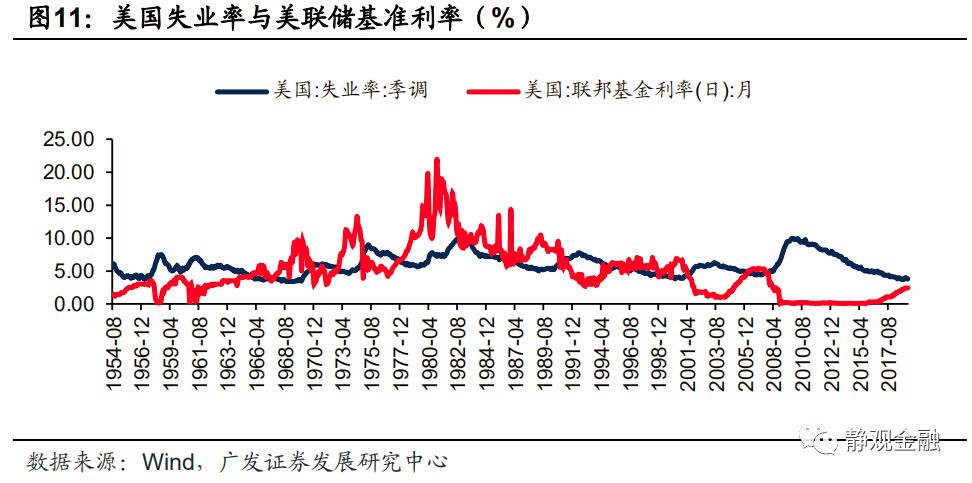

往后看,工商业信贷违约率持续回升,企业投资意愿进一步下滑,极有可能推动美国失业率脱离历史底部小幅回升。经验规律表明一旦失业率(季调数据)持续3个月回升即表明进入上升周期(仅说明方向、不说明幅度)。就业环境的边际恶化也将对消费形成约束。

我们维持半年报的观点,2019年下半年美国投资及消费增速将加速放缓,其有望推动3Q-4Q美国实际GDP同比降至2%附近。

但美国经济衰退风险偏低,地产有望成为支撑力

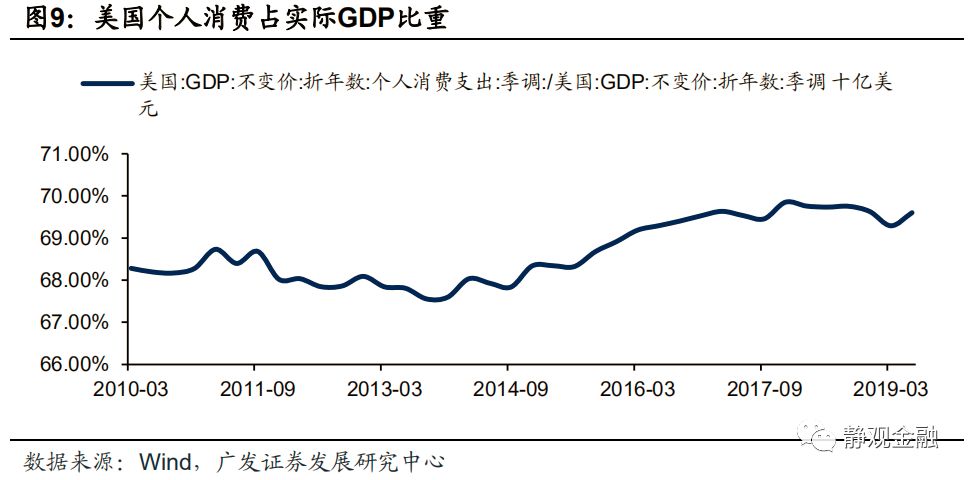

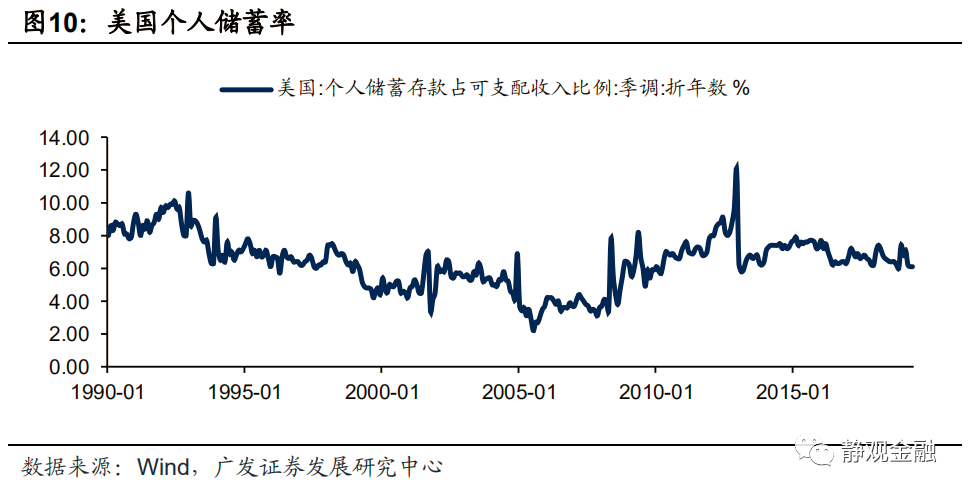

尽管我们预计2H美国经济将加速放缓,但衰退风险仍低。就经济指标而言,美国个人消费占经济总量比重高达70%,而目前居民储蓄率仍处金融危机后较高水平,因此就业数据的边际恶化大概率不会造成消费数据的断崖式下滑。

此外,上半年住宅投资环比及同比双口径同时企稳或与2018年4Q以来市场利率回落有关。由于居民部门储蓄率较高、杠杆率偏低,若中长期市场利率仍维持现状甚至更低水平,不排除年底附近地产投资增速(同比/环比双口径)转正的可能性。

换言之,我们认为居民低杠杆、高储蓄率叠加市场利率自去年4Q以来高位回落的组合下,美国个人消费指标出现断崖式下滑的风险偏低。往后看,若美联储保持宽货币政策,地产有望成为经济的重要支撑力,甚至不排除2020年美国经济低开高走的可能性。

7月FOMC美联储大概率落地降息靴子

尽管2Q数据反映出美国经济韧性,但或并不妨碍联储降息操作。一直以来,我们都在强调本轮美联储降息有两点原因:

第一、美国失业率上行风险逐渐高于下行风险。基于前文,2H美国失业率小幅回升可能性较高。经验规律上,失业率回升阶段,美联储均实施降息操作;

第二、扭转利差倒挂局面。3月议息会议后,美债重要期限3个月和10年期收益率出现倒挂。目前美国工商业信贷违约率已现回升,若利率持续倒挂该指标或将加速回升、并掣肘经济增长,而降息是扭转利率倒挂的重要手段。

我们看到在二季度美国经济数据披露后,芝加哥商品交易所给出的市场对于7月美联储议息会议的降息预期仍为100%。目前据7月议息会议已不足一周时间,美联储已经没有充足的时间与市场进行反向沟通,因此下周落地降息靴子或已无悬念。且从市场预期看,本次降息幅度或是25BP。

风险提示

(1)美联储货币政策超预期;

(2)美国经济超预期;

(3)中美贸易磋商超预期。