本文来自微信公众号“终身黑白”,作者:终身黑白。

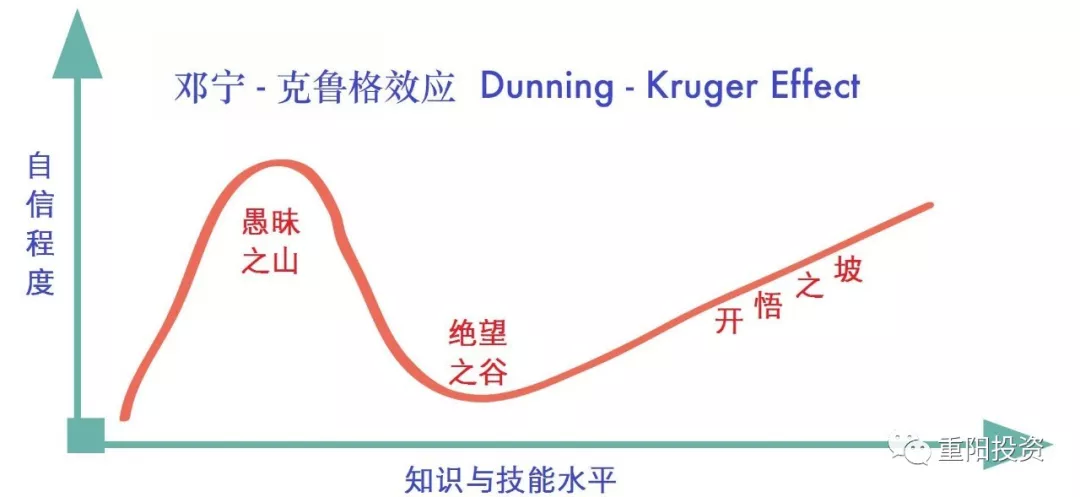

邓宁-克鲁格效应是一种认知偏差,能力欠缺的人容易错误地高估自己的水平,且一个人在自己相对低能的领域里,不容易理解比自己能力强的人到底厉害在哪里。

所谓“初学三年,天下无敌,再学三年,寸步难行。”

而投资是一个放大器,所有性格、情绪、心理学效应,到这里都会无限放大。

投资这事真的很奇怪,有入市一两年就做得非常好的,也有入市十几年依然在苦苦挣扎不能获利的。

黑暗球场效应

投资之所以进步难,简单地说就是因为,每笔投资过后我们无法得到一个准确的反馈。有一个理论叫黑暗球场效应,如果我们练习投篮,即便是没有专业的人指导,我们自己对着球框反复练习,时间久了投篮成功率总能提高一些。可是,如果在一个黑暗的球场中或者蒙住双眼练习呢?什么都看不见,投出去的球,自己也不知道进没进,或者离篮筐有多远,因为什么都看不见,所以每次出手后没有一个即时的反馈,你就没办法知道自己应该改善什么?是力量大了,还是角度不对,就算练上几年,也很难进步。

投资就像在黑暗的球场练投篮,有时一个错误的决策可能为你带来不错的收益,有时一个正确的决策短期内带来的却是亏损,这使得我们一直在不断地寻找操作体系,选择了价值投资,可是买了也会跌呀,忍不住诱惑换个短线战法,感觉有时灵有时不灵,不行在试试波浪理论?总之入市好多年,一直在寻找可以稳定赚钱的投资体系,一直在试错中浪费时间。

黑白给个建议,不说别的方法一定不赚钱,但知道买股票就是买企业,基于基本面选股,合理的价格买入,耐心持有,无视短期波动的价值投资,一定是最适合我们普通投资者的。

上文说的是投资为什么很难进步的第一个原因,因为股市无法给我们每个投资决策一个正确的反馈,导致我们虽然很努力,但一直在不断试错,有的人最终顿悟找到了适合自己的投资体系,有的人浪费了大量的时间最终黯然离场。

因为第一个原因暂时还没有取得投资成功的人,在一段努力后还有很大概率找到正确的投资方法,只要愿意不断学习,不断积累知识,最终还是有很大的概率找到正确的投资道路。

邓宁-克鲁格效应

但是为什么股市,还有许多其他行业,比如创业,大部分人最终的结局都是失败的呢,这个原因就是越不懂,越自信。

前段日子在《精英日课》听到一篇文章,讲的是一个重要的心理学效应,叫 “邓宁-克鲁格效应,可能这个词我们大部分人都没听过,但这个道理我们肯定早有体会。

先给大家讲个故事。你听没听说过柠檬汁可以做隐形墨水?这是真的。就是用柠檬汁写在白纸上的字,干了以后就看不见了。然后比如说用电吹风一加热,字迹就能显现出来,这是因为柠檬的酸性腐蚀了纸张。

话说1995年,美国有个叫麦克阿瑟·惠勒的中年男子,单枪匹马抢了两家银行。银行的人没难为他,要钱给钱。电影里一般抢银行的都带个头套,但是惠勒没有采取任何伪装措施,他甚至还对着监控摄像头笑了笑,抢完银行就愉快地回家了。

当天晚上警察就抓住了他,并且出示了监控录像带的证据。惠勒感到很震惊,说:不对啊,我已经在脸上抹了柠檬汁啊!

也许他听人说过柠檬汁可以隐形这个知识。但他显然误解了“隐形”的意思。

这个强盗之所以如此愚蠢,就是因为越不懂,越自信,这个叫麦克阿瑟·惠勒的中年男子,并没有真正理解柠檬汁隐形的这个知识,所以他才如此自信,敢用这个方法去抢银行。

黑白在给大家举一个和投资相关的例子,在生活中黑白很少告诉别人自己是投资股票的,因为大部分人,听到你是买股票的都会把你划为赌徒,至少觉得你是不务正业。他们为什么这么自信,不假思索就把和股票相关的人打上不好的烙印,因为越不懂,越自信。他们不懂买入股票就是持有企业一部分的股权,他们认为那只是一个抽奖代码。因为他们不懂,所以他们非常自信地觉得,因为张三、李四买股票都亏钱了,所以股票肯定是骗人的。

人在一知半解的时候往往是最自信的

惠勒的愚蠢惊动了康奈尔大学的一位心理学家,叫戴维·邓宁,随后他跟自己的研究生贾斯汀·克鲁格搞了一项研究,邓宁和克鲁格招募了一批美国的大学生。首先戴维·邓宁团队对这些人在幽默感、逻辑推理和语法这三个项目上的能力进行了考核评测。

戴维·邓宁团队按考核成绩把大学生分为了四组,然后让四组学生自己评测心目中的自己。最终的结果,在考核中实际得分最低的第一组,他们的得分是最低的百分之十几,但自我评价时他们自认为超过了60%的人,相反考核得分最高的第四组,自我评价时反而低估了自己的能力。只有在幽默这一项上低分组对自己的高估不那么明显,这可能是因为自己幽默不幽默,自己还是比较清楚的,毕竟你讲笑话别人从来没笑过 ——但即便如此,低水平组的人还是大大高估了自己的幽默感。

所以这个结论就很明显,那些能力差的人,自我评估能力也差。这就是“邓宁-克鲁格效应”。

你越不知道,就越不知道自己不知道

我们有时候会说某人迷之自信,之所以这么说,因为自我评估能力强的人,会很虚心,但自我评估能力差的人,因为认不清自己就会迷之自信,最终,越进步的人越虚心,越落后的人越骄傲,虚心的人就更愿意学习,越能认清自己,不断进步。越骄傲的人,就越迷之自信不愿意接受别人的观点更不愿意提升自己,心理学上有句名言,你越不知道,就越不知道自己不知道。

自我评估能力差,就会导致高估自己,直接的后果就是出了问题不在自己身上找原因,总把问题归咎于别人,用一个词说就是迷之自信。黑白是个网瘾中年,举个游戏的例子,黑白平时玩英雄联盟,游戏有个认输系统,就是本队队员认为打不过对方,可以投票决定是否认输。黑白的感觉是,分段越低越爱认输,本队表现最差的那位,经常也是发起认输的那位。这就是“邓宁-克鲁格效应”,那些能力差的人,自我评估能力也差,他并不认为输掉比赛是自己的原因,他认为自己的能力很强,只是队友太差,所以想尽快结束比赛,开始下一局。这也是1v1竞技游戏一般不会太火的原因,除了没有团队合作的乐趣,自我评估差的人要面对真实的自己,也是一个主要原因。

再拿逻辑推理举个例子,一个逻辑推理强的人,听到一个水平比自己高的人讲道理,他至少能听懂,就会觉得这人好厉害,自己还有很多要提升的空间。可是如果一个逻辑推理很差的人,听完别人的观点根本分不清对错,再加上每个人天生的自我感觉良好,就会认为是别人不行,自己还是很棒的。

看看上面这张图,一知半解的时候我们根本不知道自己不知道,还以为已经很懂了。直到经历一次信心的低谷,才有可能走上成功的路。为什么说有可能呢?因为经历了低谷,会有一部分人认清了自我开始改变,但依然还会有人觉得,我之所以输的这么惨,不是因为我不行,是因为这条路不行,换一条路继续迷之自信。黑白敢保证,去问100个投资失败的人,90%都会把原因归咎于自己以外的原因,因为A股几十年不涨,政策、制度不行,A股不适合价值投资等等。

为什么这个效应直到1999年才被重视?因为对于大部分人而言,做着朝九晚五千篇一律的工作,自我评估能力强一些差一些没什么区别,日子照常在过。生活中自我评估能力差也不会带来什么太大的影响。黑白平时爱打羽毛球,会发现在场下的人往往爱给场上的人指挥,但自己上了场,刚才对别人的那些要求自己也做不到。又比如大部分球迷,都只是业余爱好,没有经过专业培训,并不是非常懂专业球队的战术安排,但会以为自己很懂,每天对世界上的知名教练指手画脚,可是那又能怎么样呢?毕竟专业教练也不会来反驳他,他可以沉寂在自我陶醉的喜悦中。

也许有人喜欢指点江山,也许有人认为自己怀才不遇,敢对一知半解的事情侃侃而谈,这其实也没关系,毕竟对生活也没太大的影响。

但是,作为投资者我们不能这样,股市是一个放大器,所有性格,情绪、心理学效应,到这里都会无限放大。股市不像职场,自我评估能力强,学习能力强,可以找到好的就业机会,自我评估能力差,高估自己不愿意进步,也有大量基础的工作可以做。

在股市因为自我评估能力差而高估自己的人,会把失败的原因归咎于自身以外的事物,他会忽略所有投资者面对的都是一样环境的事实。在股市,只有赚钱和亏钱两种模式,没有一个低收益的岗位留给自我评估能力差的人,自我评估能力差,高估自己不愿学习,最终必然会成为七亏的一员。