智通财经APP获悉,据港交所7月22日披露,文风户贸易有限公司向港交所递交上市申请,汇富融资有限公司担任其独家保荐人。

据悉,文风户贸易有限公司为香港及内地化妆品及其他美容产品的多品牌分销商及零售商,提供多个知名品牌的产品,包括日本品牌如Canmake、FIANCEE及Country & Stream,以及其他韩国及中国台湾品牌如Mumchit及Oguma。

行业概况

根据弗若斯特沙利文报告,香港美容产品的经网上及非网上渠道的零售额产生的收益由2013年的约306亿港元逐渐增长至2018年的约399亿港元,复合年增长率约为5.5%, 预计于未来五年将以约7.1%的复合年增长率继续增长至2023年的约563亿港元。

同时, 内地美容产品经网上及非网上渠道的零售额产生的收益由2013年的约人民币2,667亿元 大幅增长至2018年的约人民币4,190亿元,复合年增长率约为9.5%。估计零售额将继续 由2018年增长,并于2023年达至约人民币5,810亿元,复合年增长率约为6.8%。由于预期未来五年相关产品的需求将逐步回稳,行业未来增长趋向稳定。

网络销售方面,随着购物习惯的转变,网上购物相对容易,更方便,及价格更具竞争力。香港通过网上渠道分销的美容产品的渗透率在2018年增加至约5.5%,并且预计将于2023年增长至约9.2%。

内地美容产品经网上渠道分销的渗透率相对较高:于2018年约为39.8%。美容产品经网 上渠道分销的渗透率预计将于2023年增长至佔总收益的约50.1%。

香港有逾100间彩妆分销商,包括香港部分品牌营运商。于截至2018年6月30日止年度,按收益计算的五大参与者所占的估计市场份额占总市场的市场份额约40.8%。根据弗若斯特沙利文报告,按2018年的收益计,该公司为香港第五大的彩妆分销商,占香港彩妆分销市场约4.0%。

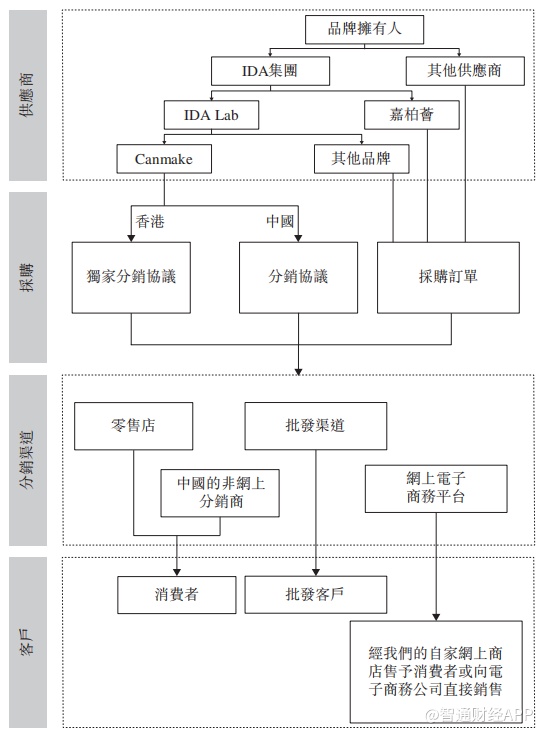

业务模式

招股书显示,截至2017年及2018年6月30日止年度及2019年3月 31日止九个月,来自批发客户所产生的收益分别占该公司总收益约70.4%、64.9%及 59.9%。截至最后实际可行日期,该公司也通过零售店(包括两间Canmake自租店、一间Bou Eki自租店、一个Canmake专柜及一个Bou Eki专柜)直接向香港的消费者出售其产品。

此外,该公司还通过网上电子商务平台开设自家网点,及向电子商务公司直接销售来分销产品。截至2019年3月 31日止九个月,该公司开始委聘内地的非网上分销商,截至最后实际可行日期共有28名非网上分销商。

以下是该公司的业务模式图:

客户及供应商

客户方面,该公司的批发客户主要包括化妆品零售连锁店及百货公司,零售客户主要为香港的居民或游客。网上销售客户主要包括香港及中国的网上消费者及电子商务公司。 截至2017年及2018年6月30日止年度及截至2019年3月31日止九个月,产生自五大客户的收益分别占于各期间总收益约69.9%、62.5%及54.0%。产生自最大客户的收益分别占于各期间的总收益约26.1%、22.3%及19.8%。

供应商方面,该公司面临高度依赖IDA集团的集中风险。截至2017年及2018年6月30日止两个年度,IDA集团为该公司唯一的供应商。该公司与 IDA Lab已订立独家分销协议,已获授予在香港分销Canmake产品的独家权利, 直至2022年10月。该协议可于磋商后重续两年。 截至2019年3月31日止九个月,该公司委聘四名新供应商以拓展我们的供应商网络及产品组合,并于该期间开始出售来自共中三名供应商的37种属于18个品牌的产品。此外, 截至2019年6月30日止三个月,该公司自新供应商取得额外两个韩国品牌及一个台湾品牌的产品。

财务信息摘要

招股书显示,截至2017年及2018年6月30日止两个年度及2019年3月31日止九个月的收益分别约为163.3百万港元、224.5百万港元及239.2百万港元。

其中,批发所产生的收入分别约为115百万港元、146百万港元及143百万港元,分别约占相关期间的收益的70.4%、64.9%及59.9%。网上电子商务平台所产生的收益分别约31.7百万港元、63.7百万港元及85.2百万港元,分别约占相关期间的收益的19.4%、28.4%及35.6%。五间零售店所产生的收入分别为16.7百万港元,15.1百万港元及9.0百万港元,占期内总收入约10.2%,6.7%和3.8%。

截至2017年及2018年6月30日止两个年度及2019年3月31日止九个月年度或期间的利润分别约为27.8百万港元、45.9百万港元及36.8百万港元。

截至2017年及2018年6月30日止两个年度及2019年3月31日止九个月,毛利分别约为92.7百万港元、137.9百万港元及133.4百万港元,同期毛利率分别为56.7%、61.4% 及55.8%。

其中,截至2018年3月31日止九个月的批发渠道毛利率约为47.0%,轻微下降至截至2019年3月31日止九个月的46.6%。该等下降由于我们为批发客户提供进一步的价格折扣, 以透过批发渠道维持及提升我们的市场份额。

网上电子商务平台的毛利率维持相对稳定,截至2017年及2018年6月30日止年度分别为72.2%及72.1%,及截至2018 年及2019年3月31年止九个月分别为70.1%及69.8%。

值得注意的是,于往绩记录期间,该公司的零售店及网上电子商务平台的毛利率高于批发渠道的毛利率,主要是因为批发客户的大额购买量与该公司的零售店及网上商店的消费者相比较大, 该公司为彼等提供价格折扣。

零售店的毛利率维持相对稳定,截至2017年及2018年6 月30日止年度分别为70.8%及71.5%及截至2018年及2019年3月31日止九个月分别为69.8% 及70.3%。

主要风险因素

该公司面临高度依赖IDA集团的集中风险。若IDA Lab终止独家分销协议可能对其业务、财务状况及经营业绩造成重大不利影响。

相较于香港化妆品及护肤品多品牌专卖零售商市场的其他分销商及零售商,该公司提供的品牌种类有限。

该公司处于竞争激烈的行业经营,无法保证能够成功竞争,尤其是在香港及中国内地市场的入行门槛不高的情况下。