本文来自“CITICS食品饮料研究“,作者是薛缘。

核心观点

高质量原奶的稳定供给是乳企长期发展的基础,伊利&蒙牛(02319)拥有在资本、管理等多方面的优势,有望在现有基础上持续加强奶源布局上的领先优势,保障公司长期稳定发展。

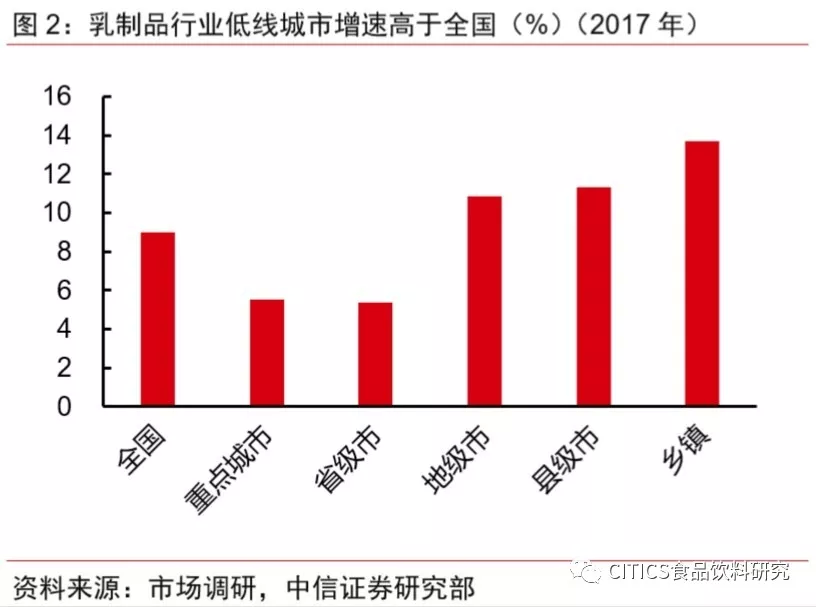

原奶进入紧供给周期,奶源战略性地位凸显。需求端,随着三四线城市消费的持续回升,乳制品行业自2016年景气持续向好,预判未来行业仍将处于较高景气,对原奶的需求持续提升。供给端,环保压力下中小企业继续出清,牧场扩产较难,预期短期供给难以有较大回升。综合分析,未来几年原奶将进入紧供给周期。而原奶作为乳制品企业布局高端产品、抢占消费市场的基础,在紧供给的背景下,战略地位愈发凸显。

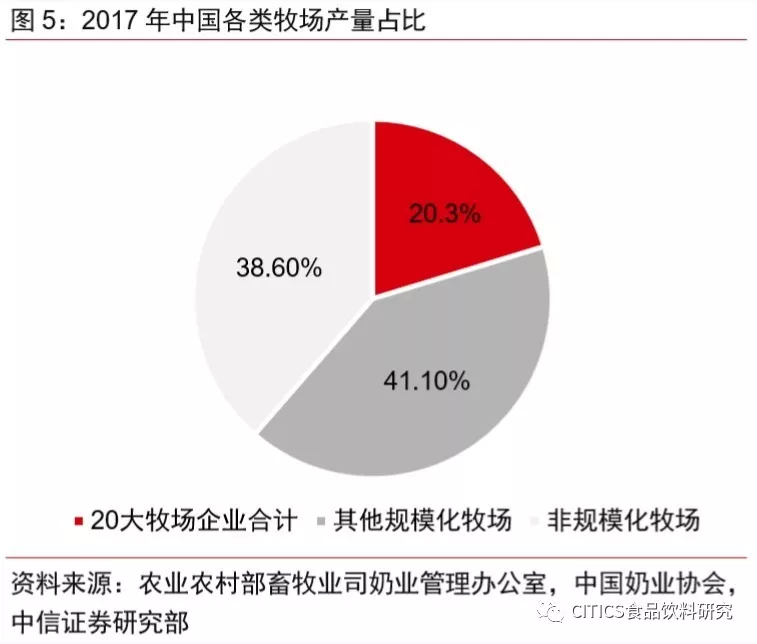

牧场规模化趋势延续,原奶生产向头部集中。规模化牧场在成本控制、原奶稳定供给、质量管控等方面均较中小企业有明显优势,近10余年国内牧业规模化趋势明显,存栏100头以上的规模化养殖比重从2008年的19.5%逐步提升至2018年的61.4%。根据中国奶业协会,2017年前二十大牧场产量达到总体的20.3%,原奶生产逐步向头部集中。未来乳制品企业对原奶的“抢夺”将集中在领先的大型原奶生产企业。

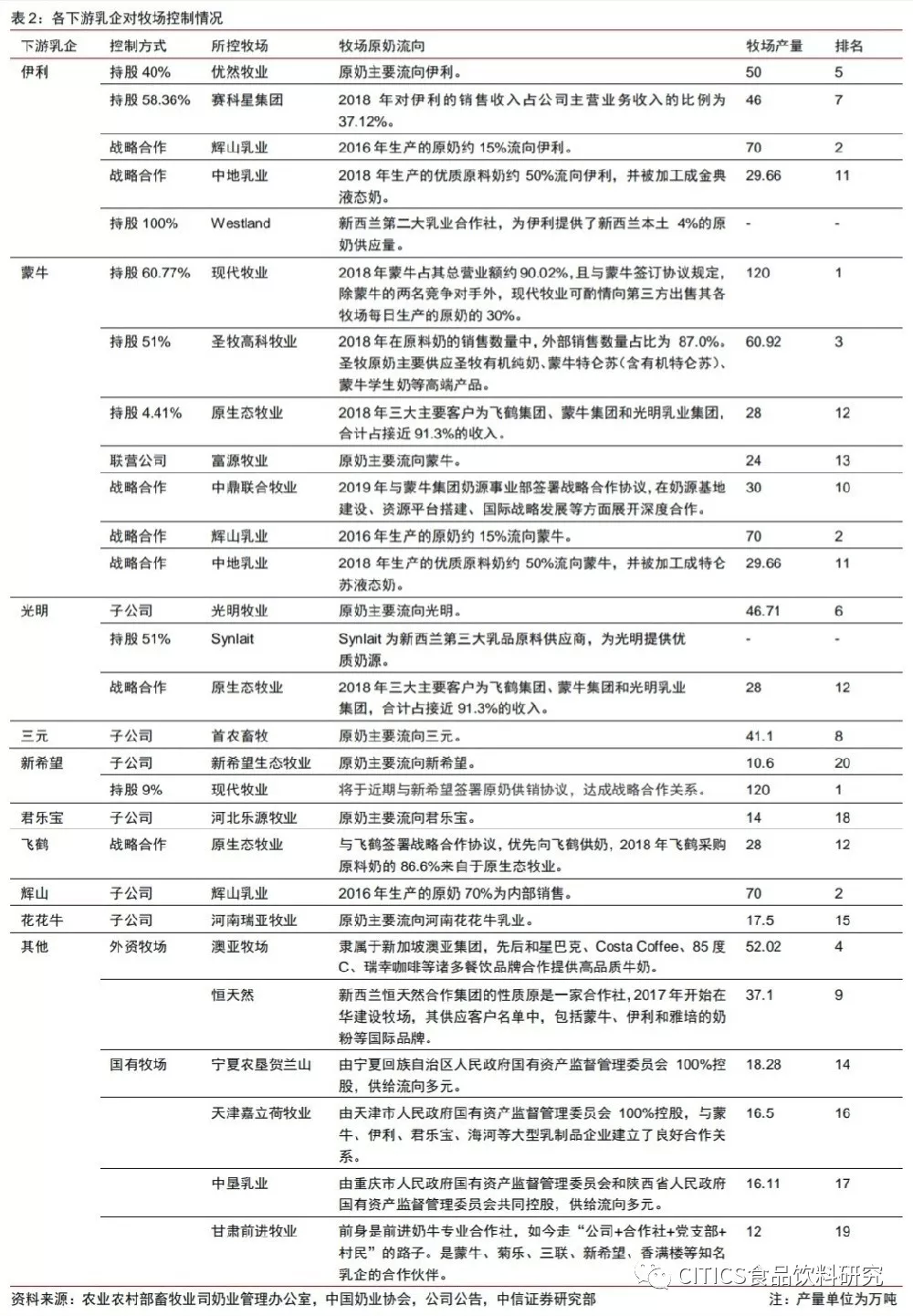

乳制品企业积极布局上游,双龙头奶源阵营初现。乳制品企业通过股权控制或者战略合作等方式,绑定上游奶源,为其提供稳定持续的原奶。目前来看,主要乳制品企业均已初步形成自己的原奶阵营,其中伊利、蒙牛在原奶布局上全面领先。展望未来,预期双龙头在原奶上领先优势将进一步加强。主要系:①双龙头具备充足现金流,在收购原奶企业方面具备资金优势;②双龙头具有领先的上游管理能力,能够为牧场输出技术、管理,绑定长期利益,获得稳定的原奶供给。我们预期伊利、蒙牛未来会持续加大在上游的投资力度,双方竞争亦会从消费市场蔓延到原奶市场,建议持续关注双方原奶阵营的变动。

风险因素:乳制品行业需求不景气风险,行业竞争超预期风险,食品安全风险。

投资策略:行业维持较高景气,双龙头原奶布局充分,支撑收入稳健增长。预判伊利收入仍将维持较乐观的增长,市占率稳步提升,且盈利能力控制适当,维持“买入”评级。蒙牛主业持续向好,同时子公司改善增强利润弹性,维持“买入”评级。

近年各乳制品企业,尤其是伊利/蒙牛等均加大了上游布局的力度。伊利方面,2019年收购新西兰乳业合作社Westland100%的股权、子公司优然牧业收购赛科星58.36%股权;蒙牛方面,增持现代牧业(01117)、收购圣牧高科51%股权,与中鼎联合牧业签署战略合作协议;同时,近日新希望收购现代牧业9%的股权。奶源正在成为乳企的战略性资源,本文通过解析奶源供给的流向,为预期乳企未来的发展形势提供基础。

原奶供给紧张,奶牛牧场规模化发展

需求稳步提升,原奶进入紧供给周期

三四线城市成为回暖驱动力,低线复苏带动行业需求提升。2003~2018年我国人均乳制品消费支出逐年攀升,2016年人均消费量增速出现拐点、明显回升。预判未来低线城市的复苏将带动行业需求持续提升。

环保压力限制上游扩产,原奶进入紧供给周期。2015年后,由于低价国际大包粉冲击国内原奶市场,再加上环保政策趋严,中小牧场经营承压,逐步退出,我国奶牛存栏量及产量自 2015 年以来持续下滑,预判未来几年在环保政策的压力下,牧场扩产意愿不高,上游供给难有明显改善,结合需求的持续回升,预计原奶进入紧供给周期。

规模化趋势延续,原奶生产向头部集中

近10余年国内牧业呈现规模化趋势,中小企业及散户逐步退出市场,2008-2018年,存栏100头以上的规模化养殖比重从2008年的19.5%逐步提升至2018年的61.4%;2017年,排名前20的养殖企业产量占比达到20.3%,未来原奶生产将逐步向头部集中,现代牧业、辉山乳业(06863)等龙头企业拥有多个万头级规模化牧场,分布于华北、西北、东北等黄金奶源带,为下游乳制品企业提供稳定优质原奶。目前,伊利、蒙牛等龙头企业已经实现了100%规模化牧场供给。

以现代牧业为例,公司为国内牧业龙头企业,2018年共在7省区运营26个万头级牧场,存栏奶牛23万余头、成乳牛13.4万头,牛奶年产量超过130万吨。蒙牛控股现代牧业(持股49.5%),亦与现代牧业签署协议,约定公司至少需供给蒙牛70%以上原奶,剩余30%可酌情供给其他企业(除蒙牛的两名竞争对手)。近日新希望公告计划收购现代牧业9%的股权,加强双方在原奶业务的合作。这些均体现了龙头乳企对上游大型牧场战略性原奶资源的排他性抢占,未来对原奶的“抢夺”将集中在领先的大型原奶生产企业。

乳企积极布局,双龙头奶源阵营初现

下游乳制品企业有两种方式布局上游牧场:

①自建或收购牧场。通过股权关系与上游牧场绑定,控制力较强,但投入的资本较大。蒙牛采用该种方式较多,包括收购现代牧业、圣牧高科等;2019年以来伊利亦加大了在收购方面的动作;新乳业建设自有牧场,并刚刚参股了现代牧业;光明乳业、三元股份建设自有牧场等。

②形成战略合作关系。在全方位的利益连接机制上建立战略合作关系,确保稳定的原奶供给。如通过派遣技术人员进行统一饲料、防疫、培训改革,帮助合作牧场提升生产效率,形成利益连接。该模式资本投入要求不高,但对下游乳企的管理能力提出较高要求。伊利多采用这种方式绑定上游。2019年蒙牛亦与中鼎牧业签署战略合作协议,在奶源基地建设、资源平台搭建、国际战略发展等方面展开深度合作。

目前来看,主要乳制品企业已经通过以上两种方法初步形成了自己的原奶阵营。其中伊利蒙牛在原奶布局上全面领先。展望未来,预期双龙头在原奶上领先优势将进一步加强。主要系:一方面,双龙头具备充足现金流,在收购原奶企业方面具备资金优势;另一方面,双龙头具有领先的上游管理能力,在为牧场输出技术、管理,绑定长期利益,获得稳定的原奶供给。

我们预期双龙头未来会持续加大在上游的投资力度,双方竞争亦会从消费市场蔓延到原奶市场,建议持续关注双方原奶阵营的变动。

风险因素

乳制品行业需求不景气风险,行业竞争超预期风险,食品安全风险。

投资建议

得奶源者得天下,原奶为战略性资源,是未来各家乳制品企业布局高端产品、抢占消费市场的基础。从目前的布局来看,双龙头全面领先,我们判断,在未来的原奶抢夺战中,伊利、蒙牛仍将处于优势地位,体现在:①具备充足的现金流支持,为未来的牧场收购提供资金;②具有领先的上游管理能力,为牧场输出技术、管理,绑定长期利益。

伊利股份:公司加速抢占市场份额、提升产品结构,收入望维持双位数增长,促销或缓慢减弱;短中期原奶温和上涨,公司望减弱促销力度、维持品牌推广力度,盈利能力2019年望控制适当,未来逐步改善。维持伊利2019-2021年EPS预测1.17/1.36/1.54元,现价对应PE为28/24/21倍,维持“买入”评级。

蒙牛乳业:蒙牛主业持续向好,同时子公司改善增强利润弹性。主业渠道和管理持续改善、效率稳步提升。奶价进入上行周期,现代牧业直接受益、预计将大概率实现盈利。维持蒙牛2019-2021年EPS预测1.06/1.21/1.42元,现价对应PE为26/23/20倍,维持“买入”评级。