本文来源于“EBSCN电子”微信公众号,为光大证券电子团队发布的研究报告。

本文分为三个部分

1、关于全球半导体行业景气度的判断

2、台积电法说会核心内容及PPT

3、台积电法说会全文

第一部分

展望乐观,拐点或现

台积电展望2019年下半年乐观,我们认为主要是得益于7nm竞争格局好,台积电可以赚取行业超额利润。受惠于苹果、华为海思、高通、超微(AMD)、比特大陆等7纳米订单强劲,全年美元营收应可维持去年水准。2019年下半年7纳米制程订单将相当满,预期2019年全年7纳米、7纳米进阶版与6纳米制程将贡献超过25%业绩。

台积电作为全球代工龙头,月度数据和后续展望是全球半导体景气的先导指标,我们认为全球半导体景气度或将显现拐点。

我们统计并提出台湾电子行业月度营收数据可作为全球半导体行业景气度的高频跟踪指标。根据我们最新统计的台湾电子行业6月营收数据分析:

1、代工板块:台积电、稳懋高增长,联电、世界负增长。台积电6月营收同比增长21.9%,终结连续6个月负增长;化合物代工稳懋6月营收同比增长15.1%,终结连续10个月负增长;但联电6月营收仍同比下降-12.4%,世界先进6月营收同比下降-7.9%。台积电凭借技术优势赚取了代工行业的超额利润,但代表12寸成熟制程代工的联电和代表8英寸代工的世界6月营收仍是负增长。

2、设计板块:数字MCU下降,模拟正增长。新唐、义隆等12家MCU设计公司6月合计营收同比下降4.4%;矽力-KY、矽创等6家模拟IC设计公司6月合计营收同比增长13.2%;联发科6月营收同比下降-0.8%;瑞昱6月营收同比增长38.2%。

3、存储板块:DRAM跌幅持续,利基型跌幅收窄。DRAM厂商南亚科6月营收同比下降52.4%;华邦电6月营收同比下降9.2%,旺宏6月营收同比下降4.4%,跌幅进一步收窄。

4、功率板块:二极管MOS仍持续下降。强茂、敦南科技等9家二极管厂商6月营收合计同比下降7.4%;杰力、大中等5家MOS设计公司6月营收合计同比下降8.9%。汉磊等3家功率代工厂商6月营收合计同比下降20.1%。

5、被动板块:电容持续下降,电感由正转负。电容板块(国巨、华新科、禾伸堂)三家厂商6月营收合计同比下降52%,电感公司奇力新6月营收同比下降22%(前5月都是正增长)。

台积电展望乐观,后续我们将观察联电和世界的月度数据、功率半导体和被动原件、TI经营数据来持续跟踪全球半导体反转趋势。我们认为功率半导体和被动元件下游用途广泛,高中低端电子产品都有应用,是代表整个电子行业的景气度重要指标。此外,建议关注美股模拟芯片龙头TI德州仪器的财报及展望,模拟芯片种类多、用途广,亦是全球半导体行业景气度的重要指标。

我们认为全球半导体行业同比数据将于2019Q4变好,逐渐迎来行业复苏。

理由1:全球半导体行业自2018Q4进入下行周期,2018Q4基数低,2019Q4同比数据将会变好。

理由2:库存角度,全球半导体行业2018Q4进入去库存阶段,去库存时间通常需要4-5季度,2019Q4库存有望去化完成,进入补库存阶段。

理由3:需求角度,上半年中美贸易摩擦等外界因素抑制了下游需求,尽管智能手机、数据中心、汽车等销量增速放缓,但单机价值量仍在不断提升;5G、人工智能、汽车电子等创新应用将驱动行业继续成长,5G手机将于2019H2小批量上市,2020年大批量上市,成为半导体行业成长最为确定性的驱动力。

理由4:资本开支及设备销售额角度,受到需求影响,不少晶圆厂资本开支有所放缓,但不是消失,只是迟到而已。台积电瞄准5G应用的5nm资本开支已率先加速。根据semi数据,全球半导体设备销售额将于2020年创新高。

投资建议:全球半导体景气见底,积极把握半导体产业链各细分领域的龙头公司投资机会。建议关注包括模拟射频芯片领域圣邦股份、卓胜微;指纹\摄像头芯片领域汇顶科技和韦尔股份;存储芯片领域兆易创新、北京君正、长江存储、合肥长鑫;FPGA领域紫光国微;设备领域中微公司、北方华创;封测领域长电科技、华天科技等。

第二部分

晶圆代工龙头台积电18日召开法人说明会,董事长刘德音及总裁魏哲家看好下半年智慧型手机、高效能运算(HPC)等强劲需求,带动7奈米产能全线满载到年底,预期第三季美元营收约较上季成长18%优于预期,第四季营运也乐观展望优于第三季。

法人表示,台积电下半年受惠于苹果、华为海思、高通、超微(AMD)、比特大陆等7奈米订单强劲,全年美元营收应可维持去年水准。

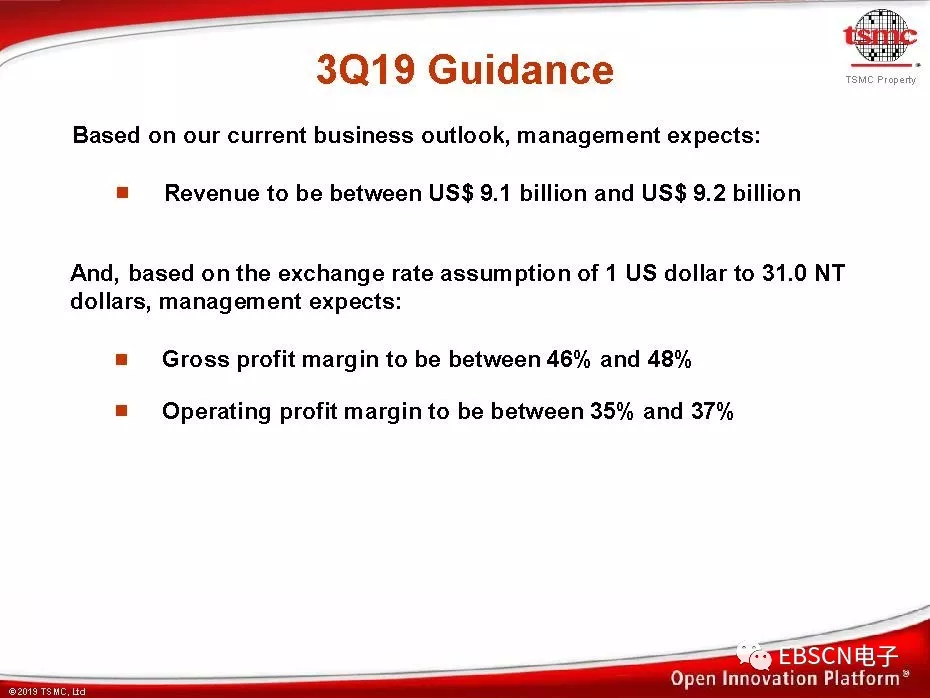

台积电预期第3季营收将达91亿至92亿美元,将季增18%,符合市场预期的季增14%至20%水准。随着产能利用率攀升,台积电第3季毛利率也将攀高到46%至48%,将拉升4个百分点。

第3季包括智慧手机、高效运算、物联网及车用等平台销售将全面成长;其中,又以智慧手机平台成长最强劲,物联网也将强劲成长。

台积电认为第4季仍具不确定性,不过,预期营收应可较第3季再成长,智慧手机与高效运算将是第4季营运主要成长动能。

台积电今天并未调降今年营运目标,也未确定全年营收微幅成长目标能够顺利达成,不过,台积电预估,今年全球半导体业将衰退3%,晶圆代工业将衰退1%。

法人认为,台积电今年营运目标不排除有机会达成,即便目标无法顺利达成,台积电全年营收将仅衰退不到1%,表现仍将优于业界水准。

台积电下半年业绩可望如预期逐季攀高,且第3季业绩季增幅度达18%水准,化解先前各界忧心下半年产业景气恐将旺季不旺的疑虑,旺季效应依然可期,智慧手机市场需求强劲。

台积电不认为短期营运可望因日韩两国纷争受惠客户转单,不过,对自家先进制程深具信心,表示下半年7奈米制程订单将相当满,预期今年7奈米、7奈米进阶版与6奈米制程将贡献超过25%业绩。

台积电并认为,5奈米制程技术明年量产,将是晶圆代工业最先进的制程技术,进展速度将比7奈米更快速;未来3奈米制程量产,也将会是晶圆代工业最先进的制程技术。

随着美、中、日、韩等国家纷纷加速5G发展,台积电5G与高效运算客户明年对5奈米制程需求强劲,台积电为此决定加速5奈米制程产能建置,今年资本支出金额将高于原订的100亿至110亿美元规模。

台积电加速建置5奈米产能,不仅有助确保技术领先优势,稳固晶圆代工龙头地位,同时显示5G等需求强劲,明年营运成长值得期待。

第三部分

台湾积体电路制造股份有限公司 (纽约证券交易所代码:TSM)2019年第二季度业绩电话会议。2019年7月18日,美国东部时间凌晨2:00。

公司参与者

Elizabeth Sun —— 公关部高级总监

Lora Ho —— 高级副总裁兼首席财务官

Dr. C. C. Wei —— 首席执行官

Dr. Mark Liu —— 董事长

Wendell Huang —— 财务副总监

Elizabeth Sun

欢迎来到台积电的2019年第二季度收益电话会议。我是Elizabeth Sun,台积电的公关部高级总监,也是今天的会议主持人。今天的活动通过台积电网站www.tsmc.com进行网络直播。如果您正在通过电话加入我们,则您的拨号模式是仅供收听。由于世界各地的投资者都在收听这次电话会议,我们将仅以英语举办这一活动。

今天活动日程如下。首先,台积电的高级副总裁兼首席财务官Lora Ho女士会总结我们2019年第二季度的业务,然后是我们对第三季度的安排与预测。之后,Ho女士和台积电首席执行官C.C. Wei博士将会共同传达本公司的关键信息。然后台积电董事长Mark Liu博士将主持问答环节。我们所有在场的高管包括台积电的财务副总监WendellHuang先生,都将接受您的提问。

如果您正在收听此次会议,但是还没有拿到今天的新闻稿,您可以从台积电的网站www.tsmc.com下载。记得一并下载与今天的会议演示相关的摘要幻灯片。

像往常一样,我想提醒大家,今天的讨论可能包含前瞻性陈述。这些前瞻性陈述存在重大风险和不确定性,可能会导致实际结果与前瞻性陈述中内容的重大差异。请参阅我们新闻稿中出现的安全港通知。

现在,让我们欢迎台积电的首席财务官Lora Ho女士发言,她将总结公司运营状况和当前季度指导。

Lora Ho

谢谢,Elizabeth。下午好,谢谢大家加入我们今天下午的会议。我会先从第二季度的财务亮点开始,然后是第三季度的预测。

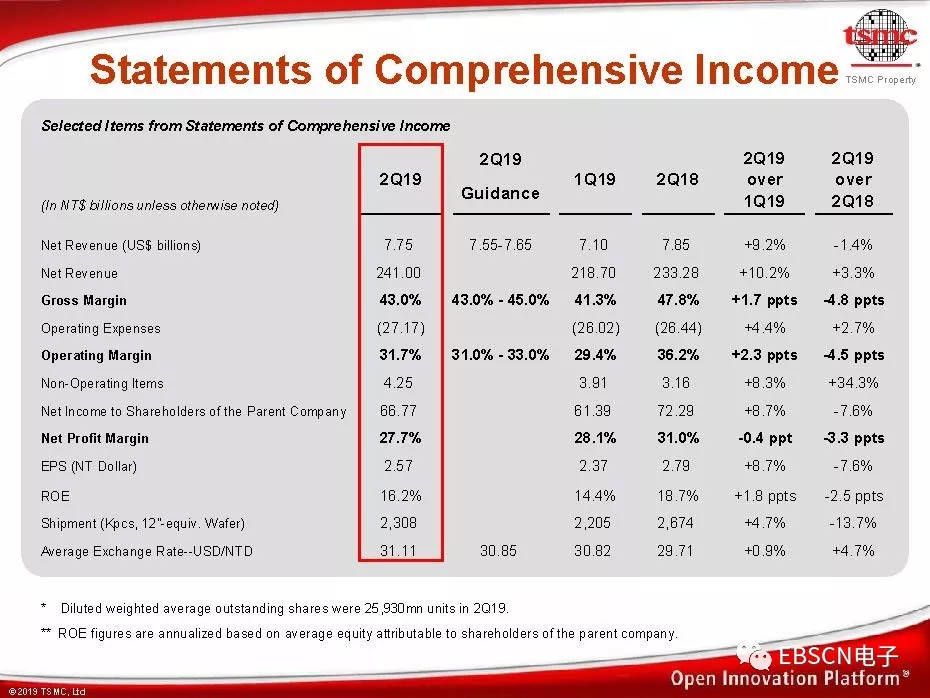

随着我们渡过了商业周期谷底并开始看到需求增加,我们第二季度的收入环比增长了10.2%。毛利率增加了1.7个百分点,涨至43%。此增长主要来源于对我们更有利的外汇汇率以及并无光刻胶材料缺陷事件的发生。总体营业支出占净收入的11.2%,低于第一季度的11.9%。营业利润率增加2.3个百分点,随后增长了31.7个百分点。总体而言,我们第二季度的每股盈利为2.57美元,净资产收益率为16.2%。

现在让我们来看看不同技术带来的收入。7纳米工艺技术占第二季度晶圆收入的21%,10纳米为3%,16纳米为23%。定义为16纳米及以下的先进技术占晶圆收入的47%,高于第一季度的42%。

让我们来谈谈不同产品行业的收入贡献。智能手机环比增长5%,占第二季度收入的45%。HPC 环比增涨了23%,达到 32%。物联网环比增长了15%,达到8%。汽车业环比增长3%,达到5%。数字消费类电子产品和其他电子产品略有下降,分别占我们晶圆收入的8%和4%。

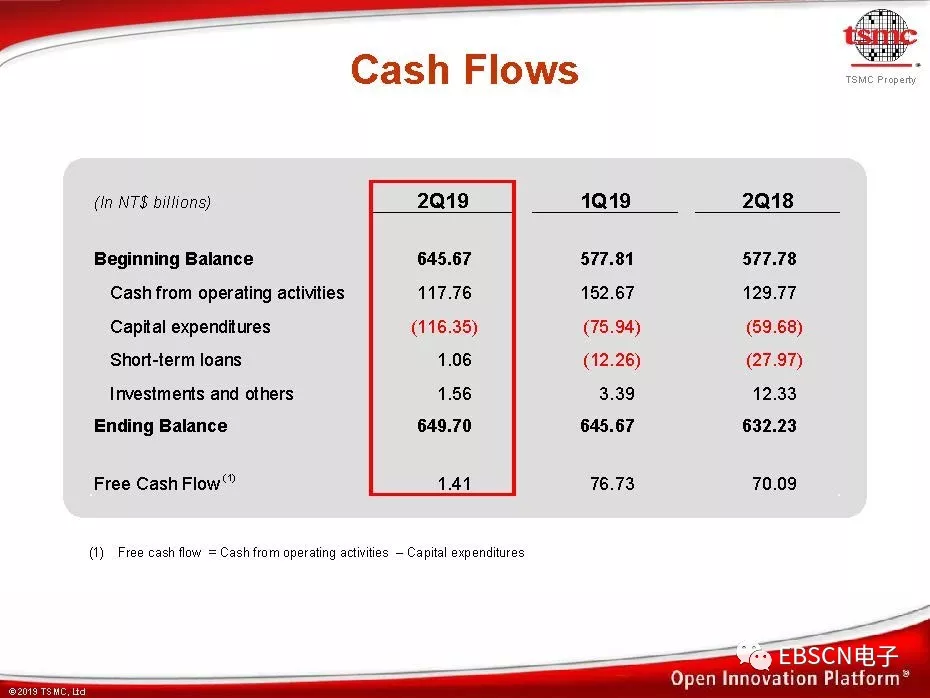

现在,让我们来看看资产负债表。截至第二季度,我们拥有7,650亿新台币的现金及有价证券,比上一季度增加了40亿新台币。在负债方面,流动负债增加了2440亿新台币,2018年及2019年第一季度累计约为2,590亿新台币。2018年每股8新台币的现金股息将在今天被支付。2019年第一季度的每股2新台币的股息将在10月份支付。

在财务比率方面,应收账款周转天数减少7天,达到42天。库存天数减少三天,达到76天,此减少主要来源于在制品库存和成品库存天数的减少,这两者都是由2019年第一季制造的库存出货量的增加所导致的。

现在让我就现金流量和资本支出发表一些评论。在第二季度,我们从运营中获得了大约1,180亿新台币的现金,并有1.16亿新元的资本支出,因此,我们产生了14亿新台币的自由现金流。我们的总现金余额增加了40亿新台币,本季度底达到了6,500亿新台币。按美元计算,我们的第二季度资本支出为37.5亿美元。

以上是财务摘要。现在让我们转向第三季度的预测。根据目前的业务前景,我们预计第三季度的收入将在91亿美元至92亿美元之间,取其平均则环比增长18%。根据汇率假设1美元兑换31.0新台币,毛利率预计在46%至48%之间。营业利润率预计在35%至37%之间。我的财务报告到此结束。接下来让我对盈利能力,资本支出和现金股息发表评论。

首先,关于盈利能力。让我对第二季度和第三季度以及整体盈利前景作出一些评论。我们2019年第二季度毛利率连续上升1.7个百分点,主要是由于第一季度没有发生光刻胶材料缺陷事件和对我们更有利的外汇汇率。

第二季度收入略高于我们预估范围的较高部分,但毛利率处于低端的原因是因为N7的成本改善不符合我们在第二季度的计划。但我们预计从第三季度开始,成本将逐步向计划方向发展。我们预计2019年第三季度毛利率平均将提高4个百分点,主要是因为我们预计整体产能利用率会更高。

我们19年上半年的毛利率主要受到产能利用率低的影响。但随着我们的业务和利用率在今年下半年有所改善,我们认为50%仍是我们未来毛利率的可行目标。

关于2019年的资本支出计划。在今年年初,我们预计2019年资本支出预算在100亿美元到110亿美元之间。然而,在过去三个月中,我们看到全球5G发展的加速。我们相信这将导致5纳米和7纳米技术需求的增加,并超出我们三个月前预测的水平。

因此,我们与客户密切合作,为N5和N7提供最有效的规模规划。我们预计2019年的资本支出可能超过我们的预期范围的高端。我们目前正在评估2019年资本支出计划,并期望在10月的收益会议期间为您提供更详细的更新。

我最后要说的是关于现金股利分配。我们已在今年早些时候传达了我们的股息政策。我们每年和每季度都会有持续的现金股息。此外,随着我们的自由现金流增加,我们将分配约70%的自由现金流作为现金股息。台积电6月份的股东周年大会批准了董事会2018年全年每股8新台币的现金股息以及公司章程的修订以调整季度股息。

董事会随后批准2019年第一季度每股2新台币的股息,将于2019年10月分配。因此,台积电的股东今年将获得总共每股10新台币的现金股息。这也意味着股东将在2020年获得每股至少10新台币的现金股息。展望未来,台积电已将季度股息的支付月份设定为每年的1月,4月,7月和10月。

以上是我的发言。现在让我们欢迎Dr.C.C. Wei发言。

Dr. C.C. Wei

谢谢Lora。女士们,先生们,下午好。让我从近期需求和库存开始我的发言。我们的第二季度收入为2,410亿新台币或77.5亿美元,略高于我们的预测。这是因为HPC和物联网应用程序的需求比我们当时预测的更高。尽管我们的业务继续受到整体全球经济状况、客户库存管理和高端移动产品季节性的疲软影响,我们仍渡过了商业周期谷底并开始看到需求增加。

让我聊一聊第三季度。台积电的业务将受到高端智能手机的新产品推出、5G开发的加速以及高性能计算应用对业界领先的7纳米节点的日益普及的推动。

现在让我们谈谈库存。我们Fabless客户的整体库存在第二季度逐渐被消化。我们预计它将比第二季度的季节性水平减少几天,从而带动今年下半年的库存环境改善。虽然疲弱的全球经济状况和贸易不确定性仍然存在,但由于对行业领先的7纳米技术服务的强劲需求,我们预计下半年的业务将比今年上半年更强劲。

我们先进技术的计划正在稳步进行,我们对技术领先地位非常有信心。在过去三个月中,我们看到全球5G发展的加速。此加速将带动全球几个主要市场5G网络和智能手机的引入和部署。我们预计这将带动我们5纳米和7纳米技术需求的增加。正如我们的首席财务官所说,我们正在与客户密切合作,精心规划以满足其需求。

现在,让我谈谈N5现状和N3的发展。我们的N5技术已于第一季度进入风险生产阶段。客户正在下订单,量产将安排在2020年上半年。与7纳米相比,N5逻辑密度增加80%,速度提高15%,我们相信我们的N5技术是铸造行业中是最先进的,具有最佳的密度性能,功率和晶体管技术。我们的5纳米技术解决方案将成为铸造行业最先进的解决方案,直到我们的3纳米到货。我们相信,我们的5纳米有极大空间,并且是台积电的一个大而持久的节点。

在N3上,技术开发进展顺利,我们已经与早期客户和技术定义进行了接洽。我们希望3纳米技术能够进一步扩展我们在未来的领导地位。

现在我将讨论N7的升级,N7+和N6的进展。我们看到移动,HPC和物联网应用的各种产品对N7的需求非常强劲。同时,我们适用于EUV的几个关键层的N7+,已经进入量产阶段。我们预计本季度使用N7+的客户终端产品将在市场上大量销售,强劲的需求将持续到明年。

N6为第二波N7产品提供了清晰的迁移路径,它的设计与N7 100%兼容,同时提供18%的逻辑密度增益和性能以降低成本。N6将使用比N7+更多的EUV层。N6风险生产计划于2020年第一季度开始,客户产品在2020年下半年开始生产。批量生产将在2020年底之前开始。

我们重申N7,N7+将在今年贡献晶圆收入的25%以上。我们预计明年N7,N7+和N6的比例会更高,因为5G的发展加速,HPC、移动和其他应用的需求也在继续增长。

现在让我谈谈台积电的竞争力。Foundry模式已被证明是半导体行业中最有效的模型。作为一家纯粹的专用代工厂,我们与客户密切合作,共同推动他们的创新,并使他们取得成功。我们没有任何内部产品,也不与客户竞争。

在代工厂内,台积电的竞争优势在于技术领先,制造高水准和客户信任。我们三位一体的力量使我们成为每个人的代工厂。我们在先进与特殊化工艺领域中拥有最有用和最强健的技术。我们努力工作以保护客户的技术,扩展我们的领导地位并加速我们的技术差异化。我们是世界上最大的委托逻辑容量提供商,拥有出色的制造业记录。我们将在未来几年继续支持客户的创新。

最后,我将谈谈我们的新CFO过渡过程。Lora Ho在过去16年担任台积电首席财务官,她将在欧洲和亚洲销售迎接新的挑战。经董事会批准,Wendell Huang将于9月1日成为台积电新任首席财务官。Wendell已在台积电工作20年,曾担任台积财务副总监兼财务部主管。他为台积电带来了丰富的经验和知识,我相信他将继续延续台积电财务组织的悠久传统。我对这两个工作提名感到兴奋,并期待继续与Lora和Wendell密切合作。感谢您的关注。

Elizabeth Sun

以上是我们准备好的陈述。在我们开始问答环节之前,我想提醒大家一次只能问两个题,以便所有参与者都有机会提问。在场人士和通过电话加入我们的皆可提问。如果您希望用中文提出问题,我会在管理层回答您的问题之前将其翻译成英文。

《高管问答核心观点疏理》

销售量增长前景:现在的市场有很多的不确定性。增长的具体份额较难估计,但是第四季度会好于第三季度。

细分产业趋势:智能手机的增长非常强劲。随着智能手机的增长,所有平台都将在第三季度全面增长。此外,HPC仍然发展得非常好。虽然物联网的基础非常小,但是仍非常强劲。汽车业正在成长,虽然今年上半年它低于预期。就全年而言,预计智能手机将同比增长一位数。HPC,如果不包括加密货币,也会看到一位数的增长。物联网将增长超过两位数。汽车将成为今年的下行平台。

加密货币展望:加密货币最近价格上涨,开始看到需求的增长。7纳米可支持加密货币的可用规模。

下半年推动力:最大的增长将来源于新智能手机的推出,特别是高端手机。基站和手机仍为收入主要来源,也是公司将会专注的关键领域。智能手机5G的升级将大于当时4G升级的影响。

不确定因素:下半年仍存在很多不确定因素。贸易不确定性仍然存在于所有行业,特别是工业和消费者推动力的下降。当然,5G推动力在全球范围内仍在继续,在美国,中国,韩国,日本等地也有所增长。

毛利率下滑原因:产能利用率通常是毛利率变动的主要因素。N7有一定影响,但下半年需求的增加会让毛利率稀释减少。除此之外,一些技术,例如28纳米,有较低毛利率,会对综合毛利率产生影响。

代工厂竞争:公司5纳米比7纳米有一个节点的区别,3纳米离5纳米也有一个节点。竞争对手的3纳米可能更接近于5纳米,公司跟竞争对手的路线图非常不同。

5纳米规模:上一个季度,公司对于5纳米相对保守。在这三个月里,由于5G的发展速度加快,公司将提高规模。

5G AI:有利于5纳米和7纳米。

Dr. C. C. Wei (CEO):

1. 对EUV(极紫外光刻),它的生产没有任何问题。它正在按着我们预定的时间. 表发展,我们对它的现状刚到很满意。

2. 对于第四季度的终端市场,日本和韩国有最大的不确定性,这是由于他们两国之间最近的争端。

3. 我们不能够确定是那种特定的产品会受到影响。人们在谈论智能手机,但是智能手机包含了一大段产业链,包括显示屏和其它电子元件。所以对我们来说做预测很困难。

4. 我认为你是问关于7+纳米芯片和6纳米芯片的客户是否会沿用7纳米的节点?我们认为7纳米芯片的客户会想采用6纳米。因为它和7纳米是100%兼容的,这会减轻他们的设计压力。

对于7+纳米芯片的用户,我们今年给部分客户提供了更高密度和更高效的版本。这部分市场会继续增长的。但我们认为大部分的客户会选择6纳米。对于5纳米,它的潜在客户会有HPC(高性能计算机群),移动设备,智能手机等,但目前IoT(物联网)并不是。

5. 我们16纳米芯片的市场占有率高于28纳米的,7纳米的会高于16纳米的,我为我们的市场占有率会按这个方向发展。

6. 我们认为8英寸的屏幕的需求在第二个半年会更高。

7. 在南京的工厂,我们计划一个月生产20,000个wafers(薄片)

8. 智能手机在第二个半年的收入一直都比第一个半年高。整年来说我们预测智能手机的销量会下降。但台积电智能手机部门的收入会上升。一个是由于硅元件在智能手机的占比上升。第二是由于我们的市场占有率会上升。

9. 为什么半导体元件在智能手机上的占比会上升?有几个原因。第一现在的手机拥有的摄像头越来越多,摄像头里有硅。第二电量管理的集成电路,现在智能手机里所有的主要零部件都要电量管理的集成电路,这里面有硅。第三是因为5G,现在射频无线电收发两用机或这射频前端都更大了,这里面有硅。

10. 对于5纳米芯片需求的上升主要来自于5G加速落实。

11. 事实上,即便用的都是FinFet(鳍式场效应晶体管)结构,想要更换foundry(生产和制造芯片的厂家)是非常困难的。因为设计版,结构,设计流程都是不一样的。台积电还是认为FinFet(鳍式场效应晶体管)结构是最好的结构之一,当然我们也不拒绝其它的选项。FinFet(鳍式场效应晶体管)结构在5纳米的几何结构里还是最高效,最有竞争力的结构。对于3纳米芯片,我们还处于评估各种不同结构的阶段。我们会和我们的客户沟通以便找出我们想要用的结构。

Lora Ho(CFO):

1. 关于资本性支出的问题,我们下一季度会有准确的数据。为了满足顾客对7纳米和5纳米芯片的需求,我们短期内的资本性支出占总支出会超过我们希望的30%,但长期来讲我们认为30%是一个正常的资本性支出。

2.第四季度还有很多不确定性。我能说的是第四季度收入肯定会比第三季度高

3. 为什么净利润会降低?单单对比第二季度,有5%的下降来源于较低的资源利用率或者说是开工率,这是跟大的经济环境比较差有关。

Dr Mark Liu(executive Chairman):

1.在下一年,受5G影响最大的是智能手机行业,然后是HPC(高性能计算机群)。我么认为5G对于自动驾驶汽车和IoT(物联网)的影响也是巨大的,但距离真正可用的模型出现还要一段较长的时间。

2. 对于7纳米芯片的收入构成,智能手机和HPC(高性能计算机群)两个行业贡献的比例会跟现在差不多。有一点可以肯定的是两个行业都会转向使用7纳米芯片。

3. 我们16纳米芯片的市场占有率高于28纳米的,7纳米的会高于16纳米的,我认为我们的市场占有率会按这个方向发展。

4. 台积电对于在海外建设半导体制造工厂一直保证开放的态度。关于在美国建立或者收购一个半导体制造工厂,台积电目前并没有任何相关计划。目前由于复杂的地缘政治因素,在台湾制造是最好的方式。

资料来源:Bloomberg,台积电

(编辑:文文)