智通财经APP获悉,全球最大白银ETF--iShare Silver Trust 于本周三(17日)增加了1.33亿美元,创六年半以来最大资金流入。与此同时,周四,现货白银价格连续五个交易日上涨,一度触及16.21美元/盎司,创今年2月以来新高。

白银终于要起飞了吗?有分析师则认为,白银在真正起飞之前,还需要几个要素的配合。

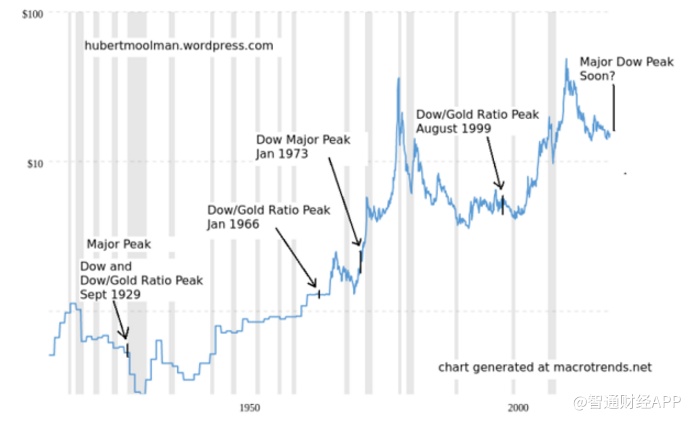

分析师Hubert Moolman认为,白银价格的显著名义峰值往往出现在道琼斯工业平均指数的显著名义峰值,以及道指/金价比率峰值之后,至少在过去90年里是这样。这主要是由于白银、股市和债务之间的特殊关系。

股市的反弹是由货币供应量(债务)的扩张推动的,这导致了纸面资产(包括股票)相对于实际资产的价值大幅增加。

当信贷或货币供应量的增长无法推动纸面资产价格上涨时,价值便从纸面资产转向实物黄金和白银等安全资产,导致黄金和白银的价格大幅上涨。

尽管白银也部分受益于货币供应量或信贷的增加,但在信贷紧缩时,白银的货币作用并没有那么有效。

以下是100年通胀调整后的白银和黄金相关图表:

道指/金价比率峰值

如上图所示,1929年、1966年和1999年道指/金价比率曾触及峰值。Moolman认为,在道指/金价比率出现峰值之后,白银(和黄金)随后就会出现大幅反弹并触顶。

1929年道指/金价出现峰值后,白银的反弹一直持续到1934年。值得注意的是,道指也在1929年道指/黄金比率达到峰值时触顶。

1966年道指/金价出现峰值后,银价反弹一直持续到1968年。在1999年道指/金价达到峰值后,银价从2001年开始反弹,一直持续到2011年。

主要道指名义峰值

上图还标注了道指的主要峰值,紧随其后的是白银的主要峰值。

道指在1973年达到了名义上的一个主要峰值,大约比道指/金价比率峰值晚了7年。值得注意的是,在1973年道指达到主要峰值之后,实际上出现了一次大的反弹,一直持续到1980年,这明显长于道指/金价比率峰值后的反弹。

Moolman认为,2011年的白银主要峰值不是主要的白银峰值,因为它基本上只相当于1980年的主要峰值。真正的主要白银峰值将达到1980年的主要白银峰值的倍数,所以它仍然还没到来。

他认为,现在仍在等待下一个主要的白银峰值,但首先需要道指出现主要峰值。白银已经在底部徘徊了几年,所以它已经是处于多年积累的阶段了。

随着银价上涨,道指可能会很快达到峰值,直到信贷危机造成各种恐慌,银价可能会突然加速上涨。信贷危机正在酝酿之中。目前金银比接近历史最高点(过去100年中只出现过三次)。

金银比触及峰值的重要意义在于,它出现在2016年利率触底之后。这意味着可能即将会爆发非常严重的信贷危机,且规模可能是过去100年前所未有的。

Moolman预计,这可能会导致市场对实际货币资产出现前所未有的抢购,而白银可能会是首选资产。

这是因为白银主要有两种类型的用途:货币资产和非货币资产(商品)。作为前者时,白银才实现其真实价值(公允价值)。但是目前而言,白银已经很久没有作为货币资产,因此其价格处于被低估的状态。

Moolman指出,白银可能恢复其货币资产的用途,确定这种情形何时到来的关键在于美债利率。在过去几年中,长期利率底部形成,意味着白银将很快回归其作为货币资产的功能。

可能发生的事情是,当前以债务为基础的货币秩序崩塌,人们或将重新使用白银以对冲危机。