本文来自“海通非银金融团队”,作者为孙婷、何婷,本文观点不代表智通财经观点。

投资要点

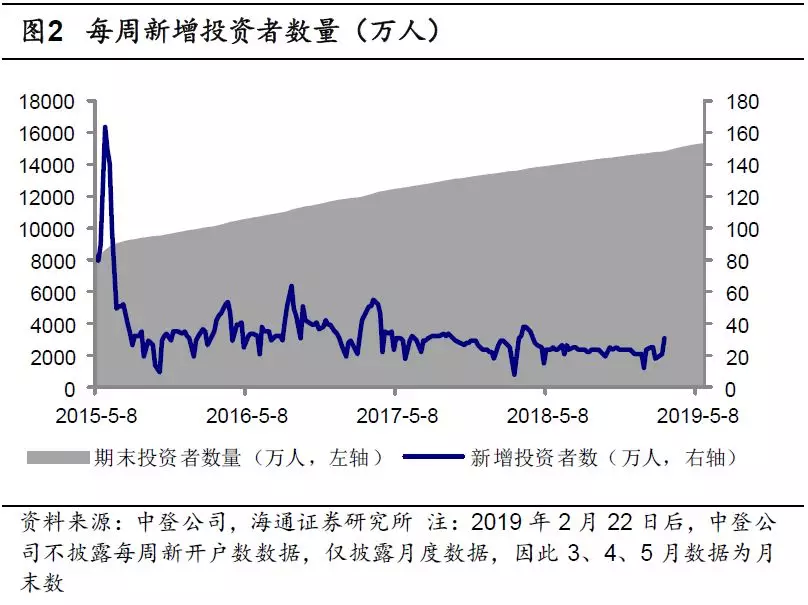

19年上半年日均交易额6162亿元,同比+32%,但5、6两月有所缩量;IPO、再融资均放缓;债券发行规模显著回升,预计投行业务整体有望触底回升。预计19年上半年上市券商净利润同比+56%,龙头券商仍具马太效应。估值仍具弹性,推荐大型券商,华泰证券、招商证券、中金公司。

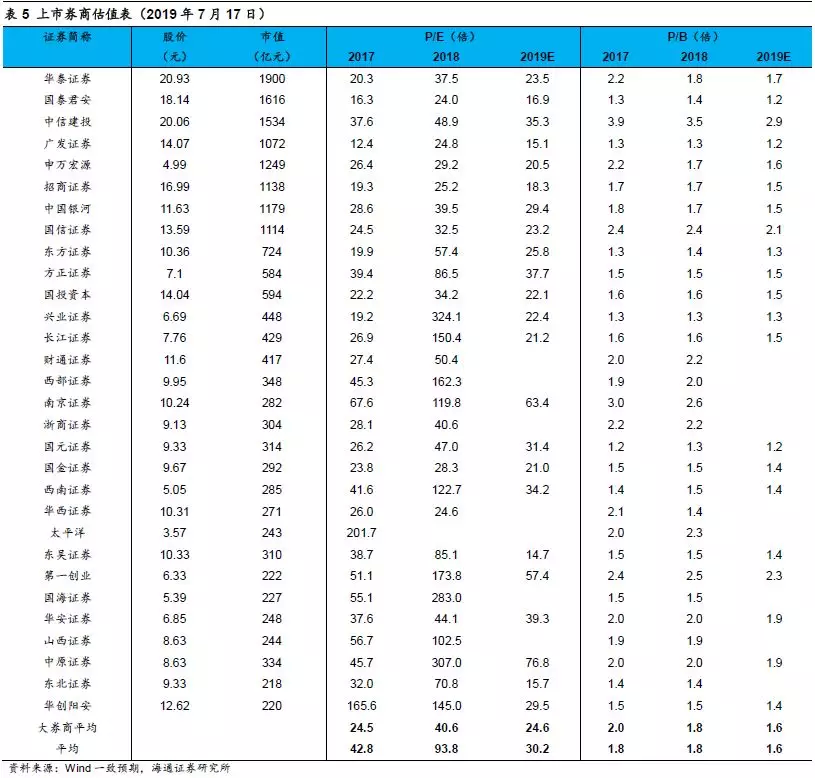

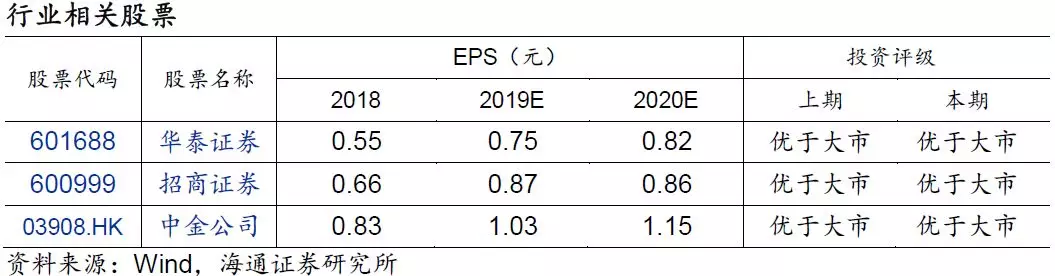

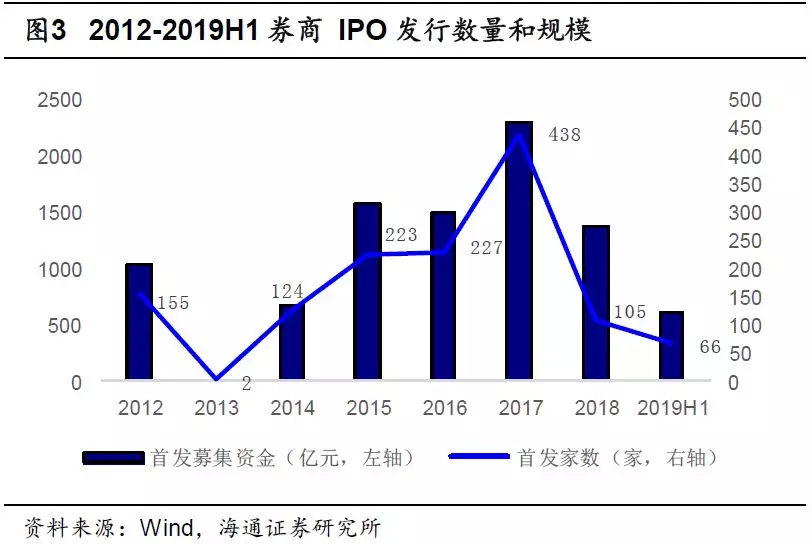

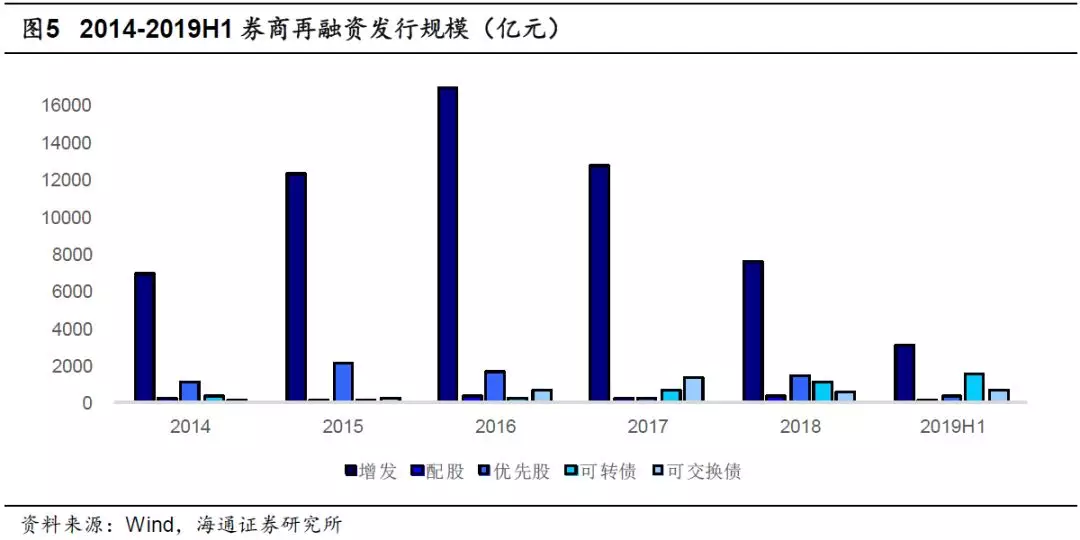

2019年上半年证券市场显著回暖。1)19年上半年交易量同比明显回升,日均交易额6162亿元,同比+32%。19年上半年平均每周新增投资者31万人,同比+15%。2)IPO保持月均10家的发行节奏,共发行66家 IPO,募资规模达603亿元,同比-35%。上半年平均每家募资规模9亿元,较2018年的13亿元下滑30%。19年上半年IPO被否率9.78%,较2018的30.57%显著下降。3)19年上半年增发募资2992亿元,同比-19%;配股109亿元,同比-22%。

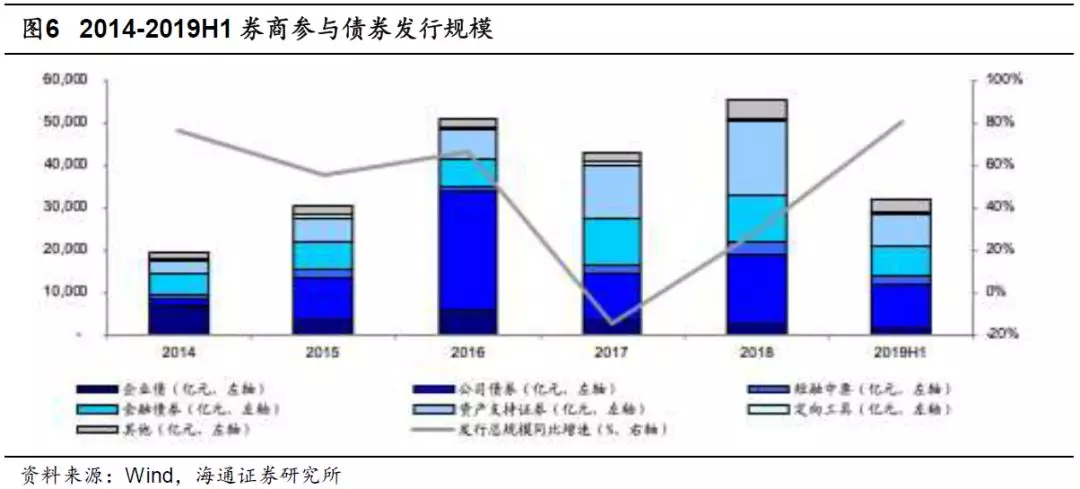

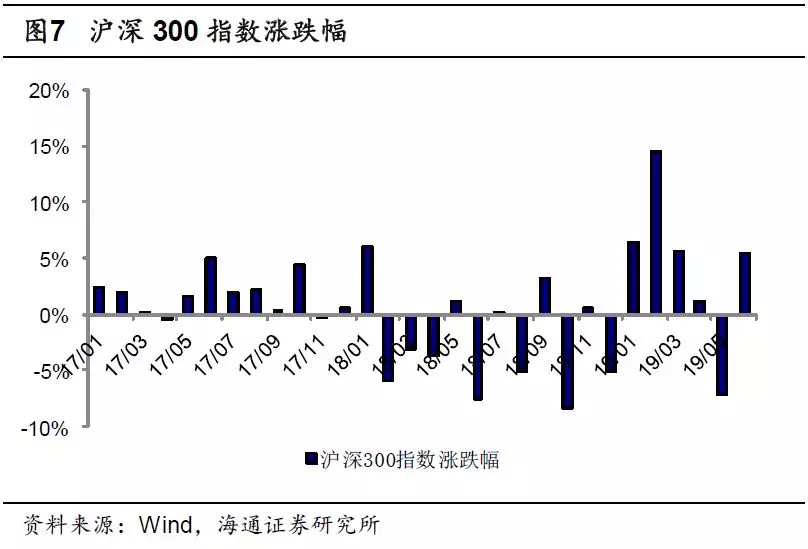

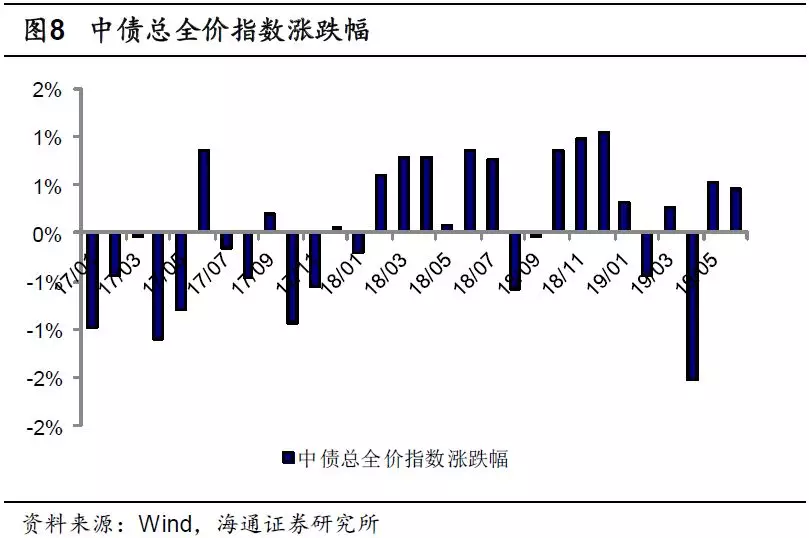

由于可转债和可交换债享有绿色通道,上半年募资规模分别同比+141%及+12%。考虑到近期监管政策多方面放松,预计增发规模有望触底回升。4)债券发行规模有所回升。19年上半年,券商参与的债券发行规模为3.22万亿元,同比+80%。其中企业债、公司债、ABS分别同比增+75%、+87%、+36%。我们认为公司债2019年发行规模有望继续回暖。5)2019年上半年股市表现较好,债市表现较弱。2019年上半年沪深300指数累计+27.07%,2018年上半年-12.90%;创业板指数2019年上半年+20.87%,2018年上半年-8.33%。6)上半年市场回暖,融资融券较年初+21%;主动及被动控制股票质押,规模增速放缓。

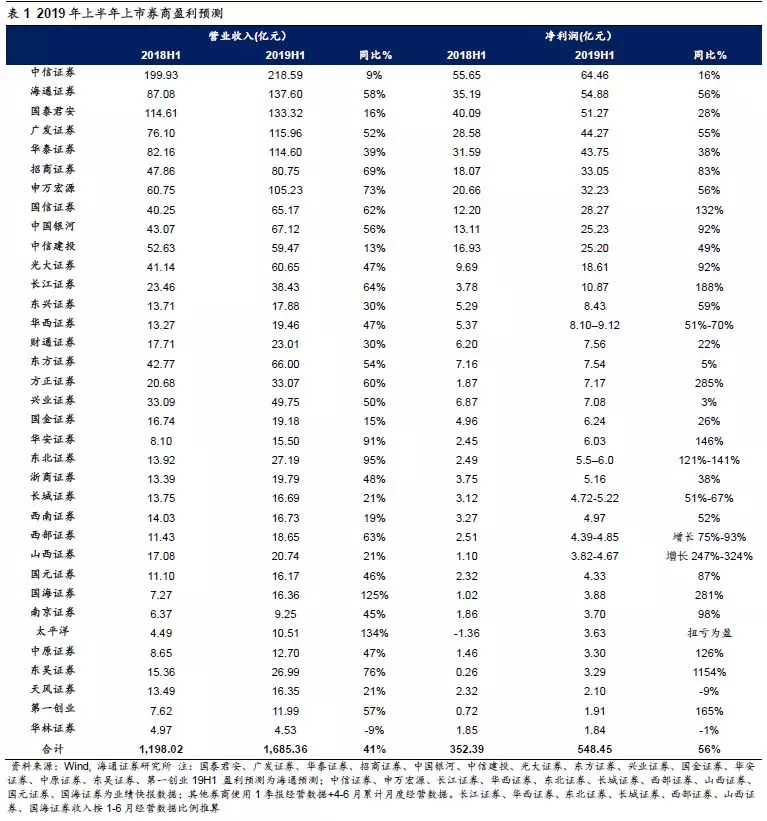

预计2019年上半年上市券商净利润同比上升56%。我们估算2019年上半年35家上市券商合计实现营业收入1685亿元,同比+41%,实现净利润548亿元,同比+56%。上市券商业绩增长较多,我们认为主要是由于3、4月市场交投活跃、权益市场表现良好、债券发行市场回暖等因素。券商业绩整体上升较明显,其中国信证券、方正证券、长江证券、华安证券、东北证券等净利润预计正增长超100%;东方证券、兴业证券净利润增幅预计较小,我们认为主要是由于信用减值计提;华林证券、天风证券净利润预计负增长;太平洋预计扭亏为盈。

平衡杠杆及收益率是券商下一阶段的重点。高杠杆在带来高收益的同时,亦加大了经营风险。金融危机前,美国投行以高杠杆驱动高收益,08年以前杠杆率在30倍左右,ROE在10%以上。过高的杠杆、过于复杂的产品结构及风控的不足,成为了08年金融危机的一大导火索。高杠杆在带来高收益的同时,亦加大了经营风险。对于境内券商而言,在当前的资本风险监管体系下,如何在平衡杠杆及收益率的同时,提升ROE是券商下一阶段的重点。

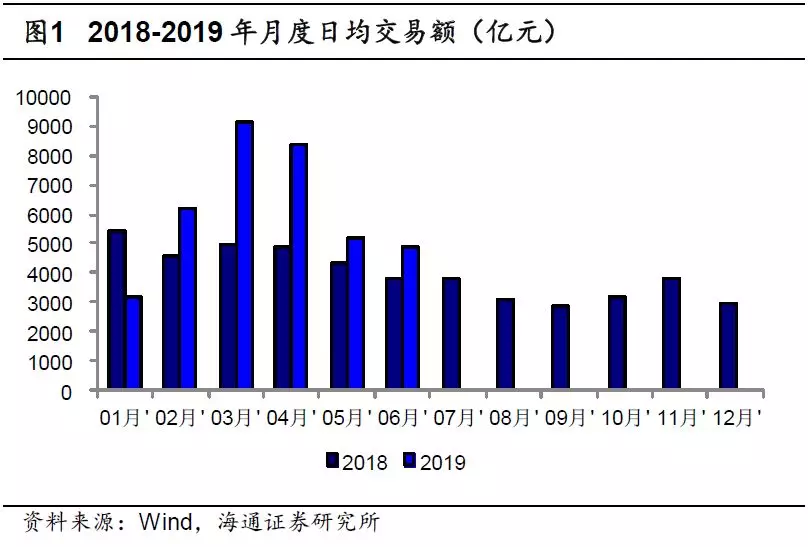

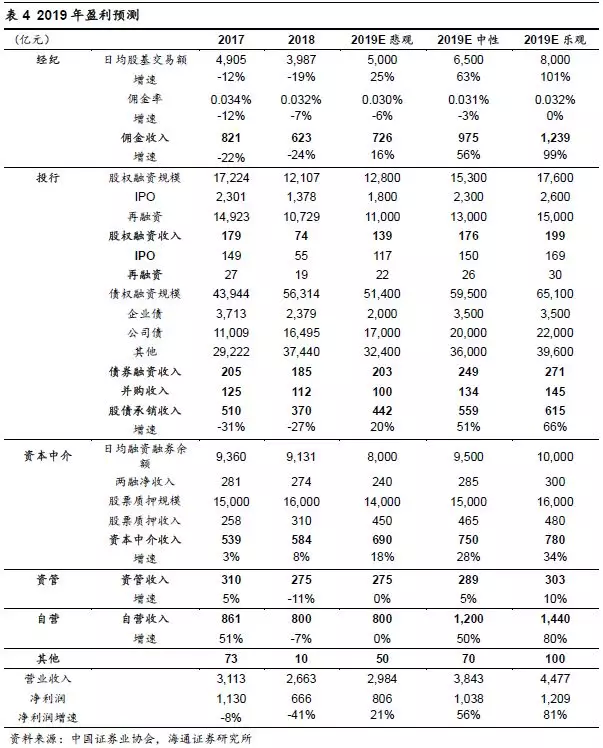

2019年预计净利润同比增加56%;券商股估值回落,估值弹性仍较高。我们估算在悲观/中性/乐观情形下,2019年净利润同比+21%/56%/81%。目前(2019年7月17日)券商行业(使用中信II级指数)平均估值1.7x 2019E P/B,券商股价值弹性仍较高。预计19年券商各项业务有望显著改善,大型券商优势显著,行业集中度有望持续提升。推荐华泰证券、中金公司、招商证券等。

风险提示:资本市场大幅下跌带来业绩和估值的双重压力。

1. 2019年上半年证券市场显著回暖

在宏观环境边际好转及金融监管边际放松的环境下,2019年上半年交易量同比明显回升,开户数亦有所增长。2019年上半年日均股基交易额为6162亿元,同比显著回升32%。由于2015年4月以来放开一人一户帐户限制,我们使用每周新增投资者数量作为潜在市场交易活跃度的指标。2019年上半年平均每周新增投资者30.59万人,较2018年上半年平均每周新增投资者26.50万人同比上升15%。

IPO保持月均10家的发行节奏,平均募资规模有所下滑。2019年以来,IPO发行速度有所减慢,平均每月发行数量约10家,相比2017年平均每月近40家IPO的发行数大幅减少,相比2018年上半年发行数基本持平。2019年上半年,共发行66家 IPO,募资规模达603亿元,同比-35%。2019年上半年平均每家募资规模9.14亿元,较2018年平均每家募资规模13.13亿元下滑30%。

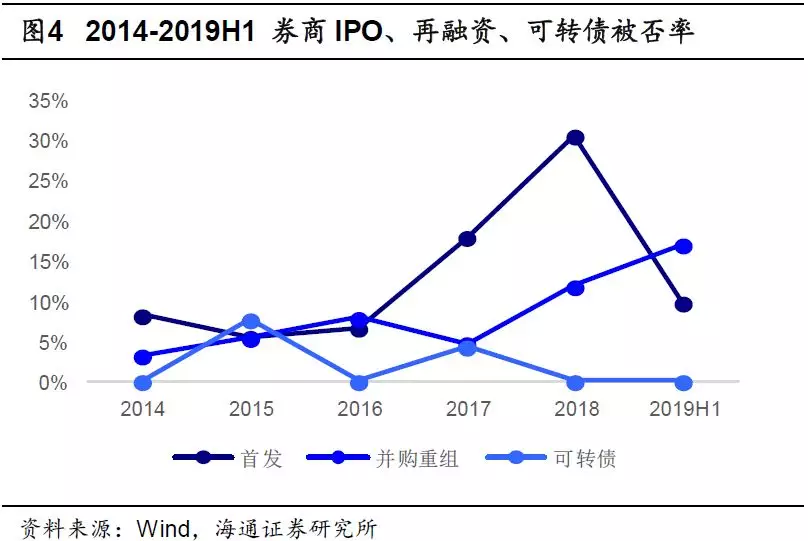

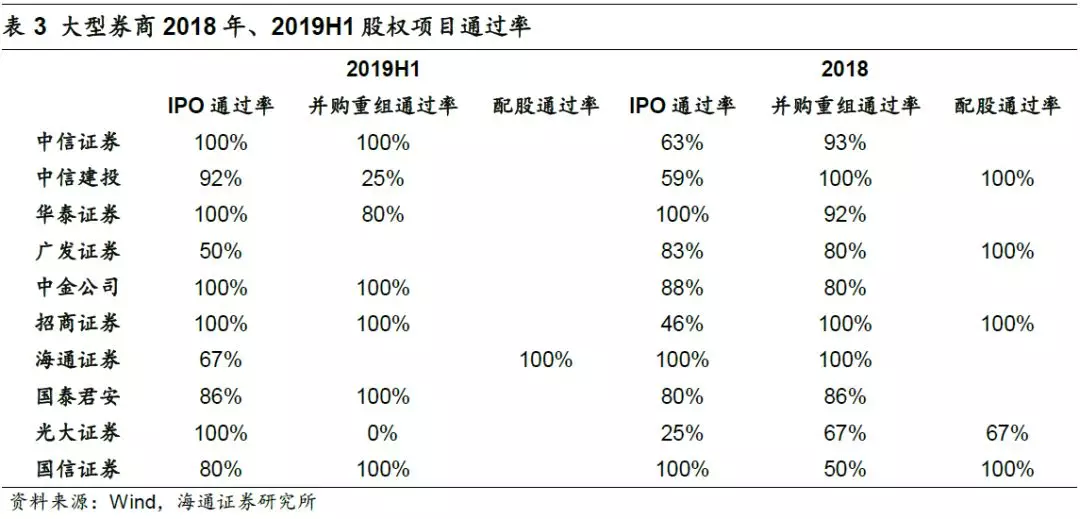

IPO通过率较2018年显著好转。自2017年10月中旬,新一届发审委履职后,IPO被否率明显提高,2017年四季度被否率为37.08%,而2017年前三季度仅为13.42%。我们认为长期来看,未来发审委审批仍将保持一个较高标准。由于审核加强,券商对于IPO材料的提交也变得更加谨慎,19年以来通过率显著好转。据Wind数据,2019年上半年共92家企业上会审核,其中9家未过会,被否率为9.78%,较2018年的30.57%显著下降。

投行系列新政下,再融资规模收缩。2017年2月证监会修订《上市公司非公开发行股票细则》,从延长发行间隔期、修订定价基准日、控制发行规模等方面加强监管。新规一方面限制资本金充裕的上市企业继续募资,鼓励企业脱虚回实,另一方面对定增杂草乱生的现象进一步规范。2019年上半年,增发募集资金2992亿元,同比下滑19%;配股109亿元,同比下滑22%。由于可转债和可交换债享有绿色通道,上半年募资规模分别同比增长141%及12%。

监管政策多方面放松,预计增发规模有望触底回升。2018年四季度证监会发布《发行监管问答——关于引导规范上市公司融资行为的监管要求》,从两方面对进行松绑:1)明确使用募集资金补充流动资金和偿还债务的监管要求;2)对再融资时间间隔的限制做出调整。此外,2019年6月20日证监会就修改《上市公司重大资产重组管理办法》向社会公开征求意见,其中拟恢复重组上市配套融资。2016年9月,证监会曾发布《上市公司重大资产重组管理办法》,严格限制上市公司重大资产重组的标准,收紧上市公司重大资产重组配套融资的用途。2018年10月并购重组新规针对配套融资用途已有放开,我们认为,此次征求意见意味着并购重组配套融资的全面放开。考虑到监管政策从多方面对增发有所放松,我们预计增发规模有望触底回升。

债券发行规模有所回升。2019年上半年,券商参与的债券发行规模为3.22万亿元,2018年同期为1.78万亿元,同比上升80%。其中企业债、公司债、ABS分别同比增长75%、87%、36%。考虑到部分2016年发行的公司债将于19年到期,存在续期需求,同时发行利率较前两年有所回落,我们认为公司债2019年发行规模有望继续回暖。

2019年上半年股市表现较好,债市表现较弱。2019年上半年沪深300指数累计上涨27.07%,2018年上半年下跌12.90%;创业板指数2019年上半年上涨20.87%,2018年上半年下跌8.33%;中债总全价值数2019年上半年下跌0.37%,2018年上半年上涨2.99%。

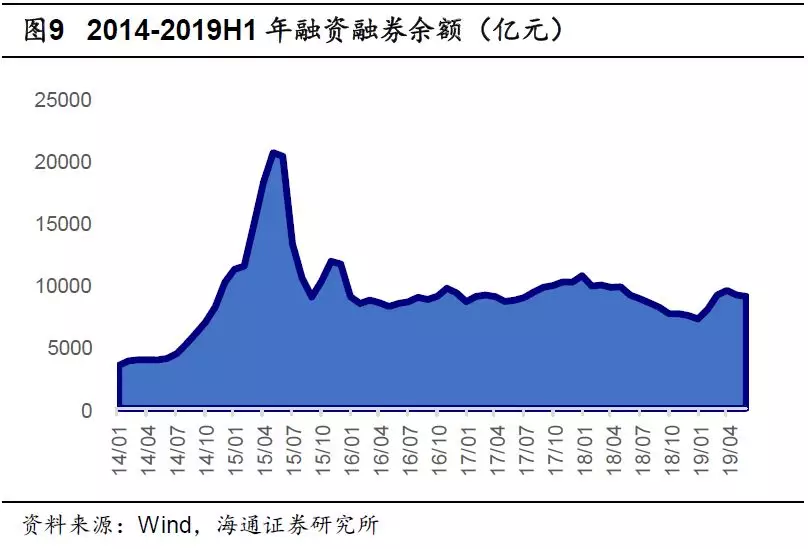

上半年市场回暖,融资融券较年初增长21%;主动及被动控制股票质押,规模增速放缓。截至2019年6月,融资融券余额为9108亿元,较年初增加20.52%。2019年上半年两融日均余额8708亿元,相比2018年全年日均余额9131亿元下滑5%。

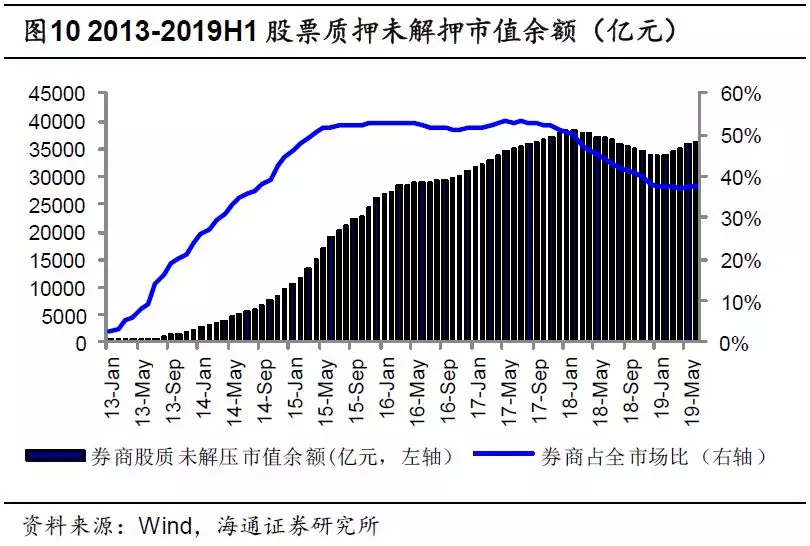

股票质押方面,由于2018年市场环境较弱,二级市场下滑较多,券商在2018年初便主动控制股质业务规模,我们认为,2019年以来券商在开展股票质押业务时,仍较为谨慎。截至2019年6月末,券商股票质押未解押市值约3.63万亿元(含追保),较年初+8%,增速显著放缓。考虑到未解压市值包含追加保证金的市值,我们预计实际股票质押融出规模可能与年初持平。考虑到《股票质押式回购交易及登记结算业务办法(2018年修订)》对股票质押标的券的流动性将产生一定影响,我们认为,股票质押新规的落地对券商业务风控提出更高的要求,2018年以来股票质押利息率显著上升。

2. 2019年中报前瞻:预计上市券商净利润同比增长56%

预计上市券商净利润同比增长56%。我们估算2019年上半年35家上市券商合计实现营业收入1685亿元,同比增长41%,实现净利润548亿元,同比增长56%。上市券商业绩增长较多,我们认为,主要是由于3、4月市场交投活跃、权益市场表现良好、债券发行市场回暖等因素。券商业绩整体上升较明显,其中国信证券、方正证券、长江证券、华安证券、东北证券等净利润预计正增长超100%;东方证券、兴业证券净利润增幅预计较小,我们认为主要是由于信用减值计提;华林证券、天风证券净利润预计负增长;太平洋预计扭亏为盈。

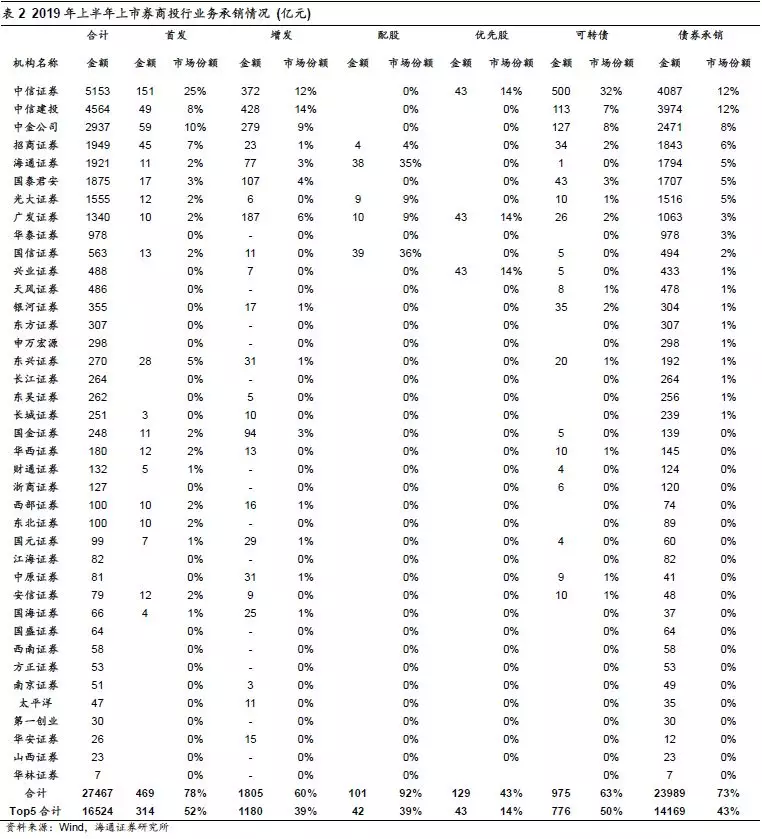

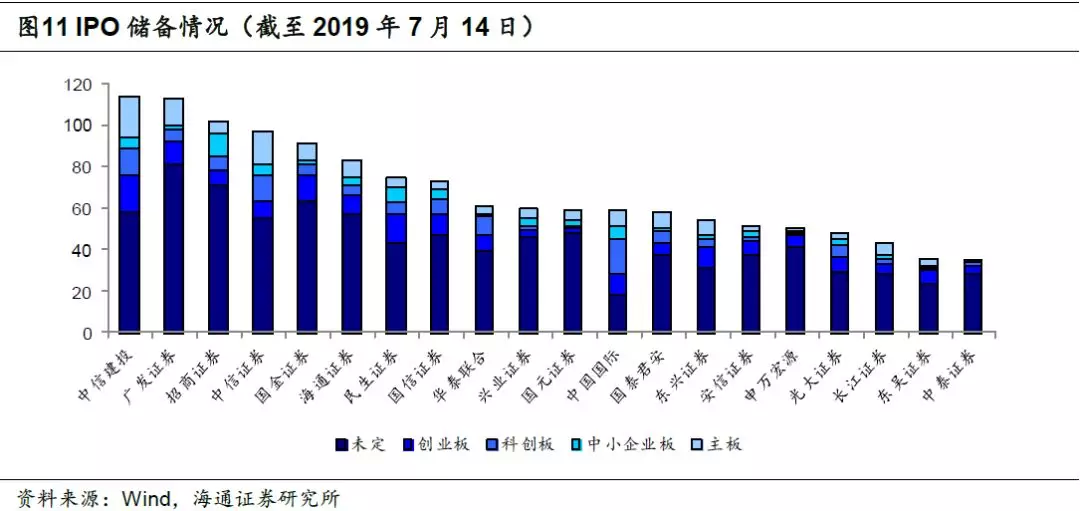

投行业务集中度维持高位。从2019年上半年完成承销项目金额来看,上市券商集中度仍维持高位,大型综合型券商凭借自身丰富的资源和团队优势,股债承销规模均大幅领先同业。前五大券商,中信证券、中信建投、中金公司、招商证券、海通证券合计完成16524亿元,行业占比43%,2018年前五大券商占比45%,投行集中度仍维持高位。其中IPO承销方面,随着发审数量减少以及项目被否率有所下降,拥有优质上市资源的券商2019年上半年完成IPO承销数量及金额均领先同业。

3. 投资建议:券商龙头仍具马太效应

集中度大幅提升,券商龙头马太效应明显。近年来净利润前十大券商在行业中的份额不断提升,母公司口径净利润占比从14年的46%增长至18年的66%。由于大券商相较于小券商拥有更多的资源、资本实力更强、业务布局更综合化,在监管加强和市场行情波动加大的状况下,公司优势更能体现,市场份额不断提升。我们预计在未来行业竞争进一步加强,衍生、海外、创新业务不断试点的背景下,大券商凭借自身底蕴,形成马太效应。

3.1 平衡杠杆及收益率是券商下一阶段的重点

境内券商杠杆率一直以来均处于较低水平。据中国证券业协会数据,2008-2018年境内券商的平均杠杆率(剔除客户保证金)仅为2.8倍;相比之下,美国投行的杠杆率普遍超过15倍,金融危机前更是高达30倍左右;日本近五年杠杆率也将近20倍。究其原因,我们认为偏低的杠杆率与资金成本、负债结构、业务结构等有关。

从业务模式上来看,券商杠杆倍数低既有政策约束、又有业务约束。美国得以大幅加杠杆一方面是由于可以通过客户抵押物的反复抵押,创造大量流动性,以达到最终扩大资产负债表的目的;另一方面,美国机构交易业务等需要投行利用资产负债表服务客户。而境内券商,虽然资本中介自2012年以来,规模增长迅速,但仍仅限于两融和股票质押,也没有很好的回购市场;同时做市市场还处于初级阶段,对资本金的消耗也较为有限。因此在当前通道业务和简单的资本中介为主的业务模式下,券商杠杆倍数较难有效提升。

从负债端来看,类比美国主要投行,券商整体的加杠杆成本较高。2014-2019H1期间,境内短/长期发债成本在4%左右,回购利率也在3-4%。而高盛近5年的平均融资成本在1.15%,成本区间在0.75%-1.95%。2018年平均融资成本1.95%,其中:抵押类融资成本(回购及融入证券)在1.96%,长期无抵押发债成本在2.35%,短期无抵押借款成本在1.21%,交易型金融负债在1.88%。

券商杠杆提升的途径包括:1)更加多样化的无抵押融资,降低资金成本。2)建立更加成熟的衍生品市场,通过结构融资最终降低资金成本。3)发展成熟的回购市场,拓宽短期融资渠道,降低回购市场资金成本。4)加速衍生品和财富管理业务的布局。从近期监管放开部分券商短期融资券额度上限、允许券商发行金融债等政策来看,券商相较以前更容易获得较低成本的资金,长期来看,我们认为或有利于券商降低资金成本。

国内券商的资产利用率处于较低水平,未能反映行业核心竞争力,开展多层次资本市场业务有助于提升ROE。在券商的业务分类之中,经纪业务、投行业务和资管业务均为轻资产业务,依靠券商牌照来实现收益;而自营业务和资本中介类业务属于重资产业务,主要依靠券商自身资产的扩张。在上一轮的券商创新周期之中,由于佣金率的下滑和去通道政策的影响,经纪和通道业务占比下降;而以两融和股票质押为代表的资本中介业务不断扩张,成为券商一大核心利润点。而实际从资本使用率角度来看,随着券商两融和股票质押规模近年来增长迅速,很多券商为了冲规模而逐步压低利率;而券商的融资成本相对于银行等其他金融机构却较高,使得券商的息差逐步收窄,单纯的“借贷业务”并没有拉动券商ROE的提升。而券商的核心竞争力应当体现在资产定价、专业化投行服务等方面。监管也已发布相关政策,鼓励并规范新的业务点,诸如场外期权(《关于进一步加强证券公司场外期权业务监管的通知》)、跨境业务试点等,为开展多层次资本市场业务做准备。我们认为下阶段券商的发展重心应当在有效利用自身资本,开展多层次资本市场业务,通过提升资本使用效果+合理加杠杆带动ROE提升。

平衡杠杆及收益率是券商下一阶段的重点。高杠杆在带来高收益的同时,亦加大了经营风险。金融危机前,美国投行以高杠杆驱动高收益,通过资本中介业务提升杠杆,再利用杠杆在风险中介业务上获利。因此08年以前杠杆率在30倍左右,ROE在10%以上。过高的杠杆、过于复杂的产品结构及风控的不足,成为了08年金融危机的一大导火索。高杠杆在带来高收益的同时,亦加大了经营风险。我们认为,对于境内券商而言,在当前的资本风险监管体系下,如何在平衡杠杆及收益率的同时,提升ROE是券商下一阶段的重点。

3.2 预计2019年净利润同比增长56%

预计净利润同比增长56%。考虑到今年一季度市场交投活跃,指数上涨较多,我们估算在悲观/中性/乐观情形下,2019年净利润同比+21%/56%/81%。中性假设的业务分部来看,经纪业务同比增长56%;投行业务同比增长51%,IPO及公司债发行预计同比大幅增长;资本中介业务收入同比增长28%;自营及资管分别同比增长50%及5%。

券商股估值回落,估值弹性仍较高。目前(2019年7月17日)券商行业(使用中信II级指数)平均估值1.7x 2019E P/B,券商股价值弹性仍较高。预计19年券商各项业务有望显著改善,大型券商优势显著,行业集中度有望持续提升。

重点推荐:华泰证券(06886)(定增及发行GDR补充资本金,财富管理与并购业务优势显著)、招商证券(06099)(业务布局全面,IPO储备项目居前)、中金公司(03908)。

风险提示:资本市场大幅下跌带来业绩和估值的双重压力。