本文来自“Wind”。

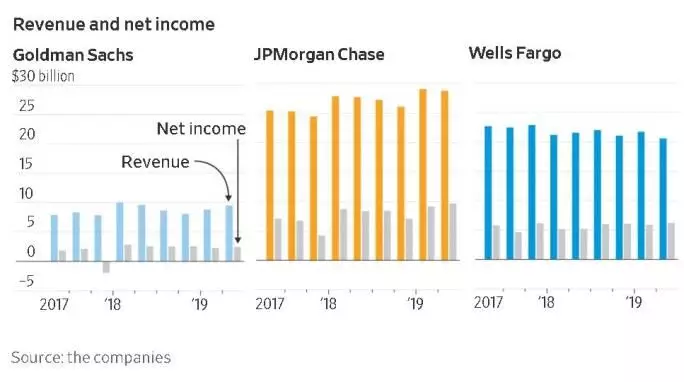

华尔街各大银行开始亮出成绩单,在美国消费者的强力支撑下,各大行都取得不错的成绩,超市场预期。其中,摩根大通(JPM.US)以295.7亿美元的净营收,96.5亿美元的净利润问鼎华尔街之王。

美国6月零售销售月率实际公布0.4,预期0.2。调查结果显示,美国消费者对经济的乐观程度高于企业和机构投资者。低失业率、工资上涨以及美联储保持利率稳定的决定,促使消费者增加信用支出并申请新的抵押贷款,为华尔街迎合普罗大众的银行提供了利润增长点。而摩根大通就是其中的佼佼者。

华尔街最靓的仔

摩根大通的信用卡支出增长11%,至1925亿美元,而余额增长8%,至1576亿美元。该行表示,增长的大部分来自现有客户,而不是新账户。

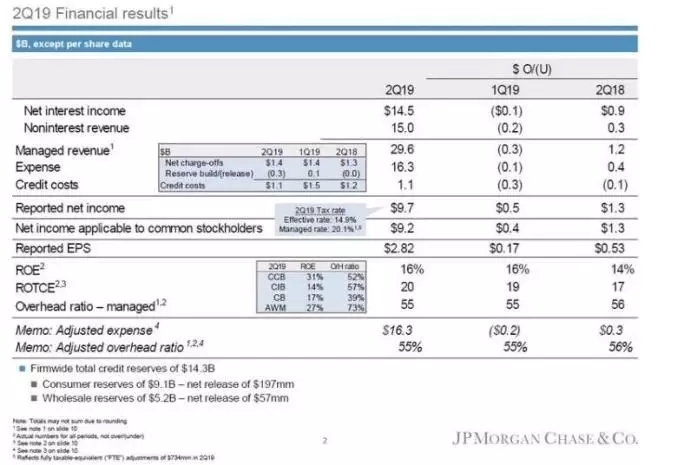

摩根大通在二季度净营收增长4%,净利润增长16%,调整后每股收益2.59美元,超过分析师预计的2.50美元。净收入从83.2亿美元升至96.5亿美元,增长了16%。净利息收入145亿美元,同比增长7.5%,与预期的145.6亿美元基本持平。

靓仔二季度财报有6个硬伤

尽管摩根大通保持了全球第一投资银行的地位,市场占有率为9.2%,但是交易和投资银行业务营收不及预期。

摩根大通CEO James Dimon 在本周二的分析师电话会议上说:“美国的消费者相当给力,但是商业信心更差一些。”

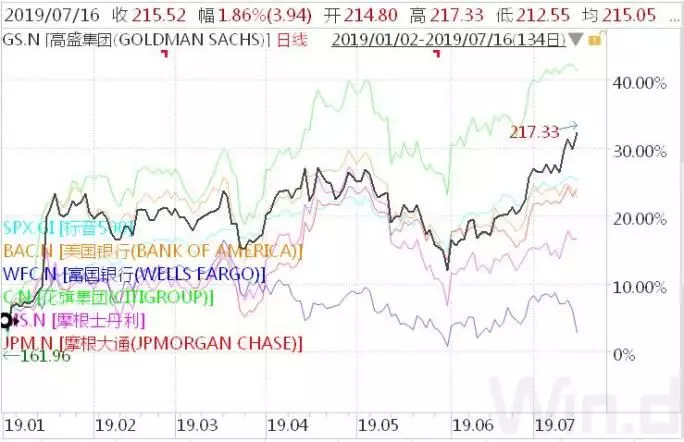

与更早之前公布业绩的花旗(C.US)一样,因市场担忧全球经济增长放缓,加上美联储降息预期较强,即使摩根大通交出比较漂亮的成绩单,但股价并没有因此大涨。

通过细挖摩根大通的财报,就会更明白James Dimon 的话,也更能理解市场为什么不为这份“优秀”的成绩单买单:

一、摩根大通市场总收入为54亿美元,与去年同期持平,其中包括对TradeWeb进行战略投资的IPO收益;但是,除这一次收益外,收入与去年同期相比下降了6%。

二、FICC的销售和交易收入为36.9亿美元,比上年增长6.9%,超过了33.3亿美元的预期。然而,这一数字包括了TradeWeb战略投资的IPO收益;若不包括这一收益,FICC收入同比下降3%。

三、投资银行业务收入仅为17.8亿美元,同比大幅下降8.9%,低于18.1亿美元的预期。

四、股票销售和交易收入也有所下降,同比下降12%至17.3亿美元,同时也未达到18.2亿美元的预期;与去年强劲的相比,股票市场收入同比下降12%。

五、证券服务收入10亿美元,同比下降5%,存款保证金减少。

六、美债服务收入下滑4%,至11亿美元,存款保证金减少。

华尔街的痛,美国的伤

市场对经济增长的担忧,对高盛(GS.US)的打击尤为严重。该行的季度利润下降了6%,承销和债务交易的总收入下降了两倍。准备发债的公司预计美联储提前降息,取消债券发行。

通常情况下,当投行的客户对市场方向、并购利率有足够多的信心时,会增开新的工厂或者开始新的大项目,而与此同时投资银行营收也会变好。当这些客户对当前形势没有准确的判断时,他们倾向于什么都不做,投资银行收益也因此锐减。

相比摩根大通,曾经的华尔街之王高盛季报数据显示更加艰难:季度交易收入比一年前下降了3%,固定收益交易下降了13%,其中包括债券、货币和其他与利率和全球经济指标相关的产品。

中长期看,商业信心恶化和对经济增长的担忧,还会对华尔街大行造成新的麻烦。

鉴于经济弱化,市场和美联储甚至美国总统几乎达成一致,即降息。摩根大通 CFO JenniferPiepszak表示,该行目前预计美联储在2019年降息三次。今年4月份,该行公布第一季度业绩时,并没有预测今年会有降息。同时,该行下调全年净利息收入从580亿美元至575亿美元。

花旗CFO Michael Corbat 在本周一也告诉分析师,该行已经从降息预期中,调整营收预测。