行情走向扑朔迷离之际,把仓位调向消费股是很多投资者的投资策略,市场也在不断增加“新鲜血液”给投资者创造更多机会。

近期向港交所递表的澳宝化妆品集团,在个人护理及美容产品制造及销售行业已经扎根20余年,因采用“自有品牌制造+原厂委托制造代加工”的双轨业务模式,公司的业务规模近几年有明显提升。

据澳宝化妆品招股书显示,澳宝的自有品牌制造产品及原厂委托制造代加工产品均在位于中国广东省惠州的自有生产设施中生产。其中,自有品牌制造业务以自行设计、开发及制造的身体护理及护发产品“澳宝”品牌为基础。产品主要面向中国内地、香港、澳门、台湾及少数海外国家。

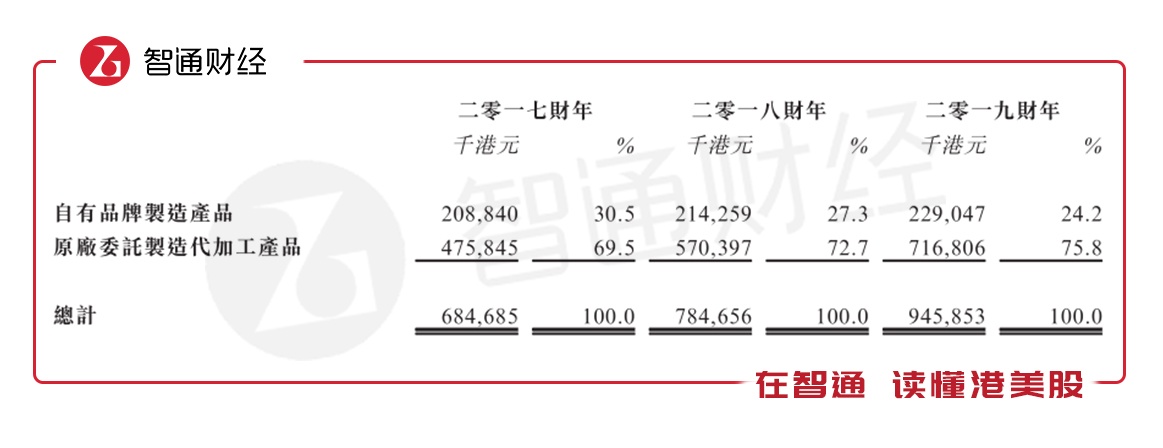

2017至2019三个财年,澳宝来自自由品牌制造产品的收入分别达到2.09亿港元(单位下同)、2.14亿元和2.29亿元,占总收入比重分别为30.5%、27.3%和24.2%。

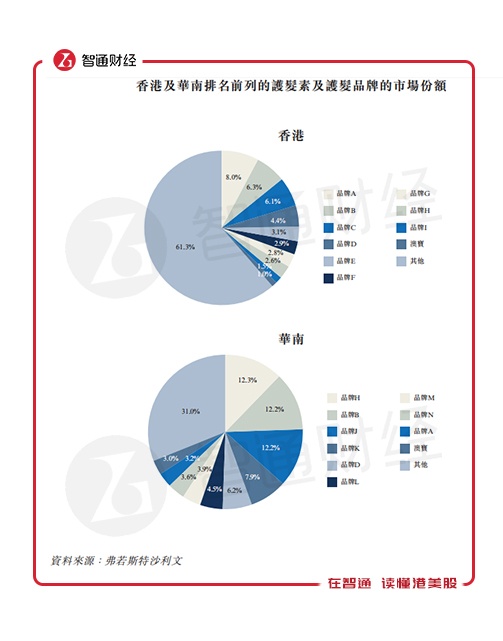

根据弗若斯特沙利文报告,于2018年,澳宝身体护理产品在华南地区及中国分别排名第三及第九位,而以品牌零售销售价值计算,公司的澳宝护发素及护发产品在华南地区排名第十位,以品牌零售销售价值计算,澳宝身体护理产品于香港排名第四。

除了自有品牌业务,澳宝还提供一站式原厂委托制造代加工解决方案服务,包含向品牌拥有人或贸易实体的客户提供产品研发、制造、品牌形像建立及其他相关服务。于往绩记录期间,公司为包括WBA(WalgreensBootsAlliance)、屈臣氏、百雀羚、欧芭在内的逾190名客户提供原厂委托制造代加工服务。

2017至2019三个财年,公司来自原厂委托制造代加工产品业务的收入,分别达到4.76亿元、5.7亿元和7.17亿元,该业务占总收入比重分别为69.5%、72.7%和75.8%。

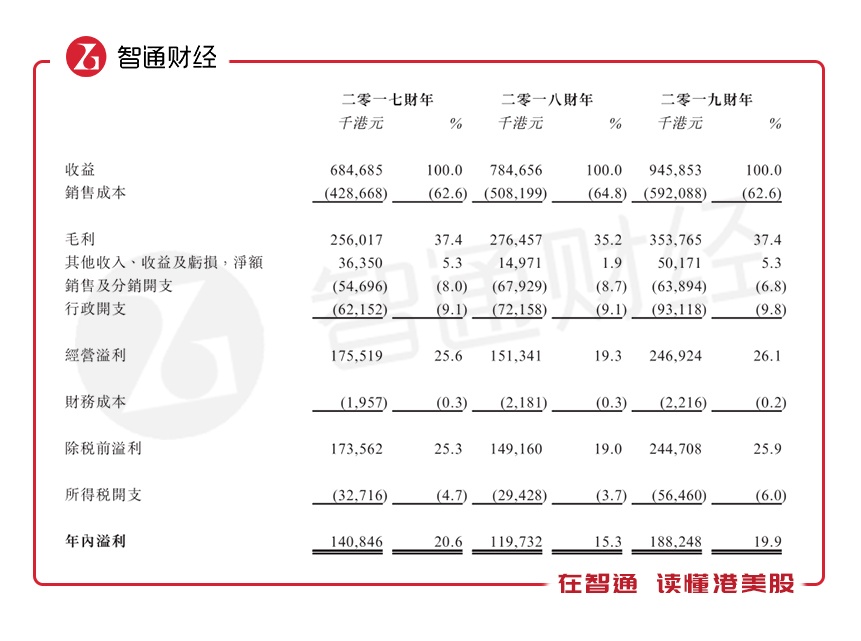

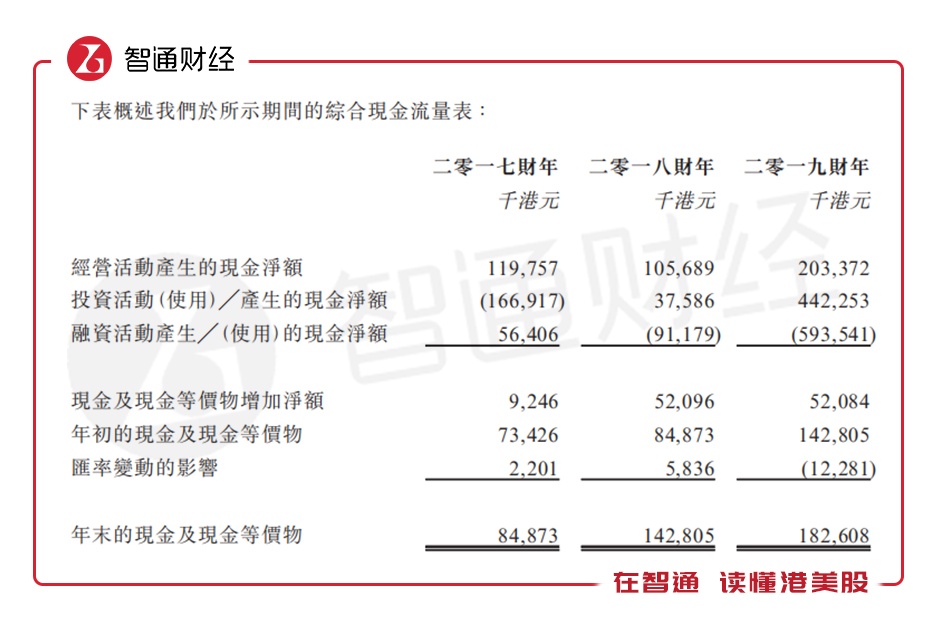

总体来看,在“自有品牌+代工”双轨运营模式之下,公司近三个财年的业绩不断攀升,2017财年至2019财年的收益分别为6.85亿元、7.85亿元和9.46亿元,年内溢利分别为1.41亿元、1.2亿元和1.88亿元,净利润率分别为20.6%、15.3%和19.9%。同期经营活动产生的现金流量净额分别达到1.2亿元、1.06亿元和2.03亿元;资产负债比率分别为20%、11.4%和7.2%。

综合以上数据,澳宝化妆品可谓一个兼具成长性、较强的盈利能力和低杠杆率的投资标的。不过,如果细看这家公司的招股书,也能发现一些“光鲜外表”下的潜在风险。

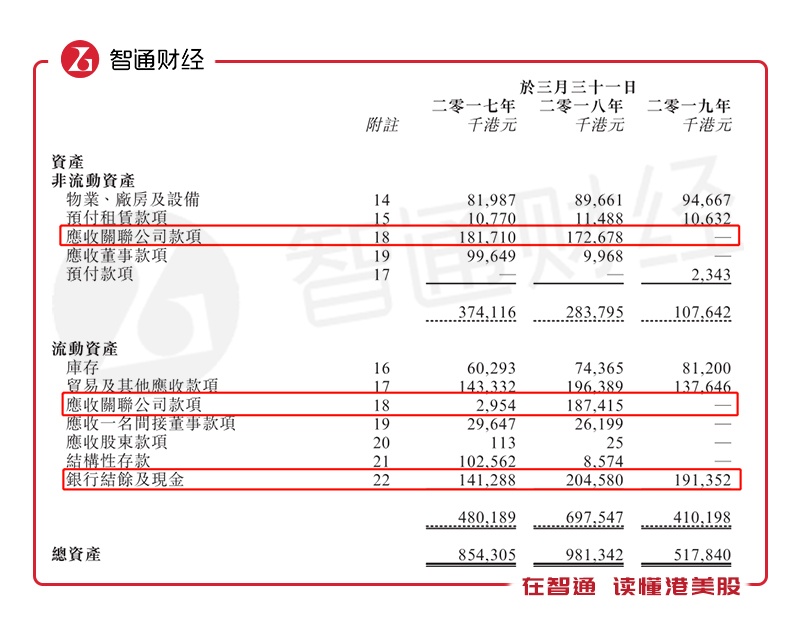

智通财经APP注意到,2019财年澳宝非流动资产、流动资产和流动负债的金额分别为1.08亿元和4.1亿元分别较2018年降低1.76亿元和2.87亿元。

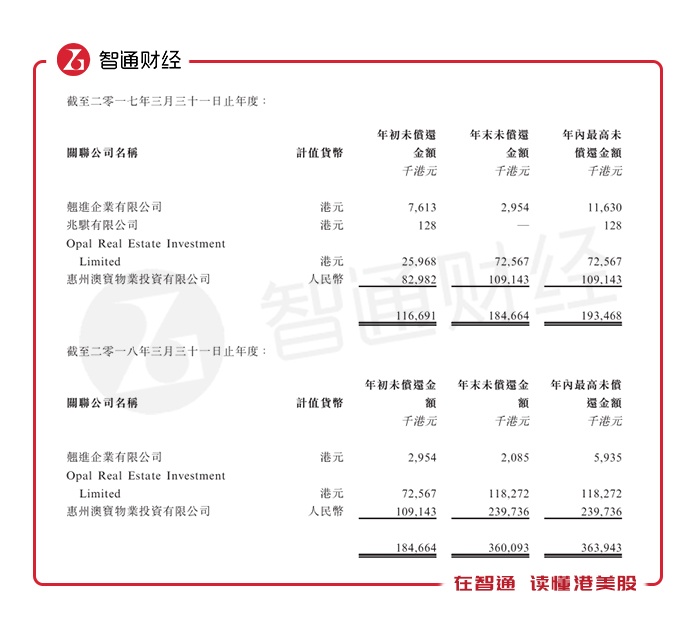

澳宝资产负债表显示,公司非流动资产应收关联公司款项于2017财年和2018财年金额分别为1.82亿元和1.73亿元,同期流动资产中的营收关联公司款项分别为295.4万元和1.87元,但这些应收款到2019财年全部收回。此外公司2018财年资产中应收董事款项及应收一名间接董事款项及应收股东款项共计3600余万元也在2019财年全部收回。

这里就产生了两个问题,第一,澳宝为何会产生高额关联方应收账款?第二,公司收回这些款项之后如何处置?

公司招股书“业务——转让定价安排”一节中显示,于往绩记录期间,公司进行了若干集团内公司间交易及关连方交易,主要包括但不限于:(1)公司中国附属公司生产自有品牌制造及原厂委托制造代加工产品,并向公司的香港附属公司销售部分有关产品,以供后者转售予另一家香港附属公司或第三方客户;(2)公司的香港附属公司出售制成品予另一香港附属公司,以转售予海外第三方客户;及(3)公司的中国附属公司制造及出售半制成品(主要为液态产品)予另一中国附属公司,由后者进行进一步加工,以生产洗发乳、护发乳、沐浴乳及礼品套装等产品,以转售予其他客户。公司还于一般业务过程中与翘进(直至2018年8月8日止为关联方)订立多项交易,以向翘进出售原厂委托制造代加工产品及配件。

澳宝在招股书风险因素章节中提到,公司进行的若干集团内公司间交易或关连方交易,可能会受相关税务机关审查。如果相关税务机关最终认为此等交易并非根据公平交易原则进行,有关机关可透过转让定价调整,对公司香港附属公司及中国附属公司的应课税收入作出调整,并向公司征收额外税项(连同适用利息),并且就少报应课税收入作出惩罚。有关审查可能影响公司的业务及表现。

更值得注意的是,尽管澳宝收回了将近4亿的应收账款,公司2019财年的银行结余及现金却只有1.91亿元,较2018财年的2.05亿元还有所下降。

智通财经APP进一步查阅澳宝现金流量表数据发现,公司2019财年从经营活动和投资活动实现的现金流量净额共计6.46亿,但融资活动使用的现金流量为净流出5.94亿元。

澳宝融资活动现金流量表显示,公司2019财年融资活动资金大幅流出,主要因为公司在期内支付了5.3亿元股息,为此前两个财年分红总额的将近5倍。

前文提到,澳宝是一家低杠杆运营的公司,在低杠杆的前提下公司能够大手笔分红,说明这家公司并不缺钱,也因为如此,公司选择上市显得有些“醉温之意不在酒”。那么,这家公司如果能够成功登陆港股,你是否会为她美丽的“容颜”买单?