本文来自微信公众号“国盛海外研究”,作者:夏天,程龙戈。

摘要

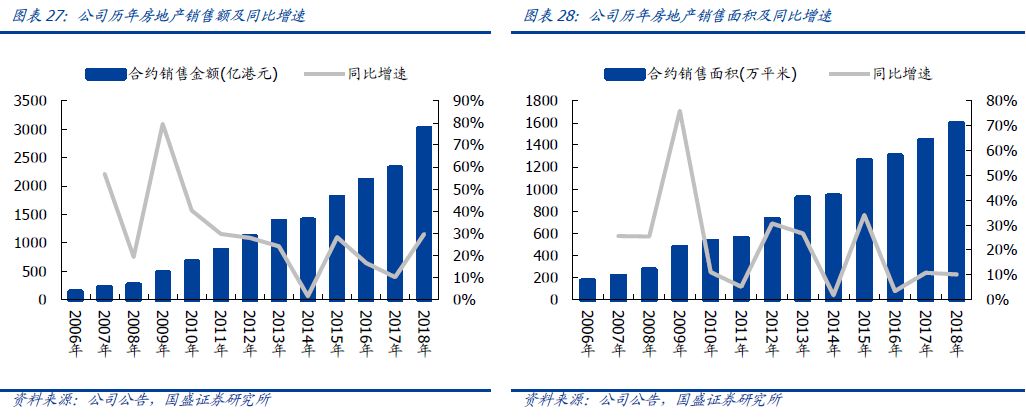

历史悠久,实力雄厚地产开发巨擘。中国海外发展(00688)1979年成立于香港,1992年上市,拥有40年房地产开发与不动产运营管理经验,具备央企和外资双重背景,控股股东为中国海外集团(中国建筑全资子公司),持股比例为56%。2018年公司实现销售合约额3012.4亿港元,同比增长30%,规模排名全国第7;归母净利润为449亿港元,同比增长10.1%,经营稳健,盈利能力强。

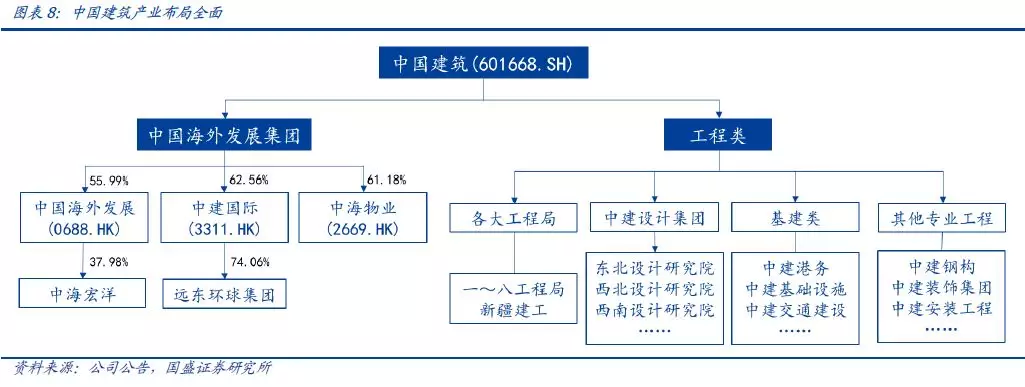

背靠央企大平台,资源整合协同优势独到。中国建筑集团实力雄厚,基建、房建、地产全产业链布局,政企资源丰富,集团内协同优势明显,可以共同出击获取综合性开发项目,为政府提供全方位服务,拿地渠道和方式更加多样。并且在项目建设过程中集团内上下游产业链互相配合,可以更好的保障质量、控制成本和进度。在目前优质土地资源向国企央企集中的趋势下,公司央企背景优势显著,同时外资背景也可满足部分地方政府招商引资需求。

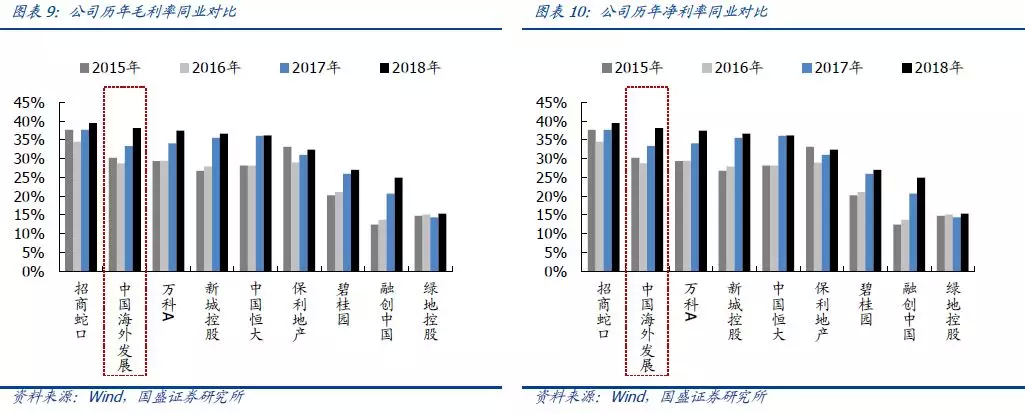

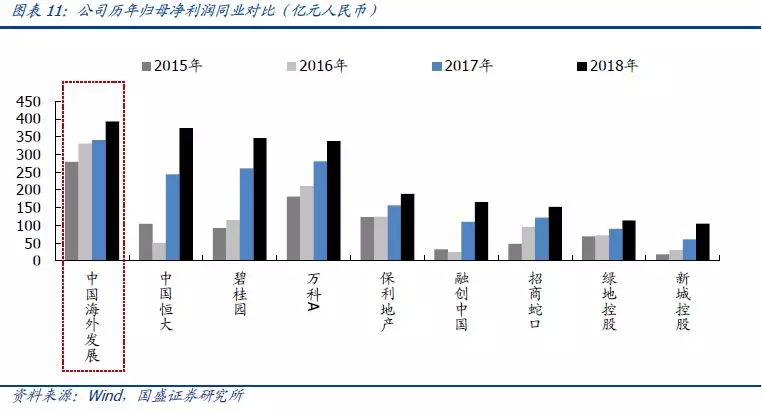

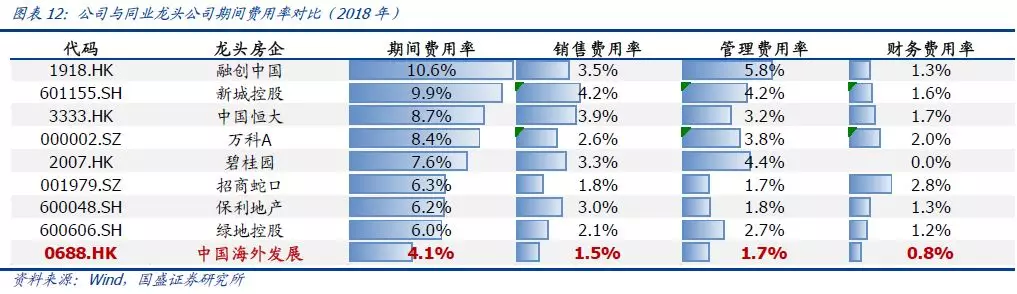

超高盈利,极低杠杆,行业融资收紧更显公司实力。2018年公司毛利率和净利率分别为38.2%/28.6%,期间费用率仅4.1%,盈利能力极强,净利润规模行业第一。截至2018年公司净负债率33.7%,远低于其他龙头房企。公司拥有央企背景,且海外融资渠道通畅,国内外评级机构连续多年给予公司行业内最高投资评级,基于低负债率、高信用评级以及充裕的在手资金,在行业融资环境收紧的情况下公司融资成本具备极大优势。

管理与激励机制理顺,整装再腾飞。2006年至2011年发展迅速,规模曾排名第二,但2012年-2017年间由于人事调整及经营策略等因素,销售大幅放缓,规模被同期大力布局三四线城市的碧桂园(02007)、恒大(03333)等公司反超,排名掉至全国第7。2017年颜建国回归中海地产出任总裁,今年3月全面负责中海外发展集团业务,管理构架基本调整完毕。同时中海于去年6月推出核心员工的股权激励计划,彰显发展信心,呈现积极扩张新面貌。2018年公司销售金额增长30%,重回高增长区间,2019年1-6月销售增长29%,增速排名前十房企第一位。公司土地储备充裕,截至2018年末,中海集团(含宏洋)土地储备9144万平方米,一二线城市占比76%,保障未来稳健增长。我们判断中海地产中期向上拐点已现,未来表现有望超预期。

加快商业物业步伐,物管业务高品质发展。公司商业物业整体经营规模位居行业前列,计划2020年商业物业总收入超过50亿港元,并且在2023年实现100亿港元目标,成为推动公司业绩的又一增长点。公司拆分旗下物管公司中海物业单独上市,以定位高端、服务品质突出著称,协助提升公司地产品牌价值。

投资建议:预测公司2019-2021年归母净利润分别为517/589/664亿港元,同比增长15%/14%/13%,对应EPS分别为4.71/5.38/6.06港元(2018-2021年CAGR 13.9%),当前股价对应PE分别为6.0/5.3/4.7倍,公司经营拐点向上,盈利能力突出,央企背景经营风险低,首次覆盖,给予“买入”评级。

风险提示:地产调控风险、融资能力下降风险、盈利能力下滑风险等。

正文:

1. 公司概览:老牌劲旅,稳健前行

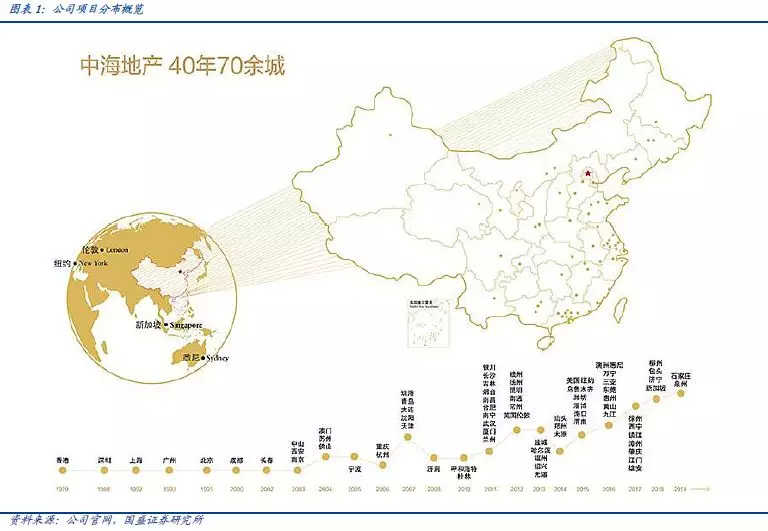

实力雄厚的地产开发巨擘。公司拥有40年房地产开发与不动产运营管理经验,业务遍布港澳及内地70余个城市及美国、英国、澳大利亚、新加坡等多个国家和地区。2018年公司实现销售合约额3012.4亿港元,同比增长30%,对应销售面积为1593万平方米,同比增长10.2%,归母净利润为449亿港元,同比增长10.1%,盈利能力保持行业领先。中海地产连续15年入选“中国蓝筹地产”企业,2018年品牌价值达722.56亿元人民币,始终蝉联房地产行业第一。

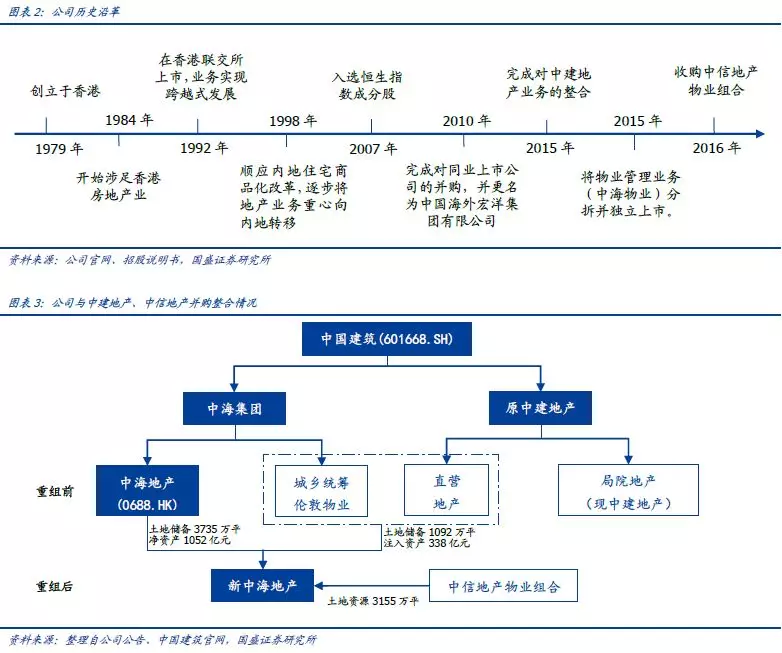

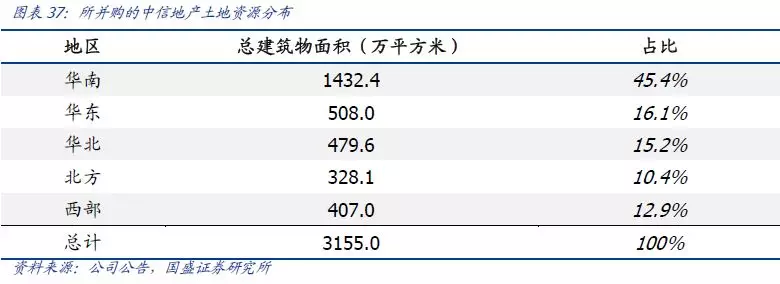

历史悠久,通过并购整合不断扩大规模。中国海外于1979年创立于香港,1984年开始涉足香港房地产业,并于1992年在香港联交所上市(简称“中国海外发展”),2007年入选恒生指数成分股。2010年,中国海外发展完成对同业公司中国海外宏洋(00081)的收购。2015年中海地产完成了对中建地产业务的整合,获得约1092万平方米的土地储备。2015年11月,公司将物管业务公司中海物业分拆并独立上市(02669)。2016年,公司收购中信以住宅为主的物业发展项目,新增超过20个城市的3155万平方米土地资源。

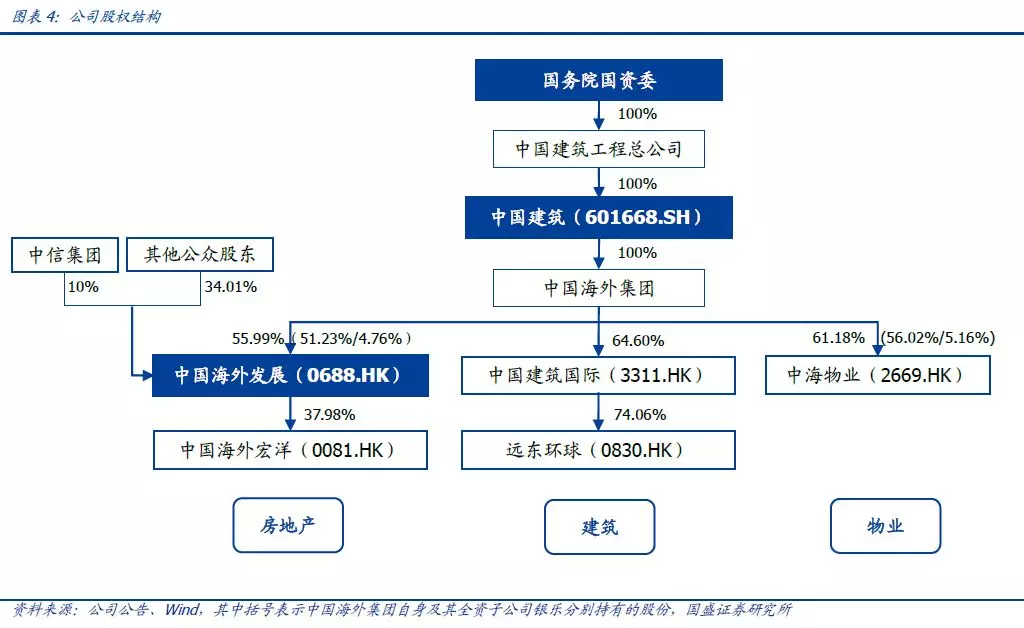

公司具备央企与外资双重背景。公司隶属于中国建筑,实控人为国务院国资委,控股股东为中国海外集团,持股比例为55.59%(其中4.76%通过全资子公司银乐间接持有),第二大股东为中信集团,持股10%,为公司收购中信地产时向中信配发的股份,其他公众股东持股34.1%。公司2015年将中海物业分拆并独立上市,目前中国海外发展、中国建筑国际、中海物业均由中国海外集团控股,分别提供房地产开发、建筑工程、物业管理业务。

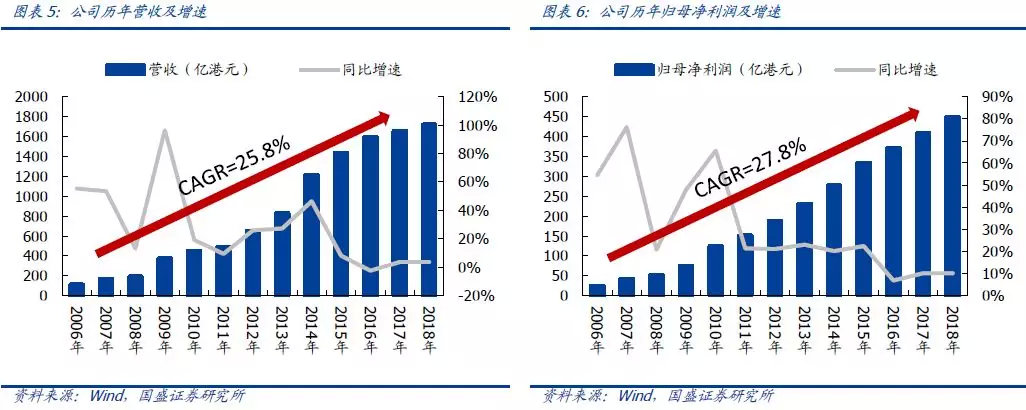

公司2006年至2018年13年间营收规模从110亿港元提升至1718亿港元,复合增速25.8%;归母净利润从24亿港元提升至449亿港元,复合增速27.8%,实现长期稳健的较高增长。同时,公司历年保持稳定的分红率,近3年分红率都保持在20%以上,股东回报长期稳健。

2.竞争优势分析:央企大平台,高盈利低风险

2.1.央企大平台,集团内部协同资源整合优势独到

背靠央企大平台,具备央企外资双重背景,拿地优势明显。1)拿地门槛逐渐提高,一二线土地资源逐渐向央企国企集中,公司具备央企背景优势明显。同时公司也具备外资背景,可以满足一些地方政府招商引资需求。2)中国建筑集团具备设计、房建、基建、地产全产业链布局,集团内单位协同效果明显,可以共同出击获取综合性开发项目,为政府提供全方位服务,拿地渠道和方式更加多样。并且在项目建设过程中集团内上下游产业链互相配合,可以更好的保障质量、控制成本和进度。3)中国建筑集团在多地承接政府重大项目,具备深厚的政企关系,可以给予公司多方面的资源支持。

2.2. 盈利能力行业领先

毛利率、净利率及归母净利润规模均处绝对领先地位。公司历年毛利率和净利率均较高,2018年公司毛利率和净利率分别为38.2%/28.6%,仅次于招商蛇口,在房地产A股和H股龙头公司中均处于绝对领先地位。其中公司盈利规模位居第一,2018年公司实现归母净利润393亿元人民币,领衔于房企龙头中,中国恒大/碧桂园/万科A分别实现归母净利润374/364/338亿元人民币。

管理机制完善,费用率明显较低。公司在海外市场上市历史较长,积累了长期的现金流管控、周期风险对冲以及经营成本管控经验,2018年公司期间费用率仅4.1%,在龙头房企中明显较低,其中销售/管理/财务费用率均处于极低水平。

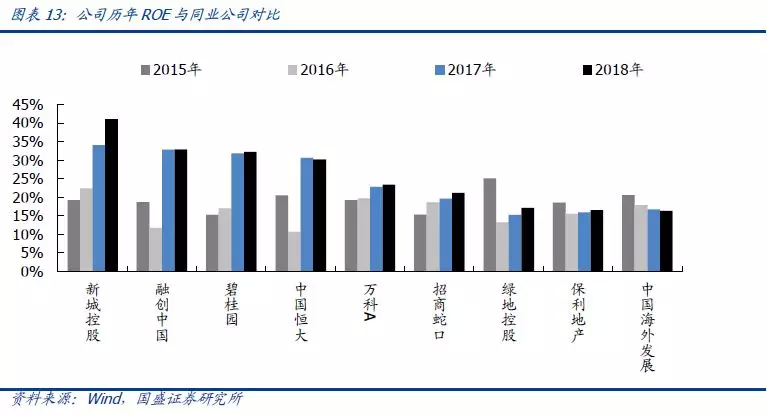

公司历年ROE水平相比同业不高,2018年ROE 16.35%,在龙头房企中排名靠后。但从ROE杜邦分析拆解中看,公司销售净利率达27.19%,是可比公司最高水平;但权益乘数较低,仅2.50,明显落后于同行,具备较大提升空间。

2.3. 低负债高评级,融资成本优于同业,经营风险低

公司净负债率极低,经营风格稳健。公司2016年由于并购中信资产包致净负债率大幅减小,2017-2018年大幅拿地,资金支出加大,净负债率有所回升。截至2018年公司净负债率33.7%,但依然在龙头房企中净负债率极低,未来加杠杆空间大。

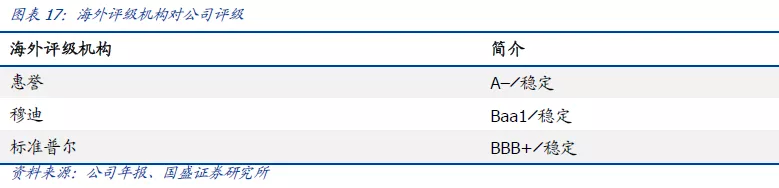

公司保持业内极高信用评级。2018年三大国际信用评级机构对公司信用评级分别为:惠誉A–╱稳定、穆迪Baa1╱稳定、标准普尔BBB+╱稳定。另外,附属公司中海地产集团有限公司亦获国内联合信用评级有限公司评级为AAA╱稳定。国内外评级机构连续多年给予公司高投资评级,彰显资本市场对公司财务稳健性和偿债能力的高度认同。

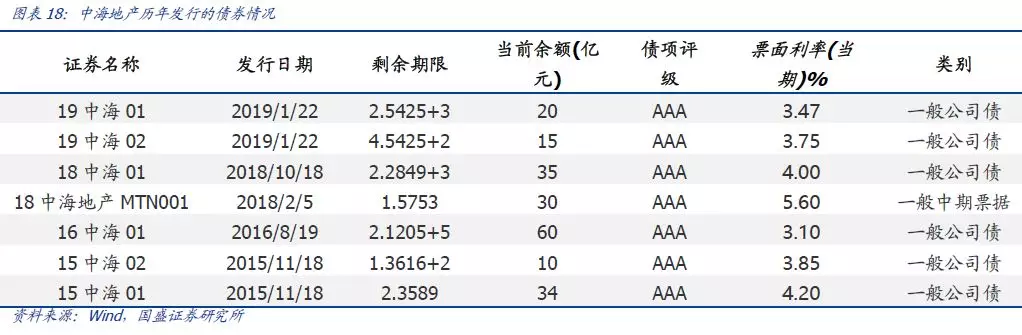

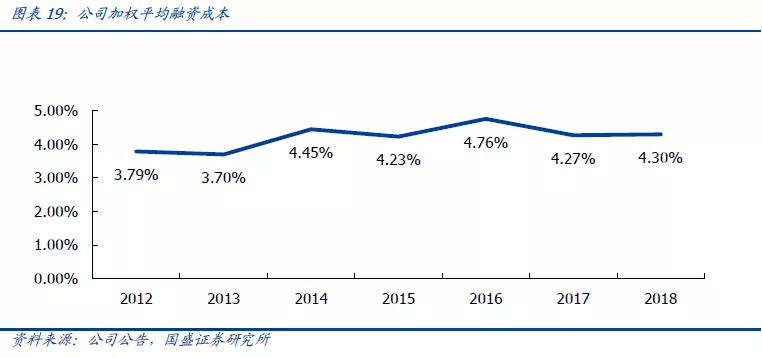

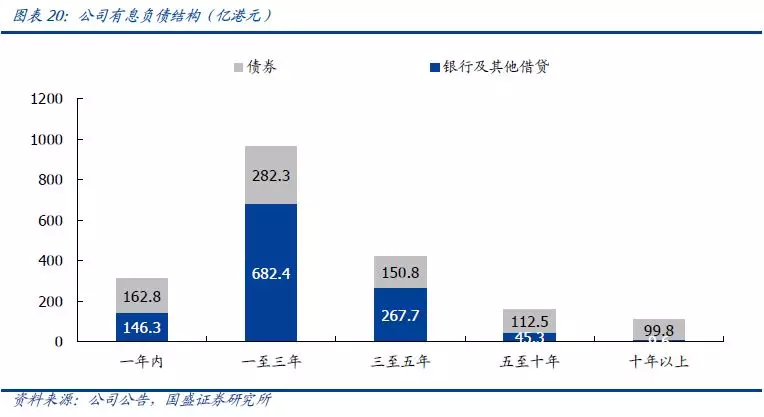

基于低负债率、高信用评级以及充裕的在手资金,公司融资成本常年处于较低水平。2018年,公司融资成本仅为4.30%。公司在央企背书下,融资渠道较为多元,融资成本管控能力较强,加权平均融资成本常年保持业内最低区间内。同时有息负债结构理想,中长期负债占比高,一年内到期债务仅309亿港元(债券163亿港元+银行及其他借贷146港元),占比约16%。

2018年10月,公司成功发行人民币35亿元6年期公司债券,票面利率4.00%,获得2.13倍超额认购,发行时创二零一七年以来房地产企业发行国内公司债券最低利率,也创下二零一八年AAA级别房地产企业公司债券单一品种最大发行规模。

地产融资环境收紧,低负债、融资渠道广的房企优势突出。今年5月,银保监会下发《关于开展“巩固治乱象成果促进合规建设”工作的通知》(银保监发[2019]23号文),明确了几类对房地产的禁止性业务;根据新闻报道,7月初多家信托公司收到银保监会窗口指导,控制地产信托业务规模。预计后续房企融资环境仍会持续收紧,在此背景下,房企融资成为后续成长的关键因素,低负债、融资渠道广的房企优势突出。

3. 管理与激励理顺,整装再腾飞

3.1. 老牌龙头,静待归来

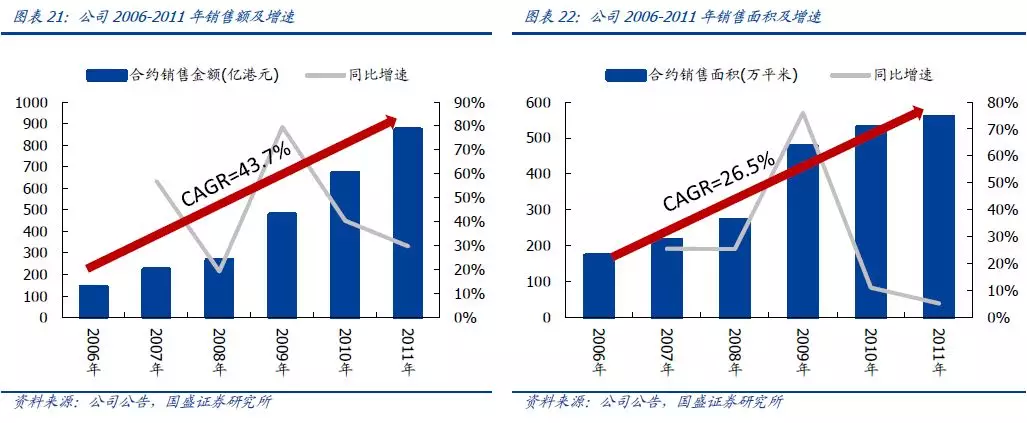

2006-2011年销售规模高歌猛进。2006年起公司销售规模进入高速发展期,至2011年,公司销售规模从142亿元上升至871亿元,CAGR达44%;销售面积从172万平米上升至558万平米,CAGR为27%。根据克而瑞数据统计,截至2011年,全国房企销售规模排名中公司排名第5,流量销售额720亿元,前4名房企分别为万科地产(02202)、中国恒大、绿地集团、保利地产,2011年流量销售规模分别为1418/808/776/732亿元,公司销售规模处于第一梯队,与第2-4名房企销售规模极为接近。

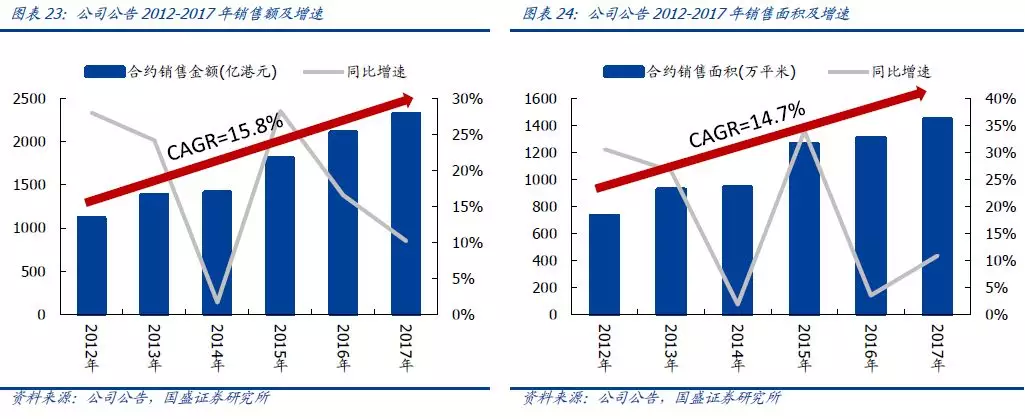

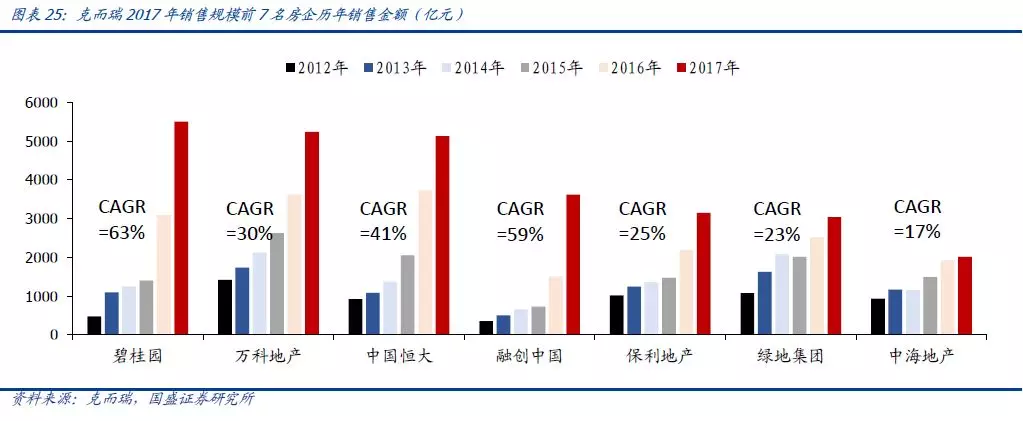

2012-2017年稳健增长期。公司2012-2017年增长趋于保守,销售金额/面积CAGR分别为15.8%/14.7%,明显低于上阶段的增速。根据克而瑞数据统计,截至2017年公司流量销售额2014亿元,排名第7,但较前6名房企销售规模已相差较大。在该时期,碧桂园、万科、恒大、融创(01918)等公司通过大力布局三四线城市以及兼并收购等方式迅速扩大销售规模,克尔瑞数据显示4家公司2012-2017年流量销售规模CAGR分别达63%/30%/41%/59%,而同期中海地产流量销售规模CAGR仅17%。

3.2. 管理与激励理顺,拐点向上

核心地产平台中海地产管理层架构改革基本完成。2016年在完成中信地产收购后中海地产出现了管理层的更替,2016年11月15日,中海地产郝建民因工作调整,决定辞任公司执行董事、主席兼行政总裁一职;年满60岁的肖肖接任郝建民。2017年5月8日,中海地产执行董事兼主席肖肖辞任,颜建国出任董事局主席及行政总裁。2017年6月,颜建国获任为中海宏洋、中海物业主席及非执行董事,并获任为中海发展主席。2019年3月23日,根据新闻报道中海集团在深圳召开干部大会宣布,现年49岁的周勇不再兼任中海集团党委书记、董事长职务,现任中海集团副董事长兼总经理的颜建国主持中海集团全面工作。

颜建国回归有望推动公司新一轮崛起。颜建国1989年毕业于重庆建筑工程学院(现重庆大学)毕业后即加入中国建筑总公司,并从中海各地子公司总经理做起,曾任中海地产苏州、上海公司总经理、中海地产集团董事副总经理、中国建筑首席信息官、助理总经理等重要职务,与中国建筑总公司与中海地产渊源深厚。2014年因人事变动而离开中海加入龙湖地产,2017年回归中海地产并掌印公司,积极推动改革,中海地产有望迎来新一轮崛起。

股权激励有望提升经营效率,彰显发展信心。公司2018年6月底推出股权激励计划,向404名中高级管理人员售出股份期权1.07亿股,未来还将陆续分批次推出股权激励计划。本次股权激励计划认购价25.85港元/股,有效期6年,在2020-2021年的6月29日分别解禁1/3,其中主席、行政总裁及执行董事颜建国认购70万股,执行副总裁、运营总监、总建筑师及执行董事罗亮认购70万股,副总裁及执行董事郭光辉认购60万股。此外,2018年公司被列入中央企业首批实施“职业经理人”制度试点,集团高管均签署履职协议,更有效地强化中高级管理人员的事业共同体意识,未来有望提高经营效率和盈利质量,进一步激发公司的业绩与市值动力。

3.3. 地产销售额增速重回高增长区间,19年持续发力

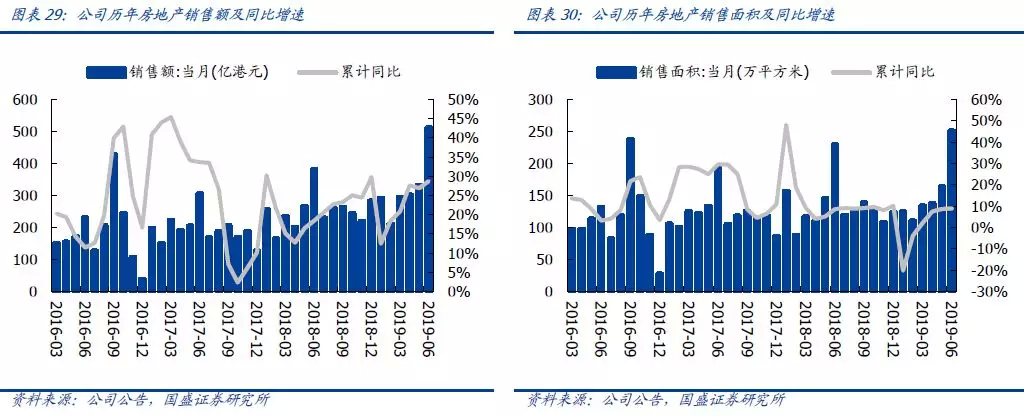

2018年,中海地产销售额达3012.4亿港币,超额完成了全年2900亿港币的销售目标,同比增长30%,较上年大幅提速20个pct,重回高增长区间内;销售面积1593万平米,同比增长10%。2017年年报中显示公司公司地产可售货值达5550亿港元,对应公司2018年销售去化率约54%。

2019年销售呈现加速趋势,增速领先同业。2019年1-6月,中海地产销售额为1942亿港元,同比增长29%,完成全年3500亿港元销售目标的55%,销售面积为922万平方米,同比增长9%,2019年以来公司销售金额和面积呈现加速增长的趋势,据克而瑞数据,公司1-6月累计销售金额、销售面积分别在房企同业中位列第六、第八,且销售金额增速排名前10房企第一名。

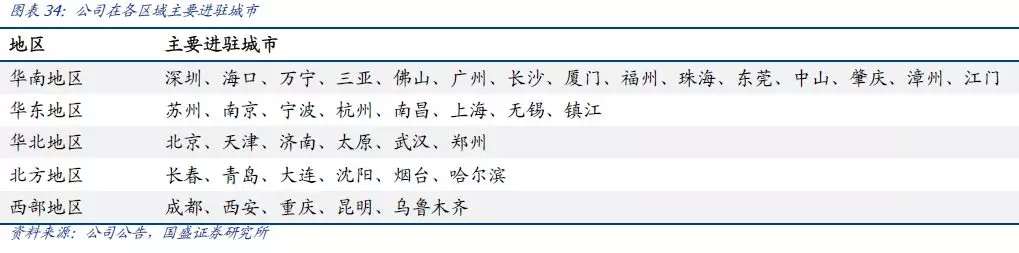

分区域看,公司销售额及销售面积在境内5大区域分布相对均衡,其中销售额占比前三的为华北、华东、北方,分别占比28%/20%/19%;销售面积占比前三的分别为北方、华北、西部,分别占比29%/24%/17%。但公司境内主要进驻城市中一二线城市居多,主要包含北京、上海、广州、深圳以及主要省会城市。

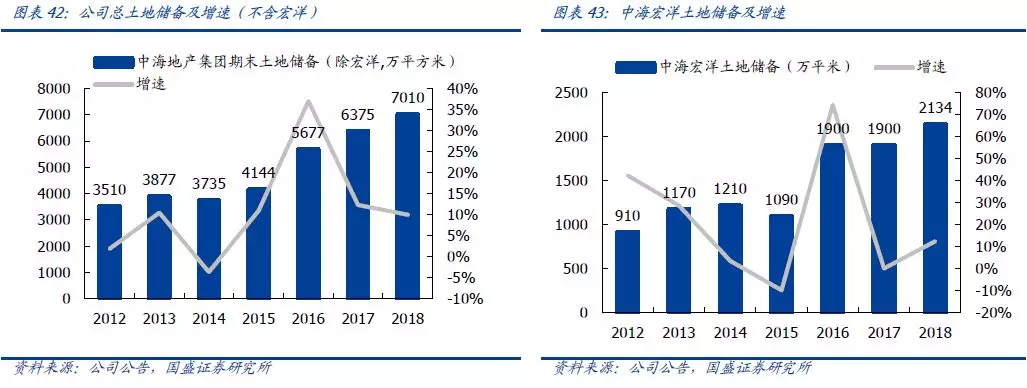

销售目标与土地储备保障未来销售高增速延续。颜建国掌舵中海地产后,对中海的未来定调,并对规模提出要求,制定“2020年冲4000亿港元规模”目标。公司2019年的销售目标为3500亿港币,据此可估算19/20的销售增速分别至少为16%/14%,预计完成压力较小。此外,截至2018年底公司权益土地储备(不含宏洋)7010万平米,中海宏洋权益土地储备2143万平米,2018年销售均价1.89万港元/平米,不考虑已有土地存货和新增土地储备的情况下保守测算公司总土地储备对应未来可达到的最大总销售额约1.73万亿元,2019-2020年合计销售目标约为该值的43%,我们预计公司未来地产业务继续稳健发展可期。

3.4. 土地储备充裕,布局一二线城市发展稳健

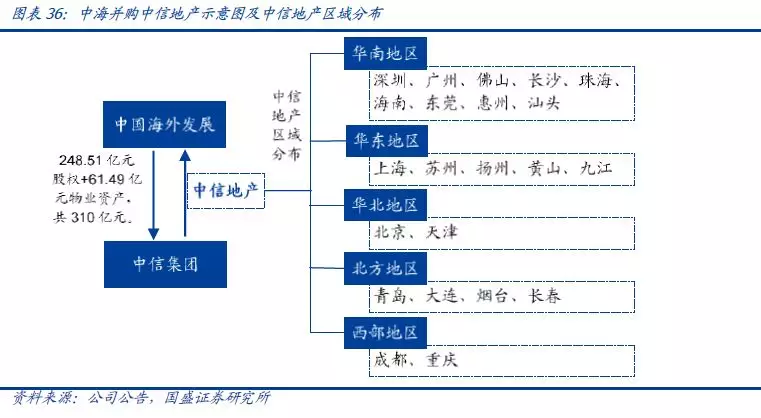

并购中信地产,推动央企整合。2016年6月,中海完成以310亿元的价格并购中信股份旗下的中信地产全部股权,以及中信泰富在国内的住宅地产,并购后中信股份的所有住宅业务实现剥离。

其中中海以增发股份和转让公司旗下资产作为交易对价购买中信地产业务,向中信集团以每股27.13港币的价格增发股票10.96亿股,股权价值约人民币248.51亿元,增发后占公司总股本的10%,另外将价值约61.49亿元的物业资产转让给中信集团。

低成本获取大量一二线城市土地储备,利好长期发展。所购买的中信地产业务包括121个物业项目,项目总建筑面积达3155万平方米,中信集团地产业务所持有的总权益建筑面积达2352万平方米,分布在国内22个重要经济城市中,大多数为一、二线城市,这些物业主要为开发中的物业和持有未来发展的物业,同时还有已落成的物业。以所持有的权益建筑面积计算,平均收购价格仅为1318元/平方米,收购成本较低。

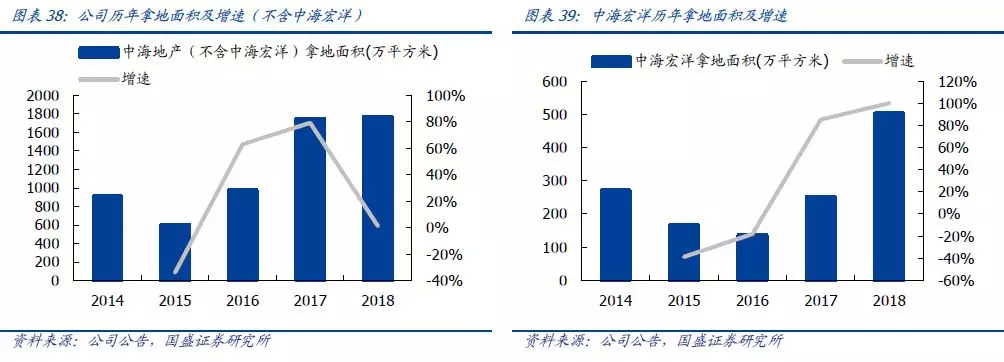

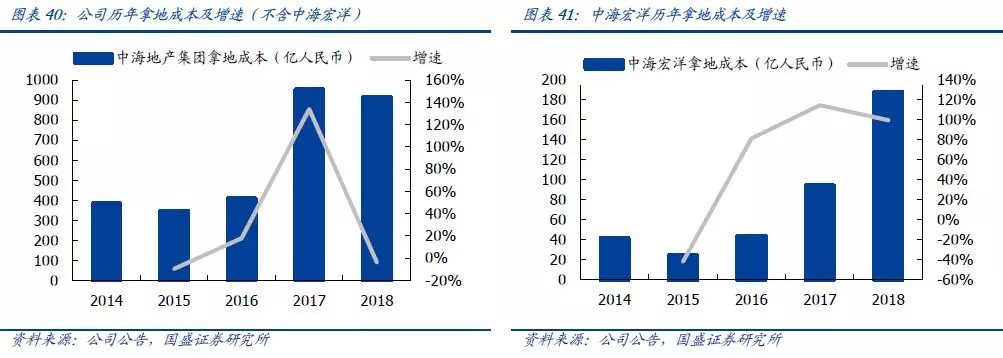

17年公司开始积极主动拿地,是推动扩张的重要前瞻性指标。2017年中海地产(不含中海宏洋)新增土地面积1741万平米,同比大增79%,合计耗资951亿元,是公司地产业务积极扩张的重要前瞻指标。2018年中海地产(不含中海宏洋)继续保持较高的土地投资规模,新增土地面积1764万平米,合计耗资914亿元。此外2018年中海宏洋新增土地面积502万平米,同比大幅增长100%,合计耗资187亿元。

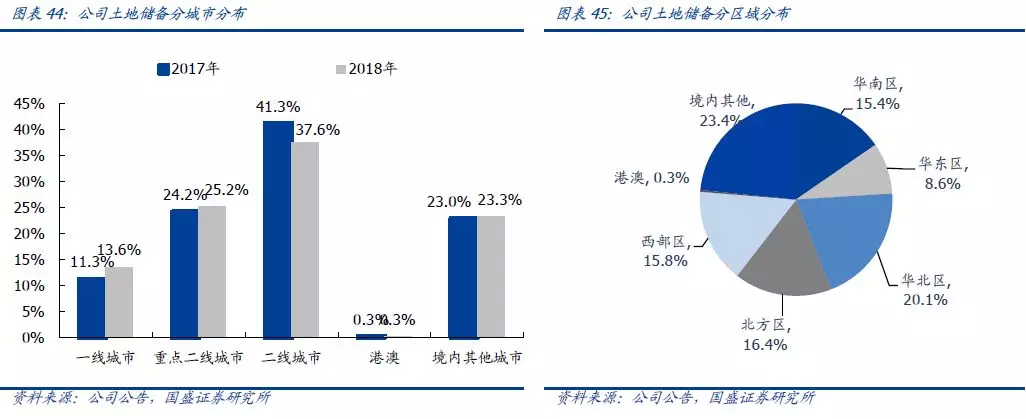

截至2018年末,中海集团(含宏洋)土地储备9144万平方米,一二线城市占比76%。截至2018年末,集团总土地储备9144万平米,其中剔除中海宏洋后土地储备7010万平米。9144万平米从分布上看,76%处于一二线城市中,其中一线城市占比13.6%,重点二线城市占比25.2%,二线城市占比37.6%。2019年1-6月份,公司收购土地权益面积442万平米,支付土地出让金491亿元,同比大幅增长32%,在融资环境收紧情况下仍逆势拿地,彰显扩张信心。

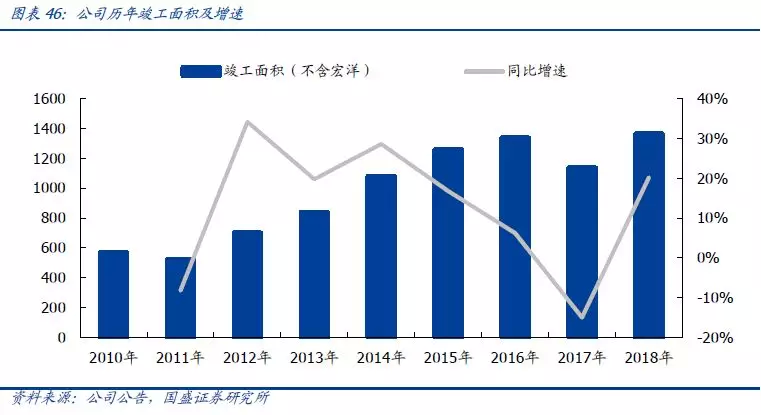

3.5. 未来收入结算有望加快

新开工、竣工增速较高,待结算资源充足,未来收入有望加速。公司2018年新开工面积2375万平米(不含宏洋),同比增长22%;竣工面积1364万平米,同比增长20%,较上年大幅提升35个pct。未结利资源充足,达1764亿港元,同比增长23%。未来随着销售额不断向收入转化,公司收入有望加速。

4. 加快商业物业步伐,物管业务高品质发展

4.1. 商业物业规模领先,投资物业增长提速

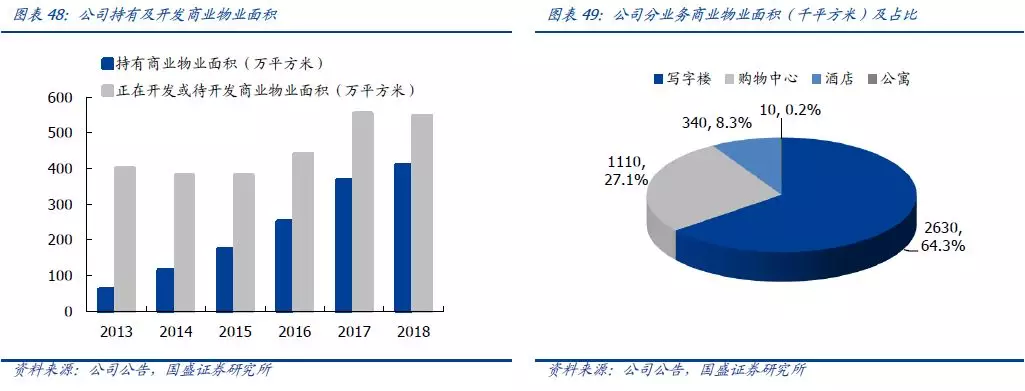

商业物业规模行业领先。公司商业物业整体经营规模位居行业前列,荣膺中国房地产业协会、中国房地产测评中心联合颁发的“中国房地产企业品牌价值商业地产TOP2”。公司商业物业主要由投资物业、酒店及其他构成,其中投资物业包含甲级写字楼、联合办公和购物中心等,酒店及其他业务指酒店运营和其他商业物业的运营管理收入。截至2018年,公司运营商业物业项目68个,总面积409万平方米,包含42栋写字楼、13家购物中心、12家星级酒店和1家长租公寓。

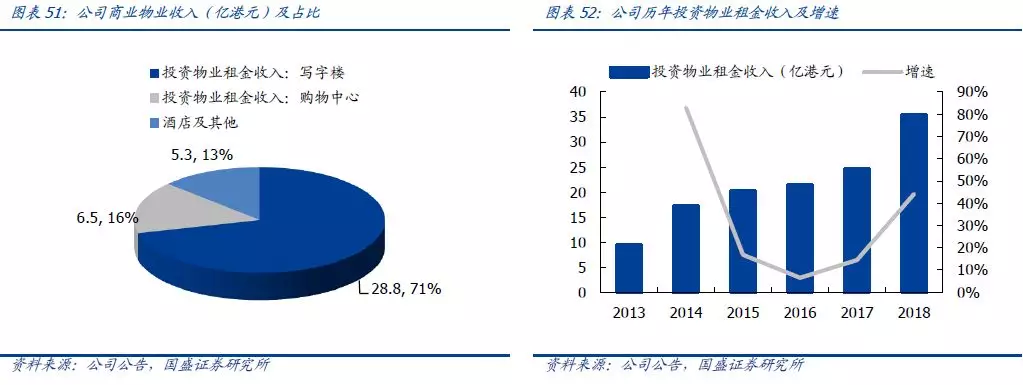

投资物业租金收入增长提速。2018年公司持有的商业物业总收入为40.6亿港元,同比增长38.1%,其中投资物业租金收入35.3亿元,同比增长44%,酒店及其他收入为5.3亿元,同比增长8%。公司投资物业租金收入自2016年起提速,2016-2018年CAGR为28%。公司目前正在开发或待开发的商业地产面积为547万平方米,计划2020年商业物业总收入超过50亿港元,并且在2023年实现年收入100亿港元目标。

4.2. 投资物业:国内最大单一业权写字楼发展商,向TOP购物中心迈进

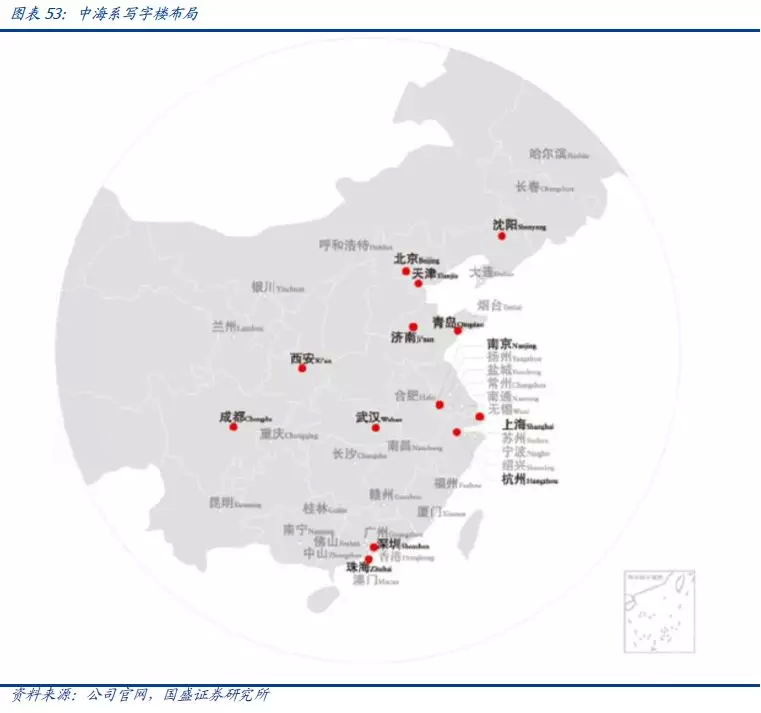

国内最大单一业权写字楼发展商。截至2018年,公司运营写字楼42栋,面积263万平方米,为国内最大的单一业权写字楼发展商,2018年实现租金收入28.8亿港元,同比增长40%。公司90%以上的写字楼项目位于直辖市或省会城市,2018年运营期一年以上的写字楼项目平均出租率超过90%,北京、上海和南京等项目出租率长期保持98%以上,写字楼新租租金高于市场平均租金12%,续租租金录得13%增幅。联合办公产品OfficeZip进驻北京上海等6个城市,共享办公面积3万平方米。

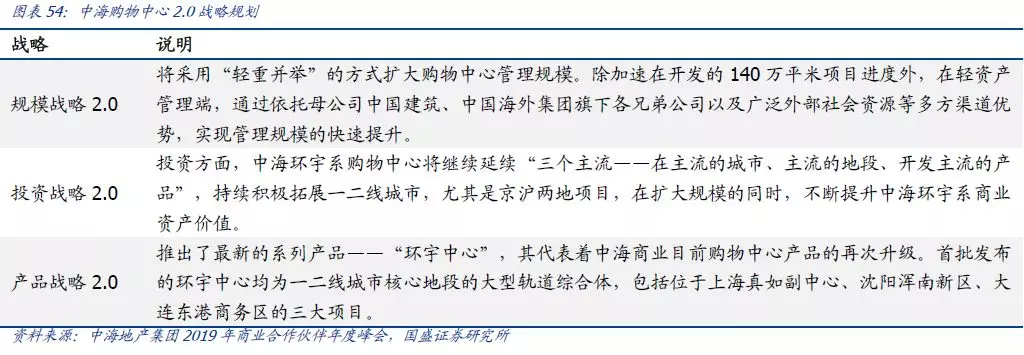

发布“UNISeries 2.0”,向TOP购物中心开发运营商迈进。“UNI环宇系购物中心”已经实现环宇城(城市级全业态购物中心)、环宇荟(聚焦精英白领客群的精致商务中心)、环宇坊(定位社区客群的邻里配套商业)、富华里(引领城市风尚的开放式商业街区)四支不同类型及定位的品牌序列,累计开业商场数量12个,布局北京、上海等11个核心城市。2018年购物中心实现租金收入6.5亿港元,同比增长62.5%,总销售额及客流同比增长超过40%,成熟项目出租率大于95%,铺位空置期较往年缩短20%以上。公司2019年初发布购物中心“UNI Series 2.0”战略,将采用“轻重并举”的方式扩大购物中心管理规模,延续“三个主流——在主流的城市、主流的地段、开发主流的产品”,并推出了最新的系列产品——“环宇中心”。

4.3. 物业管理:中海物业分拆上市,协助提升地产品牌价值

物管行业先行者。公司原先旗下中海物业成立于1986年,是中国首批一级资质物业管理企业,2015年公司将物业管理业务分拆上市。截至2019年3月,中海物业业务分布于中国74座主要城市,旗下现有员工超过3.6万人,在管物业类型包括住宅社区、商用物业和政府物业等多种形式,在管卖场项目数达139个,签约物业项目705个,服务面积超过1.41亿平方米,现已成为集全国性战略布局、国际化管理视野于一体的行业领导品牌。中海物业荣膺“2018中国物业管理公司品牌价值百强榜”中2018中国物业管理百强企业NO.1、以及亿翰智库颁发的2018中国社区服务商TOP5,并在2019年中国物业百强榜中名列第11位。

中海物业稳健高品质,协助提升公司地产品牌价值。上市后中海物业实现稳健增长,2015-2018年实现营业收入/归母净利润CAGR为18%/51%,2018年分别达41.5/4.0亿港元。截至2018年末在管面积达到1.41亿平方米,同比增长9.8%,2015-2018年在管面积CAGR为19.5%。中海物业以定位高端、服务品质突出著称,配合地产业务的发展,协助提升公司地产品牌价值。

5. 盈利预测、估值与投资建议

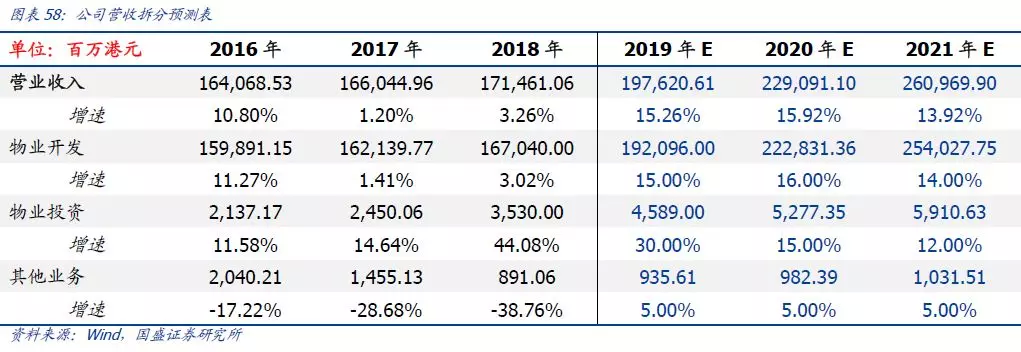

公司2018年地产销售增长30%,今年以来逆势积极拿地,彰显扩张信心,我们预计公司物业开发业务在未来3年有望保持两位数以上增速,带动公司未来3年整体收入增速分别为15%/16%/14%。

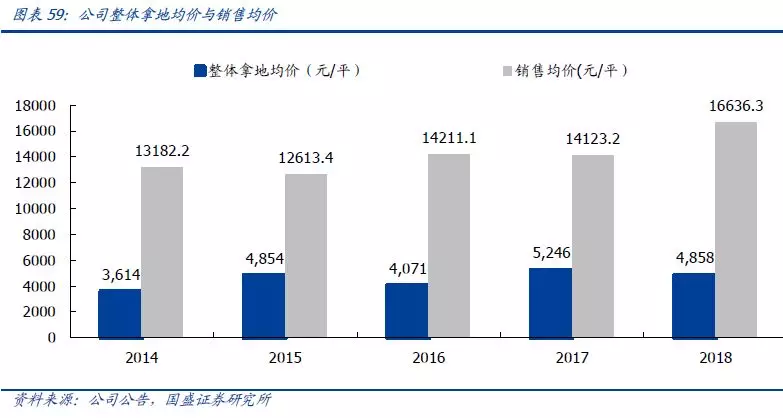

公司近三年整体拿地成本平均在4000-5300元/平米,销售均价在14000-17000元/平米,拿地成本控制较好,没有明显大幅增长,预计未来盈利空间有保障。公司2017年由于处理部分中信地产包项目造成毛利率下滑明显,2018年已经恢复,我们预计未来毛利率保持平稳。

我们预测公司2019-2021年归母净利润分别为517/589/664亿港元,同比增长15%/14%/13%,对应EPS分别为4.71/5.38/6.06港元(2018-2021年CAGR 13.9%),当前股价对应PE分别为6.0/5.3/4.7倍,公司经营长期稳健,盈利能力突出,首次覆盖,给予“买入”评级。

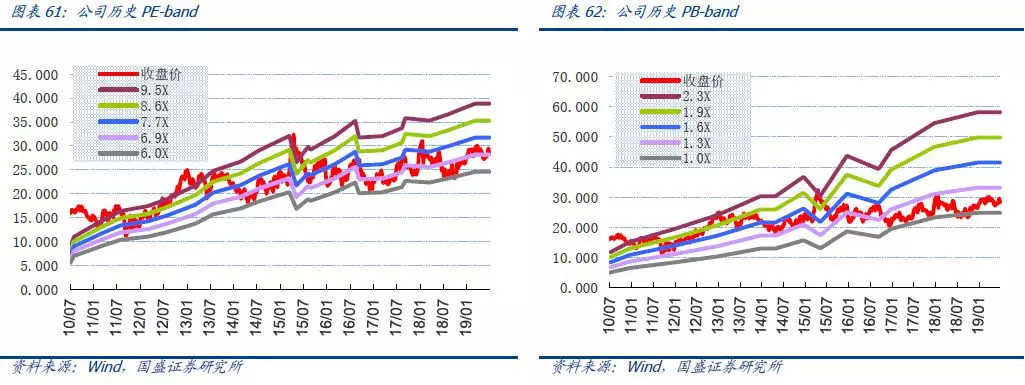

当前公司估值已处于低位。2019年同业可比公司平均估值6.7倍,考虑到公司背靠中建集团,大央企背景下经营风险低,应该享有一定估值溢价,当前公司估值已明显偏低。此外,公司PE-band与PB-band估值也显示当前估值处于历史较低位置。

6. 风险提示

地产调控风险,融资能力下降风险,盈利能力下滑风险等。

(1)地产调控风险

当前地产政策环境偏紧,房地产企业发展持续承压,且未来房地产政策仍然有进一步调控收紧的风险,并可能进一步影响到公司业务的开展。

(2)融资能力下降风险

当前房地产融资环境较差,5月份的23号文和7月初的房地产信托窗口指导都显示房地产企业融资十分紧张,公司凭借出色的融资能力逆势扩张,未来如果公司融资能力下滑则会带来经营压力。

(3)盈利能力下滑风险

公司毛利率与净利率维持高位,超出行业平均水平。近两年公司在公开市场获取土地较多,成本相应提高,后续毛利率和净利率可能会受到一定影响。