本文来自微信公众号“海通非银金融团队”,作者孙婷、李芳洲。

投资要点

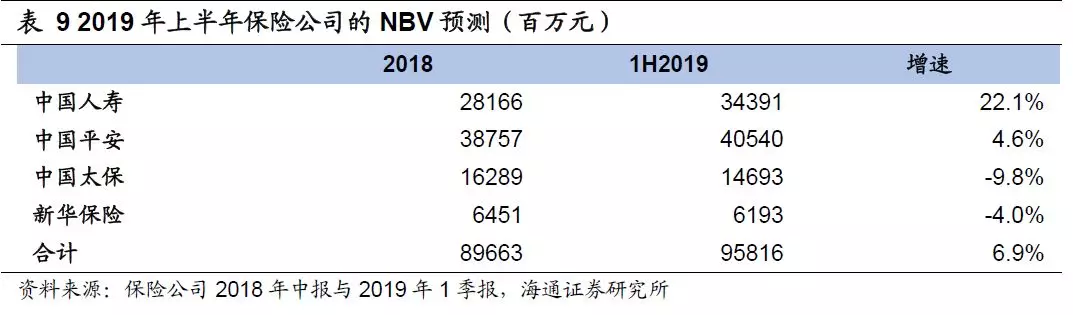

受益于权益市场上涨、手续费及佣金税前列支比例提高等因素,预计险企1H2019净利润同比大幅增长。二季度新单保费承压,预计上半年平安(02318)、国寿(02628)、太保(02601)、新华(01336)NBV分别同比+4.6%、+22.1%、-9.8%、-4.0%,下半年新单增速有望恢复,全年NBV仍有望增长10%。估值仍低,“优于大市”评级。受益于手续费及佣金税前扣除比例提升和股市上涨,保险公司1H2019净利润预计均大幅增长。1)2019年上半年沪深300指数上涨28.6%,其中二季度单季-1.2%。上半年及二季度单季权益市场表现明显优于2018年同期,预计险企投资收益同比显著改善,全年投资收益率预计5%左右。2)手续费及佣金税前列支比例提高,“当期所得税率减少”和“2018年税收调减转回”两方面对利润产生正向影响,我们预计太保最为受益。我们预计若2018年所得税调减全部转回至2019年上半年,中国平安、中国人寿、中国太保、新华保险的上半年归母净利润分别同比增长56%、108%、76%、54%;若仅一半转回,则归母净利润分别同比增长46%、93%、50%、38%。3)受益于上半年股市上涨,我们预计保险公司浮盈增加,其他综合收益/ 投资偏差会对净资产和内含价值(EV)产生积极贡献。二季度单季,十年国债收益率上行16bp,对于可供出售金融资产的债券公允价值、净资产、内含价值预计略有负面影响。预计中国平安、中国人寿、中国太保、新华保险2019年上半年末净资产分别较年初增长9.8%、15.6%、9.4%、13.3%,EV分别较年初增长11%、8%、10%、9%。

上半年NBV增速预计较一季度有所下滑,全年NBV仍有望增长10%。预计2019年上半年中国平安、中国人寿、中国太保、新华保险的寿险NBV分别同比+4.6%、+22.1%、-9.8%、-4.0%。1)“开门红”数据尚可:①启动时间晚;②2018年同期基数较低;③银行理财收益率2019年一季度相较2018年同期大幅下降,保险产品相对吸引力略有提升。一季度多数险企首年期交保费同比正增长,NBV增速较高。2)预计二季度新单保费略有压力,下半年有望恢复增长。二季度保险公司个险新单保费出现不同程度下滑,我们预计上半年平安、国寿、太保、新华个险期缴保费分别同比-18%、+3%、-15%、-10%。二季度属保险公司传统淡季,业务重点为代理人增员,且2018年同期基数较高。预计下半年新单保费会恢复增长,2019年全年NBV仍有望实现10%的增速,中国人寿NBV增速预计将领先同业。

产险综合成本率预计同比上升,但所得税费用大幅减少。2019年1-5月人保财险、平安产险、太保产险的保费增速分别为16%、9%和11%。受商车费改政策的持续影响,我们预计上半年各产险公司综合成本率同比有所上升,其中综合费用率预计维持高位,但手续费及佣金率预计小幅下降,赔付率或有上行压力。新规实施后税收调减,预计人保财险等净利润将有显著提升。

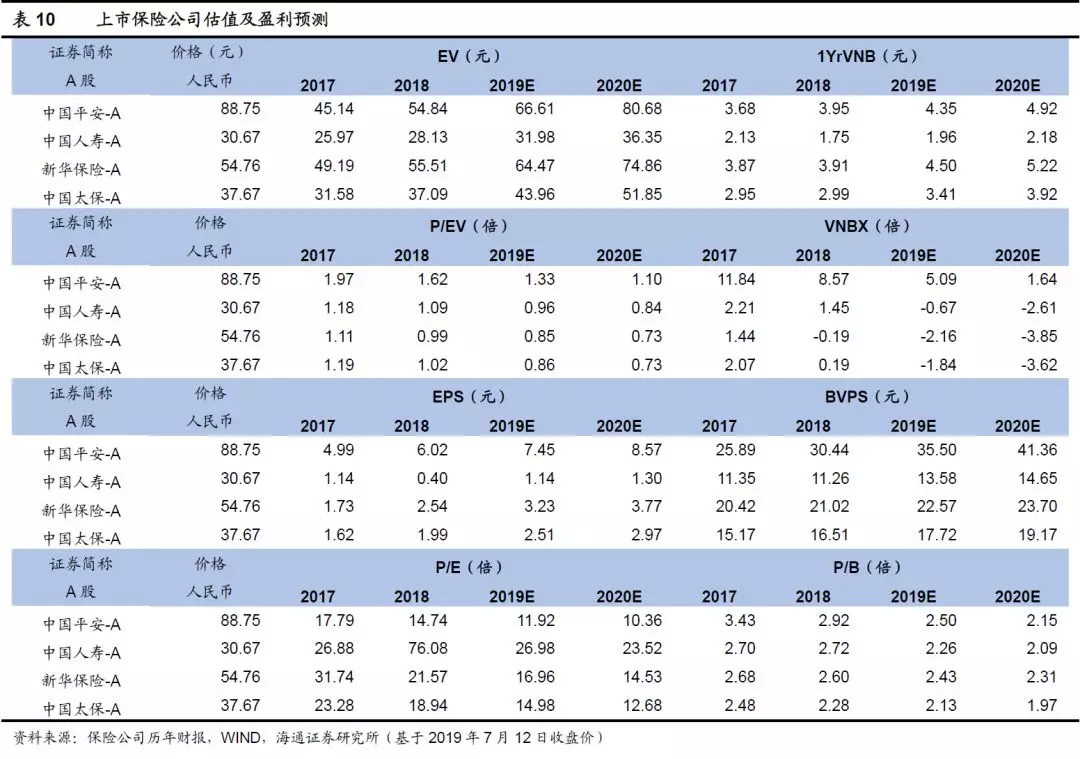

投资建议:EV确定性增长,估值合理偏低。险企利润与EV均已进入确定性较强的增长阶段,健康险增速维持较高水平,险企加速布局健康产业进而反哺保险主业。2019年7月12日股价对应2019 E P/EV 为0.85-1.33倍,处于合理偏低水平,行业维持“优于大市”评级。公司推荐中国平安、中国人寿、中国财险、中国太保、新华保险等。

风险提示:利率趋势性下行;股票市场大幅波动;保障型业务增长不及预期;18年所得税调减转回比例及时间有不确定性。

正文

1. 预计1H2019上市险企利润合计同比增长50%以上

受益于手续费及佣金税前扣除比例提升和股市上涨,保险公司1H2019净利润预计均大幅增长。1)2019年上半年沪深300指数上涨28.6%,其中二季度单季-1.2%。上半年及二季度单季权益市场表现明显优于2018年同期,预计险企投资收益同比显著改善,全年投资收益率预计5%左右。2)手续费及佣金税前列支比例提高,“当期所得税率减少”和“2018年税收调减转回”两方面对利润产生正向影响,我们预计太保最为受益。我们预计若2018年所得税调减全部转回至2019年上半年,中国平安、中国人寿、中国太保、新华保险的上半年归母净利润分别同比增长56%、108%、76%、54%;若仅一半转回,则归母净利润分别同比增长46%、93%、50%、38%。

受益于一季度股市大幅上涨,我们预计保险公司浮盈增加,其他综合收益/投资正偏差会对净资产/内含价值(EV)增长产生积极贡献。二季度单季来看,十年国债收益率上行16bp,对于可供出售金融资产的债券公允价值、净资产、内含价值预计会略有负面影响。

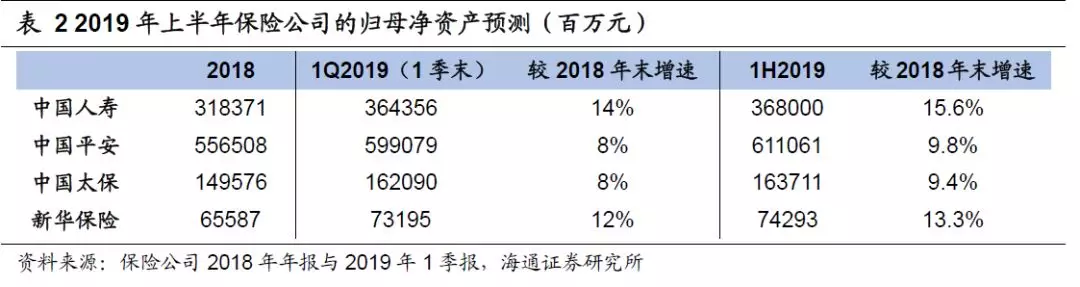

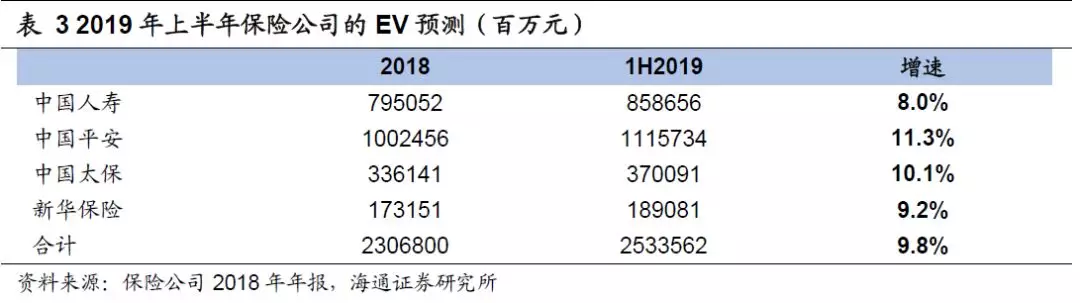

我们预计中国平安、中国人寿、中国太保、新华保险2019年上半年末净资产分别较年初增长9.8%、15.6%、9.4%、13.3%,较1季末增长2%、1%、1%、1.5%。EV方面,我们预计中国平安、中国人寿、中国太保、新华保险的2019年上半年末EV分别为11157亿元、8587亿元、3701亿元、1891亿元,较年初分别增长11.3%、8.0%、10.1%、9.2%,中国平安的ROEV预计将保持着相较同业的绝对优势,对应着更高的合理估值水平。

1.1 二季度单季权益市场表现弱于一季度,但均显著好于2018年同期

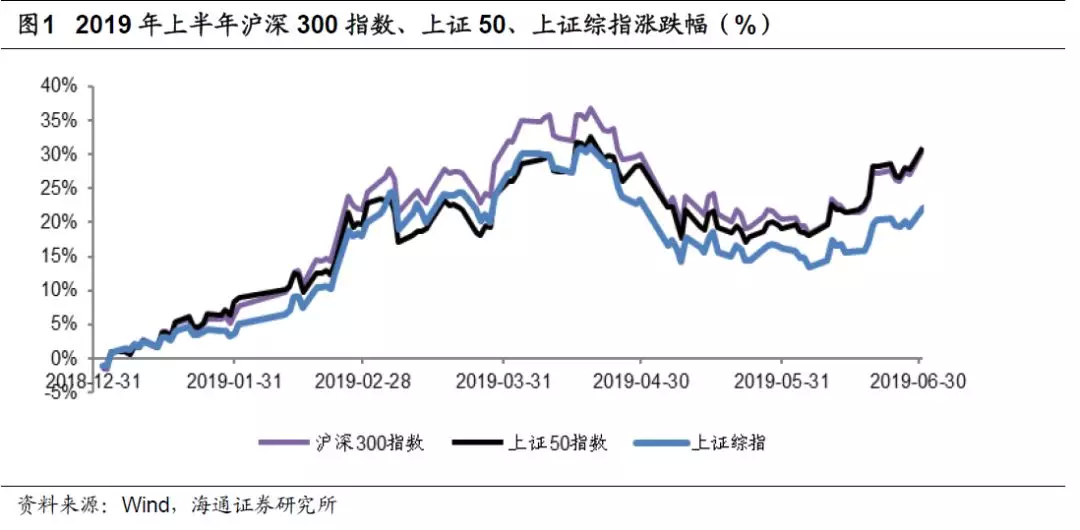

2019年上半年沪深300指数、上证50指数、上证综指分别累计上涨28.6%、28.8%、20.5%,其中二季度单季分别-1.2%、+3.2%、-3.6%。二季度权益市场整体表现明显逊于一季度,因而我们预计二季度上市险企各项业绩指标增幅较一季度有所收窄。回顾2018年二季度,沪深300指数、上证50指数、上证综指均下跌10%左右,2019年二季度权益市场表现明显优于2018年同期,预计险企投资收益同比有明显改善,全年投资收益率预计5%左右。

1.2 2019上半年十年国债收益率与年初持平,2018年上半年-41bps

债券市场方面,2019年上半年末十年国债收益率与年初持平;二季度单季上行16bp(主要是4月经济预期短暂改善带来的利率快速抬升,而后又逐步回落)。保险公司的债券大部分计为“持有至到期投资”,因此债市波动对利润和净资产的影响相对有限。

2019年上半年,债市走势整体可以分为两阶段:1)年初至4月中下旬的震荡调整期。1月天量信贷引发宽信用预期、社融增速底部反弹改善了对融资和经济的预期。十年国债收益率由年初时的3.23%降至一季度末的3.07%,而后快速升至4月中下旬的3.43%。2)4月下旬以来的利率下行、债牛重启期。4月以来制造业和工业增速再度下滑,地产销量增速回落,社融增速4月以来低位企稳,经济再度走弱。十年国债收益率降至6月末的3.23%。利率下行会负面影响保险公司当期与未来长期新配固收资产的投资收益率,理论上会抑制估值水平,但存量债券公允价值提升对改善报表有积极作用。

整体来看,2019年上半年利率变动幅度远小于2018年上半年(1H2018十年国债收益率下降41bp,其中2Q18下降26bp),且部分时间段存在止跌回升,固收类资产投资收益率维持在4.5%-6%,属险企可接受范围,我们预计未来下降空间不大。

1.3 手续费及佣金税前列支比例提高至18%,龙头上半年利润将受益

财政部发布《关于保险企业手续费及佣金支出税前扣除政策的公告》,规定与经营活动有关的手续费及佣金支出,不超过当年全部保费收入扣除退保金等余额的18%的部分(此前寿险为10%、产险为15%),在计算应纳税所得额时准予扣除,超过部分,允许结转以后年度扣除,自2019年1月1日起执行。保险企业2018年度汇算清缴按照本公告规定执行。

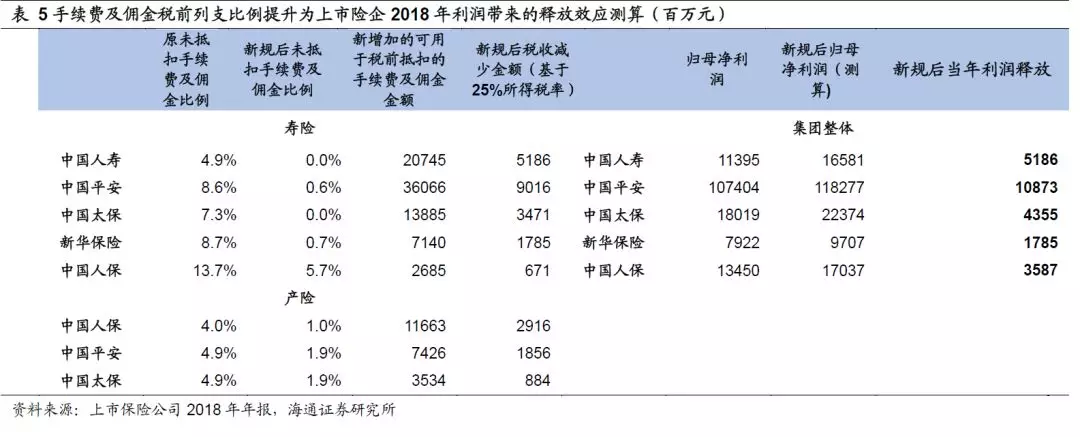

2017、2018年四家上市寿险公司平均手续费及佣金率为19%、17%,上限调升至18%意味着寿险公司绝大部分手续费及佣金均可于税前抵扣,2019年利润增速将改善,2019年上半年利润增速也有望提升。且新规中明确要求“保险企业2018年度汇算清缴按照本公告规定执行”,即各公司2018年因手续费超过原税前列支比例上限(即寿险10%、产险15%)而多缴纳的所得税将转回至2019年,各公司在年内的转回速度或不尽相同,因此我们进行如下测算。

1、 手续费及佣金税前列支比例提升至18%后,预计国寿、平安、太保、新华2018年税收调减的金额分别为52亿、109亿、44亿、18亿。

2、假设2018年税收调减金额全部转回至2019年上半年:预计中国平安、中国人寿、中国太保、新华保险的上半年归母净利润分别为904亿元、342亿元、146亿元和89亿元,分别同比增长56%、108%、76%、54%,较未考虑税收转回因素时利润增速分别提升19ppt、32ppt、53ppt、31ppt。

3、 假设2018年税收调减金额的一半转回至2019年上半年:预计中国平安、中国人寿、中国太保、新华保险的上半年归母净利润分别为850亿元、316亿元、124亿元和80亿元,分别同比增长46%、93%、50%、38%,较未考虑税收转回因素时利润增速分别提升9ppt、16ppt、26ppt、15ppt。

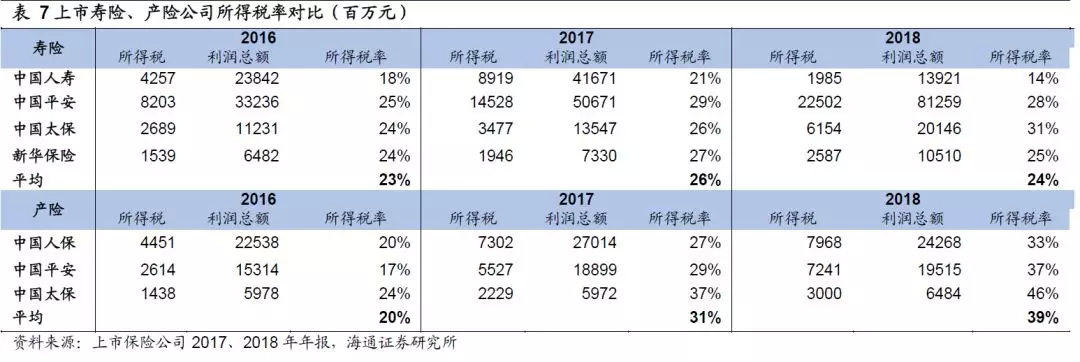

从所得税率角度来看,四家龙头险企2016-2018寿险平均所得税率分别为23%、26%、24%,2018年仅太保同比大幅上行5ppt至31%,其他险企均明显低于太保且同比有小幅下滑。因此手续费及佣金率税前列支比例提高后,太保最为受益。

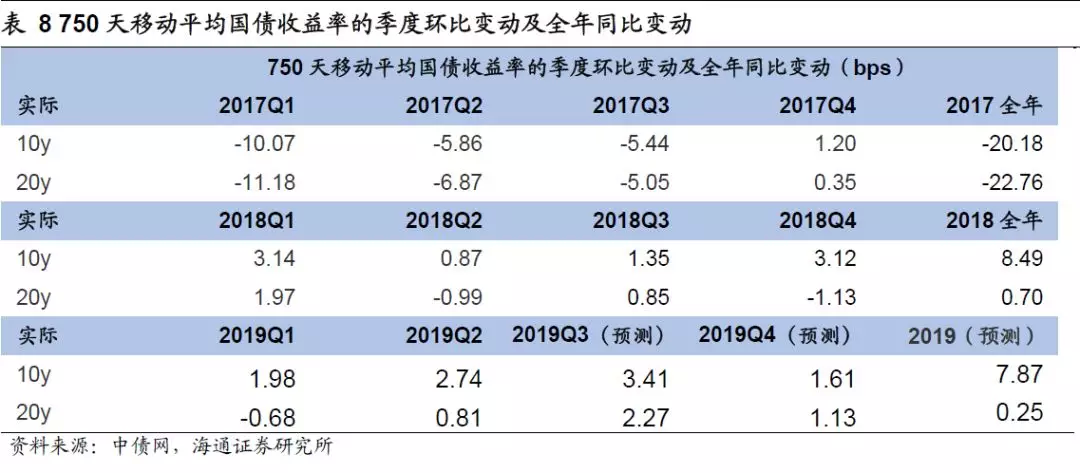

1.4 750天移动平均国债收益率曲线全年仍上行,准备金少提

传统险准备金折现率假设与750天移动平均国债收益率水平密切相关。2019年上半年750天曲线较年初上移了1-3bps左右,2019H1准备金仍现少提。若未来利率水平保持平稳,2019年750天曲线将上行0-8bps,因此我们判断准备金少提的趋势将至少持续至2019年底。

2. 寿险:预计1H2019平安、国寿、太保、新华的NBV分别同比+4.6%、+22.1%、-9.8%、-4.0%

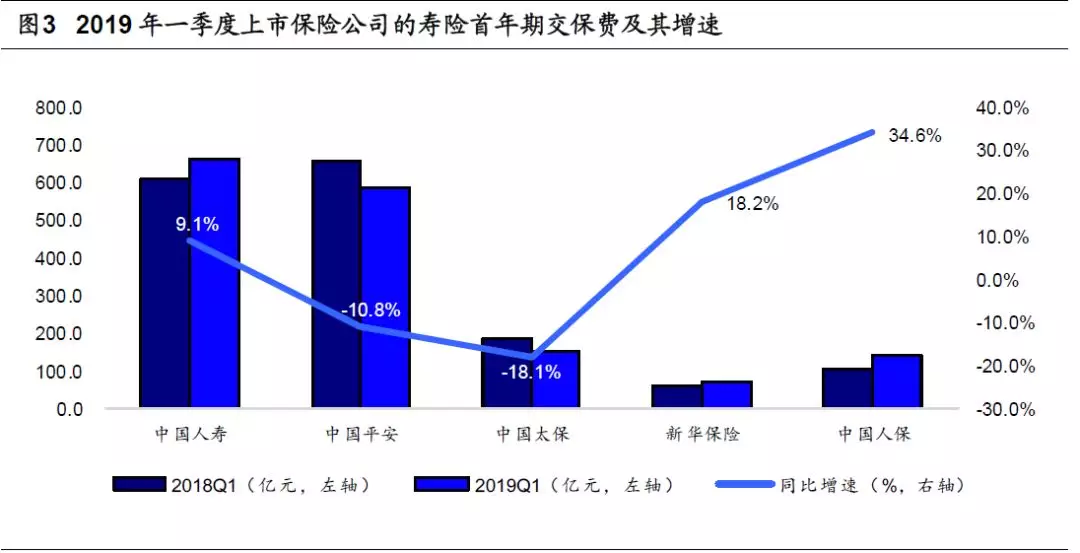

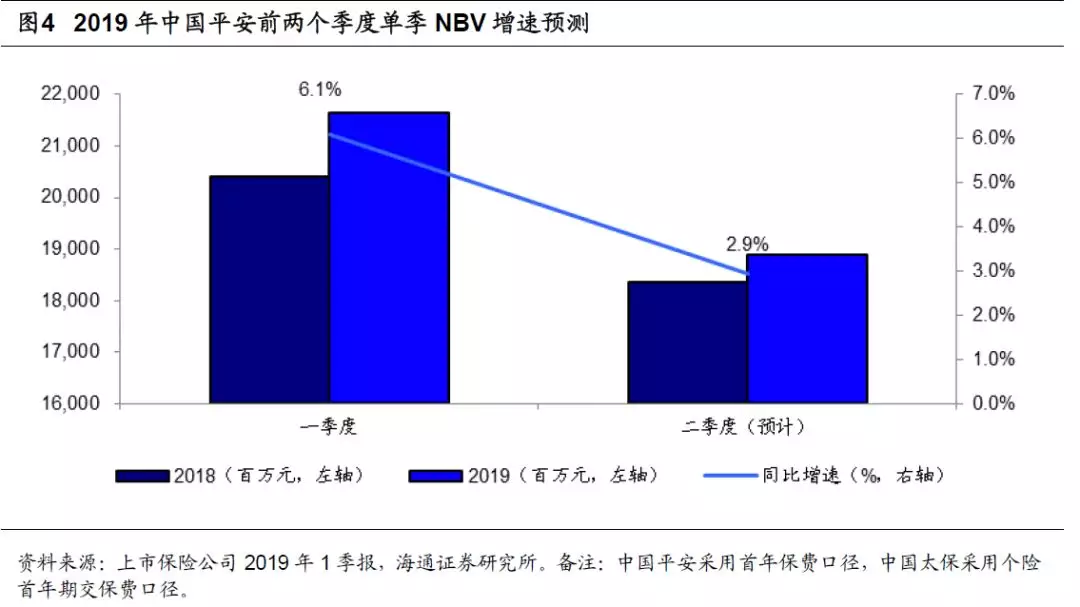

“开门红”数据尚可:1)启动时间晚;2)2018年同期基数较低;3)银行理财收益率2018年四季度降至4.3%-4.6%左右,相较18年一季度的5%以上大幅下降,保险产品相对吸引力略有提升。多数险企首年期交保费同比正增长。2019年一季度中国人寿、新华保险、中国人保首年期交保费分别同比上升9.1%、18.2%和34.6%;而中国平安(首年保费)同比-10.8%,中国太保(个险首年期交保费)同比-18.1%。一季度NBV增速超预期,平安、国寿一季度NBV分别同比+6.1%、+28.3%。平安新业务价值率同比+5.9ppt,我们预计国寿新业务价值率同比大幅提升。

预计二季度新单保费略有压力,料下半年会恢复增长。我们预计二季度保险公司个险渠道新单保费均出现不同程度下滑,预计平安、国寿、太保、新华上半年个险期缴保费分别同比-18%、+3%、-15%、-10%。二季度属保险公司传统淡季,业务重点为代理人增员,且2018年同期基数较高。预计下半年新单保费会恢复增长。

上半年NBV增速预计较一季度有所下滑,全年NBV仍有望增长10%。我们预计2019年上半年中国平安、中国人寿、中国太保、新华保险的寿险NBV分别同比+4.6%、+22.1%、-9.8%、-4.0%。国寿、平安、太保、新华2018年NBV增速分别-18%、7%、1.5%、1.2%,为近年来最低水平。2019年NBV将触底回升,预计全年增长10%,显著高于2018年。其中,我们预计国寿全年NBV增速将领先同业。

3. 产险:预计综合成本率同比提升,但所得税费用减少

2019年1-5月产险公司保费达5505亿元,同比+11%。上市险企合计保费3593亿元,同比+13%,整体增速领先行业,市场份额65%,较2018年末提升1ppt。2019年1-5月人保财险、平安产险、太保产险的保费增速分别为16%、9%和11%。我们预计2019年产险行业受新车销量增速下滑影响,保费增速难有大幅改善;车险将从保费竞争进一步转向服务竞争,各险企将着力于提高续传保率以抵消新车业务下滑带来的负面影响。

预计上市险企上半年综合成本率同比有所上行,全年综合成本率有望改善。预计人保上半年综合成本率98%左右、平安97%左右。我们预计险企上半年综合成本率上升,主要是由于受商车费改与自然灾害等影响、赔付率提升,且上半年已赚保费形成率较低。预计全年综合成本率有望改善。1)上半年手续费及佣金率预计下降,且下降趋势有望持续。随着“报行合一“的推进,1Q2019龙头手续费及佣金率已呈现下降趋势,人保、平安、太保手续费及佣金率(合并报表口径,产险、寿险等合计)分别-3ppt、-3ppt、-2ppt,手续费率的降低将作用于所得税规模的减少,龙头险企控费能力强、利润增速有望改善。2)上半年赔付率预计上升:我们预计猪瘟和自然灾害影响,2019年上半年龙头险企农险赔付率或有所上升,预计人保农险赔付率上升幅度或大于平安。3)上半年受双重因素影响,已赚保费形成率较低,3季度或将成为已赚保费形成率拐点,综合成本率有望下降。2019年上半年已赚保费形成率较低与两方面因素有关:①预计受2018年3季度保单手续费率相对高点致当期确认的已赚保费较高影响,2019年上半年确认的已赚保费相对较低。②2019年一季度年保单手续费率有明显下滑,未到期责任准备金提取较多,由于已赚保费的确认周期要一年,我们预计2019年3季度之后已赚保费形成率将有明显提升,有助于综合成本率的改善。

新规实施后税收调减,上半年所得税率将显著下降:三家龙头产险公司平均手续费及佣金率(手续费及佣金/(保险业务收入-退保金))2017、2018年分别为18%、20%,手续费及佣金超支且持续上升致所得税率增加、净利润增速放缓是全行业普遍问题。2018年人保、平安、太保产险所得税率分别提升6ppt、8ppt、9ppt至33%、37%、46%。手续费及佣金税前列支比例提高至18%,直接作用于所得税率的下降,预计以产险业务为主的中国人保最为受益。

4.投资建议:健康险高增速,EV确定性增长,估值仍低

银保监会披露行业5月数据。1-5月健康险保费同比+33%,占比较2018年同期提升2ppt;5月单月健康险增速较4月有明显回升。1)2019年1-5月,健康险增速为+33%,2018年同期为9%。1月、2月、3月、4月、5月单月健康险分别同比+50%、+36%、+32%、+20%、+27%,健康险同比增速在5月有所回升,但较一季度增速仍有差距。2)2016、2017、2018年健康险占原保费比重分别为18%、16%、20%,2018年占比有明显提升;2019年1-5月健康险占比19%,也较2018年同期增加2ppt。3)我国健康产业空间巨大,商业保险占比显著低于发达国家,我们预计随着上市险企逐步介入健康产业供给端、布局健康管理等相关行业,保险公司的产业链将有望持续延伸,客户黏性有望增强,保险主业也将大大受益。

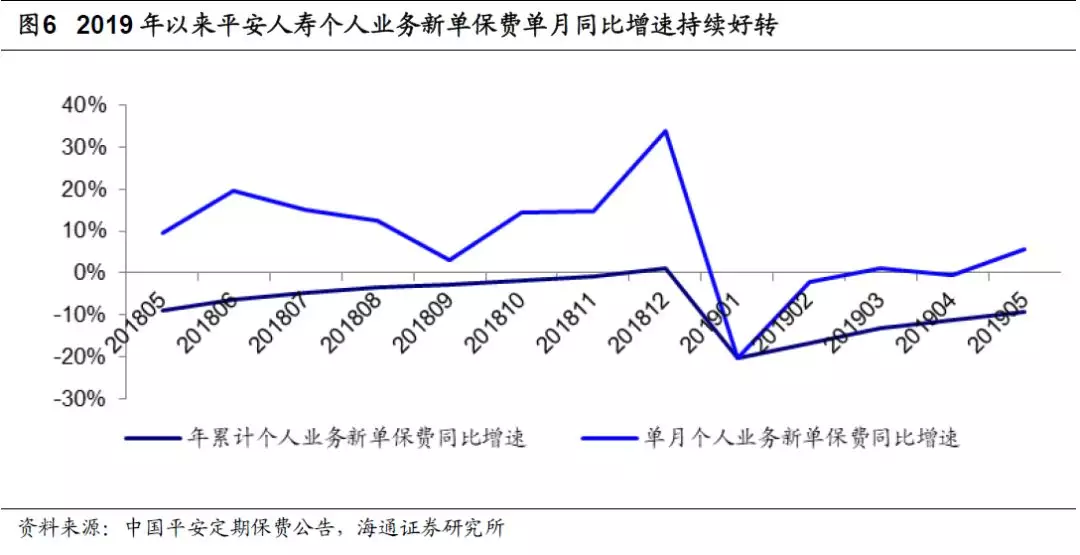

平安5月个人业务新单同比+6%,新单增速逐月恢复趋势明显,仍看好全年保障型增速。1)平安1月、2月、3月、4月、5月单月个人业务新单分别同比-20%、-2%、1%、0%、6%,1-5月同比-9%。平安业务品质最优、保障型占比最高,一季度NBV同比增长6%左右,远好于保费增速;新业务价值率同比+5.9ppt。2)我们预计上市险企全年保障型增速将高于整体新单增长,国寿和平安NBV Margin有望大幅改善。我们认为在保障型供需两旺的带动下,上市险企全年NBV有望实现10%左右增长。

保险公司的利润与EV均已进入了确定性较强的中长期增长阶段,“价值转型+集中度提升”的逻辑不变。价值转型可同时提升内含价值的成长性与稳定性,保险公司的P/EV估值水平长期应该提升。2019年7月12日股价对应2019P/EV仅为0.85-1.33倍,处于历史较低水平,行业维持“优于大市”评级。公司推荐中国平安、中国人寿、中国财险、中国太保、新华保险等。

风险提示:利率趋势性下行;股票市场大幅波动;保障型业务增长不及预期;2018年所得税调减转回比例及时间有不确定性。