本文来自微信公众号“DT财经”,作者何书瑶。

作为全球两大饮料巨头,可口可乐(KO.US)和百事(PEP.US)已经上演了一百多年的爱恨纠葛,随着碳酸糖水越来越不好卖,两家的生意也发生了一些微妙的变化。

我们发现,前一百年一直处于追赶位置的百事,在营收规模上已经把可口可乐远远甩在身后。DT君好奇,明明可口可乐仍旧是更受消费者宠爱的那一个,百事凭啥实现了弯道超车?

01、可口可乐品牌更值钱,但营收没跟上

我们必须得承认,在碳酸糖水的市场,可口可乐一直保持着领先。

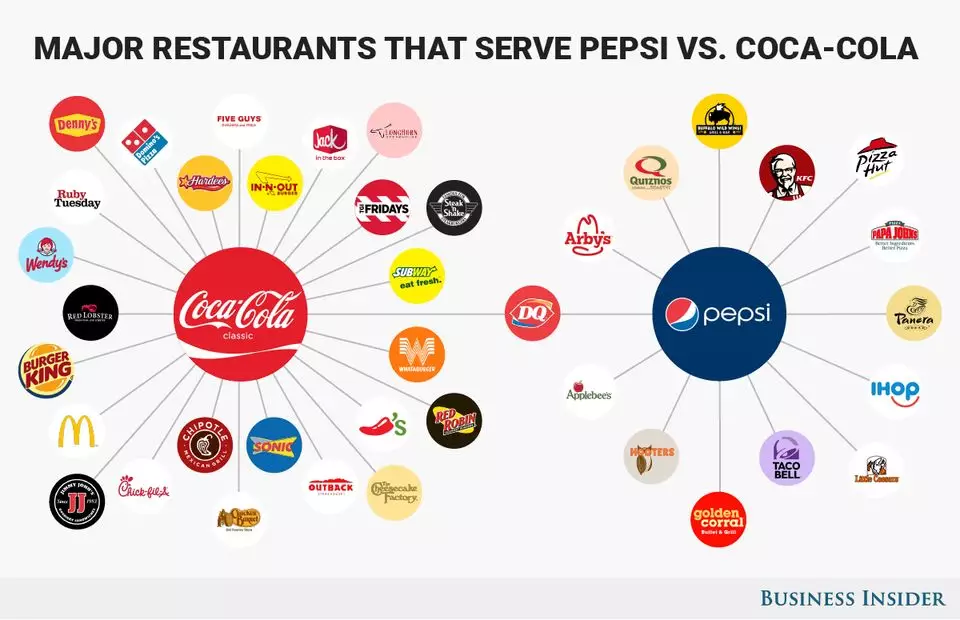

以美国34家主流品牌餐厅为例,快餐巨头麦当劳、Subway、汉堡王和达美乐供应的都是可口可乐家的软饮料。百事虽然也拥有必胜客、肯德基等我们熟知的快餐品牌,版图却比可口可乐少了将近一半。

图片来源:BUSINESS INSIDER

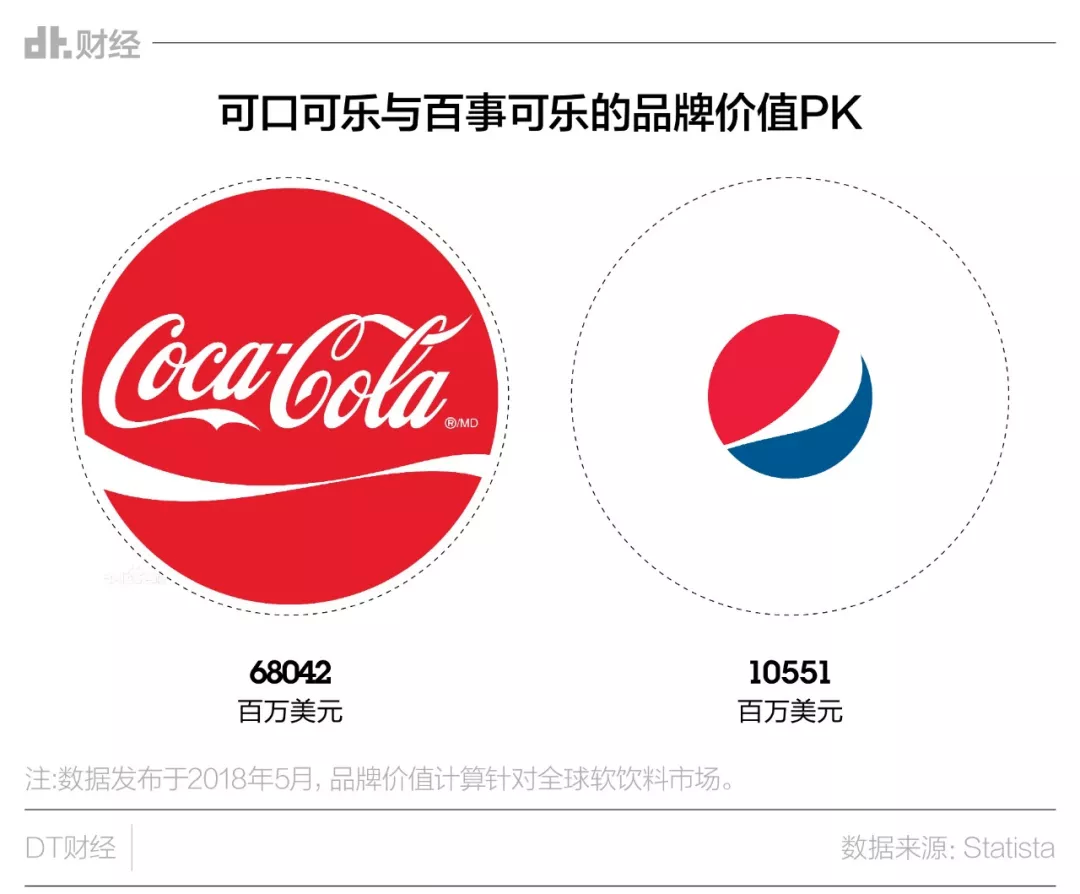

在各类品牌价值排行榜中,可口可乐的排名也比百事领先很多。最新数据来自德国统计公司Statista于2018年5月份发布的榜单,可口可乐的品牌价值约为百事可乐的6.4倍。

品牌价值背后,更多粉丝用购买投票。2018年,可口可乐占领了全球软饮市场份额的40%,百事仅为TA的1/2。

点开知乎上“可口可乐和百事可乐有什么不一样”问题下的高赞答案,可以感受到粉丝“可口可乐才是真可乐”的优越感。

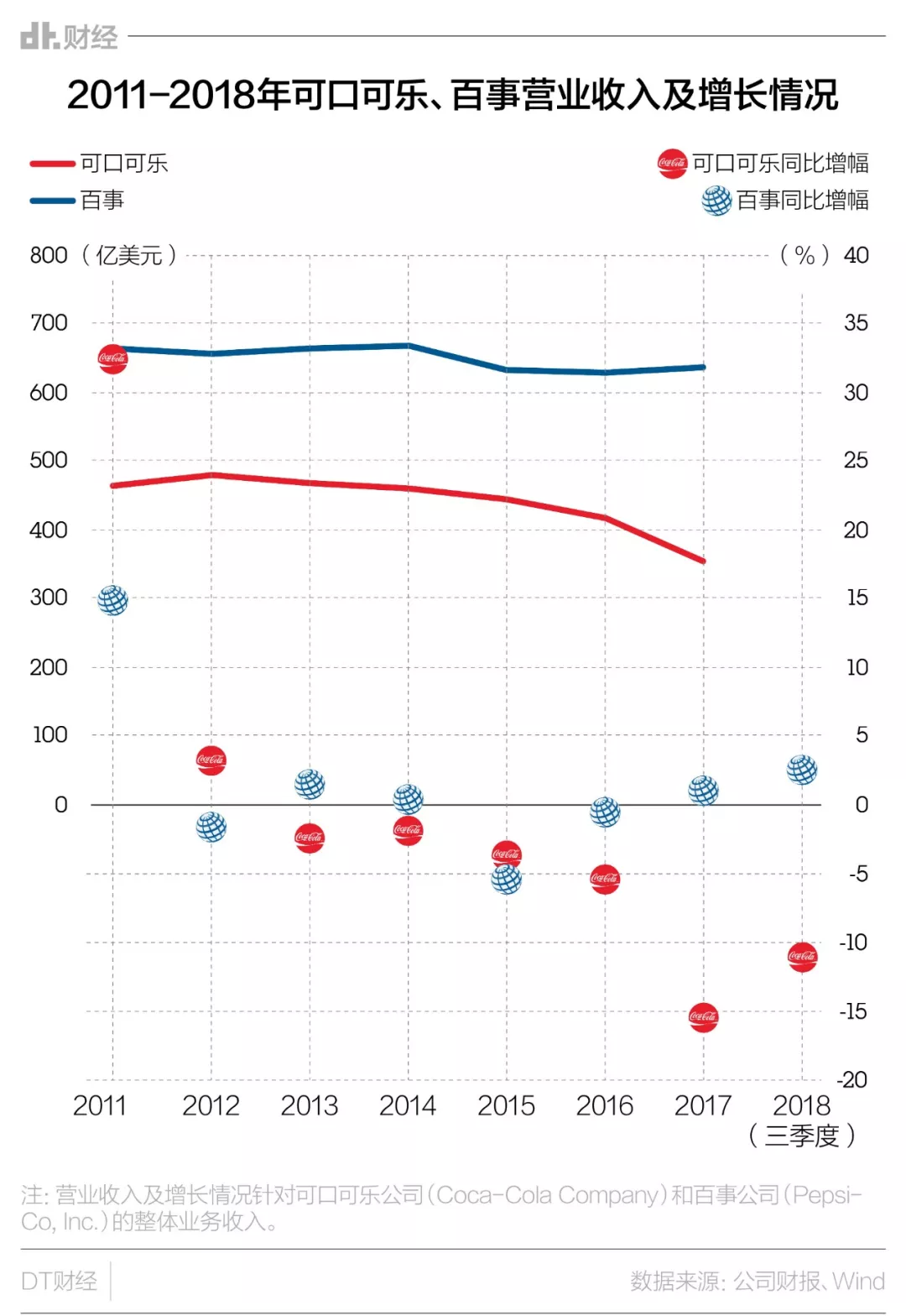

不过,当我们查看这两家公司真金实银的经营数据,可口可乐的生意做得却有点不尽如人意。2017年,可口可乐与百事的营收差距超过200亿美元。

从2012年开始,可口可乐的营业收入一直在负增长,相较而言,百事的业绩更加平稳。

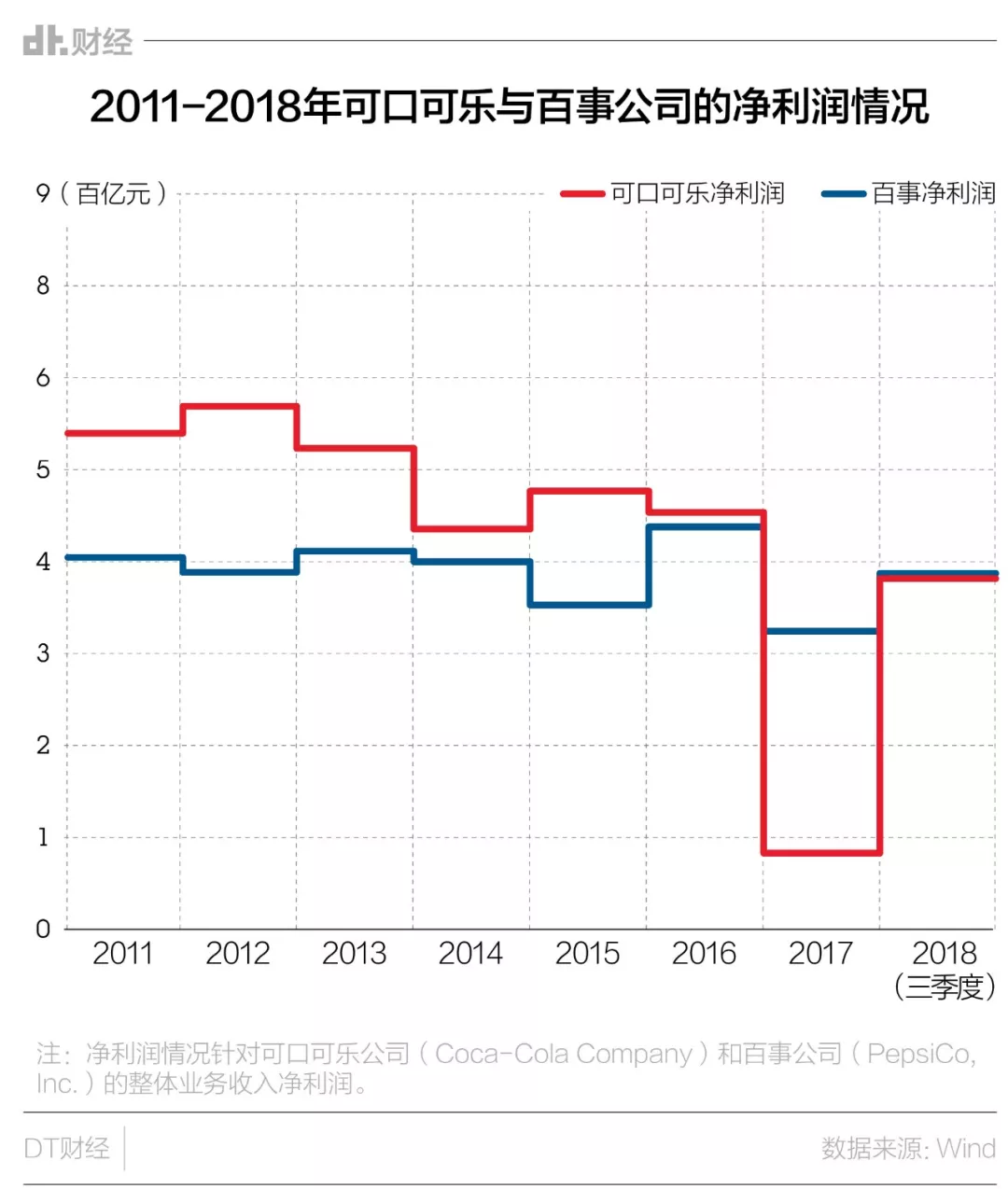

从净利润来看,原本领先的可口可乐,近年来也一直在下滑,不再有优势。直至最新公布的2018年前三季度数据,可口可乐在净利润层面仍未能挽回劣势。

02、可口可乐被什么拖累?

可口可乐裹足不前的业绩背后,主要还是可乐在全世界范围都不那么好卖了。

自2012年,占到可口可乐饮料销量70%以上的碳酸汽水在欧美市场的销量就开始出现下滑。2016年,一向表现不错的亚太市场碳酸饮料销量也停止增长。

面对主力产品不再风光,可口可乐也不是无动于衷。

一方面,可口可乐动手剥离了比较“重”的瓶装业务。2016至2018年初,可口可乐逐步完成了在中国、北美、日本、欧洲、非洲市场的瓶装业务及资产的转移和出售。

这跟碳酸饮料的生产链条相关。

一瓶/罐可乐一般是这么诞生的:可乐公司负责生产拥有神秘配方的可乐原浆,卖给瓶装公司,再由瓶装厂灌制成为成品可乐并分销给各个渠道。相较而言,后半段的瓶装业务厂房和设备成本更高,毛利率相对较低;如果只专注于毛利率高出很多的可乐原浆生产和销售,整体利润率会上升。

只是,顾得了利润率就顾不了营收数字,一大块业务剥离出去之后,营收顺势少了一大截。

另一方面,可口可乐也在努力地开发并卖出更多非碳酸饮料。

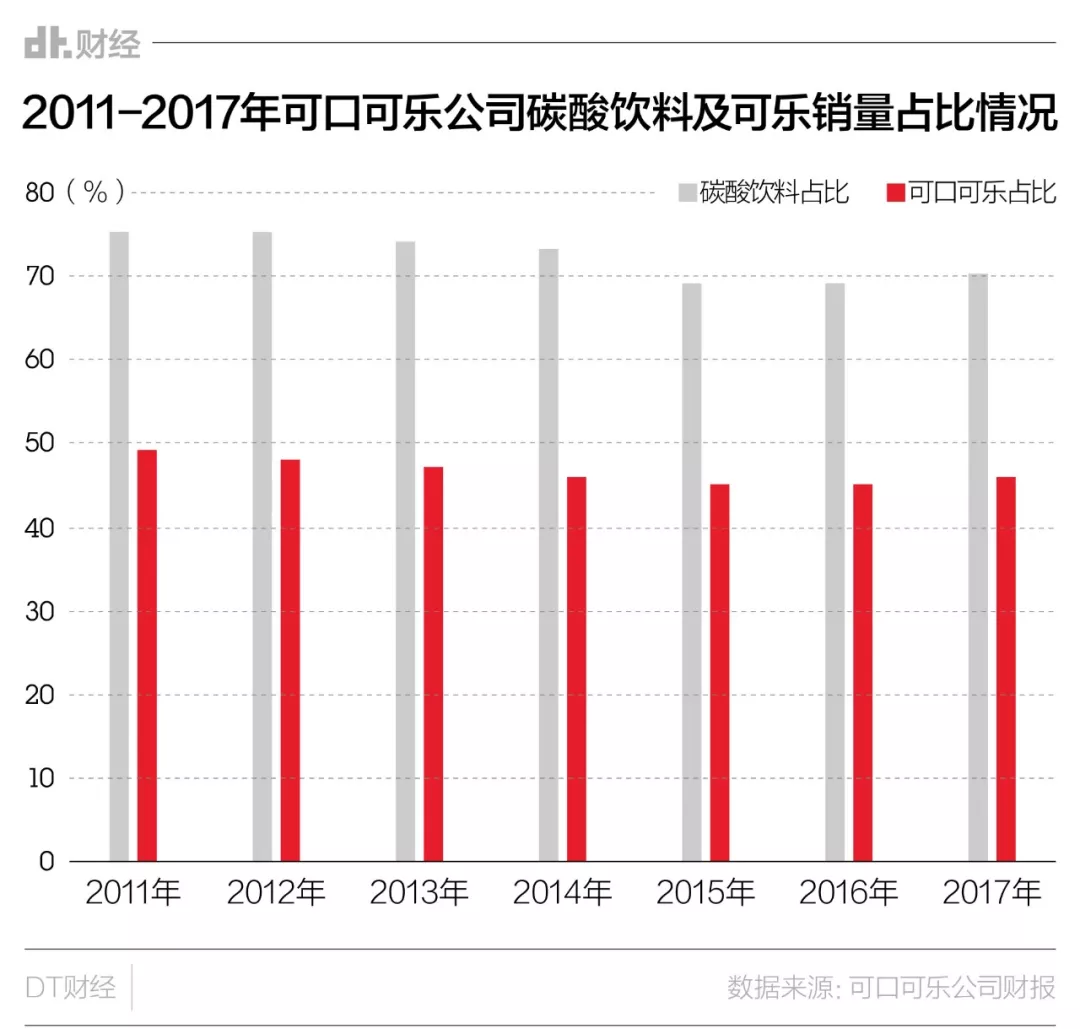

2011年,碳酸汽水在可口可乐的整体销量中占到75%,到2017年年底,这个数字降低到70%,其中可乐的销量占比也从2011的49%下降到2017年的46%。

但是,果汁、茶饮、咖啡等非碳酸品类的增长,似乎暂时还是难以改变大局。在可口可乐的品牌矩阵中,年销售额超过10亿美元的品牌多数仍是碳酸饮品,如“可口可乐”、“健怡可口可乐”、“芬达”、“雪碧”、“零度可口可乐”、“酷乐仕”等。新饮品带来的增量相对来说还不够大,且主要在美国市场有着更好的表现。

分析了一通,不管是从资本运营的角度,让自己变得更“轻”,甩掉一些成本,还是从产品的角度,培养新的增长支柱,似乎都没办法快速让可口可乐的经营数字变得好看。

那么问题来了,碳酸汽水市场的疲乏同样也影响到了百事,TA受到的负面拖累似乎没有这么大?

03、可乐巨头间的最大差异在于是否“多元化”

最主要的原因是,百事并不是一家单纯的饮料公司。

尽管饮料卖得不够好,但乐事、奇多、多力多滋等休闲食品却帮助百事稳住了业绩。

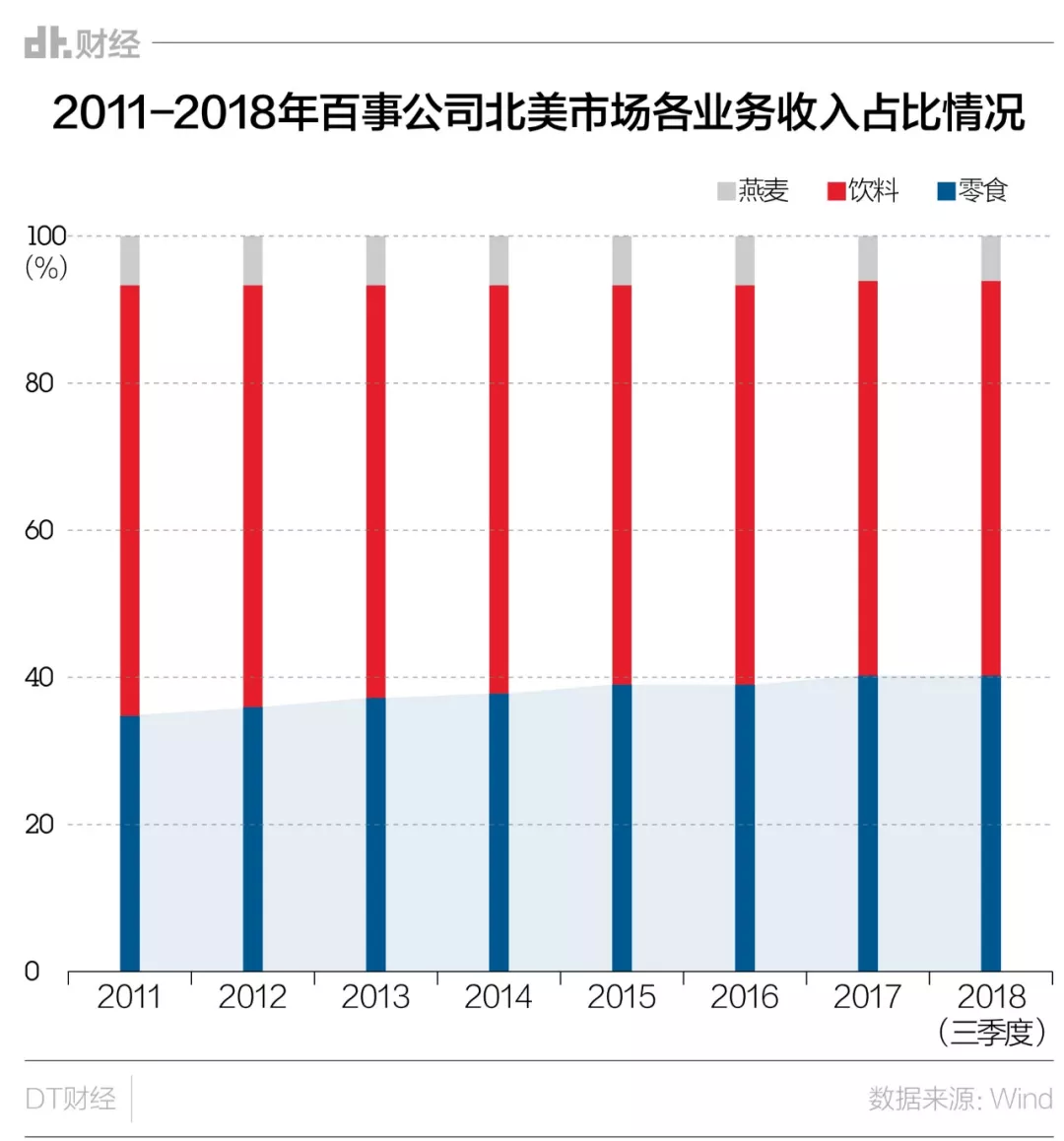

从经营数据来看,零食对百事收入的贡献逐年上升,目前已经超过了40%。

图片说明:百事旗下产品。图片来源:PEPSICO官网

而且,DT君还注意到,在百事的收入中,有比较稳定的一部分是由燕麦贡献的,来自在2001年被收入麾下的桂格燕麦——这怎么看都有些像是对冲,跟杜蕾斯收购奶粉厂有异曲同工之妙。

比较一下就会发现,两大饮料巨头拥有完全不同的经营理念。

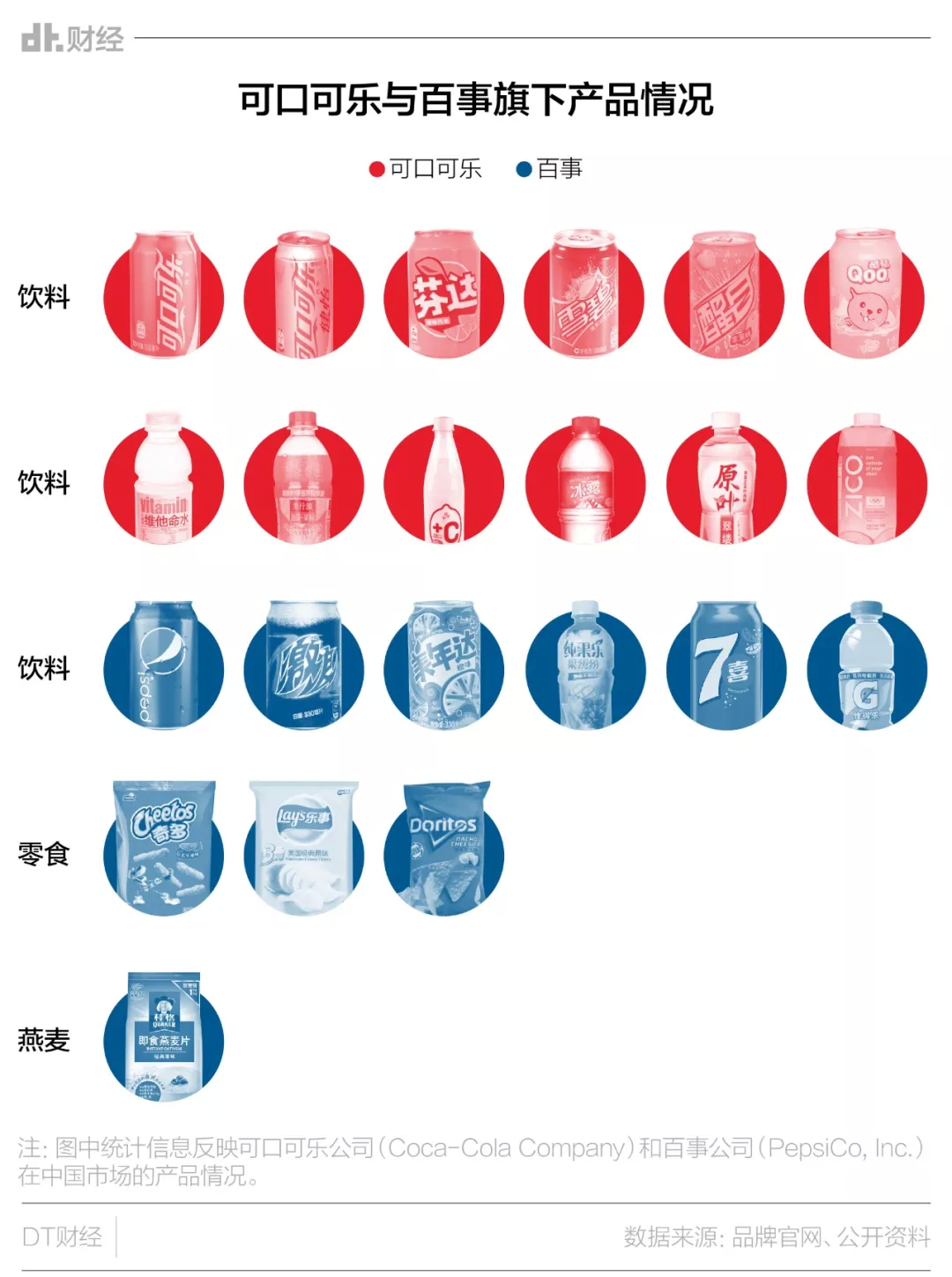

主要产品构成很清楚地体现了两家的区别,可口可乐专心做饮料,百事看起来则有志于承包更多便利店产品。

可口可乐被认为是“全世界最不多元化的公司”,专注于将可口可乐与各种快乐的场景关联,打造了一个形象清晰的经典世界级超级IP,跟核心配方、生产链条一起,构成了看起来很难被攻破的“护城河”,这在过去获得所有人的称赞。

谁也没有想到,原本代表快乐的糖,现在竟然跟不健康紧密挂钩。在美国,碳酸汽水的消费量连续下降。

两家以碳酸汽水出名的巨头公司都在更早的时候展开了对非碳酸汽水产品的布局。但是,百事在产品升级改造的路上明显走得更靠前一些。

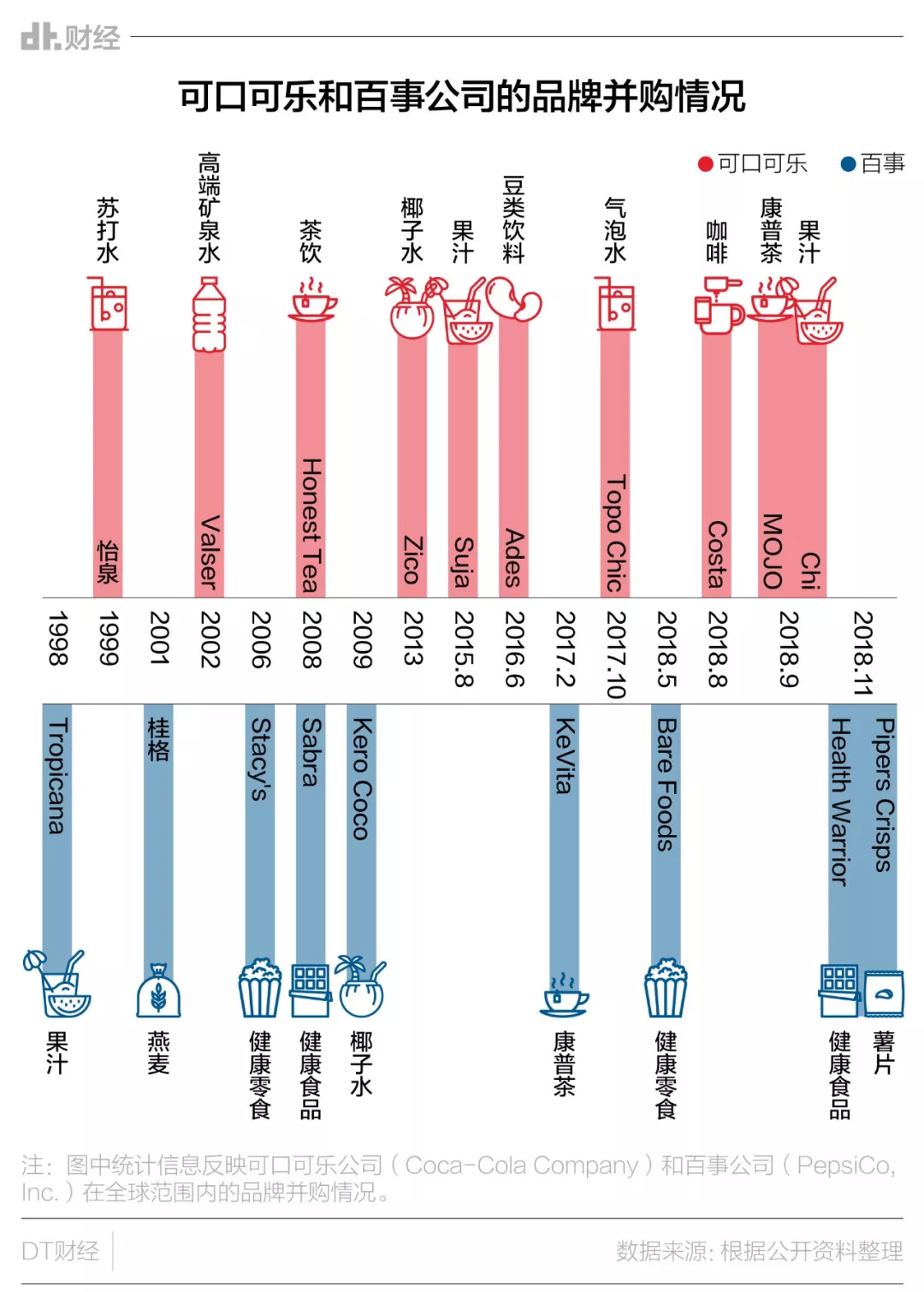

百事在1998年买下纯果汁品牌Tropicana,2001年兼并了桂格,又在2006年和2008年买下专做健康零食的品牌Stacy’s和听起来就很健康的鹰嘴豆泥品牌Sabra。

对于饮料风口的未来网红,百事的嗅觉显得更为灵敏,而可口可乐总是慢人一步。

椰子水在这几年成为健康饮品界的新宠,其实百事早在2009年就收购了椰子水品牌Kero Coco。四年后,可口可乐才买下Zico。

针对最近两年在美国市场大火的发酵茶饮康普茶,百事在2017年2月花了约 2 亿美元买下一家生产发酵益生菌和红茶菌饮料的北美公司——KeVita。可口可乐在2018年9月做出决定买下康普茶品牌Mojo。

近两年,两家公司收购的步伐显得更加密集。

2018年,百事又收购了两家主打健康的食品品牌。同一年,可口可乐的动作则更大一些,出资39亿英镑,买下英国咖啡老牌Costa ,进军大热的咖啡市场。

04、消费者的变化越来越快,这是最大的挑战

如果时间倒推二十年,“多元化”可能不是如此让人趋之若鹜的战略。跟涉足很多领域但都不能成为最佳相比,拥有一个绝对领先的品牌和模式,更容易建起公司所谓的护城河,创造稳定的收入——这也是忠实粉丝巴菲特选择坚持投资可口可乐的主要原因,碳酸糖水届,没有人能打败可口可乐。

曾经,可口可乐凭借着标准化的品质和强烈的品牌形象意识,在工业时代的流水线生产模式下达到了一个具有象征意义的价值巅峰,受到全世界的追捧。

美国作家斯丹迪奇在他的《六个瓶子里的历史》中写道,“可口可乐瓶中装着20世纪发生的一切:消费资本主义的崛起和美国作为一个超级强权的出现。”

但情况已经发生变化,尤其是对于需要直面消费者的这些生意。最近二十年消费者的善变度,比前一百年提升了很多。

一方面,信息传播速度加快,观念更迭越来越频繁,很难再用一套固有的理念去打动大多数人,“什么样的食品更健康”这样的问题,答案就一直在变;另外一方面,产品创新与更迭速度加快,这让消费者越来越习惯“喜新厌旧”。

如果品牌无法及时跟上瞬息万变的消费潮流,无论创造过多少辉煌,都终有一天会走下神坛。2013年,苹果超越可口可乐,成为全球最有价值的品牌。而来到2019年,当苹果将自己的大部分增长动力都依托在手机上,品牌神话也开始走向衰落。

历史在重复上演。

传统的巨头们可能也得跟互联网公司交流下心得,TA们可能会更能理解,打败可乐的一定不是另一家可乐。

如今的市场更青睐那些拥有更多元化布局、灵活调整步调、带来更多惊喜的品牌。可口可乐似乎慢慢也有了些感觉,开始学习竞争对手的多元化策略。在2017年的财务简报中,可口可乐首次大篇幅强调自己是一家全品类饮料公司。

图片来源:可口可乐2017年财务简报

改变已经发生,但可口可乐还得面对一些现实。

越来越多的年轻消费者不再对传统的肥宅快乐水抱有热情,而品牌死忠粉们买账的,也只是可口可乐这一饮料产品。想要在固有的饮品格局中获得新的市场,即使是行业大佬,也颇有难度。

对于可口可乐来说,执行“向全世界提供能带来快乐的饮料”这一核心理念,可能不再像以前那样容易,掌握好“糖”的度就可以。毕竟,到底什么能让年轻人感到快乐?现在是个没有标准答案的问题。