本文编选自“君临”微信公众号,作者为君临策,原标题为《掘金风电大周期!》。

1、大周期的起点

与新能源汽车、光伏等政策驱动型产业类似,风电也有着明确的政策周期。在政策的放松与收紧中,股价起起伏伏。

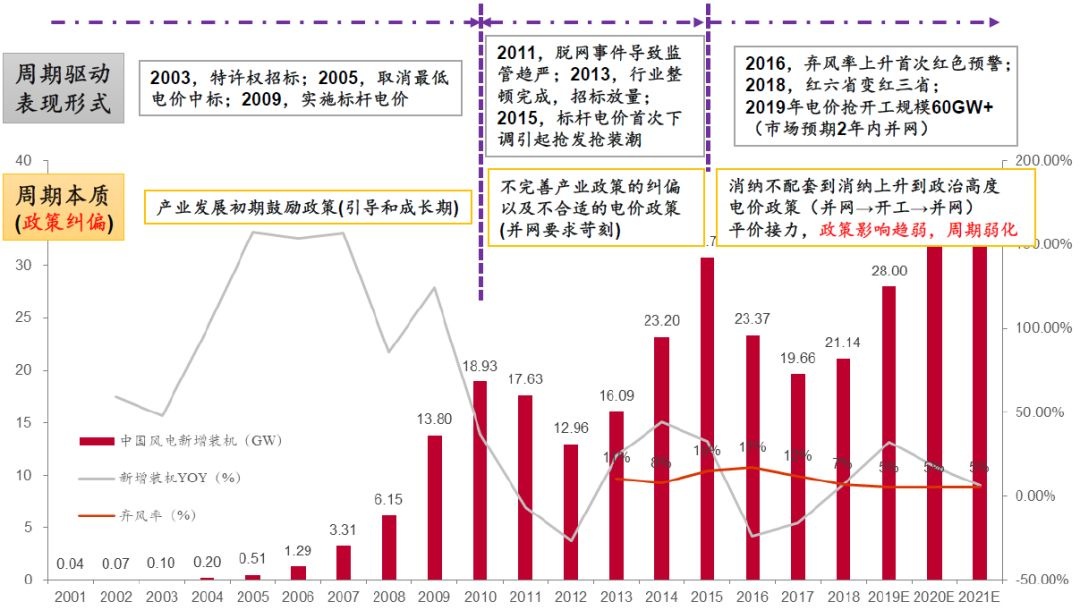

回顾历史,风电周期大概经历了如下三个大的阶段:

1)2003-2010:产业发展初期政策鼓励

2003年,国内第一次进行风电特许权招标,且采用最低价中标的模式;

2005、2006、2007年,取消最低电价中标规定,电价评分占比分别为40%、30%、25%,投标价格竞争趋缓;

2009年,我国正式推出风电标杆电价模式;

2)2011-2015:产业政策纠偏+弃风限电

2011年,脱网事件导致监管趋严;

2013年,行业整顿完成,招标放量;

2015年,2014年底前核准+2015年底前投运执行旧的高电价,否则执行新电价引发抢装潮;

3)2016-至今:消纳配套控制限风率,政策最后一棒

2016年,弃风率上升首次红色预警,电力消纳配套上升到政治高度;

2018年,弃风率改善,新一轮抢装引发装机量反弹。

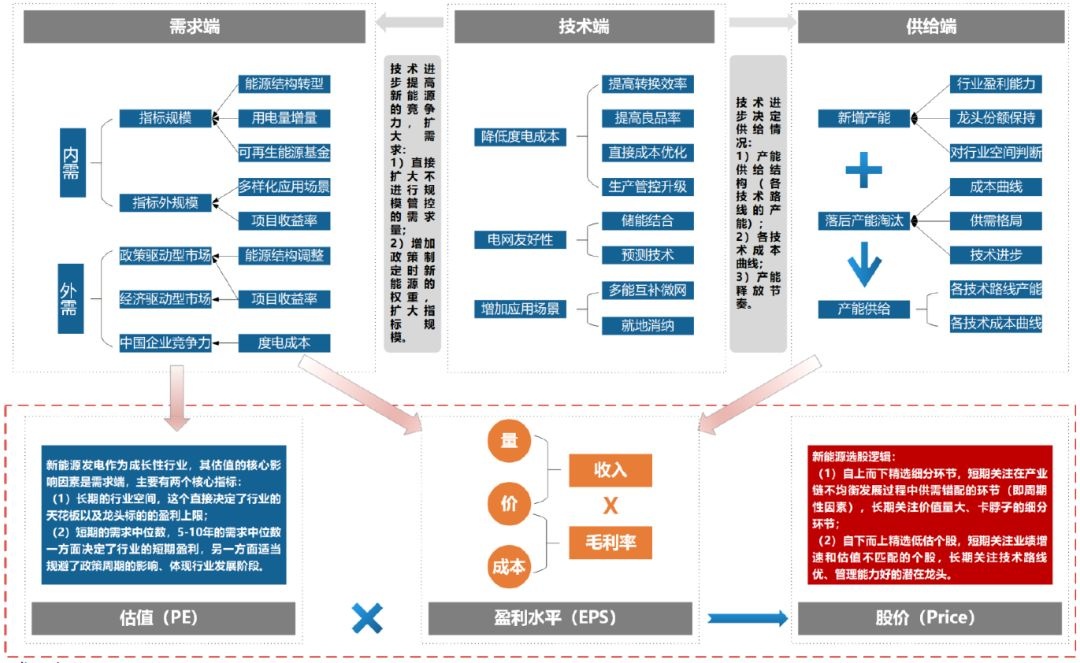

展望未来,随着技术进步使得发电成本降低,预期2020年后进入风电平价/竞价上网时代,政策驱动渐淡。

大周期来看,风电企业的估值或处于由周期股向成长股切换的过渡阶段。

2、小周期的催化因素

当前时点风电企业股价仍主要由行业周期及随之而来的利润增长驱动。

站在当下时点,我们有三点理由看多风电企业的投资机会,预期行业2019年量价齐升:

1)电价约束刺激存量抢装

抢装成功与否度电价差在3-7分钱,对项目的盈利能力造成巨大影响。

2018年全国风电新增公开招标33.5GW(yoy+22.7%),创历史最高纪录。2019年一季度,风电新增招标14.9GW(yoy+101.35%),创单季度历史最高纪录。

而招标通常领先并网一年左右,在抢装政策的刺激下,直到2020年的装机量都是值得期待的。

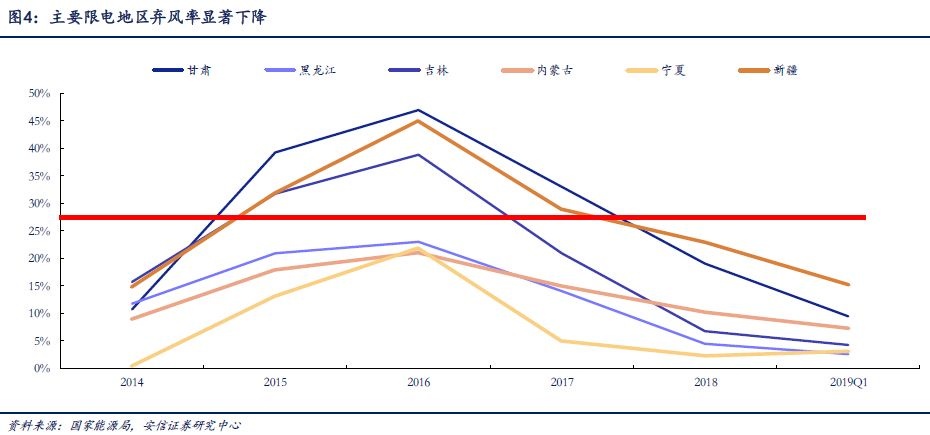

2)三北陆续解禁重回增长

2019年,“红六省”变成“红二省”,内蒙古、吉林、黑龙江、宁夏相继解除红色预警,目前仅新疆和甘肃还属于红色预警区域,预计2020年有望解除。风力大省有望再次成为装机大省。

3)运营商风电资本支出大增

综上,存量项目加速抢装、三北陆续解禁和运营商风电资本开支大幅提升三大驱动力将推动风电强势复苏,行业量价齐升。

量方面,预计2019年风电装机有望达到30G 以上(YoY40%+)。价方面,5月份2.0/2.5MW 风机招标均价提升至3500元/kw 左右,部分项目招标价甚至达到3700元/kw,相比18年低点上涨约10%。

具体标的上,建议关注:

金风科技:整机龙头

主营业务:风机、风电场和风电服务,2018年三者占营收的比例为73%、14%、6%。

核心看点:

(1)在手订单创新高,2019一季度末在手外部订单19.23GW,刷新纪录;

(2)风机招标价格企稳回升,2018Q4风机招标价格企稳回升,2019年5月2.0/2.5MW风机招标均价提升至3500元/kw左右,较2018年9月低点上升9.5%。

天顺风能:风塔龙头

主营业务:风塔、风电场和叶片,2018年三者占营收的比例为80%、9%、7%。

核心看点:

(1)风塔吨毛利企稳回升,2H18吨毛利1827元/吨(QoQ:+12.56%);

(2)制造产能扩张,塔筒产能由38万吨提高到87万吨,常熟叶片一期投产,二期筹备;

(3)风电场储备资源约3GW。

金雷股份:全球主轴龙头

主营业务:风电主轴,2018年占营收的比例为86%。

核心看点:

(1)主轴全球龙头,2018年全球市场份额22.7%,同增8.5PCT;

(2)铸锻件项目,公告显示年产8000支MW级风电主轴铸锻件项目今年投产;

(3)锁量锁价模式,享受成本下行收益。

日月股份:风电铸件龙头

主营业务:风电铸件和塑料机械铸件,2018年两者占营收的比例为67%、29%。

核心看点:

(1)风电铸件全球龙头,2018年全球市场份额约15%;

(2)产能扩张,2019年产能由30万吨提高到40万吨,产销由25万吨提高到33万吨;

(3)锁量锁价模式,享受成本下行收益。