本文来源微信公众号“猛哥看商业”,作者国君分析师訾猛、陈彦辛,原标题《【国君零售|深度】周大福|九十年铸珠宝传奇,渠道下沉龙头再发力》。

投资建议

首次覆盖给予增持评级。周大福(01929)是大中华地区最具影响力和规模的珠宝龙头企业,历经九十年沉浮铸造珠宝传奇,溢彩流光,“优质产品+自营渠道”构建品牌护城河,锐意进取。2018年顺应潮流开启低线级城市加盟扩张之路。预计公司2020-2022财年净利润为51.72/58.96/67.22亿港元,同比增长13%、14%、14%,当前市值对应2020财年PE为16倍 。

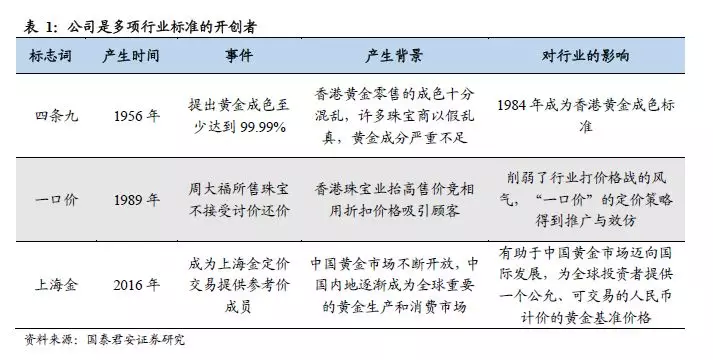

历经沉浮铸造珠宝传奇,高品质黄金产品打下品牌基石。1929福星初耀,初创品牌周大福金行,因战移师香港,1959年设立“四条九”黄金产品品质标准,打下品牌基石,而后高瞻远瞩布局钻石镶嵌业务进一步奠定第一珠宝品牌;1991-2010炫彩回归,重回内地市场实现高速发展大展宏图;2011-至今极速扩张,上市后获资金注入,加速深耕内地市场,2018年开启加盟三四线扩张之路。

品牌矩阵+精湛产品+精准营销+渠道拓展。多品牌策略迎合不同层次的消费需求;产品设计与工艺不断提升打造独一无二的产品,提升品牌价值;渠道扩张之时保持坚守,直营一二线维护品牌形象,加盟下沉三四线提升渗透;紧跟国民经济发展阶段和消费者偏好转变而创新品牌传递方式,四位一体打造品牌绝对竞争力。

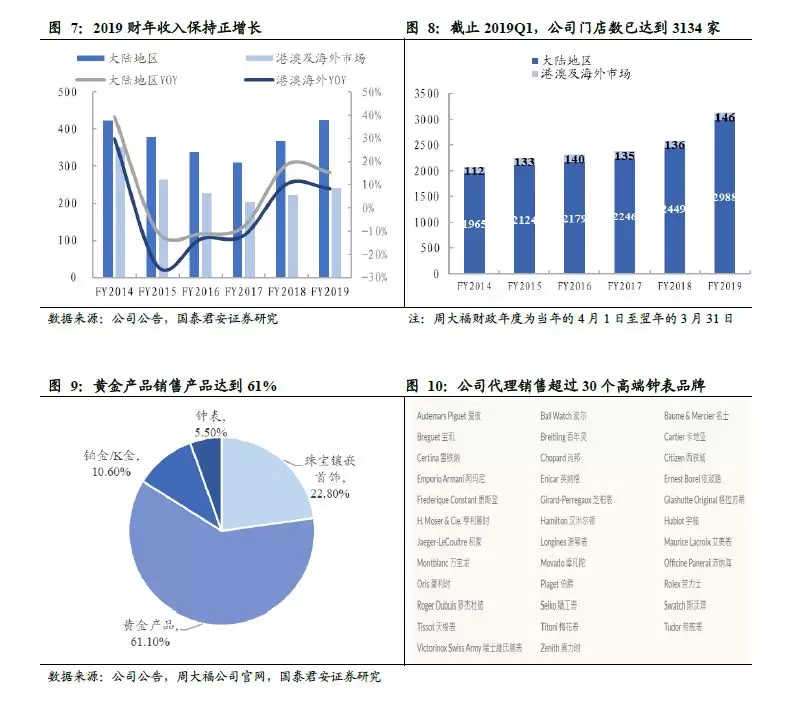

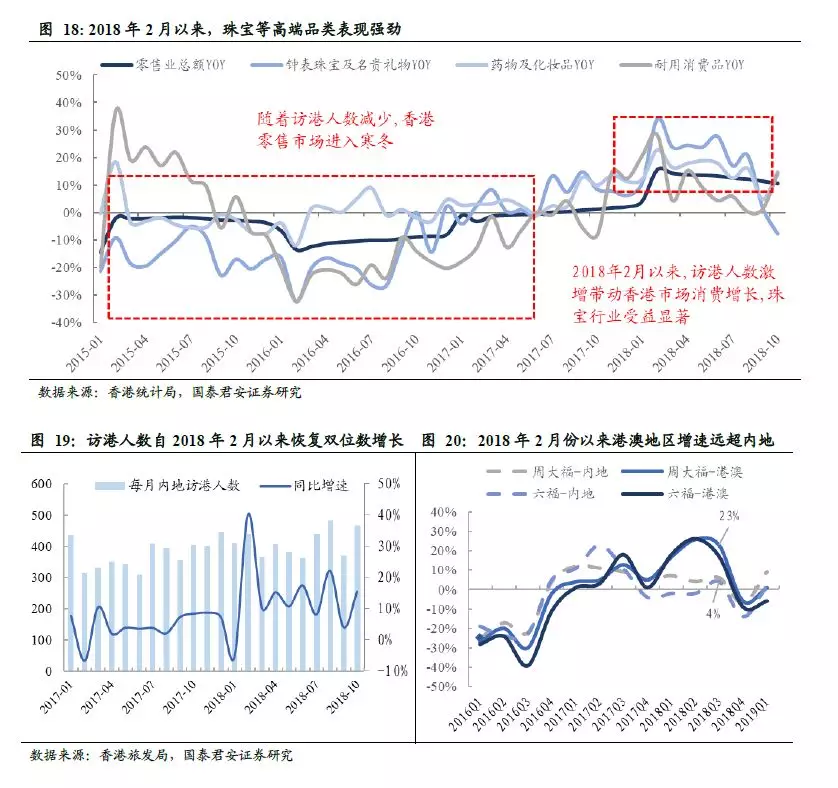

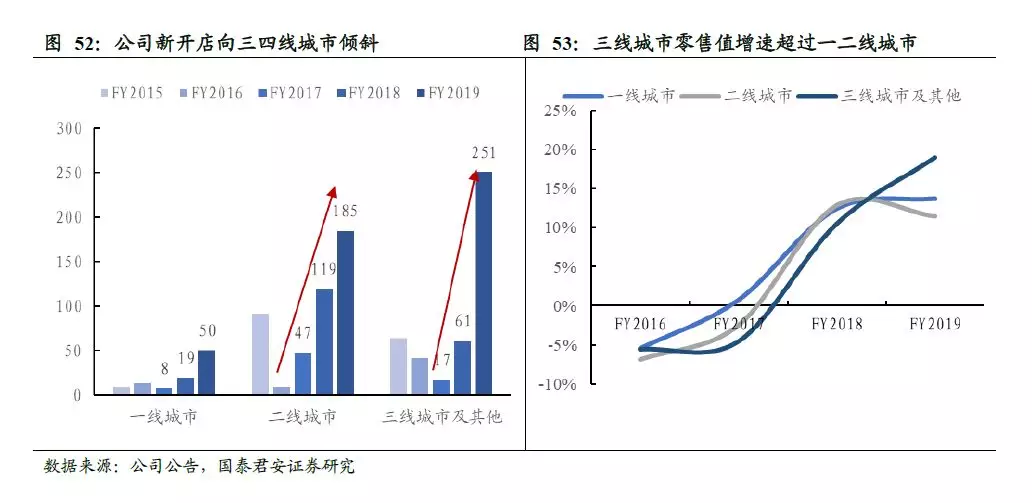

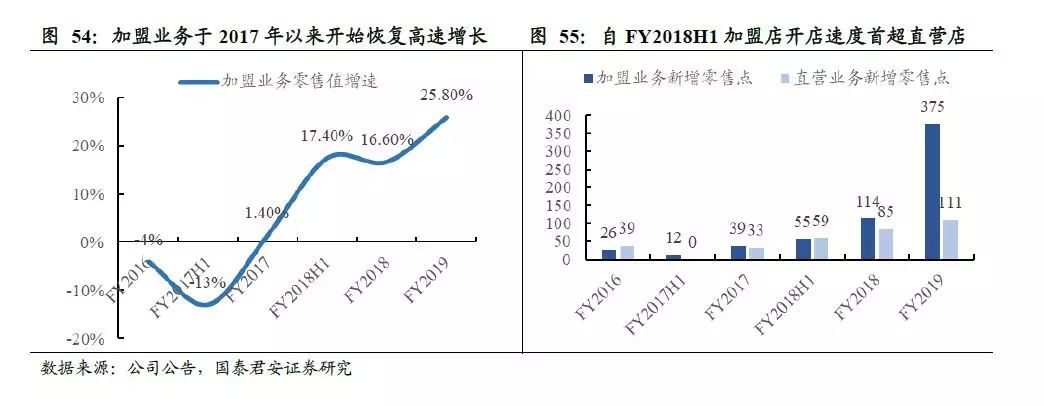

古法金再度抢占热点高度,加盟渠道有望继续高速扩张。乘消费升级东风,2018年以来内地珠宝市场触底回升,2019年黄金价格上行周期明确,黄金产品再度受到追捧,公司顺应趋势打造传承古法金爆款,带动黄金产品热销。香港市场同样受益内地旅客驱动表现强劲,2019财年周大福香港澳门市场零售营业额增长11.8%。公司顺应内地市场渠道下沉趋势,2019财年净新开门店达549家,绝大部分为三四线加盟,2020财年有望继续保持高速下沉态势,带动收入、利润增长。

风险提示:展店增速不及预期;高端可选消费受经济增长乏力拖累;金价和汇率大幅波动影响门店销售

复盘周大福,产品创新引领、渠道稳中求进

周大福九十年铸就珠宝传奇:产品创新引领、渠道稳中求进。2019年正值周大福成立90周年,如今的周大福已经成长为全国乃至全球领先的珠宝品牌,从销售规模来看,周大福是全球第一大珠宝公司,奢侈品权力榜排名第九(德勤《2018年全球奢侈品力量排行榜》)。品牌价值连续15年蝉联我国珠宝品类首位,2018年达628.15亿元。

时刻引领行业,引人追随,周大福的成长路径与经营策略为我国珠宝市场的后起之秀、跟随者内地珠宝品牌提供了最直接的指引和借鉴,通过复盘周大福成功的元素组成,可窥见珠宝行业发展趋势。

品牌多元矩阵化,周大福通过实施多品牌策略迎合不同层次的消费需求。凭借黄金产品成为行业龙头之后,周大福仍积极谋求钻石镶嵌、年轻潮流多个细分市场, 2014年收购美国高端钻石品牌Hearts on Fire,2016年推出T Mark钻石品牌,打入高端钻石珠宝领域,先后推出SONILOVE、MONOLUGE进入价格相对较低的年轻潮流市场,不断扩充产品矩阵,捕捉不同消费人群。

产品匠心引领潮流,周大福通过产品设计与工艺的不断提升为顾客打造独一无二的产品,提升品牌价值。设计上,公司与国际知名设计师积极展开合作;工艺上,与Crossworks独家签订八心八箭切割钻石协议,与香港中文大学合作开展“中国古代黄金工艺”研究项目。持续的研发投入,为消费者带来极致的产品体验,引领珠宝饰品潮流。

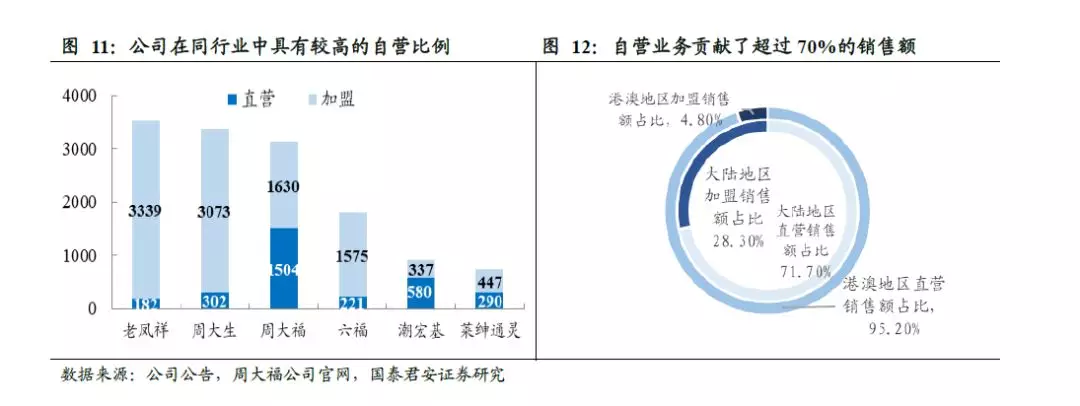

渠道扩张之时有所坚守。周大福定位以直营店为主(直营店比例超过60%),是以高品牌溢价为主的盈利模式。1998年打入内地市场,从商场洽谈到货品陈列严格把关,总结出了一套适宜内地的开店流程。2018年内地店面逼近3000家,周大福始终注重管理模式,统一品牌建设。

前期以自营门店在门店形象和产品质量上的把控,树立品牌形象,随着周大福在一线城市布局逐渐完善,在二三线城市开放加盟深耕低线市场,对于加盟门店,周大福推出统一存货拥有权计划,实现库存共享,提升终端管控能力。

与消费者共成长,把握时代潮流。周大福能够随着国民经济的不同阶段和消费者属性的变化而不断创新的品牌经营理念,2011年,携手天猫进驻线上渠道,在线上保持珠宝行业的领跑地位;2018年,携手美国宝石学院,通过区块链技术向消费者提供数码钻石鉴定证书,拥抱新兴科技;2019年,推出“古法金”,呼应国货回潮大势。

从新的渠道——电商平台,到新的营销——社交分享/关键意见领袖,把握千禧一代逐渐成为珠宝市场的主要购买力所带来的珠宝消费偏好转变——个性化与更关注设计、注重消费体验,一次次主动的品牌形象迭代为周大福提供了最核心的竞争力。

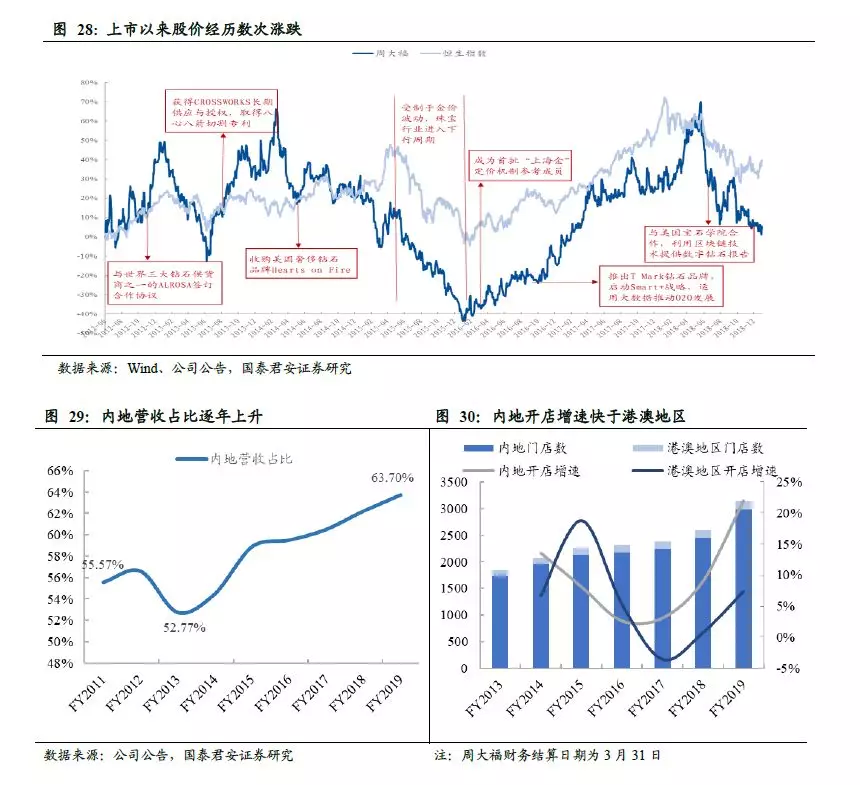

周大福股价历史复盘:周大福股价与周大福整体同店销售增速相关度较大,呈现正相关。自2014Q2(-40%)至2016Q3(-25%)周大福同店销售增速为负期间,股价跟随同店销售增速下跌,最高跌幅达60%,后期随着同店负增速收窄,股价缓慢回升。2016Q4周大福同店销售增速(2%)回正后至2018Q3,保持两位数增长,股价亦有良好表现

自2011年上市以来,股价波动除受到恒生指数大盘影响外,与金价涨跌亦有一定关系。黄金终端需求销售业绩,受金价影响较大,反映值股价波动。2018年下半年以来金价累计上涨20%,未来有望继续上行带动公司业绩、股价有较好表现。

以下为报告和图表节选: