本文来自微信公众号“智堡”,作者杨楠。

国际社会对21世纪最紧迫的全球挑战之一——如何在当今迅速发展的数字经济中保证有效和公平的税收——仍然存在严重分歧。东京财团政策研究所的Naoki Oka讨论了问题的本质以及日本在未来的关键作用。

阿尔伯特·爱因斯坦曾经说过,“世界上最难理解的就是所得税”。这已经是70多年前的事了。而今天,它变成了更加巨大的挑战,因为在全球经济日益被少数几家实力强大的科技公司主导的背景下,国际税务专家和政策制定者就如何公平有效地对商业活动征税,难以达成一致。

数字避税问题有多严重

根据欧洲委员会公布的数据,全球顶级数字公司的年均收入增长率为14%,而其他公司则为0.2%-3%。然而同一数据来源显示,这些数字公司支付的有效税率仅为9.5%,不到传统公司平均23.2%的一半。

今天,少数几家科技巨头正在攫取巨额利润,同时获得了对各自市场的垄断控制以及大量数据。就市值而言,他们都是世界上排名靠前的公司,但与超市连锁店或汽车制造商等传统业务相比,他们创造的就业机会相对较少。例如,Facebook(FB.US)的价值远远超过通用汽车(GM.US),但其员工人数只是通用汽车的一小部分。事实上,Facebook的每位员工的价值比通用汽车的员工价值高出70-90倍。

科技巨头在全球范围内开展业务,并严重依赖海外销售。在2016年,苹果(AAPL.US)约65%的收入来自美国以外的地区。同年,非美国地区的收入占Facebook总收入的54%,占谷歌(GOOG.US)收入的53%,占亚马逊(AMZN.US)收入的32%。显然,向数字经济征税的挑战是全球重要的问题。

科技公司和避税天堂的“勾当”

如上所述,顶级数字公司的平均有效税率远低于其他公司,在某些情况下低得惊人。根据苹果首席执行官库克在2013年美国参议院听证会上提交的证词,苹果公司的爱尔兰子公司在过去的十多年的时间里向爱尔兰政府支付了不到2%的有效年税率。其原因并非苹果在爱尔兰逃税,而是利用爱尔兰作为著名的避税天堂所提供的避税机会。

总部位于美国的大型科技公司通常会借助设立于这些避税天堂的子公司的帮助,来保护自己的收入不受海外税收的影响——苹果、谷歌和Facebook在爱尔兰的子公司就是一例,卢森堡的亚马逊子公司也是一例。此外,在某些情况下,这些大型科技公司甚至利用经济影响力来确保在避税地享受税收优惠,这样违反了欧盟的竞争法规。

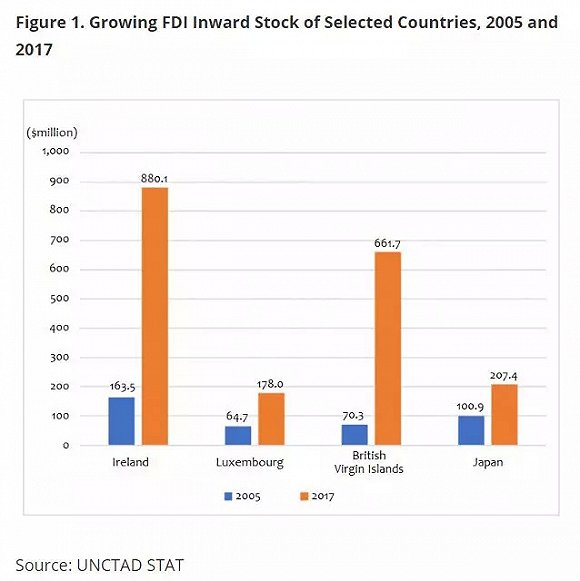

像爱尔兰这样的避税天堂使用低税率和税收减免来吸引外国直接投资(FDI),图1所示的FDI趋势表明他们在该策略中取得了成功。

爱尔兰的政策是以企业税税收换就业,但就业的收益似乎有限。根据上述美国参议院听证会上公布的数据,2011年苹果爱尔兰子公司“苹果销售国际”(Apple Sales International)公布的利润总额达220亿美元(其中大部分都是因爱尔兰的税收优惠待遇而免税的)。但截至2012年,该公司的当地所有业务加起来只雇用了2700人。

与此同时,欧洲委员会在2016年裁定爱尔兰对苹果的税收待遇构成了欧盟竞争法规下的非法国家援助,并且要求爱尔兰追回2003年至2014年期间的未缴税款并支付利息。根据新闻报道,截至2018年9月,苹果公司已支付了全部款项,超过140亿欧元(超过150亿美元),这是一笔相对于日本年度遗产税收入而言惊人的数额。2017年,欧洲委员会要求亚马逊向卢森堡偿还总额为2.5亿欧元(近3亿美元)的非法税收优惠。

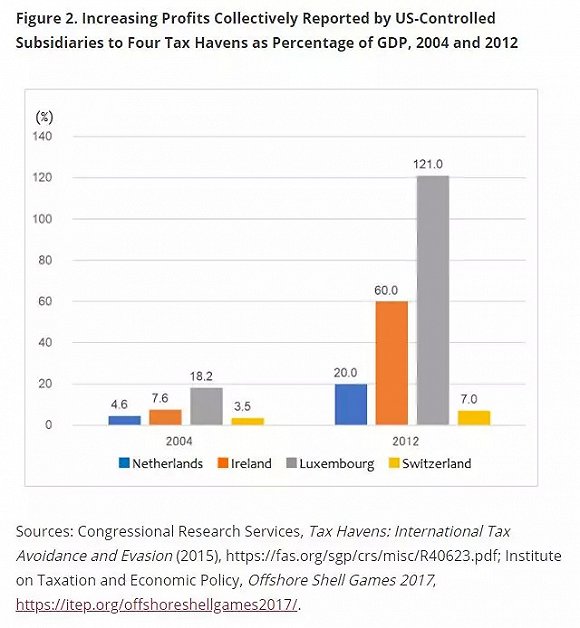

国际避税激增的另一个迹象是跨国公司将其不断膨胀的利润归属于设立于避税地的子公司。在2012年,美国公司的爱尔兰子公司报告的利润总额达1350亿美元,约占爱尔兰国内生产总值(GDP)的60%。类似亚马逊这样的卢森堡子公司公布了共680亿美元的利润,这一数字超过了卢森堡的GDP约20%。

有人可能会问,卢森堡的GDP怎么会比在这里注册的子公司的收入之和还要低?事实上位于避税天堂的子公司所公布的大部分收入都产生自国外,因此不会增加避税天堂的GDP。一种可能是利润正从产生利润的国家转移到低税(或无税)的辖区。

对数字经济征税的两大挑战

诚然,避税天堂是一个主要的问题,但人为将利润转移到低税国家这一问题是可以解决的,至少在理论上可以通过应用和调整现行税收规则来解决。更大的问题是,由于数字公司活动的性质,我们目前的国际税收制度无法公平地评估和归属数字公司的收入。此处我将仅讨论两个主要障碍。

首先,通过互联网提供服务和信息的数字公司可以在A国开展蓬勃发展的业务,而无需在那里建立实体业务(线上旅行社和视频游戏发行商为其中两个例子)。然而,国际规则允许A国对总部在外国的企业征收企业税,但仅仅是在企业在A国拥有“常设机构”的情况下 ——即企业在A国拥有一个注册的子公司或有存在某种有形实体

其次,数字经济中的许多大型参与者,包括谷歌和Facebook,都采用了多边的商业模式(Multi-sided Model),其中主要收入来源不是来自用户的支付,而是来自用户数据,以此通过其他商业活动创造价值,例如目标广告。遗憾的是,没有实际可行的系统来评估该用户数据的价值,以便对企业收入征税。如果以交易数据获利的企业实体不在A国,那么即使收入和利润的来源是A国居民的用户数据,A国也不能对商业收入征税。

一个似乎能被接受的事态是,这个世界上“最有价值的资源不再是石油,而是数据”。

难以实现的国际改革目标

由日本财政部出版的题为《更多关于税收的事》(下图)的小册子将税收称为“社会成员会费”,并恰当地指出良好税收政策的指导原则是“公平,中立和简单“。诚然,一个允许巨额盈利并不断扩张的全球科技公司避税,还赋予他们比传统业务更大的竞争优势的制度,既不公平也不中立。

当然,世界税收政策制定者对这些问题并非漠不关心。2012年,在经济合作与发展组织(OECD)的倡议下发起了OECD/G20税基侵蚀和利润转移(BEPS)项目,该项目长期成为国际税务协调的主要推动力。2013年,项目通过了15点议程,并开始审议具体的改革措施。该议程上第一个也是最受关注的项目是行动一:解决数字经济中的税收挑战。

2015年10月,BEPS项目为每个行动项目出具了最终报告。这些报告中的大多数都提出了防止避税的具体政策建议,这些建议目前正在国家层面实施。然而,当谈到最重要的行动一(对数字经济中的商业活动征税)时,报告仅限于分析问题并提出正在讨论的主要方案。

当前趋势和未来前景

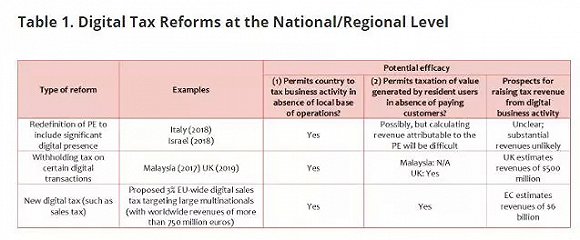

在缺乏对数字经济征税的国际协议的情况下,欧洲委员会和一些国家开始实施自己的倡议。以下是在这一方面的主要发展的简要总结。尽管这些改革也面临着其他挑战,为简洁起见,我主要就上述两个问题对其进行分析。

欧洲委员会最初希望在2018年底就提议的欧盟范围3%数字销售税获得一致同意,但在11月底,该倡议被爱尔兰、瑞典、丹麦和德国否决。项目的下一个重要的进展机会可能出现在2019年6月,到时20国集团的财政部长们和央行行长会在福冈参加由日本承办和主持的G20峰会。OECD计划在2020年发布关于BEPS行动一的另一份最终报告。