本文转自微信公号“Kevin策略研究”,作者:KevinLIU

简评:强非农打压降息预期下的美股市场

大家好,

周五晚公布的美国6月非农数据明显好于市场预期,打压了市场对于美联储降息的预期。受此影响,美元大涨、黄金大跌,10年美债重回2%以上,美股市场特别是纳斯达克指数盘中一度下探0.9%,但尾盘基本收平。由于宽松预期主导下的利率下行是近期推动市场屡创新高的主要原因,因此有投资者担心一旦宽松预期不能兑现,可能会给市场带来较大压力。

针对这一担忧,我们点评如下:

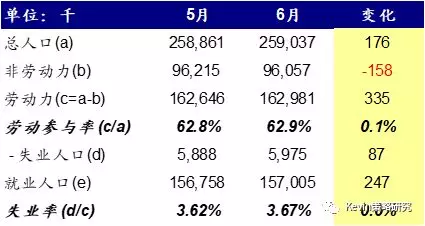

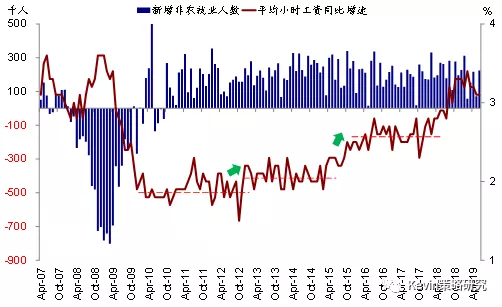

6月非农显示美国整体经济基本面依然相对稳健。相对让人大跌眼镜的5月非农(新增就业仅7.2万人),6月非农新增就业大幅回升至22.4万人,且明显好于预期,一定程度上打消了投资者的对于基本面特别是劳动力市场明显恶化的担忧。此外,失业率从5月的3.62%小幅抬升至3.67%,略不及预期,主要是由于分母(劳动力人口)增加更快,因此推动劳动参与率从62.8%小幅抬升至62.9%。工资增速也略低于预期,环比0.2%,同比3.1%。

整体看,6月非农显示美国整体经济基本面特别是劳动市场依然相对稳健,这也与我们在《2H19海外资产配置展望:增长下行与政策宽松的赛跑》中基准情形下,对美国基本面整体趋趋,但短期不至于陷入衰退的判断一致。

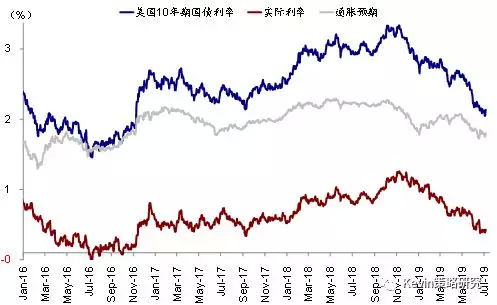

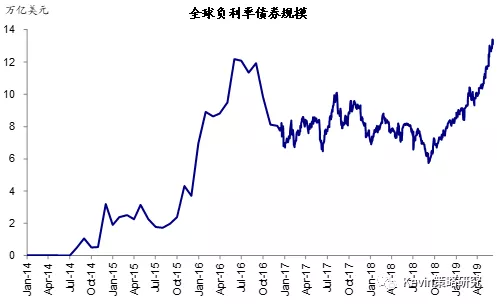

非农的改善边际上打压了市场的降息预期,不过目前预期依然维持高位。5月以来,外界环境突然升级、包括5月非农等多项经济数据的走弱、美联储主席Powell的讲话、以及6月FOMC会议中传递出的信号都进一步强化了市场对于美联储的降息预期,体现为CME利率期货计入的降息预期的大幅抬升、以及美债利率特别是实际利率的大幅下行(5月以来10年期美债利率累计下行47个基点,一度低于2%),同时全球负利率资产规模也创下历史新高,这也成为最近一段时间推动包括股市、债券和黄金多类资产价格表现的主线。在这一背景下,由于市场宽松预期已经非常饱满,因此非农数据的向好在边际上打压降息预期的同时,也会使得部分投资者借机回吐前期表现较为强势的资产,包括股市和黄金等,这与近期Powell发言中强调美联储独立性、以及G20峰会略好于预期后带来的效果类似,毕竟从股市表现的贡献分解来看,年初以来特别是近期的涨幅中,无风险利率的回落(也即对宽松政策的预期)贡献了相当部分的收益。

实际上,我们在《海外资产配置7月报:宽松预期先行、情绪修复接棒》中已经提示,近期包括G20峰会和非农数据可能会推动风险偏好修复接棒宽松预期先行对风险资产的支撑。与此同时,在这一驱动逻辑边际切换的背景下,短期内,利率和黄金等避险资产则可能因风险偏好和资金流向变化承受一定压力。

不过即便如此,当前市场计入的宽松预期依然处于高位,非农数据带来的打压也只是边际上的。CME利率期货隐含的7月降息25个基点概率目前为95%,50个基点回落至5%(而非农数据公布前,预期降息25个基点的概率为71%,50个基点的概率为29%)。

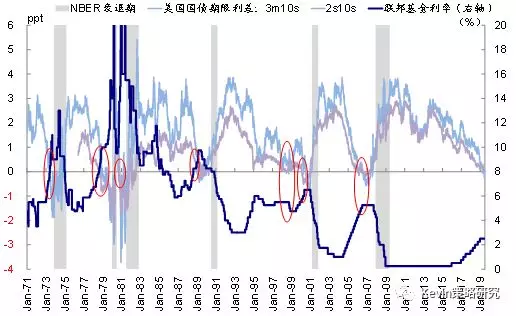

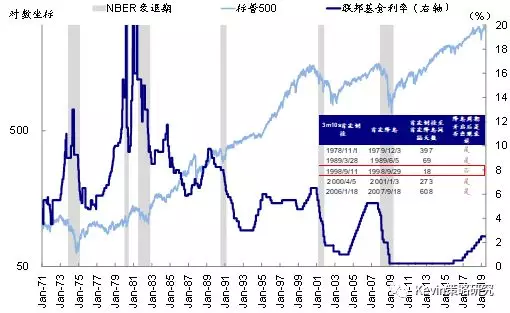

那么,是否会出现宽松预期无法兑现导致当下主导全球资产表现的利率下行逻辑出现逆转的风险,这也是投资者关注的焦点。诚然,这一尾部风险需要密切关注,而且短期也存在围绕市场预期和美联储主席鲍威尔国会证词(下周三与周四)变化的可能性,但从中期来看,在基准情形假设下,我们认为这一逻辑和趋势还不至于完全逆转,实际利率下行依然是我们建议的下半年资产配置主线,主要考虑到以下三点原因:1)G20峰会结果虽然在多方面好于共识预期,但后续前景仍可能存在变数、特别是一些关键领域如科技限制等;2)全球主要经济增长依然处于下行通道,在当前的外部和政策环境下,逐渐趋缓依然是大概率事件;3)相比历史上多数时候在基本面已经明显恶化时的应对式降息,我们倾向于认为此次美联储可能更多是ahead of the curve的预防式降息(insurance cut),因此是否仅因为一个两个数据就发生变化还需要观察。预防式的降息如果出现的话,一定程度上类似于1998年的历史经验,这也使其成为80年代以来唯一一次收益率曲线倒挂后没有出现衰退的情形(参见2019年下半年展望专栏三:增长与宽松的“赛跑”:1998年降息的历史经验)。因此,资产价格面临的可能依然是政策足够宽松、而风险偏好边际修复的组合,尽管从宽松预期程度上相比此前或有回撤。

往前看,如我们在海外资产配置7月报中所提示的那样,7月份,全球资产将会面临一些关键的“逻辑兑现点”和主要事件,值得关注:

G20峰会会谈后的更多具体细节,如美方提到美国商务部将在未来几天(in coming days)评估哪些产品可以卖给华为。

欧央行和美联储议息。欧阳行和美联储将分别于7月25日和7月30~31日举行议息会议,在当前市场对于两者的宽松预期都已经计入非常充分,欧美央行能否兑现甚至强化宽松预期将是左右资产价格的关键。下周三四美联储主席Powell在国会听证会的证词也值得关注。

美欧股市二季度业绩期。美欧主要市场将于7月中旬开启二季度业绩期,适逢5月后美方提升2000亿美元商品关税,因此从微观企业层面,业绩超预期与否、市场盈利一致预期是否下修、以及管理层对于未来增长的指引对市场表现至关重要。

英国首相人选和日本参议院选举。英国首相的最终人选预计将在7月22日的投票后出炉,目前来看Boris Johnson在民调支持率上依然大幅领先,考虑到英国退欧进展目前依然处于僵局,首相人选和后续进程将对英国和欧洲资产影响较大。7月21日日本将举行参议院中期选举,执政党能否赢得三分之二绝对多数对于安倍首相后续推动10月份消费税上调甚至修宪的政治日程也将有重要影响。