本文来自微信公众号“海陆清风”,作者为天风通信团队。

投资要点

俊知集团(01300)是国内第一的通信传输系统解决方案提供商,产品覆盖3G/4G/5G宏基站、小基站、室内覆盖等天馈设备等连接线缆以及轨道交通等领域。

公司主要产品包括射频同轴电缆、光缆(光电复合缆)、相关配件以及物联网传感器等,能够为移动通信基站、小基站以及室内分布系统提供天馈系统到主设备的信号、电力等整体连接传输解决方案。公司的移动通信射频馈线已连续九年位居全国第一。同时公司拓展物联网传感器等新业务领域,形成完整的产品链条。

公司与三大运营商及铁塔公司等保持长期深度合作,大客户关系稳定。面向5G持续研发投入,推出针对5G的传输解决方案。

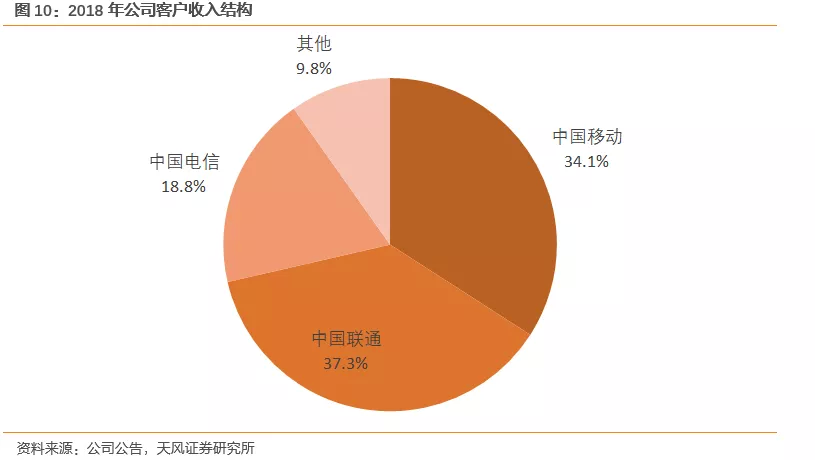

公司主要客户包括三大运营商、中国铁塔(00788)、华为、中兴(00763)等,其中三大运营商收入占比超过90%,三大运营商等核心客户保持了超过10年的合作关系,大客户关系稳定,产品质量、性能、服务和交付能力突出。公司基于自身在射频传输领域多年的技术积累的前瞻判断,组建了拥有行业领军专家、约200人的研发团队,持续研发投入,面向5G的传输系统产品研发了一系列相关产品,配合三大运营商的5G建设,有望分享5G带来的行业新增量。

5G商用牌照落地,规模建设有望启动。5G时代射频传输系统有望迎来量和价的双重提升,公司作为行业领先龙头厂商,有望第一波受益5G建设。

2019年6月工信部正式向三大运营商以及中国广电发放5G商用牌照,牌照落地后5G网络规模建设有望加速启动。5G部署频段更高,宏基站和小基站密度相比4G有望大幅提升,对射频传输系统需求量有望显著增长。同时,5G引入Massive MIMO天线等新技术,超高速率信号传输的背后带来基站功耗的大幅增长,相应的传输系统规格有望提升,带动产品价值量进一步提升。公司作为国内射频传输系统领先厂商,产品应用在5G基站等核心环节,有望第一波受益5G规模建设带来的传输系统量和价的双重提升。

4G网络有望与5G长期并存,流量高速增长带来的4G扩容和低频重耕需求有望长期持续,对公司主要产品带来持续稳定需求。

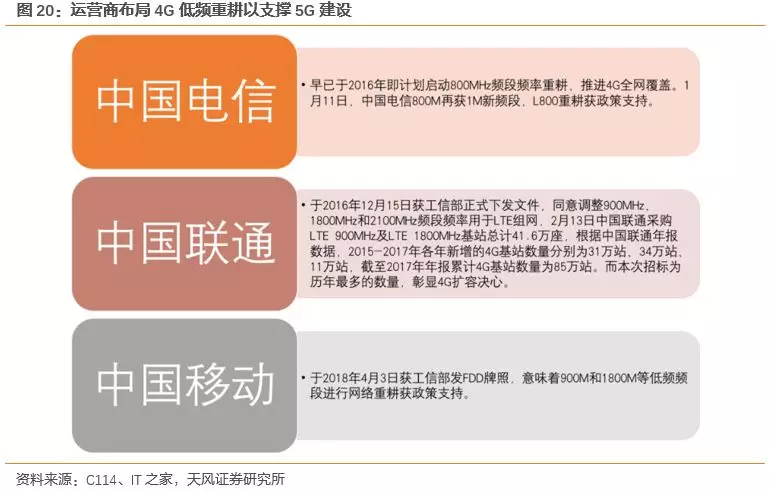

随着提速降费政策的不断深化以及移动互联网应用的蓬勃发展,移动网络流量持续高速增长,对已有4G网络带来巨大压力。运营商4G网络升级扩容以及将低频段的2G/3G网络退网清频重耕为4G的需求有望长期持续。4G网络是运营商实现低成本大容量广覆盖的重要选择,将与5G网络长期共存。4G网络扩容和低频重耕建设将对公司主要产品带来持续稳定需求,是公司未来成长的另一重要支柱。

盈利预测及投资建议

随着5G牌照落地,2019年中国5G规模商用建设有望快速落地,同时4G网络扩容和低频重耕需求有望长期持续,推动公司业绩从2019年进入加速成长期。预计公司19-21年净利润分别为4.3、5.9、8.4亿元,未来5年净利润复合增速达到29%,对应19-21年分别5倍、3倍、2倍市盈率,市净率0.6倍,显著低于行业平均水平。我们保守估计公司2019年市盈率提升至10倍,对应目标股价2.38元人民币(按当期汇率1.1347换算,约合2.70元港币)。

风险提示

运营商资本开支低预期、重大客户依赖风险

投资要点

正文目录

1.把握移动通信浪潮,国内第一的通信传输解决方案龙头

1.1. 电信领域专家领衔,专注通信传输方案

公司成立于2007年,初期主要定位于3G移动通信市场;2008年12月国家工信部发放3G网络牌照,公司开始快速发展,2009年公司被评为“高新技术企业”,同年中标三大运营商并开始持续供货;2010年公司开始持续扩张产品线,开始涉足光通信和传感业务并投资俊知光电,核心馈线产品按销量计连续9年排名国内第一;2012年公司成功在港交所主板挂牌上市;2017年公司收购俊知光电余下股权至100%;2018年公司收购江苏俊知传感技术有限公司余下股权至100%。

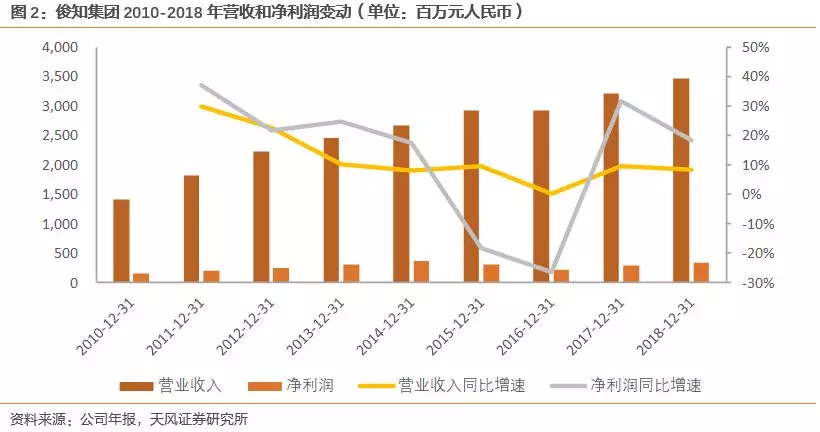

3G时代起家崛起,4G时代巩固优势。公司成立于2007年,之后2008年12月国家发放3G牌照,公司开始了第一轮成长。2010-2012年,公司营业收入年复合增长率达到26%;净利润年复合增长率为32.8%。

进入4G时代,公司进一步巩固市场地位,持续拓展新产品。2013-2018年,公司营业收入年均复合增长率5.2%,随着公司跻身国内第一梯队,收入体量较大,4G时代进一步巩固市场地位,保持收入稳步增长,同时公司采取成本加成的定价模式,2016年等年份由于铜价等大宗商品价格下降较大,对公司产品终端价格形成一定压力,虽然出货量持续增长,但收入绝对值增速受到一定影响。

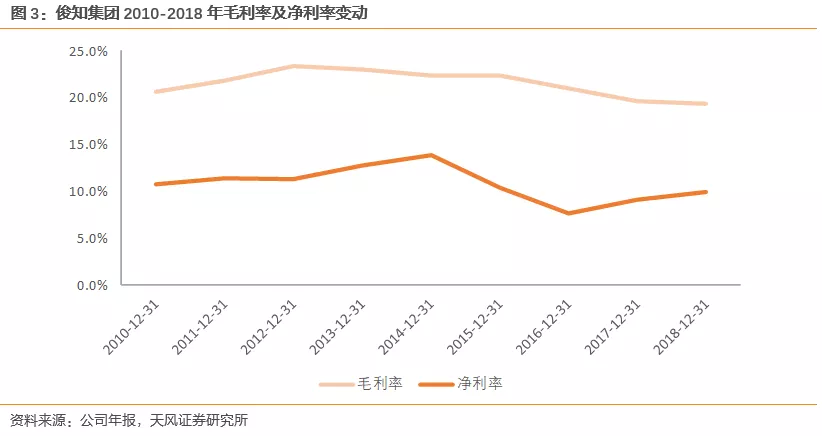

从盈利能力角度看,公司2010-2018年毛利率长期稳定在20%左右的水平,凭借领先的产品质量、交付能力和服务水平,公司受到客户高度认可,长期保持稳定的产品盈利能力。随着4G网络建设进入成熟期,产品技术相对稳定,代际提升速度放缓,近年来公司部分产品毛利率有小幅下滑,同时公司应对市场变化持续调整产品结构,对毛利率也带来一定影响,导致近年来毛利率出现略微下滑。

公司净利率长期稳定在10%左右的水平,仅2016年出现一定波动,由于当年部分客户延长账期,导致公司计提坏账拨备。整体看,公司运营管理和费用控制能力较强,盈利能力相对稳定。

公司管理层具备深厚的电信行业经验。公司实际控制人、董事会主席钱利荣先生负责公司业务的整体策略发展及整体管理,直接或者通过俊知投资公司间接合计持有上市公司29.22%股权。钱先生在信息及电信行业拥有近30年经验,涉足制造信息及电信产品及元件(包括技术开发及管理)多个领域,2015年获中国通信光电缆最具影响力企业家;2012年获中国信息产业年度领袖人物,是业内权威专家,对公司把握发展方向、制定未来发展战略有重要帮助。

公司研发实力突出,集聚了一支由行业领军专家、高校优秀毕业生组成的约200人的创新研发团队。先后主持制订了75%以上的通信天馈系统国家及行业标准,取得发明、新型专利136项。作为组长单位,主持了国家“十三五”发展规划纲要中射频馈线及器件部分的编写。公司在研发领域的持续投入保障了公司在快速迭代升级的通信领域长期的市场竞争力,是公司长期优质发展的核心基础。

1.2. 通信传输产品线完善,大客户关系稳定,射频电缆连续9年行业第一

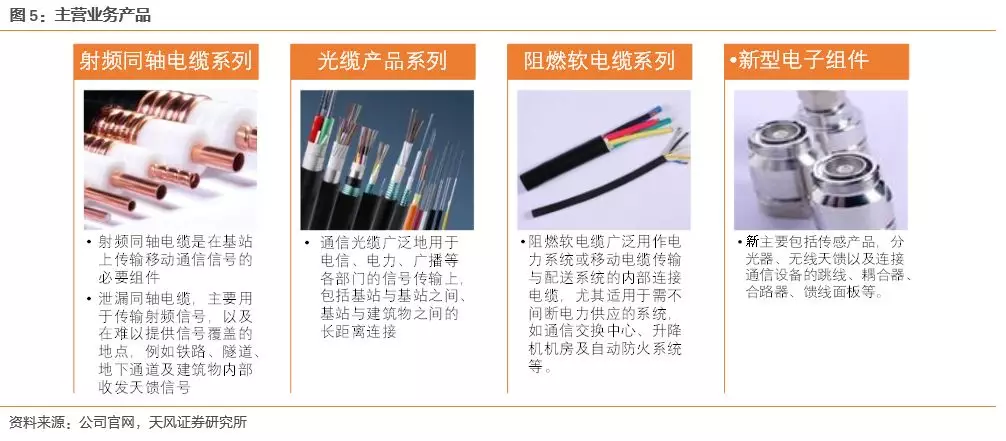

公司战略定位为中国领先的通信传输解决方案提供商,核心产品持续丰富延伸。核心产品包括射频同轴电缆、光缆产品、阻燃软件电缆以及新型电子组件等四大类:

(1)射频同轴电缆系列:射频同轴电缆主要用作传输及接收无线电信号的电缆,是基站上传输移动通信信号的必要组件;此外,该系列还包括泄漏同轴电缆,主要用于传输射频信号,以及在难以提供信号覆盖的地点,例如铁路、隧道、地下通道及建筑物内部收发天馈信号。

(2)光缆产品系列:通信光缆广泛地用于电信、电力、广播等各部门的信号传输上,包括基站与基站之间、基站与建筑物之间的长距离连接。

(3)阻燃软电缆系列:阻燃软电缆广泛用作电力系统或移动电缆传输与配送系统的内部连接电缆,尤其适用于需不间断电力供应的系统,如通信交换中心、升降机机房及自动防火系统等。

(4)新型电子组件:应用于电信设备上的辅助器件,如连接器、功分器及耦合器等,也包括传感器子公司的传感器等产品。

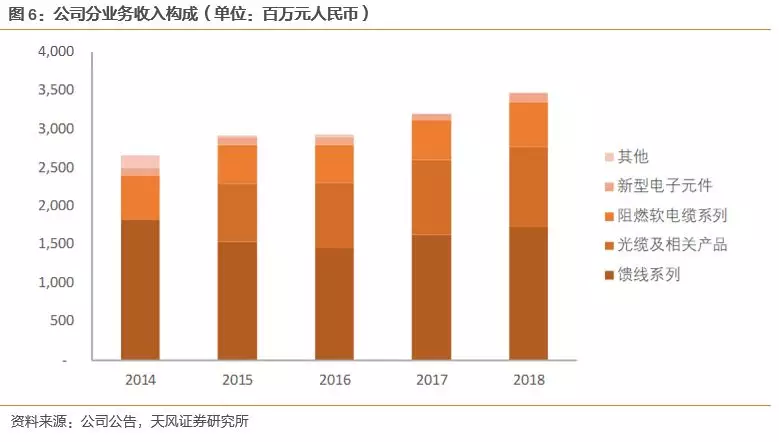

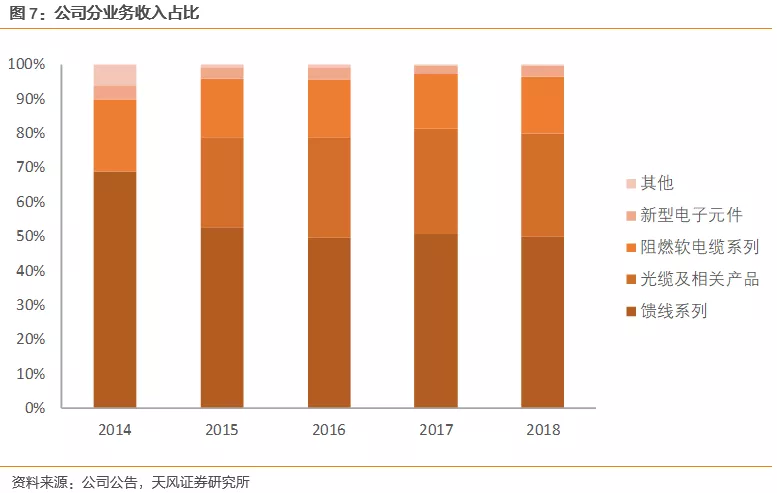

分产品营收来看:公司成立伊始主要产品为馈线系列产品(射频同轴电缆系列),2010和2011年该业务收入为12.99和16.67亿元,占比均超过90%。2012年公司的阻燃软电缆系列产品成功获得中国联通和中国电信的销售合约,收入同比快速增长738.5%至3.18亿元,整体占比为14.26%。2014年年底收购俊知光电股权至65%,成功拓展光缆产品线:2015-2018年,公司光缆系列产品业务收入分别为7.65、8.51、9.75和10.41亿元,年均复合增长率高达10.8%,成为公司在4G阶段的主要增长点之一。

分产品毛利率来看,整体来看,公司各主要业务条线产品毛利率均较为稳定,新型电子组件产品毛利率波动相对较大。其中,公司的线缆产品包括馈线、光缆和阻燃软电缆等系列产品需求持续旺盛,产品技术逐步迭代,保持较强市场竞争力,公司采用成本加成的定价方式,因此毛利率基本稳定。随着4G网络进入成熟期之后,公司线缆产品毛利率出现轻微下滑。新型电子组件产品中细分产品种类众多,包括传感器、分光器、天馈跳线、合分路器等,产品结构的变化对毛利率产生较大影响,因此历史上看,该项业务毛利率波动较大。但由于电子元件整体收入占比较低,对公司整体业务影响有限。

公司的产品主要应用于电信工程中的通信宽带网络和移动互联网的接入传输系统。在通信宽带网接入系统中,公司的产品涵盖机房OLT到ONU之间的组网部件,包括室外光缆、光分路器、光跳线、蝶形引入光缆、光电复合缆等,形成对FTTO、FTTR和FTTS的支撑能力。在移动互联网接入系统中,公司的产品涵盖了基站天线-RRU-机房BBU之间的所有射频部件,包括接头密封件、射频跳线、接地卡、馈线卡、射频馈线、无源器件、天馈窗、阻燃软电缆等。公司的产品线基本覆盖通信网络接入端的整个信号传输过程,形成接入网传输配套全产业链覆盖。

公司与三大运营商保持超过10年的深度合作,射频电缆产品连续9年国内排名第一。2018年公司收入结构中,三大运营商收入占比达到90.2%。在中国移动31个省公司中标29个,中国电信31家省公司中标29家,中国联通31家省公司中标31个。凭借综合技术实力、交付能力、成本管控能力以及服务品质的优势,公司与三大运营商保持了超过10年的深度合作,客户关系稳定。公司射频电缆产品从2010年开始连续9年保持国内市场份额第一,同时不断拓展新产品项目,奠定了公司长期稳定发展的坚实基础。

2.发展展望:4G扩容+5G持续升温出货,迎接成长新阶段

2.1. 宏观分析:运营商资本开支底部回升,行业底部反转向上

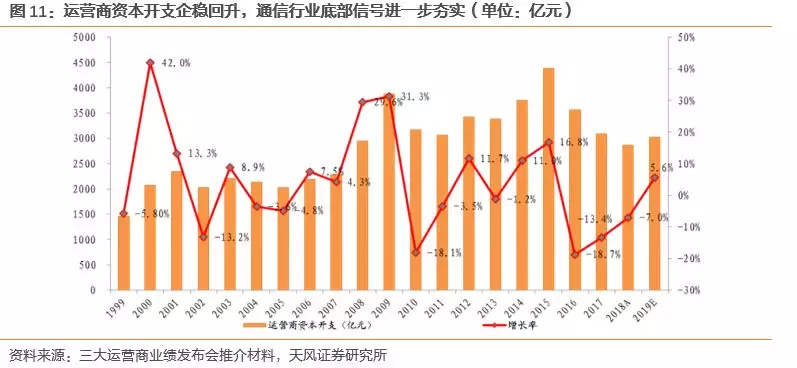

从三大运营商最新的年报统计看:2019年是国内运营商资本开支底部回升开始的第一年,行业有望反转向上;同时结构拆分上看,无线侧增量明显。

首先,从Capex总量上看:国内三大运营商2018年实际资本开支完成额为2869亿元,同比下滑7%,2019年Capex预算约为3029亿元,同比增长5.6%。可以看出,运营商Capex经历了连续3年下滑(2016-2018年分别下滑18.7%、13.4%和7%)之后开始企稳回升,4G到5G周期的底部信号显现。我们认为,2019年运营商Capex企稳回升,一方面源于4G的投资周期拉长,4G投资力度比市场预期的要大;另一方面,2019年三大运营商资本开支计划中已经开始体现5G纯增量的投资预算。

其次,从Capex支出结构上看,无线侧的投资(4G&5G)是亮点:2019年运营商无线侧的投资基本以4G和5G为主,今年无线侧总的资本开支为1396亿元,同比增长19%,经历了3年持续下滑后(2016-2018年无线侧Capex分别下滑20%、20%和9%),2019年重新迎来快速增长。

无线侧Capex出现快速增长,源于两方面的因素:1)移动、电信和联通新增了5G投资预算,我们测算下来三家运营商5G总投资约为330亿元(移动170亿、联通70亿、电信90亿),占总Capex的10.9%;2)2019年三家运营商4G投资力度仍然很大,扣除5G投资,联通无线侧Capex为197亿元,同比增长4.2%,表现尤为凸出。中国电信无线侧Cpaex(扣除5G)为280亿元,同比下滑5.4%,中国移动无线侧Capex(扣除5G)约为589亿元,同比下滑14%。

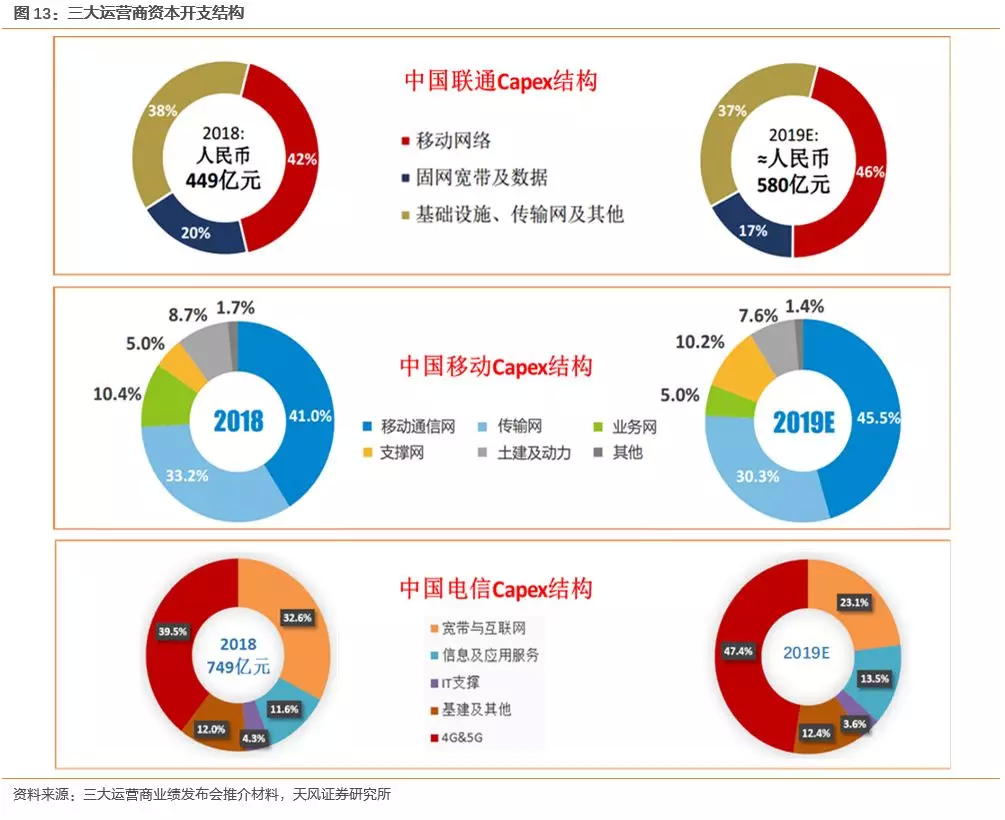

再次,三家运营商分开来看,2019年中国移动(00941)Capex约为1669亿元,同比基本持平;中国电信(00728)Capex为780亿元,同比增长4.1%;中国联通(00762)Capex为580亿元,同比增长29%。从Capex的支出结构上看:

1)中国移动:其中移动通信的支出占比最大(45.5%),同比去年提升4.5个百分点,主要为新增5G投资带动增长;传输网投资506亿元,同比下降8.8%,预计为光纤宽带网络投资力度有所减弱;支撑系统的投资为170亿元,同比去年大幅增长103.8%,投资占比为10.2%,同比提升了5.2个百分点;另外,业务网投资83亿元,同比去年174亿元出现了较大幅度下滑。

2)中国联通:移动网络的投资力度在加大,从2018年的42%占比提升到2019年的46%,提升了4个百分点,具体分析看5G新增60-80亿元投资,另外4G投资也预计稳中略升;基础设施、传输网及其他的投入占比基本保持不变,但是投资规模为215亿元,同比去年增长了25.7%;固网宽带及数据业务投资占比为17%,同比下降了3个百分点,但是投资规模上同比还是增长9.8%,预计为数据业务投资拉动。

3)中国电信:无线是最大投资方向,4G和5G支出规模为370亿元(其中5G预计为90亿元),同比增长25.1%,支出占比为47.4%,比去年提升了近8个百分点;宽带和互联网投资规模为180亿元,同比下滑26.4%,其支出占比也大幅下降了9.5个百分点;另外,信息及应用服务投资规模105亿元,同比去年增长20.9%。

2.2. 微观分析:流量持续快速增长,4G低频重耕及网络扩容需求迫切

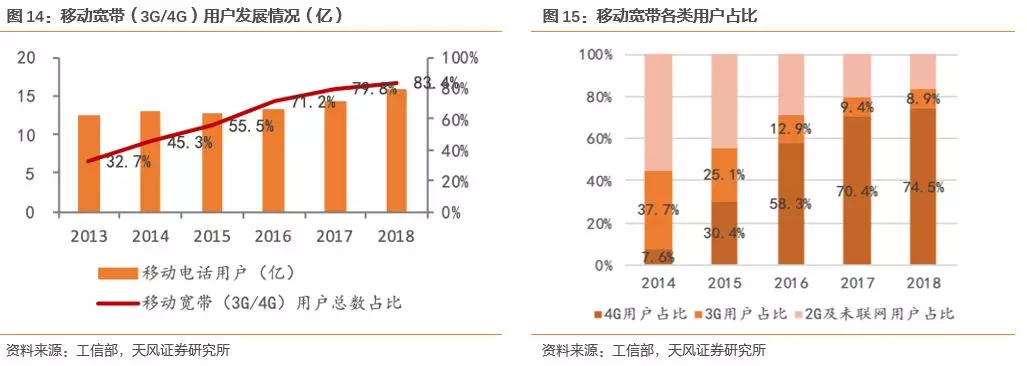

据工信部统计,我国移动宽带通信(3G/4G)用户人数持续快速增长,2018年移动宽带用户净增1.74亿,占比持续提高到超过80%。随着提速降费政策不断深化、4G网络覆盖盲点不断消除,移动网络服务质量和用户体验得到持续提升,有力促进了移动宽带网络的渗透普及。2018年移动用户数增长至15.7亿户,其中移动宽带用户(3G/4G用户)总数达13.1亿户,全年净增1.74亿户,占移动电话用户的83.4%。其中4G用户总数达到11.7亿户,全年净增1.69亿户,占移动电话总数占比快速提升,截止2018年12月,4G用户数占比已经达到74.49%。

移动互联网接入流量持续高速增长,手机上网流量占据98.7%。随着各类移动互联网应用蓬勃发展,各种线上线下服务加快融合,带动移动支付、移动出行、移动视频直播、餐饮外卖等应用加快普及,刺激移动互联网流量消费保持高速增长。2018年,移动互联网接入流量消费达711亿GB,比上年增长189.1%,增速较上年提高26.9个百分点。其中,手机上网流量达到702亿GB,比上年增长198.7%,在总流量中占比达到98.7%。全年移动互联网接入月户均流量(DOU)达4.42GB/月/户,是上年的2.6倍;12月当月DOU高达6.25GB/月/户,保持持续高速增长态势。随着应用种类的丰富、内容清晰度的持续提升,有望推动移动网络流量持续高速增长。

中国4G网络覆盖基本完成,但流量持续增长压力下,运营商网络扩容建设有望长期持续。中国移动基站数量持续增长,3G/4G基站数占比稳步提升,截止2018年12月3G/4G基站数量占比达到74.5%。我国已建成全球最大4G网络,2018年新建4G基站43.9万个,总数达到478万个,4G网络向农村、城区深度覆盖等纵深方向持续发展,整体4G覆盖基本完成。但2019年5月,工信部发改委联合发布《关于开展深入推进宽带网络提速降费支撑经济高质量发展2019专项行动的通知》,规划2019年扩容和新建4G基站60万站,体现出流量持续高增长压力下,4G深度覆盖和扩容的迫切需求。随着网络流量持续高速增长,4G扩容建设需求仍将长期持续。

流量持续高速增长的压力下,运营商4G低频重耕的需求也有望长期持续。同时,在5G时代,4G网络也将和5G网络长期共存。由于4G划分的频段资源有限,为避免小区间的信号干扰,网络扩容存在容量瓶颈,因此低频重耕成为当前运营商重点推进的方向。低频段频谱具有信号覆盖广、穿透能力强等特性,组网成本低,适合大范围网络覆盖,通过将低频段的2G、3G网络设备退网,使用原2G、3G的较低频段重新部署4G设备,成为运营商进一步提升4G网络覆盖和容量提升的重要手段。低频段移动网络数据业务承载能力、城区深度覆盖、乡村广度覆盖、对NB-IoT/eMTC等物联网业务的支撑能力、VoLTE业务感知保障能力都将得到大幅提升。低成本大容量的4G网络也将长期与5G网络共存,成为运营商低成本广覆盖的重要基础。

2.3. 5G商用建设启动,打开长期成长空间

2019年6月6日工信部正式向三大运营商以及中国广电发放5G商用牌照。商用牌照落地标志着网络运营单位可以正式推进5G网络组网和建设,5G商用建设有望进入实质落地阶段。由于运营商的商业模式同质化较强,新一代通信技术成熟后,运营商有较大动力快速推进网络建设和商用进程以争取先发优势,因此5G网络建设进度有望快速启动。同时,此次发放的5G商用牌照除三大运营商外,中国广电也获得了5G商用牌照,有望成为国内的第四大运营商,进一步增加5G产业链整体投资规模。

地方积极推进5G建设进程,深圳、上海陆续开展5G商用试点。省级两会相继拉开序幕,推进5G建设进程成为了各省2019年的一项重点工作。其中,广东省、重庆市、浙江省、上海市、海南省、云南省、贵州省、吉林省、山西省、湖南省、广西、辽宁省、河南省、黑龙江省、北京市、天津市、湖北省、江苏省、四川省、安徽省、福建省相继将5G建设列入19年重点工作,部分省市详细规划了5G投资规模和基站建设进度,进一步明确了5G商用建设的规模和进程。

天津:4月发布,到2020年,建成高速、移动、安全、泛在的新一代通信基础设施,建设部署试商用5G基站规模达到2000个。

广东:5月发布,预计20年实现全省5G基站数量0.73万站。后期广东移动更新了规划,19年5G基站规划有望达到1万站。2020年底前,珠三角城市全面启动5G网络规模化部署。

河北:6月发布,启动5G规模商用,完善城市及热点地区5G覆盖,逐步向农村地区延伸。19年,率先在雄安新区、22年冬奥会崇礼赛区建设5G试商用网络。加快推进全省城市5G基站建设。

浙江:8月发布,18 年启动 5G 试验,19 年开展部分重点区域试商用,20 年进入全省 5G 网络规模部署并实现快速商用

海南:8月发布,2018-2020年计划投资120亿元以上,18年,在博鳌年会核心区域进行5G试点、海口5G规模组网开始试点,在重点园区、城区建设5G实验网。19年推广5G网络商用,优先布局主城区和重点园区、高校等人流量较大的区域

太原:11月发布,规划期限为2018~2035年;近期规划期限为2018~2020年、远期指导至2035年,规划新建基站数量:6101座;现有基站数量:3435座。

北京:11月发布,2020年固定宽带网络具备千兆接入能力,重点区域实现5G覆盖

武汉:4月发布,建设宏基站3000个和微基站不少于27000个。18年底开展5G网络实质性试点工作,19年面向武汉军运会(19.10)提供5G网络商用,20年建成覆盖全市的5G网络并全面商用。

上海:11月发布,18年建设环滨江5G极速体验区、中国国际进口博览会和世界人工智能大会等5G试验区,19年开展5G试商用,20年完成1万个5G基站规模部署,实现商用

江西:11月发布,2018年开展5G试点,到2020年,5G规模化部署全面启动,新建5G基站超2万个。

国内目前分配的5G频段包括6GHz以下(3.3-3.6GHz和4.8-5GHz)和6GHz以上(24.75-27.5GHz、37-42.5GHz或其他毫米波频段)。相比主要部署在低频段的4G网络,5G基站覆盖范围更小,低频段部分仍可通过宏基站实现范围覆盖,但在高频领域,使用传统的宏基站进行大范围深度覆盖的难度很高,需要引入小基站进行高频网络的密集覆盖。

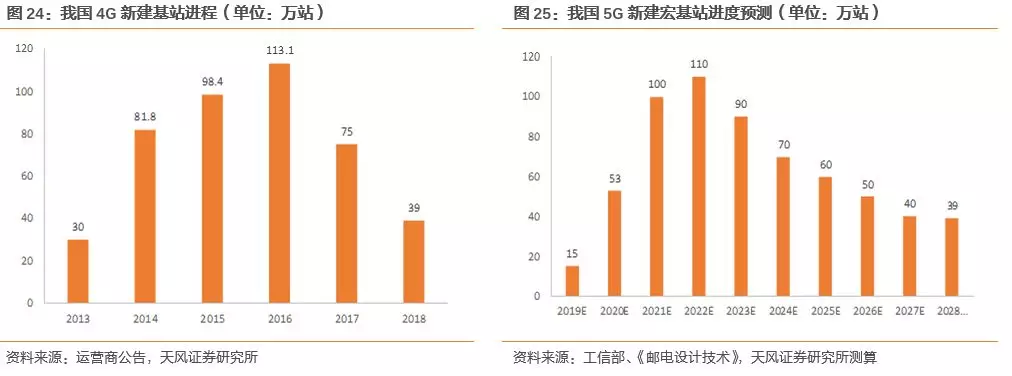

由于5G部署在较高频段,基站密度有望显著增长,根据我们的测算,5G宏基站整体建设规模有望达到627万站,建设高峰期2021-2023年每年建设量有望达到100万站左右。从体量看,根据COST-HATA公式以及中国联通5G试验网测试结果,由于5G部署频段更高,预计5G基站数量将达到4G的1.5-2倍。根据我国4G基站建设历程,我们预测5G达到相同覆盖水平,新建5G宏基站约627万站。从建设节奏看,2019年5G商用牌照落地后运营商5G建设将开始启动(对应4G牌照落地的2013年),2020年5G网络覆盖快速推进,但由于用户数以及网络带宽需求的提升需要一个过程,2020年完成初步覆盖,2021-2022年伴随网络带宽需求的激增,5G建设有望进入高峰期,实现大规模深度覆盖和扩容(对应4G时期的15-16年)。

5G另一重要覆盖方式是小基站。从网络规划角度看,早期先铺设宏基站,随着部分区域宏基站建设基本完成、高频段逐步投入使用,小基站建设将逐步启动。乐观假设下,小基站实现全覆盖,则不同测试组给出的测试结果对应每年建设基站规模和市场空间测算见下表,高峰期2024年小基站年建设量有望达到960-5600万站。实际组网中小基站可能主要应用于热点城区高密度流量覆盖,若只覆盖热点城区,假设城区面积占比10-20%,则小基站整体建设量1000-3000万站左右,高峰期建设量在96-560万站。

2.4. 5G时代传输线缆迎来量和价的双重提升

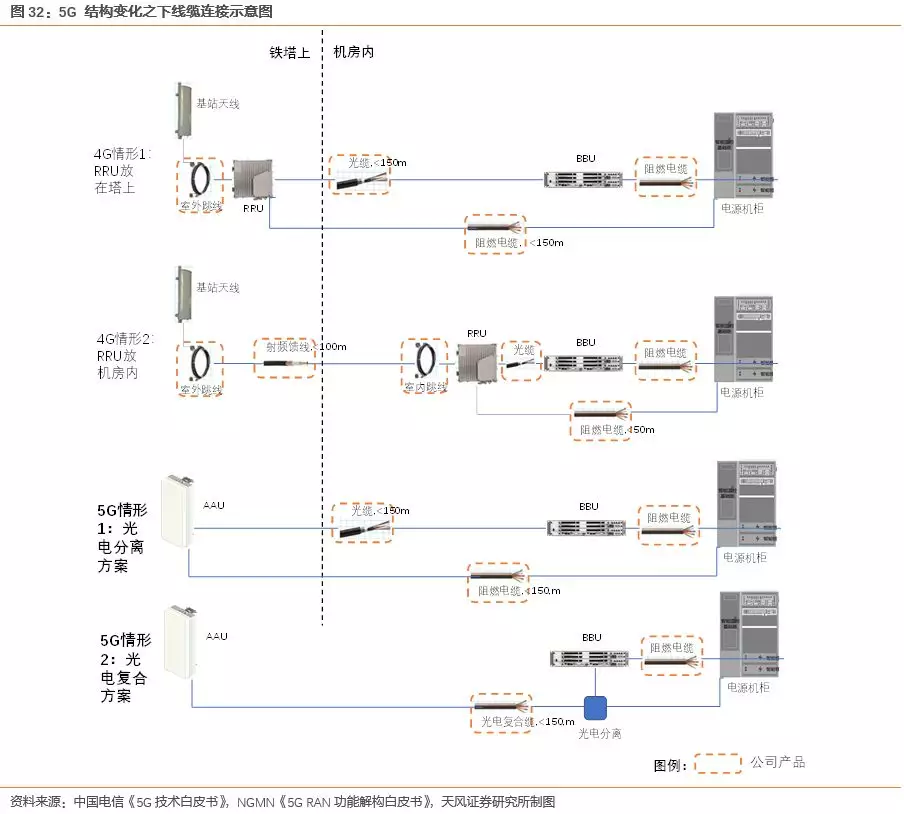

5G宏基站和小基站均需要传输线缆进行设备间的信号传输。对宏基站来说,5G宏基站有有源和无源两种部署方式:采用有源AAU时,需要采用光电复合缆实现AAU和主设备之间的电力以及信号的连接;采用无源8T8R等天线时,需要使用大量射频电缆、馈线等实现天线和RRU之间的连接。对小基站和室内覆盖场景来说,需要使用光电复合缆实现小基站与室外机房的信号和电力连接。由于5G部署在更高频段,宏基站和小基站相比4G有望显著增加,对基站传输线缆的需求量有望显著提升。

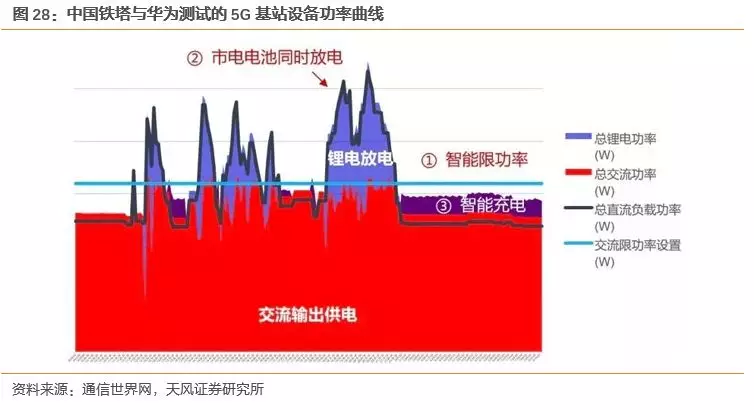

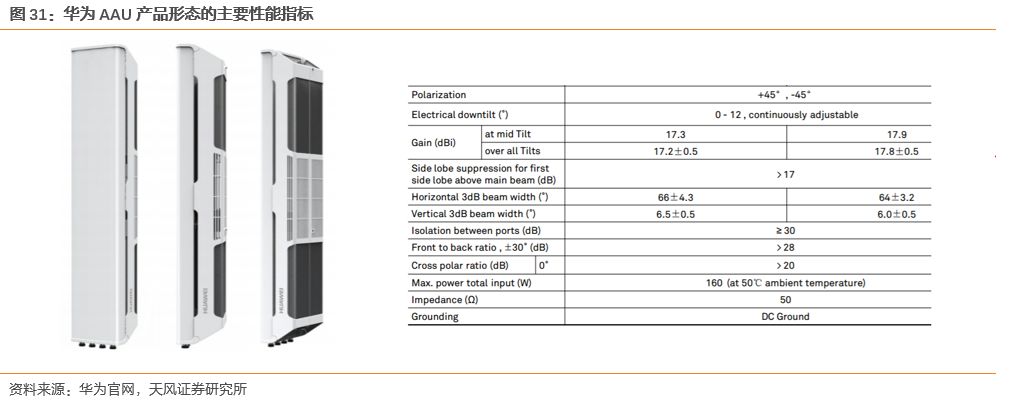

另一方面,由于5G引入Massive MIMO天线技术,基站功耗大幅提升,需要使用更高规格的传输线缆。根据Lightreading报道,运营商高管估算5G基站引入64T64R Massive MIMO天线导致能耗达到4G基站的3倍,部分运营商采用更低阶的32T32R MIMO天线来部署5G以降低功耗。根据中国铁塔和华为进行的5G功耗测试,模拟加载5G业务时,负载功率峰值达到2.7kW,超过1.6kW的限功率点,需要其他储能系统同时供电。由于5G射频系统功率更高,需要使用更高规格的配套传输线缆材料,有望带来产品价值量的提升。

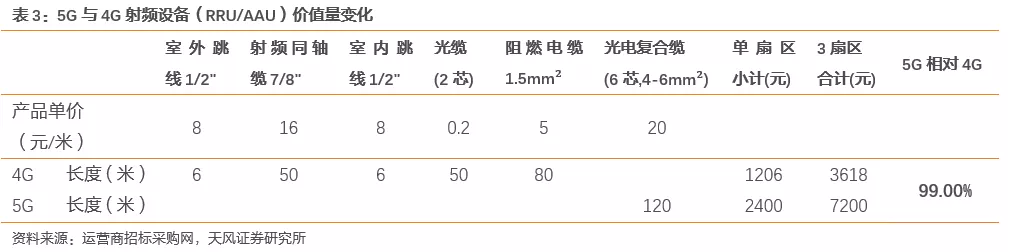

以宏基站线缆连接方案为例,对比5G相对4G的单基站线缆价值量变化。

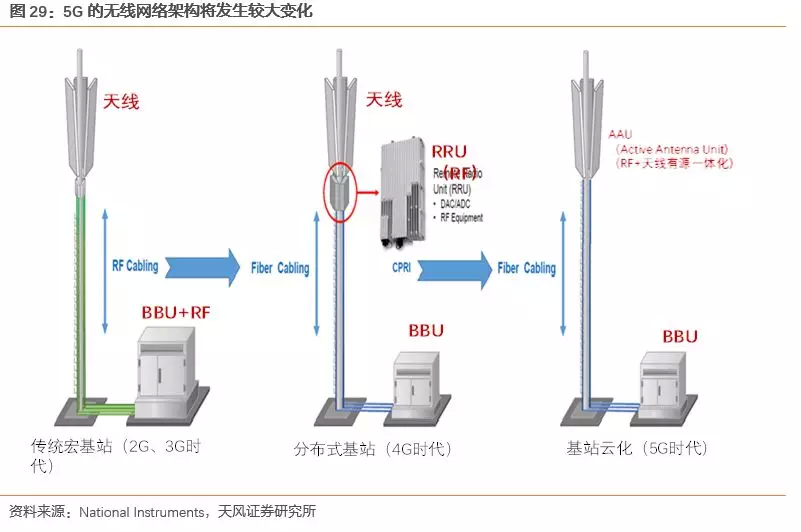

(1)无线网络架构将发生较大变化。4G无线通信系统可主要分为天线、射频单元RRU、基带处理单元BBU和核心网EPC三大部分。为满足5G高频段、大带宽、多天线、海量连接和低时延等需求,5G无线通信系统引入集中和分布单元CU/DU(Centralized Unit/Distributed Unit)的功能重构及下一代前传网络接口NGFI(Next-generation Fronthaul Interface)前传架构,同时天线和射频单元RRU合二为一成为全新的有源天线AAU形态,5G网络架构将演变为“AAU+DU+CU”的全新无线接入网构架,并采用全新的核心网CN。

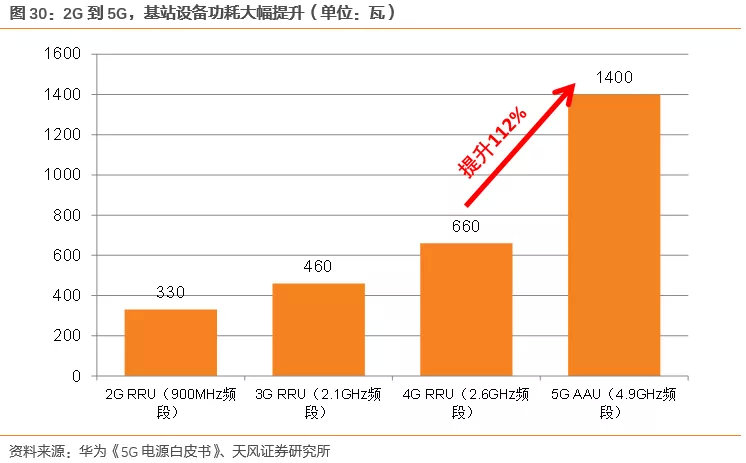

(2)基站设备功耗大幅提升。从4G演进到5G,单位流量的功耗(Watt/Bit)大幅降低,但5G基站设备总体功耗相比4G大幅增长。根据华为官方的《5G电源白皮书》,预计在5G时代,64T64R AAU最大功耗将会达到1000~1400W,BBU最大功耗将达到2000W左右。经统计,2G时代RRU(900MHz频段)功耗约330W,3G时代RRU(2.1GHz频段)功耗约460W,4G时代RRU(2.6GHz频段)功耗约660W,5G时代AAU(4.9GHz频段)功耗约1400W,5G的AAU功耗是4G RRU的2.12倍。

在5G基站的两种主要变化之下,基站的系统互联方案主要有两个变化:

(1)射频设备(即AAU)前移,射频馈线用量减少,由阻燃电缆+光缆取代。注意:有部分5G基站有可能采用8T8R的无源天线方式,仍将保留4G的结构,但是大部分将采用有源天线的方式,射频馈线将由阻燃电缆+光缆(或者光电复合)取代。

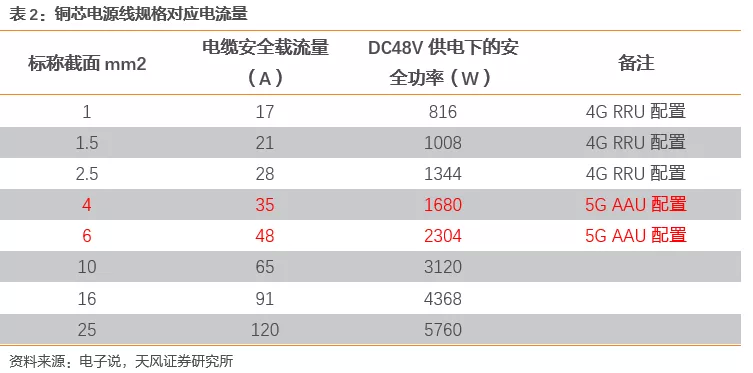

(2)设备功耗增加,电缆规格提升。根据前文所述,5G AAU的功耗将达到1400W,对应-48V DC供电,将更多采用4mm2及以上规格的电缆,产品单价提升。

根据以上变化,我们针对5G射频传输线缆价值量提升空间进行测算,尚未考虑机房内部电源、空调等使用的线缆,仅考虑天馈部分,5G单基站对应的射频设备(RRU/AAU)连接方案价值量提升接近翻倍,若考虑基站内部电力等传输线缆,整体价值量有望提升50%左右。

随着5G牌照落地,运营商在射频传输领域相关产品的集采有望逐步落地。可以看到,2019年6月,中国电信北京公司已经正式开始招标5G室内建设配套光电复合缆,计划采购1.5mm²和2.5mm²两类光电复合缆共330万米。随着未来三大运营商各省公司相关集采持续落地,5G带来的产业链增量有望开始体现,行业将进入4G扩容+重耕持续、5G打开新空间的成长快车道。

3. 盈利预测及估值

3.1. 盈利预测与核心假设

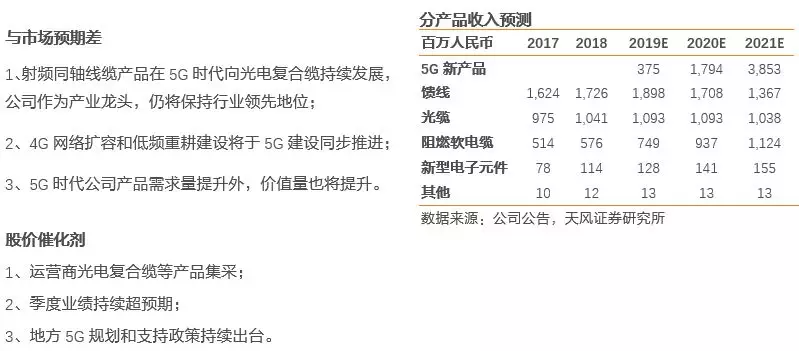

核心业务测算:

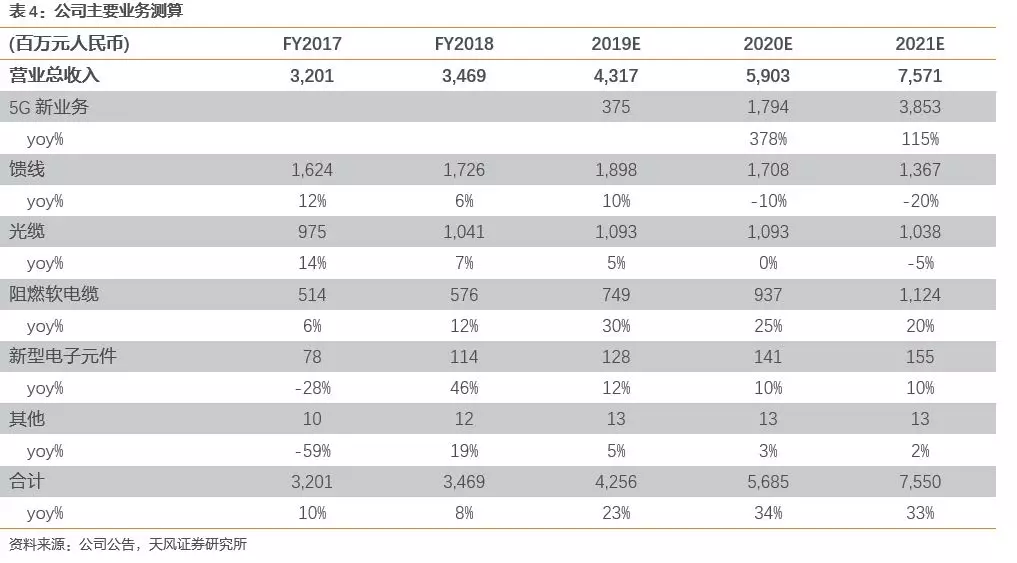

1、5G新业务增量:根据我们前文对5G宏基站和小基站年建设量的测算(详见图27和表1),结合5G建设不同场景下传输线缆使用量的测算,考虑到5G基站功率提升带来传输线缆价值量提升,随着建设进入成熟期后价格预计略有下滑,测算出公司未来各年度5G相关产品带来的收入增量;

2、射频同轴电缆、光缆及相关产品:主要应用于4G接入环节,以及部分其他接入网领域。由于我们将5G收入增量单独测算,在原有产品板块我们只计算4G等传统业务需求。由于4G低频重耕及扩容有望持续,我们结合工信部发改委的建设规划,估算4G未来新建基站数量,进而测算公司主要产品在原有应用领域的未来收入;

3、阻燃软电缆业务:2018年公司公告首次中标中国移动阻燃软电缆招标,中标金额5.8亿元,使用期限是2018-2019年。我们保守假设公司原有阻燃软电缆业务保持稳定,新增订单逐步执行,推动阻燃软电缆产品加速增长;

4、新型电子元器件及其他:此收入分项包含射频连接器、物联网传感器等较多产品,各产品需求情况不同,且收入占比较低,我们保守估计10%左右的长期增长。

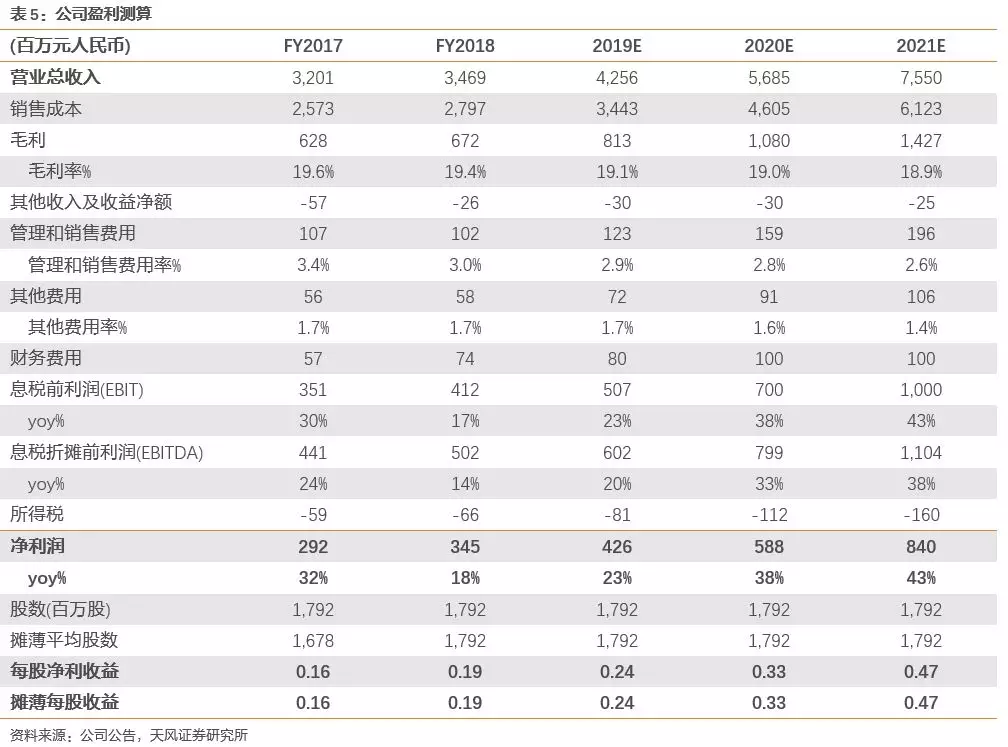

随着5G牌照落地,2019年中国5G规模商用建设有望快速落地,同时4G网络扩容和低频重耕需求有望长期持续,推动公司业绩从2019年进入加速成长期。预计公司19-21年净利润分别为4.3、5.9、8.4亿元,未来5年净利润复合增速达到29%,对应19-21年分别4.8倍、3.4倍、2.4倍市盈率。

3.2. 估值分析

我们选取同行业的金信诺、神宇股份以及康普(美股,COMM)进行估值比较。可比公司盈利预测选用wind一致预期19-21年行业平均市盈率分别为38、29、21倍,市净率平均值为4.0倍。公司19-21年市盈率分别为4.8、3.4、2.4倍,市净率0.6倍,显著低于行业平均水平,随着5G进入规模建设期,公司未来五年净利润增速有望达到29%,估值仍有较大提升空间。我们保守估计公司2019年市盈率提升至10倍,对应目标股价2.38元人民币(2.70元港币)。

(编辑:孔文婕)