本文源自“对冲研投”微信公众号(ID: hedgechina),原标题为《黄金专题报告:价格反弹的逻辑》。

黄金兼具了商品属性和金融属性。作为商品,黄金价格难免受到供需面的影响;而由于其金融属性,黄金价格容易受到货币因素的影响;作为传统避险资产,黄金价格对地缘政治极为敏感。

最近十年来,黄金价格的波动是历史上少见的。2000年之后,黄金价格走势大致经历了三个阶段:第一个阶段是2000年-2009年间,黄金价格相对比较稳定;第二阶段是2010年-2013年间,这一阶段黄金价格的特点是大涨大跌。COMEX黄金价格在2011年达到了历史高位1988美元/盎司,随后黄金价格开始回落,特别是2013年上半年黄金价格出现急剧下跌行情;第三阶段是2014年至今,黄金价格进入了长达数年的低位运行阶段。不过进入2019年以来,黄金价格不仅处于不断筑底的过程,同时反弹动能也在加大。

以下,我们主要从宏观和微观层面梳理了影响近期黄金价格波动的核心驱动因素。

逻辑一:全球经济趋软,货币政策重新偏向宽松

图表1:全球制造业放缓

来源:WIND,新湖期货研究所

美国经济自去年以来经历了波折,经济不确定性加大。表现在:

(1)美国经济增速在去年二季度达到高点后出现下滑,而今年以来美国经济增速又重新反弹;

(2)美国非农就业数据存在季节性波动,失业率趋于下降,但是下降空间边际收窄,美国就业市场存在一定的闲置;

(3)美国通胀率超预期,但仍低于美联储目标;

(4)制造业采购经理人指数(PMI)创近10年以来新低,生产指数和原材料库存指数双降,新订单和就业指数反弹;

(5)美国长期抵押贷款利率趋于下降,不过由于美国土地和劳动力短缺以及美国经济不确定性加大,房屋销售依旧不佳,住宅投资连续五个季度出现收缩;

(6)美国贸易仍存在结构性逆差;

(7)美债收益率倒挂暗示了美国经济衰退风险。

图表2:美债收益率倒挂

来源:WIND,新湖期货研究所

欧元区大致走出债务危机和经济衰退的风险,但也不乐观。表现在:

(1)2018年下半年起,受全球贸易与英国“脱欧”不确定性的影响,欧元区经济增长几近停滞;

(2)欧元区消费对经济增长的贡献相对稳定,净出口对经济增长的贡献逐步上升。不过欧元区各国经济增速虽然普涨,但仍存在分化。核心国家中,德国经济反弹,意大利结束技术性衰退,西班牙表现良好,英国经济增速较为突出。边缘国家中,希腊、意大利、葡萄牙等国经济仍存在较大的产出负缺口;

(3)欧元区失业率降至逾十年低位,但德国失业率有所回升;

(4)欧元区通胀依旧低迷,核心通胀率不及预期,能源价格对欧元区通胀形成拖累;

(5)欧元区制造业PMI连续4个月低于荣枯线,综合和服务业PMI处于3个月低点。欧元区产出连续四个月下降,新订单数量进一步大幅下降;

(6)国际贸易局势削弱欧洲企业盈利,欧洲汽车行业疲软态势持续。

日本经济则超预期回调,表现在:

(1)日本国内消费疲软,私人和政府消费双降,内需不足,一季度进口大幅减少;

(2)人口老龄化、少子化导致适龄日本劳动人口减少,失业率降至新低;

(3)日本景气指数恶化,大型制造业景气判断指数下降,消费税提高有可能延期;

(4)海外经济放缓给日本出口带来不利影响,贸易处于逆差状态;

(5)全球经济增长放缓冲击日本企业信心和商业投资,企业扩张动力不足。

新兴国家经济继续处于增长停滞期:

(1)受全球经贸环境影响,中国需求减少,多个国家出口环比萎缩;

(2)新兴市场高度依赖于资源或者商品出口,内生增长动力乏力;

(3)新兴国家货币贬值,偿债压力增大;

(4)部分国家政治动荡,影响经济发展。

我们认为,2019年下半年,全球经济仍将延续放缓趋势。原因在于:

(1)全球经济将持续现状;

(2)美国经济增长后劲不足。首先,特朗普政府施行的扩张财政政策效用边际递减,美国经济出现放缓的风险。其次,特朗普政府加征关税将导致美国国内物价上涨,将进一步抑制美国国内消费需求。美国通过抑制进口的政策对美国经济的潜在负面作用将逐渐显现;

(3)疑欧情绪与民粹主义将导致欧洲经济不确定性增加,美国对欧洲产品征税的威胁仍然存在,而欧元区通胀将受原油价格的掣肘;

(4)新兴经济体汇率贬值压力仍然存在。

全球经济的疲软对黄金价格的影响在于:首先,全球经济疲软将推动全球央行货币政策重新走向宽松格局。在全球经济趋软的背景下,主要发达国家央行货币政策重新出现宽松苗头,美联储暂缓加息,欧央行有可能将公布新一轮定向长期再融资操作。今年美联储鹰转鸽后,新兴经济体降息潮不断,全球政策组合重新逐渐向 “宽财政紧货币”格局转变,各国汇率竞争性贬值;其次,全球经济不确定性下,风险资产价格将受到抑制,而避险资产价格将有表现机会。今年以来,地缘政治风险等不确定性因素加剧了全球经济的潜在风险,美股呈现剧烈波动,市场避险情绪升温,资金涌入黄金、债券市场避险的迹象明显。

逻辑二:美元指数阶段性见顶

2014年底开始,在美国经济复苏的带动下,美联储开启了这一轮的加息周期,美元指数也随之经历了强势周期,并且在2016年12月达到了103.8点位的高点。2017年开始,美元指数先是走出一波下滑行情,在2018年2月达到88点位低点后,美元指数逐步反弹。但是通过对去年下半年以来美元指数走势分析可以看出,尽管美元指数仍继续处于相对高位,但是美元指数上涨动能弱化,其呈现边际转弱。我们认为,美元指数边际转弱的原因在于:一是美国经济基本面是导致美元指数弱化的根本原因。2019年以来,美国经济放缓迹象明显且不断得以确认,其经济增长或已见顶;二是,各国央行的货币政策差异性导致了各国汇率利差的变化。美联储加息周期进入拐点,美联储开始由鹰转鸽,市场对于年内美联储将开始降息的预期也在不断强化;三是,市场避险情绪对美元指数走强也有一定的抑制作用。

从历史数据来看,金价与美元走势绝大部分时候都呈现相反的走势,这点通过金价与美指的相关性,我们也可以观察得到。我们认为,在当前全球避险情绪主导市场的背景下,美元指数阶段性见顶甚至回落对于黄金价格有刺激作用。

逻辑三:风险事件对黄金价格的推动作用

全球贸易现状对全球经济和全球市场的影响在于:一是加剧全球经济下滑风险;二是加剧金融市场的波动。

欧洲政治风险则主要体现在:

(1)欧洲民粹主义风潮兴起;

(2)英国脱欧进程久拖不决,存在“硬脱欧”风险;

(3)德国总理默克尔即将卸任;

(4)希腊将提前举行大选;

(5)意大利预算风波;

(6)欧洲难民危机。

2019年全球主要地缘政治风险主要包括:美伊关系紧张、新兴国家政治动乱等。在全球经济环境疲软的背景之下,地缘政治风险对全球市场的影响将更剧烈,并且延续时间将可能更长。

我们认为,2019年下半年,全球风险事件将持续,由此催生市场的避险情绪,市场避险需求将继续存在,从而助推避险资产价格。黄金作为传统避险资产,可以作为“尾部风险”的对冲资产,而日元和瑞郎则是国际外汇市场上的避险货币,也可以视为避险资产,同时债券(以国债为主)也充当着避险资产的角色。不过从历史经验可以看出,当美元处于强周期时,黄金价格往往受压于强势美元,这时期避险情绪对黄金价格的推动作用不明显,避险资金有可能进入日元或债券市场;而当美元处于弱势时,避险情绪对黄金价格的推动作用有可能才会明显显现出来。当前美元处于高位回调阶段,避险因素对黄金价格的推动作用将更加突出。

逻辑四:央行和机构对黄金的配置需求

对黄金的配置需求主要来源于两个主体:一是央行;二是机构投资者。

央行配置黄金的目的:

(1)黄金储备是一个国家的国际储备资产的重要组成部分,其储备量的多寡关系到一国对外经济贸易的资信程度。黄金储备在稳定国民经济、抑制通货膨胀、提高国际资信等方面有着特殊作用;

(2)地缘政治和经济不确定性加剧,促使全球央行重新将关注点聚焦到了资产的安全性和流动性,全球央行外汇储备进一步多样化;

(3)金融危机后美元信用受到挑战,“去美元化”加速,全球央行减持美债、增持黄金。

央行购金一直是黄金市场上不可忽视的力量。从近几年全球央行黄金储备变化上看,中国、俄罗斯为主的新兴国家继续增持黄金储备,而发达经济体对黄金的储备需求保持平稳。2019年一季度全球央行累计购买黄金145吨,创5年来新高。中国央行在去年12月再次开始买入黄金后,今年一季度购买黄金达33吨,目前中国央行黄金储备达1885.5吨。

图表3:新兴国家央行增持黄金

来源:世界黄金协会,新湖期货研究所

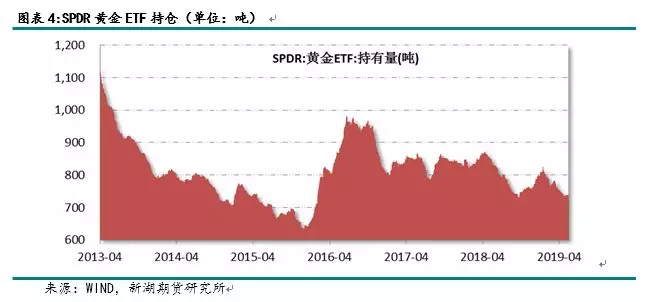

另一方面,机构投资者对黄金的配置需求可以从ETF市场的持仓上反映出来。ETF市场作为黄金投资的主要市场,往往成为投资需求的风向标。通过近十年来国际黄金价格和黄金ETF持仓变化可以发现,黄金ETF持仓量与黄金价格存在较高的正相关性,机构对黄金ETF的增仓或减仓行为往往能够对黄金价格起到助涨助跌的作用。今年以来,黄金价格走势均较为疲软,而全球最大的黄金ETF——SPDR黄金ETF持仓量累计减少54吨至741吨。机构对黄金ETF的减仓在一定程度上拖累了黄金价格。目前来看,美股存在一定的泡沫,后期一旦机构加大对黄金的持仓,将助推黄金价格走高。

图表4:SPDR黄金ETF持仓(单位:吨)

来源:WIND,新湖期货研究所