本文来自微信公众号“传媒产业大视点”,作者:康雅雯、夏洲桐。

投资要点

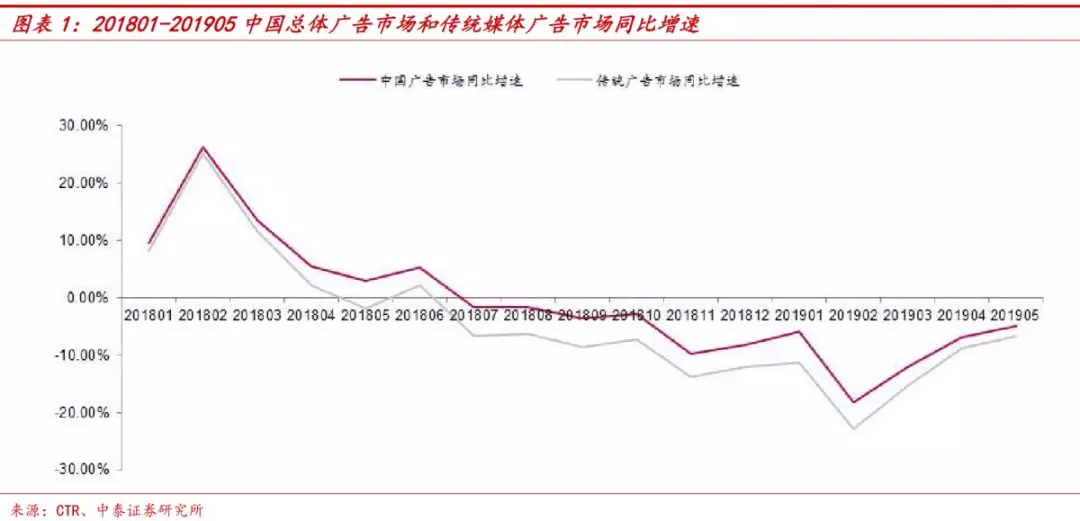

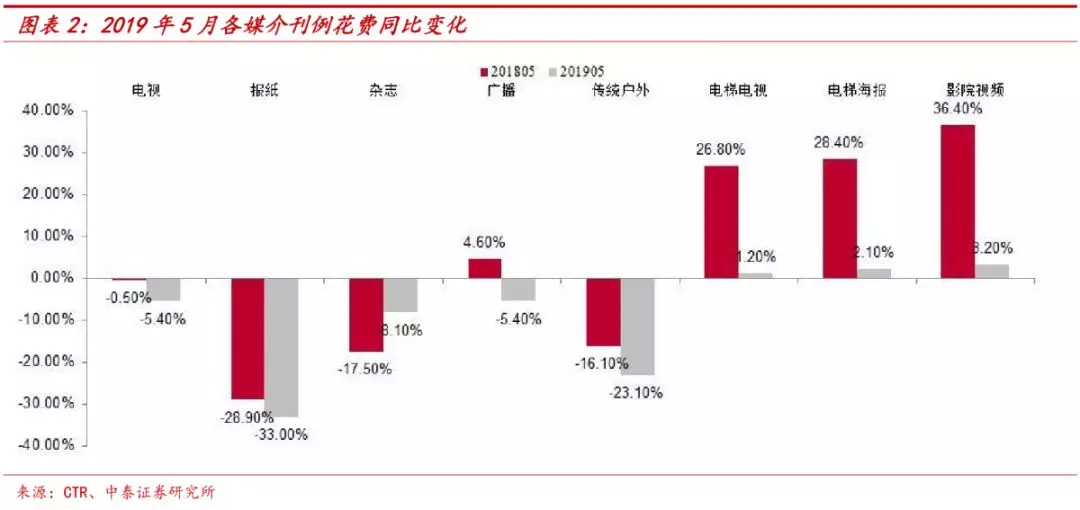

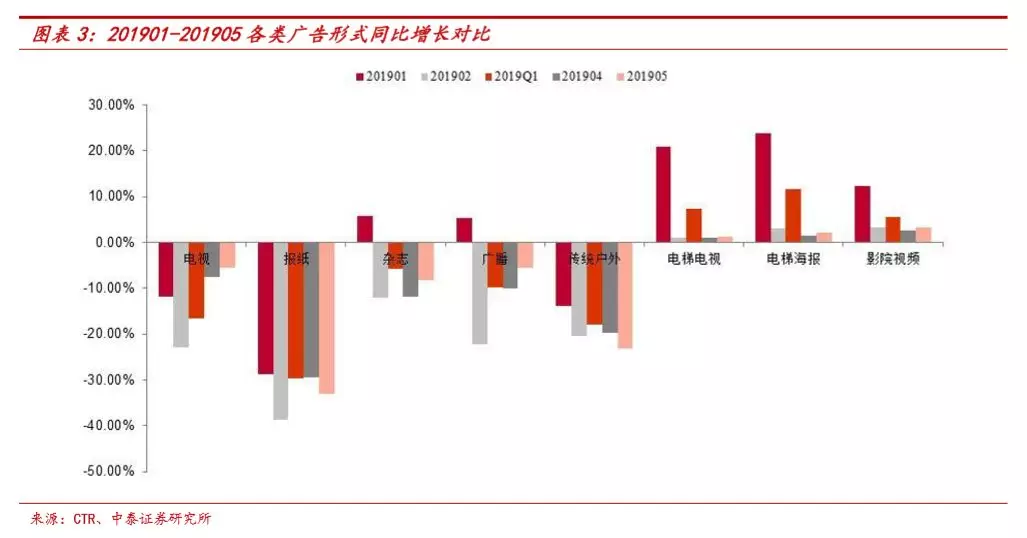

2019年5月中国线下广告市场同比下滑5.0%。中国线下广告市场同比增速自2018年2月起从高点开始下滑,至2019年2月触底之后开始拐点向上,5月同比跌幅收窄。2019年5月份全媒体广告花费同比下滑5.0%,传统媒体同比下滑6.6%,较2019年4月跌幅分别收窄1.8和2.1个百分点。具体细分来看,电视、报纸、杂志、广播、传统户外广告刊例收入同比分别-5.4%、-33.0%、-8.1%、-5.4%和-23.1%,而电梯电视、电梯海报刊例收入增速依然为正,分别同比+1.2%、+2.1%,影院视频收入增速同比+3.2%。我们认为2019年5月中国广告市场主要关注点在:

1、5月中国线下广告市场同比持续下滑,我们认为主要原因在于一方面受宏观经济影响广告主预算,另一方面受部分垂直新媒体分流主流媒体业务所致。

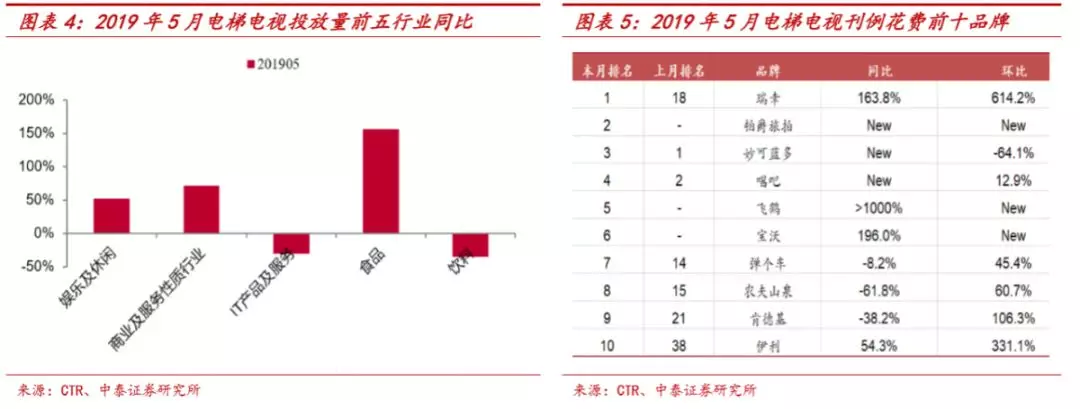

2、5月生活圈广告增速大幅下滑。电梯电视、电梯海报、影院视频的刊例收入同比增长1.2%、2.1%和3.2%。从广告主来看瑞幸、伊利和妙可蓝多等食品行业花费大幅上涨。

3、广告主端食饮行业在多个媒体上的投放显著增长。其中在电视媒体的花费同比上涨23.1%,康师傅、伊利和君乐宝几大食品品牌在电视媒体广告花费增长明显。食饮行业在电梯媒体上的投放量也显著增长。

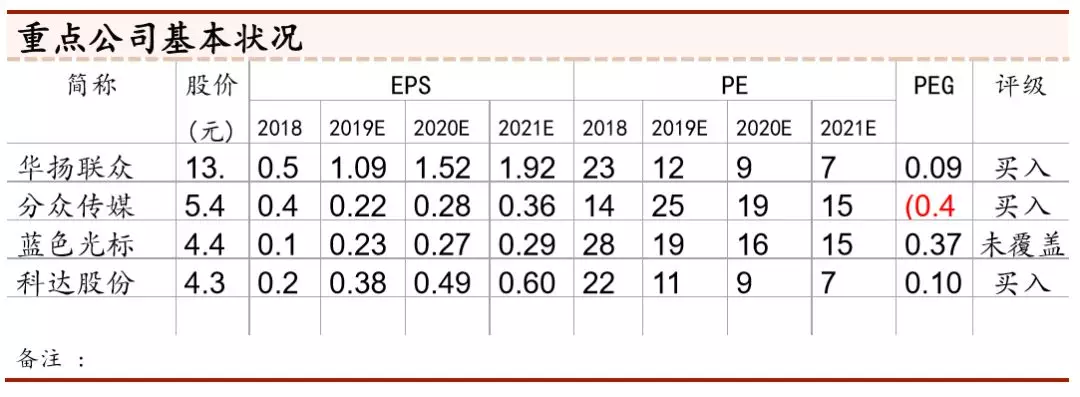

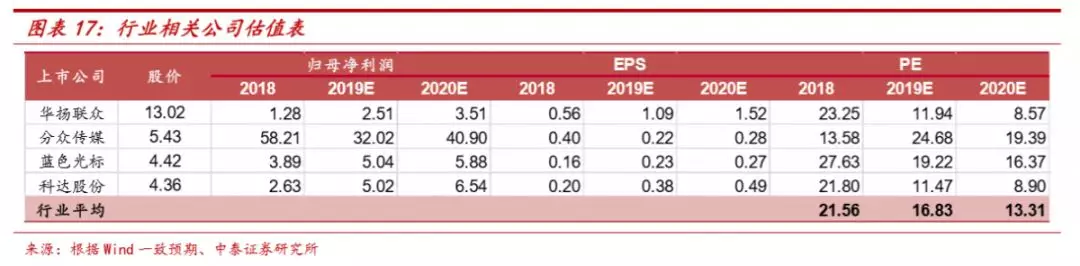

投资策略上我们建议关注数字营销板块。标的上重点推荐华扬联众,建议关注分众传媒、蓝色光标、科达股份。

华扬联众:(1)数字营销市场规模高速增长,预计全年广告市场景气度前低后高。数字营销行业竞争格局逐渐清晰,龙头市占率有望进一步提升;(2)公司连续5年《互联网周刊》数字营销公司排行榜第一,客户资源储备丰富,快消类客户投放量持续增长,车企新客户不断开发;(3)业绩高增长确定性高,股权激励业绩承诺保证,2019年扣非后归母净利润同比增速40%。我们预计公司2019-2021年实现归母净利润2.51、3.51、4.43亿元。

分众传媒:(1)楼宇媒体广告进入稳定发展期,近三个月花费增幅稳定在1%左右,存量博弈下广告主更加注重点位的质量;(2)当前宽信用政策持续,广告营销行业受宏观经济预期影响较大,预期改善有望最先受益,带来板块风险偏好提升和估值修复预期;(3)媒体端属性不断强化。截至2018年底分众媒体点位总数达到260万个,虽然高速扩张带来短期成本承压,但从长远角度来看有利于公司巩固龙头地位和维持竞争优势。我们建议左侧布局分众,依然看好中长期城镇化趋势不可逆,总体营销需求稳步上升,收获宏观经济预期差带来的pe修复以及媒体点位收益完全释放后的eps提升。

风险提示:广告行业政策变化风险、楼宇广告竞争格局恶化风险、CTR数据覆盖不全面风险。

目录

关注业绩高增的低估值数字营销龙头公司

1 2019年5月中国广告市场降幅持续收窄

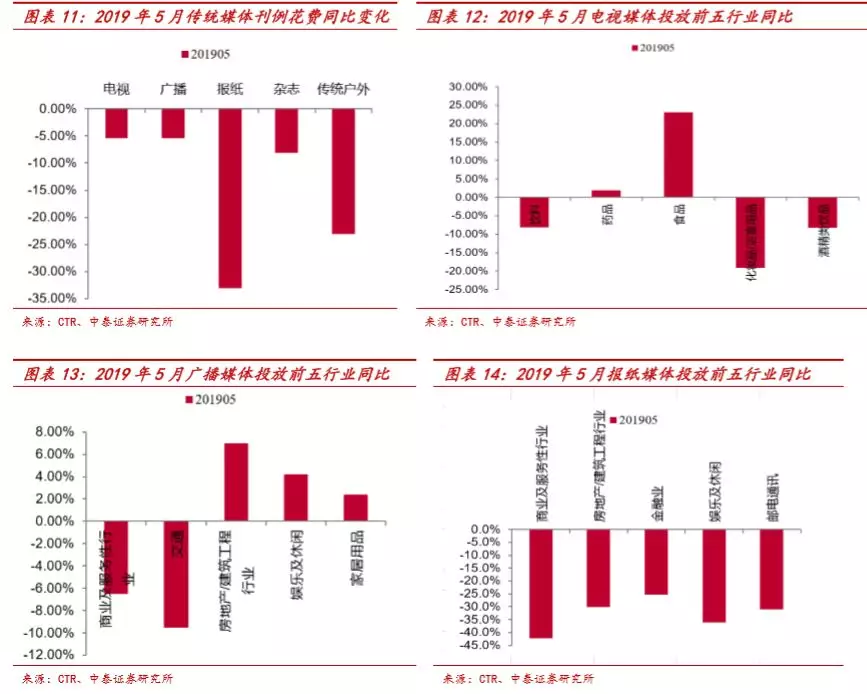

2019年5月中国线下广告市场同比下滑5.0%。中国线下广告市场同比增速自2018年2月起从高点开始下滑,至2019年2月触底之后开始拐点向上,5月同比跌幅持续收窄。2019年5月份全媒体广告花费同比下滑5.0%,传统媒体同比下滑6.6%,较2019年4月跌幅分别收窄1.8和2.1个百分点。我们认为广告市场同比下滑的主要原因一方面受宏观经济影响广告主预算;另一方面受部分垂直新媒体分流主流媒体业务所致。具体细分来看,电视、报纸、杂志、广播、传统户外广告刊例收入同比分别-5.4%、-33.0%、-8.1%、-5.4%和-23.1%,而电梯电视、电梯海报刊例收入增速依然为正,分别同比+1.2%、+2.1%,影院视频收入增速同比+3.2%。

2019年以来电梯电视、电梯海拔、影院视频广告刊例花费同比均呈现正增长,而电视、报纸、传统户外广告刊例花费同比均呈现负增长,杂志、广播广告刊例花费同比增长正负皆有。

2 2019年5月,楼宇广告增速大幅放缓

楼宇广告增速放缓,瑞幸投放量第一

2019年5月楼宇广告增速较上月略有回升,电梯电视、电梯海报的刊例收入同比上升1.2%、2.1%,较2018年5月份大幅下滑25.6、26.3个百分点。从广告主来看楼宇广告更加受到传统企业的青睐,食品类广告主投放量大幅增加,线下生活圈广告价值持续提升。

电梯电视:电梯电视广告投放增速大幅下滑,同比仅增长1.2%。广告投放量前五的行业分别是娱乐及休闲、商业及服务性质行业、IT产品及服务、食品和饮料行业。其中食品行业和商业及服务性质行业同比分别大增超155.9%和71.1%。电梯电视刊例花费前十的广告主分别有食品饮料(瑞幸、妙可蓝多、飞鹤、农夫山泉、肯德基、伊利)、商业服务(铂爵旅拍、唱吧)、交通(宝沃、弹个车)。2019年5月电梯电视花费前十过半来自于食品饮料行业广告主,瑞幸、农夫山泉和伊利的环比投放量大幅增长。

电梯海报:电梯海报广告投放增速也大幅下滑,同比仅增长2.1%。广告投放量前五的行业分别是商业及服务性行业、饮料、邮电通讯、交通和娱乐及休闲行业,其中饮料行业同比大增258.6%。电梯海报刊例花费前十的广告主分别是商业服务(小猪短租手机软件、天猫)、食品饮料(瑞幸、伊利、三全、君乐宝、飞鹤)、汽车(妙优车)、医疗(科发源)。2019年5月前十上榜的广告主主要来自食品饮料行业,此外不少医疗植发行业公司上榜。

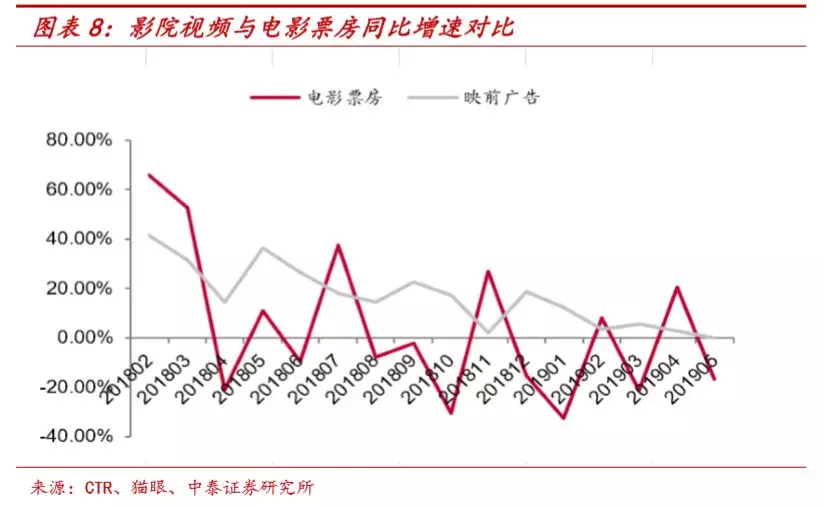

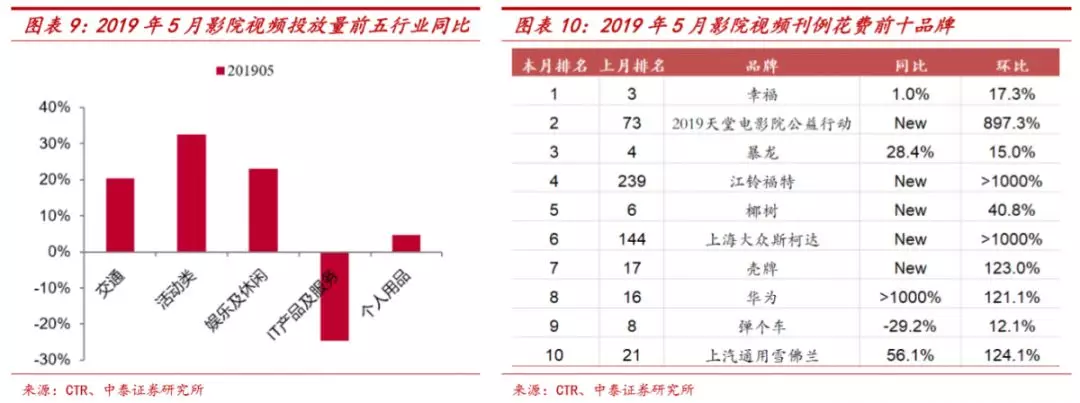

影院视频广告同比增速3.2%,车企类客户投放量加大

2019年5月影院视频的刊例收入有所放缓,同比上升3.2%。2019年5月影院广告投放量前五的行业分别是交通、活动类、娱乐及休闲、IT产品及服务和个人用品行业。从广告主上来看,交通类客户加大了投放力度,江铃福特和大众斯柯达环比增加超过1000%,上汽通用雪佛兰环比增长124%。

长期来看国内电影市场趋势向好,带动映前广告持续高增长。影院视频广告和电影票房市场存在明显的正相关,2019年5月电影票房33.55亿元,同比减少16.79%,我们认为随着暑期档的到来,未来国内电影市场整体趋势向好,观影人次逐步提升,有望带动影院视频广告持续高速增长。

传统媒体刊例花费大幅下滑主要受电视、广播、报纸大幅下滑影响

2019年5月传统媒体广告同比下滑6.6%,其中电视、广播、报纸、杂志、传统户外的刊例花费分别同比下降5.4%、5.4%、33.0%、8.1%、23.1%。我们认为值得关注的主要有以下三点:

(1)2019年5月电视广告刊例花费同比下滑5.4%,降幅较前三个月相比有了较大的回升。中央级和省级卫视的广告时长回到了正增长,同比上升1.0%和2.8%,广告花费的降幅也有所收窄。

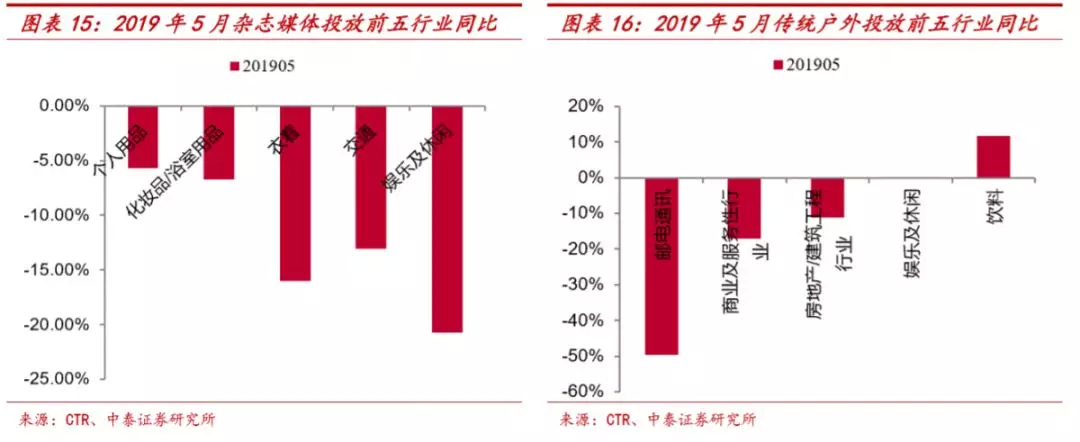

(2)2019年5月报纸和杂志媒体的广告刊例花费前五行业均出现了不同程度的同比下滑,传统媒体广告受经济预期和营销结构分化冲击较大。

(3)食饮行业在多个媒体上的投放显著增长,其中食品行业在电视媒体的花费同比上涨23.1%,康师傅、伊利和君乐宝几大食品品牌在电视媒体广告花费增长明显。

3 投资策略:建议关注营销板块低估值高增长的龙头公司

投资策略上我们建议关注营销板块。标的上重点推荐华扬联众,建议关注分众传媒、蓝色光标、科达股份。

华扬联众:(1)数字营销市场规模高速增长,预计全年广告市场景气度前低后高。数字营销行业竞争格局逐渐清晰,龙头市占率有望进一步提升;(2)公司连续5年《互联网周刊》数字营销公司排行榜第一,客户资源储备丰富,快消类客户投放量持续增长,车企新客户不断开发;(3)业绩高增长确定性高,股权激励业绩承诺保证,2019年扣非后归母净利润同比增速40%。我们预计公司2019-2021年实现归母净利润2.51、3.51、4.43亿元。

分众传媒:(1)楼宇媒体广告进入稳定发展期,近三个月花费增幅稳定在1%左右,存量博弈下广告主更加注重点位的质量;(2)当前宽信用政策持续,广告营销行业受宏观经济预期影响较大,预期改善有望最先受益,带来板块风险偏好提升和估值修复预期;(3)媒体端属性不断强化。截至2018年底分众媒体点位总数达到260万个,虽然高速扩张带来短期成本承压,但从长远角度来看有利于公司巩固龙头地位和维持竞争优势。我们建议左侧布局分众,依然看好中长期城镇化趋势不可逆,总体营销需求稳步上升,收获宏观经济预期差带来的pe修复以及媒体点位收益完全释放后的eps提升。

4 风险提示

广告行业政策变化风险

楼宇广告竞争格局恶化风险

CTR数据覆盖不全面风险