本文源自"安信证券研究报告",本文估值针对农行A股,供港股投资者参考。

事件:农业银行于2019 年6 月 12 日—13 日在浙江省温州市举办了反向路演活动,就农行小微与三农业务发展情况进行了介绍,并且实地进行调研参观。我们点评如下:

小微业务未来发展空间较为广阔 。

一方面,政策形势发生变化。央行、银保监会以及各个部委均出台了一系列支持普惠型小微的措施,旨在使银行能享受到小微发展的政策红利。

另一方面,市场格局在发生变化。①小微客户群体庞大。国家市场监督管理局的数据显示,2018 年,全国市场主体当年新增 2150 万户,其中小微企业和个体工商户市场占比超 90%。②客户结构发生变化。供给侧改革推动产业结构升级,市场竞争力强的“专精特新”中小微企业正在孕育成长。③金融科技带来的巨大变化。传统银行发放每一笔小微贷款平均运营成本为 2000 元,而通过互联网技术手段,每笔小微贷款平均运营成本仅 2.3 元。

农行在小微领域优势更加突出。

做普惠金融的前提是基于物理网点的下沉,通过线下模式形成成熟的风控模式,再慢慢发展到线上;或者基于大数据,通过现有客户的消费记录、资金流状况进行动态打分,形成风控系统。

农行基于早年扎根县域、乡镇的网点优势,对普惠客群的熟悉程度更高,客户经理与客户的了解程度更深,在普惠领域相较于其他大行、股份行、城商行形成先发优势。目前农行主要竞争对手为当地农信社;其他大行、股份行在乡镇一级网点很少,不构成竞争。

农行如何做小微?

设立场景。①县域 B 端重点在县域专业市场、园区和产业链金融方面实现突破。②县域 C 端优先选择县域景区、社区、商圈开展试点。③县域 G 端把农村集体“三资平台”作为主打项目,并向全国推广。我们从农行浙江分行当地的实践来看,基于场景的普惠贷款可持续性不错,不良率也低,有望形成可复制的经验。

打造产品。产品是获客的重要载体,也是客户信息流、资金流汇聚的焦点,农行在三农领域重点打造了惠农 e 贷、惠农 e 付、惠农 e商来服务三农客群。

构建渠道。基于场景的普惠仅是第一步,第二步便是如何通过线下模式形成成熟的风控模式并运用到线上,批量化获客。农行有三个做法:①优化布局,增强线下功能;②丰富入口,打造线上优势;③加强协同,强化远程服务。

投资建议

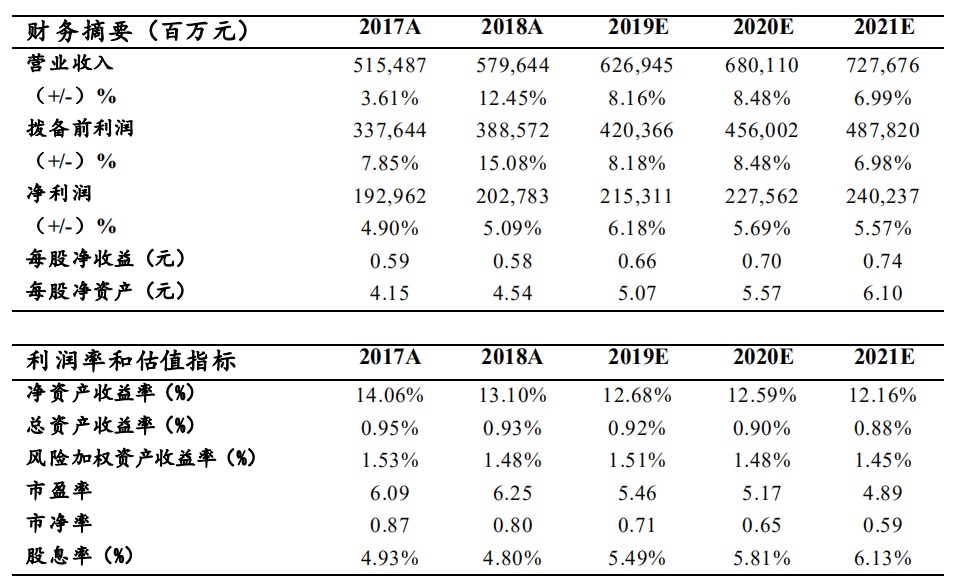

买入-A 投资评级,6 个月目标价4.56 元。我们预计公司2019 年-2021 年的收入增速分别为 8.16%、8.48%、6.99%,净利润增速分别为 6.18%、5.69%、5.57%,给予买入-A 的投资评级,6 个月目标价为 4.56 元,相当于 2019 年 0.9X PB。

风险提示

农行小微贷款资产质量显著恶化、净息差大幅度下滑、小微业务开展不及预期。