本文来自微信公众号“陆家嘴医药代表”。

随着港交所和科创板允许未盈利生物医药企业上市,创新药企业陆续走向资本市场,由于新药研发周期长,创新药企业在早期无法实现盈利,常用的PE等相对估值方法不适用创新药企的估值,因此本篇对创新药企业的估值方法进行了讨论,结合我们在于投资者交流过程中的经验,对一些关键数字给出了我们的经验值,以期为投资者的估值构建提供帮助。

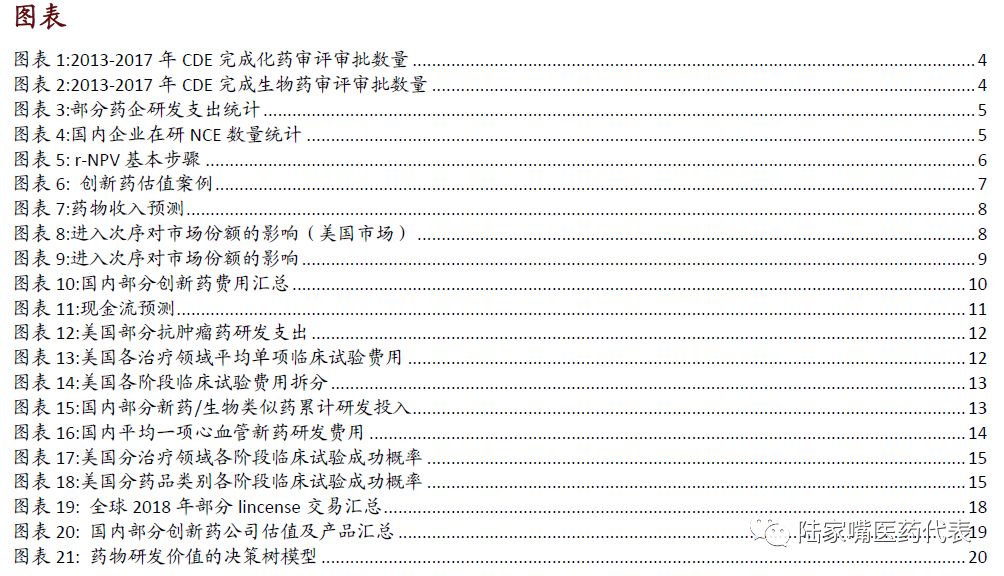

我们对重要参数的考量如下:

预测期的选择:我们对多款重磅药物的全球销售曲线进行了分析,一款新药约在10-15年达峰,专利到期后销售额大幅下滑;而国内由于医保目录、招标制度以及医生用药习惯的存在,达峰速度相对较慢,专利到期后销售额下降幅度也相对较低。预测期的选择通常要包含至该药物专利到期的年份,通常选取【10】-【15】年。

永续增长率:在预测期后,对单药估值时永续增长率通常选择【-10%】-【0%】;对公司估值时永续增长率通常选择【0%】-【4%】。

成功概率:新药在研发过程有较高的失败率,美国一个新药研发项目从I期至商业化的概率仅为9.6%;但目前国内新药研发多属me-too/me-better类药物,靶点和作用机理已经得到证实,研发成功率相对较高;随着first-in-class、best-in-class新药研发项目的增多,国内新药研发成功率会相对降低。

折现率:新药研发行业由于风险较高,在考虑前述风险调整的基础上,折现率通常选择【10%】-【14%】。

本篇文章节选自中金医药团队近期发布的报告《创新药估值方法讨论》,欢迎联系中金医药团队索要报告全文。

r-NPV是常用的创新药的估值方法。创新药的营收、利润多在未来年份贡献,因此以折现现金流原理为基础的r-NPV法是常用的创新药的估值方法。r-NPV法的基本步骤包括:收入预测—>现金流预测—>风险调整—>净现值。

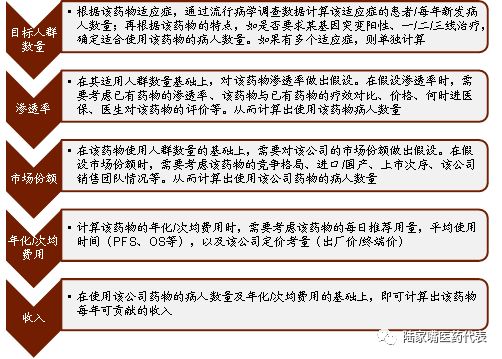

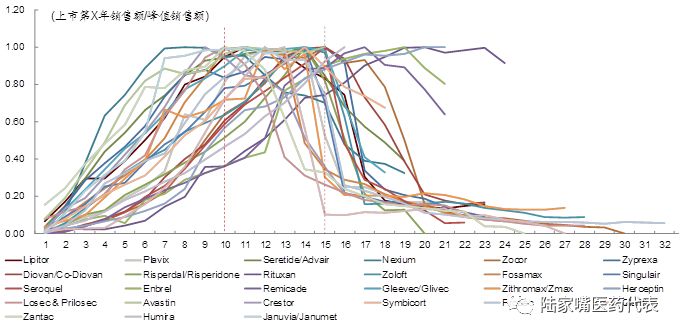

收入预测:收入预测需从适应症出发,从病人数量结合药物特点(特定基因突变阳性、一/二/三线治疗等)计算该药的适用人群,再通过与同类药物的比较及在研厂商的情况,对该药物的渗透率、市场份额等做出假设,然后结合公司对定价的考虑计算该药物的收入。我们对多款重磅药物的全球销售曲线进行了分析,一款新药约在10-15年达峰,专利到期后销售额大幅下滑;而国内由于医保目录、招标制度以及医生用药习惯的存在,达峰速度相对较慢,专利到期后销售额下降幅度也相对较低。预测期的选择通常要包含至该药物专利到期的年份,通常选取【10】-【15】年。

图表1: 药物收入预测

资料来源:中金公司研究部

放量曲线:我们对部分全球重磅药物的销售曲线进行了统计,多数药物约在10-15年达到销售峰值,生物药达峰速度相对较慢;之后由于专利到期,销售额会迅速下降。国内与美国等国家不同的是,国内医保目录由政府部门统一更新,新药进医保速度比美国稍慢;且国内药品多数在医院销售,而药品在医院销售需要进行医院的招标/投标工作,因此国内药品销售放量的速度相对较慢,同时国内医生和患者的用药品牌黏性较高,目前来看国内仿制药上市后,原研药销售额的下降幅度不如美国明显。

图表2:药物销售放量曲线

资料来源:Bloomberg,公司公告,中金公司研究部

价格:我们对国内部分新药的价格进行了汇总整理,整体而言,癌症用药的费用比慢病(如类风湿、强直、黄斑变性等)要高,成熟靶点药物的价格相对较低。而视不同竞争程度而定,国产药物价格约为进口药物的25%-70%;PD-1药物中,国产药的费用约为进口药的1/3-1/2;而依那西普由于国产厂家竞争较为激烈,国产药物价格约为进口药的1/4-1/3。

图表3: 国内部分创新药费用汇总(未考虑赠药)

注:月平均费用为根据患者用量以及对应规格计算,由于规格和患者实际用药量的不统一,部分情形中患者按相应规格所购药物的量比实际需要的量要多;表中月平均费用未考虑赠药情况;资料来源:CFDA,PDB,药智网,公司公告,中金公司研究部

现金流预测:现金流预测需要在收入的基础上,结合药物特点、公司计划等,对该药物未来年份的成本、研发费用、销售费用、管理费用、资本支出等做出判断,从而计算出该药物未来的净现金流。新药研发不确定性较大,美国一款肿瘤药物的研发支出可在2-20亿美元之间波动;但国内新药多属于me-too/ me-better类药物,靶点已经得到证实,且国内临床资源成本低,新药的直接研发成本约2-5亿人民币。在预测期后,对单药估值时永续增长率通常选择【-10%】-【0%】;对公司估值时永续增长率通常选择【0%】-【4%】。

图表4: 美国部分抗肿瘤药研发支出

注:表中研发支出为考虑到失败的概率后总的研发支出,同时考虑了一个药物多个适应症的研发费用;Brentuximab vedotin为北美销售额,Ruxolitinib为美国销售额,Ibrutinib为美国销售额;资料来源:JAMA,中金公司研究部

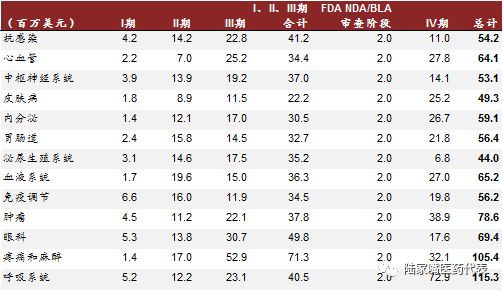

图表5: 美国各治疗领域平均单项临床试验费用

注:该费用为单项临临床试验的费用,单个药物通常需要多项II/III期临床,因此单个药物的II/III期临床费用比上述表中一项II/III期临床试验费用较高;资料来源:ASPE,中金公司研究部

图表6: 国内部分新药/生物类似药累计研发投入

资料来源:公司公告,中金公司研究部

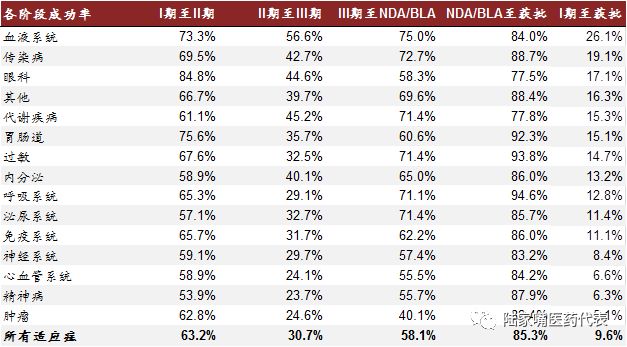

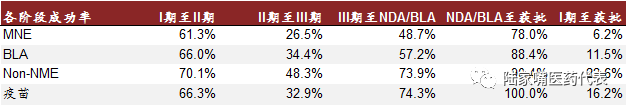

风险调整:新药在研发过程有较高的失败率,因此需要对上述现金流进行风险调整,可结合药物当前研发进展对该药物能够成功商业化的概率作出判断。值得注意的是,美国一个新药研发项目从I期至商业化的概率仅为9.6%,但目前国内新药研发多属me-too/me-better类药物,靶点和作用机理已经得到证实,研发成功率相对较高;随着first-in-class、best-in-class新药研发项目的增多,国内新药研发成功率会相对降低。

图表7:美国分治疗领域各阶段临床试验成功概率

资料来源:Clinical DevelopmentSuccess Rates 2006-2015,中金公司研究部

图表8:美国分药品类别各阶段临床试验成功概率

资料来源:Clinical DevelopmentSuccess Rates 2006-2015,中金公司研究部

净现值:在风险调整后的现金流基础上,通过折现即可得到该药物的净现值。新药研发行业由于风险较高,在考虑前述风险调整的基础上,折现率通常选择【10%】-【14%】。

P/Peak Sales

实际中,有时为了方便,也会简单参考该药物的峰值销售额、和一定P/Peak Sales来计算该药物的价值。

我们根据前述的放量曲线对P/Peak Sales进行了分析,在假设单个药物自由现金流占收入比重为【25%】-【45%】,折现率为【11%】,永续增长率为【-5%】,预计明年开始销售,上市概率为【90%】的假设下;该药物的P/Peak Sales为【1.8X】,当折现率在【10%】-【12%】的区间、永续增长率在【-6%】-【-4%】的区间时,该药物的P/Peak Sales约为【1.6X】-【2.0X】。

近期市场中的药品license交易也可以用来创新药估值。可选取近期交易中,与待选药物适应症接近、市场空间接近、竞争格局类似、研发进展接近的药品的交易,通过license交易中可比药物的估值,再通过对市场的判断、研发进度等给予一定调整,给待选药物一个估值参考。在选可比药物时,需要注意相应靶点的竞争格局、预计上市次序、研发进展等之间的差别,这些会对估值形成较大的影响。

图表9: 全球2018年部分license交易汇总

注:总交易金额根据首付款、里程碑金额和后续收入分成等加总计算;资料来源:IQVIA,中金公司研究部

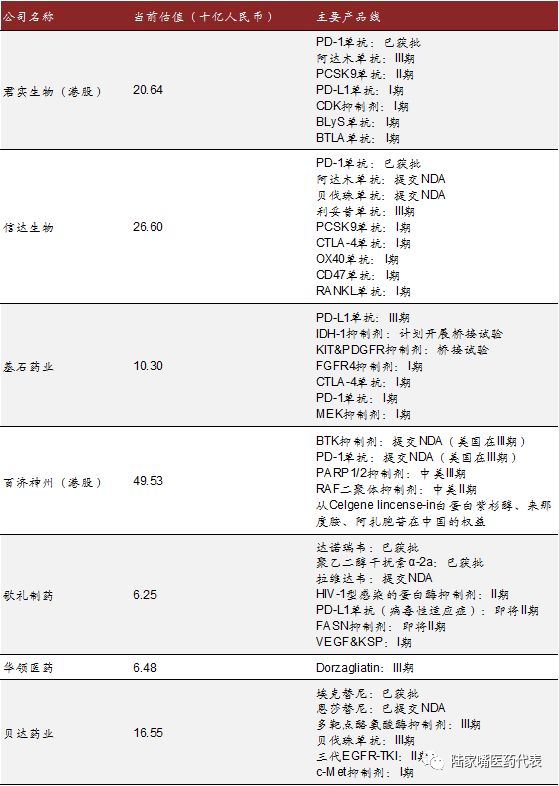

随着国内创新药企业陆续上市,上市的创新药企业数量在逐渐增加,市场给已上市公司的估值也可以为创新药估值提供参考。可选取产品线对应市场空间接近、产品竞争格局类似、研发进展接近的上市公司,在其估值基础上,通过对市场的判断、研发进度等给予一定调整,作为待选公司的估值参考。同样,在选择可比公司时,需要注意相应靶点的竞争格局、预计上市次序、研发进展等之间的差别,这些因素会对估值造成一定影响。

图表10: 国内部分创新药公司估值及产品汇总

注:临床前阶段的产品未予以显示,部分联合用药的项目未予以显示;市值根据6月26日收盘价计算;资料来源:公司公告,公司官网,中金公司研究部(编辑:孔文婕)