本文来自微信公众号“地新引力”。

今年以来,长租公寓业内发生了一些变化。品牌商们悄悄放缓了大跃进般冲规模的节奏。朗诗宣布将其亏损的长租公寓业务剥离;碧桂园在白领公寓产品线之外,推出定位蓝领公寓的全新产品线“碧咚公寓”;国内最大的蓝领公寓服务企业安歆集团战略合并逗号公寓。一系列事件的背后,影射出白热化竞争导致白领公寓市场蓝海变红海,行业盈利艰难的现状;而一直被忽视的蓝领公寓却迎来了机会。

整个行业在经历了白领公寓烧钱冲规模而尚未盈利的快速发展阶段之后,蓝领公寓即租赁型职工宿舍能否成为长租公寓下一阶段发展的新赛道?本文尝试从以下几个方面进行分析。

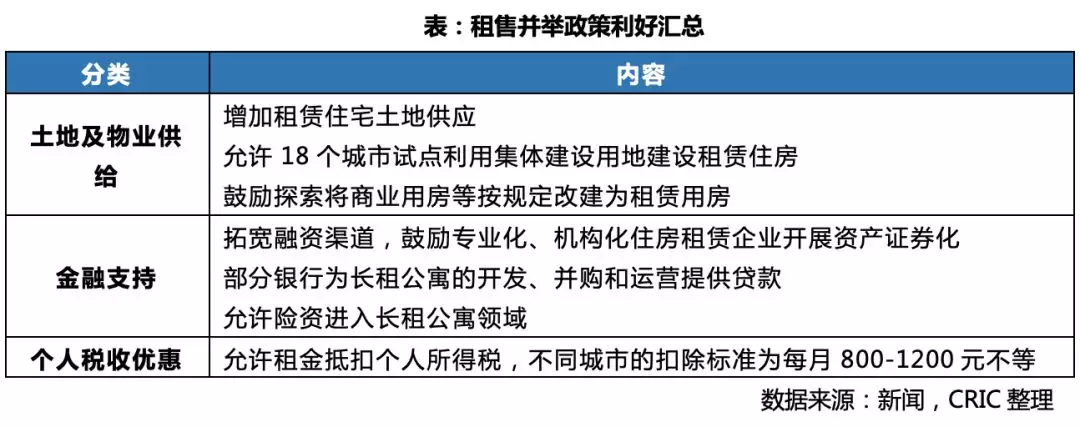

在租售并举的政策指导下,国家已将发展住房租赁市场正式提上中央政府工作日程。目前已出台的政策主要是从土地供给、金融支持和个人税收优惠方面为长租公寓的发展提供支持,以期解决租赁房源的用地来源、开发资金筹措到个人支付等方面的问题。

未来,随着相关政策的进一步深化及具体措施的落地实施,可预期从供应端到支付端将真正惠及租赁企业和租客。

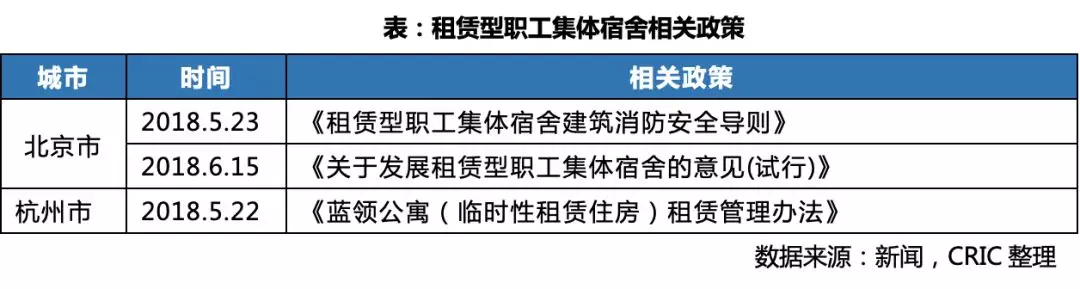

除此以外,目前,部分城市针对推动蓝领公寓发展的相应政策已出台,如北京、广州、杭州先后明确提出鼓励支持蓝领公寓的发展,增加供给、规范管理、加强保障,并运用前期补贴,费税减免等方式支持其发展。同时,北京也针对蓝领公寓推出相应消防安全细则,规范市场发展。

1、第三产业发展带动蓝领规模增长

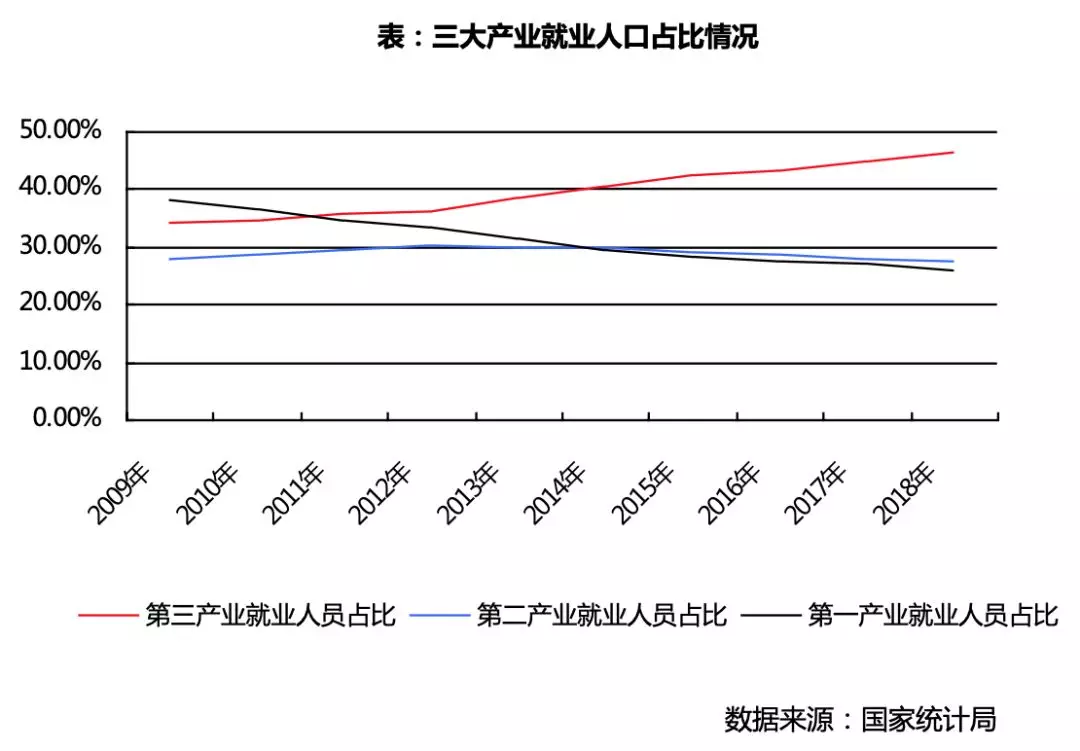

近十年来,随着我国经济结构战略转型和升级,第三产业增长迅猛,2018年第三产业增加值达到469574.6亿元,占三大产业的比重达到52.2%,为城镇化进程中涌入城市的流动人口提供了大量的就业机会。

由三大产业就业人员占比来看,从2011年开始第三产业已成为最大的就业人口蓄水池。根据国家统计局数据显示,2018年第三产业就业人员规模达到35937.8万人。受益于城镇化建设、“互联网+”新型服务业的推动,第三产业吸纳劳动力保持上升势头,以劳动密集型为主的新型制造业与生活服务业从业人员即蓝领群体规模不断增长。

2、供需失衡激活蓝领公寓需求

近年来,多数大中城市在转型升级过程中,将户籍倾向于高学历人才,受到户籍政策的制约,蓝领群体落户城市困难重重。加之户籍限购及收入等因素的影响,蓝领群体在城市中主要以租房解决居住需求。

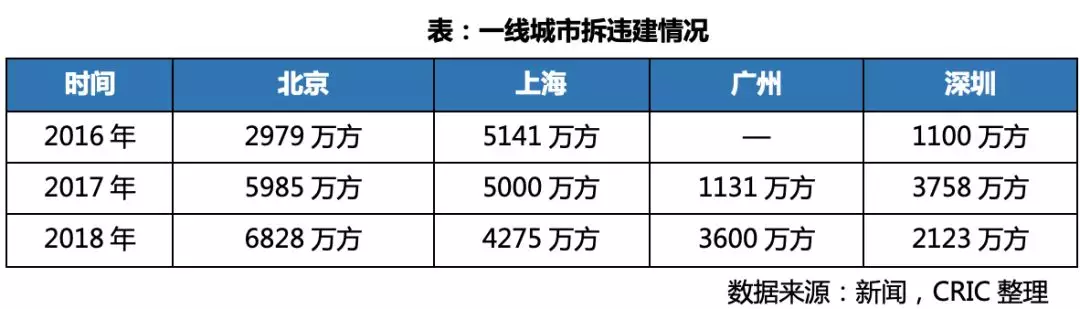

自2011年开始,北上广深等一线城市开始不断加大力度拆除违法违章建筑,在推进环境综合整治的同时,以期给城市腾出更多发展空间,更好地服务于城市经济的转型发展。

拆违建有利于城市生态环境综合治理,整治环境脏乱差现象;有利于城市网格化综合管理,解决城市潜在安全隐患。但是,对于第三产业发达,外来流动人口集中的一线城市,大规模拆违导致了小产权、无产权房的消失,加之清理群租房政策,使租赁市场的底层供应大量减少,对于收入不高、生活压力大、从事新型制造业与生活服务业的蓝领群体而言,居住的供需矛盾将不断凸显。

未来,在需求群体不断扩大,市场供应有限的局面下,面对蓝领群体的低租金型蓝领公寓市场有望被激活。

1、受资本青睐的新蓝海

在租售并举政策利好下,房企纷纷布局长租公寓业务。根据克而瑞《2019租赁住宅行业白皮书》统计数据显示,截至2018年底,国内TOP30房企中,已有三分之二的房企进入长租公寓市场。目前,涵盖运营商在内,国内长租公寓品牌商已发展至百余家,竞争激烈,聚焦的主要阵地即白领公寓。

大量房企和运营商抢跑布局长租公寓,导致了目前产品同质化竞争、盈利艰难的局面。在白领公寓烧钱冲规模尚未盈利的现状之外,聚焦蓝领公寓的房企及运营商尚不多,品牌之间的起点、资源及规模优势尚在形成阶段,相较竞争白热化的白领公寓,蓝领公寓可谓“潜力蓝海”。

竞争格局:以运营商为主,一家独大

目前,涉足蓝领公寓领域的品牌商较少,主要以运营商为主,品牌房企布局较少。市场整体的竞争格局呈现安歆公寓“一家独大”的现状。

由于起步较早,目前安歆公寓在规模及运营方面领跑行业。近期,安歆集团战略并购如家旗下的长租公寓品牌“逗号公寓”,合并逗号公寓之后,安歆床位数量将突破10万张,成为国内最大的聚焦蓝领公寓的品牌商。

导致蓝领公寓竞争较少的主要原因:

1)合法、合规性尚存质疑。除已出台相关蓝领公寓发展指导意见的城市之外,各城市关于群租政策的界定及监管力度不同,其合法合规性也存在一定不确定性。

2)与白领公寓相比,运营难度更高。由于蓝领公寓租住的人员更多,背景更复杂,流动性更高,对运营管理的要求也更高;尤其在安防方面,对硬件设施的改造和配备以及系统化管理的水准都有所提升。

3)房企受其资源导向和企业主营业务布局情况的影响,更倾向于白领公寓或服务式公寓,在资源整合和规模化方面更具优势。

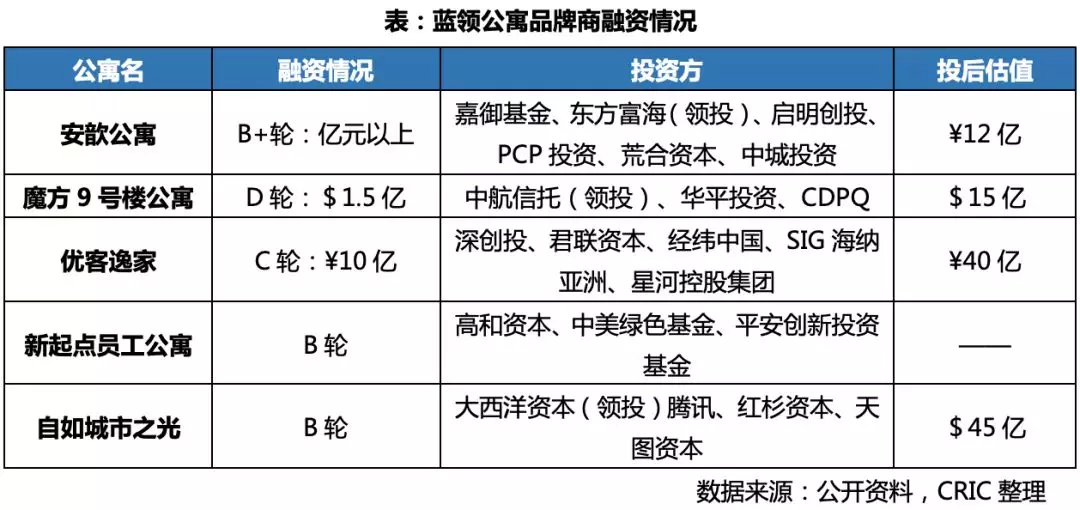

同时,据行业数据统计显示,2018年蓝领公寓行业融资额度突破100亿元,融资增速超100%,成为长租公寓行业融资额增长最快的细分领域,受到资本市场的青睐。品牌商如安歆公寓顺利获取B+轮融资,优客逸家进展至C轮融资,投后品牌估值均超10亿。

2、高坪效模式,盈利可期

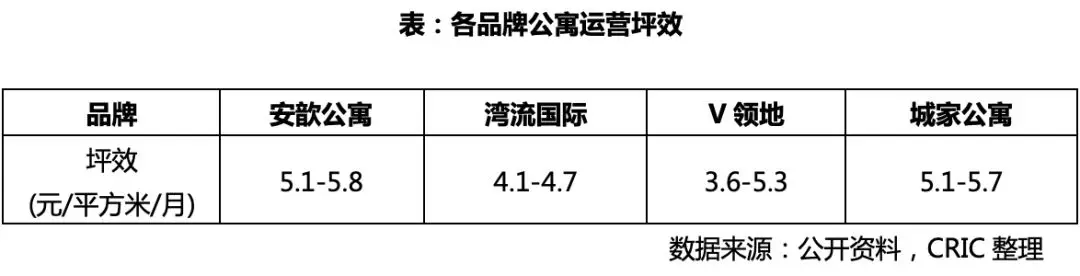

从商业模式来看,白领公寓和蓝领公寓类似,但蓝领公寓具备一定的成本优势、运营坪效更高,收入更稳定。原因如下:

目前,蓝领公寓领域实力品牌商较少,对比白领公寓,该细分领域内的市场竞争压力较小,合适物业的市场溢价相对较低。同时,蓝领公寓大多选址于非城市核心及热点区域,物业获取成本相对较低。此外,以蓝领人群为主的公寓产品设计更为简约,租客对装修品质的需求不高,装修方面可节约一定成本。

白领公寓以套计价,蓝领公寓按套内床位收费,有效拓展了可盈利空间,以安歆公寓为例,平均月租在800元/人/床位左右,可容纳4-8人入住,使其综合套均租金高于大部分白领公寓,从坪效方面看,要高于白领公寓。

安歆乐寓

蓝领公寓以B2B模式为主,面对B端企业客户而非C端个人,客群稳定;同时,企业客户定制化也降低了获客成本,在租金收入的稳定性及营销宣传和运营管理上效率得到一定提升。

未来,随着行业头部企业的规模化发展,蓝领公寓的业务涵盖范围也将得到扩大,如由企业员工宿舍拓展到政府人才公寓、校园学生宿舍的托管服务等;同时,在具备了相当体量的在服务客户群体后,企业也具备了布局蓝领生态的可能性,从住宿出发围绕蓝领人群的需求提供多元化服务,从而提升行业整体的盈利能力。

3、典型企业—安歆公寓

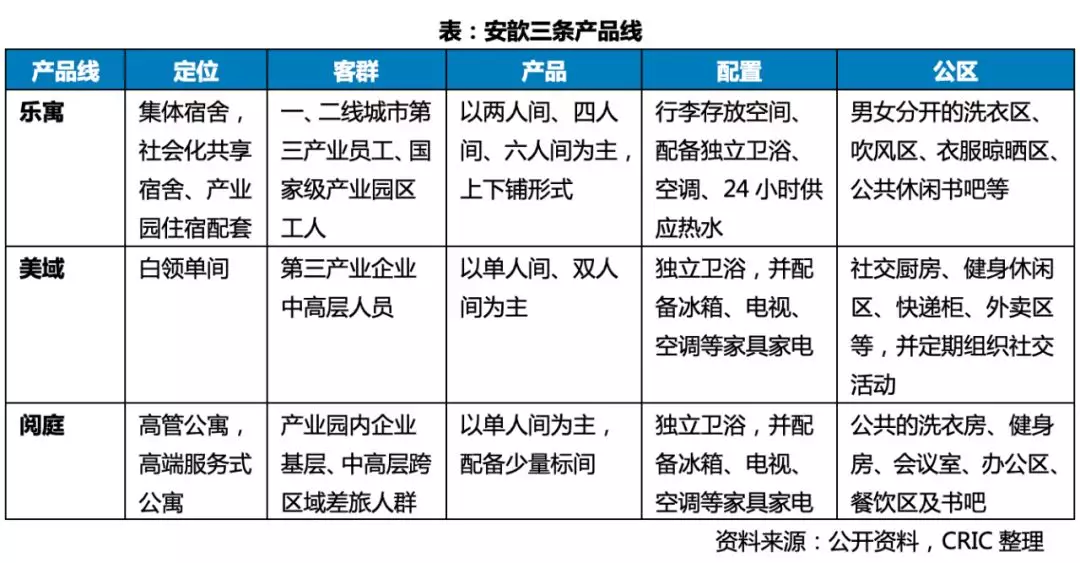

安歆公寓自2014年开始探索蓝领公寓业务,是国内首个专业连锁型企业员工公寓,采用集中式物业管理形态,为企业员工提供酒店化的住宿管理。

安歆乐寓公区

城市布局及规模:

以上海、北京等一线城市为核心,周边重点二线城市协同发展的战略部署。城市选择方面,选取GDP增速较高,第三产业占比最高的城市,同时,有高房价支撑的人口导入型城市,并有严格的限制群租政策。

拥有近200 家直营店及合作门店,床位数量突破10万张。

产品及服务:

企业旗下产品线覆盖全面,针对企业基层、中层、高层,分别提供不同的长中短期酒店式、连锁化、专业性的“一站式”住宿服务。在各产品线的配比方面,定位蓝领公寓的乐寓占比达到90%以上。

运营模式:

a) 与企业合作,出租床位

安歆公寓目前主要的合作模式是与各家企业合作,将公寓床位出租租给企业,向企业收取费用的方式盈利,这种模式也是目前蓝领公寓的主要盈利模式。

b) 床位日租、短租模式

除企业员工宿舍之外,对外开通床位日租模式,租客可以在APP上选择城市、门店及房型。

c) 开放加盟模式

除直营店外,安歆公寓对外开放加盟模式,对外输出品牌和管理实现规模和利润提升。

运营准则:

服务保障对标酒店;安全保障对标校园;卫生保障对标医院;生活保障对标智慧社区

伴随着中国产业升级带来的现代服务业蓬勃发展,促使蓝领群体规模不断壮大,已超就业人口1/3的体量,使其重要性及社会关注度逐年提高。 根据统计数据显示,近年来,在整体蓝领群体中90后的占比逐渐提升。与60-80年代蓝领群体相比,受教育程度提升,大专以上学历占比超7成;工作流动性更强,收入水平有一定提高,平均月收入达到3000-8000元,消费意愿和消费能力更强,更能接受新事物,对居住的品质和安全要求更高。 蓝领公寓定位为低租金租赁型职工宿舍,为中低收入群体住宿提供综合性解决方案,由用工企业统一租赁,运营商统一管理,帮助政府以疏代堵的进步,能有效解决政府关注的中低收入群体集中住宿的安全管理问题,有助于社会稳定。 通过为企业方提供标准化+定制化的产品和专业化的运营管理,为企业解决员工住宿问题,使企业降低用工成本和人员流动性,吸引并留住优质人才。对于中低收入的蓝领群体,在保障居住安全条件下,提升居住品质,并有效减少房租支出。 从社会层面来看,这一赛道是关于如何更好的解决社会中低收入群体的居住需求,降低流动人口城市居住风险,提升城市外来人口管理效率的问题。从企业层面来看,是关于如何提高企业人力市场竞争优势,减少企业员工流失及住宿成本问题。但无论从哪一个层面考虑,解决约3.6亿社会中低收入人口居住需求,这一命题都被赋予了一定的社会责任。 1、房源获取难 在房源获取方面,一方面,政策鼓励探索将商业用房、工业用房等按规定改建为租赁用房,但目前仍面临一定的政策风险,除中央各部委发布了政策性导向文件以外,各城市在商改租、工改租方面大多缺乏具体的实施细则,在项目改造过程中也普遍存在松紧不一、运动式监管的现象,导致目前利好政策的落地效果较差。 另一方面,由于长租公寓市场火热,目前各类公寓都在寻找优质物业,在激烈的竞争环境下,标的稀缺,合适物业的获取更加困难,对于蓝领公寓这种对安全、位置、合法合规要求较高的物业类型,规模化发展将受到一定限制。 2、缺乏行业规范 目前,还没有统一的关于蓝领公寓合法化的政策性文件出台,蓝领公寓身份的合法化,以出台政策城市的相关规定为准,如北京、杭州。 由于性质不明确,目前监管也存在模棱两可的状态。蓝领公寓在设计及运营过程中缺乏行业设计规范和消防专项法规予以指导。在实际项目操作过程中大多按照酒店设计、报批。不同类型的物业其消防设置及验收标准不同,而这些问题都会影响到项目的前期投入成本及后期运营维护成本。 3、安全管理考验运营能力 蓝领公寓由于租住人员情况繁杂,管理困难,需要采用最高的公寓管理标准,很多安全问题需要事先纳入规范化的运营管理体系中。有些企业采用人防、技防、物防等全方位结合的方式提高安全防范水准,如安歆公寓。但目前行业内规范系统化的运营体系尚未成型。 再者,蓝领公寓尚在摸索发展阶段,行业可用的复合型人才缺乏,储备和培养的速度尚不能满足行业的扩容速度,也将在一定程度上阻碍行业的规模化发展进程。 综上分析,从目前市场的供需情况来看,蓝领公寓市场才刚刚起步,作为长租公寓领域内的一种新兴力量,未来的发展仍面临诸多阻碍,但是相信在白领公寓投石问路的经验之上,参与市场竞争的各家企业能在新的赛道上找到新的行业突破口。