本文来自微信公众号“家电先生”。

1.日本经济增速换挡,从70年代中期开始

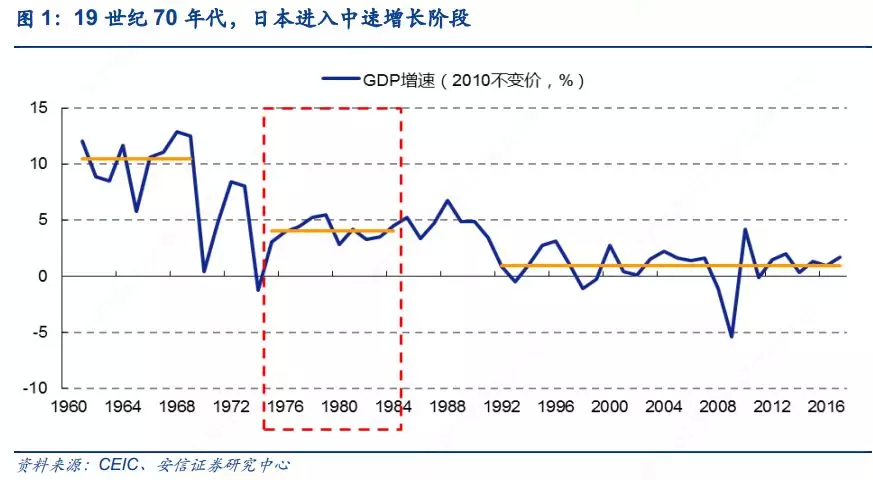

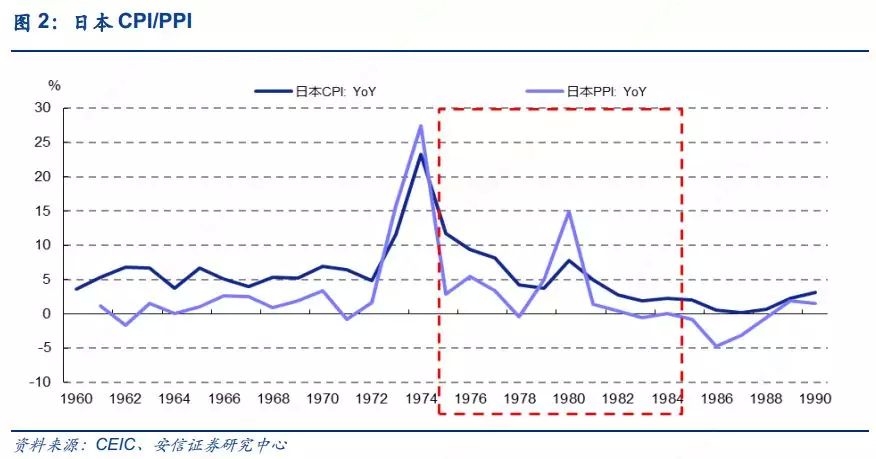

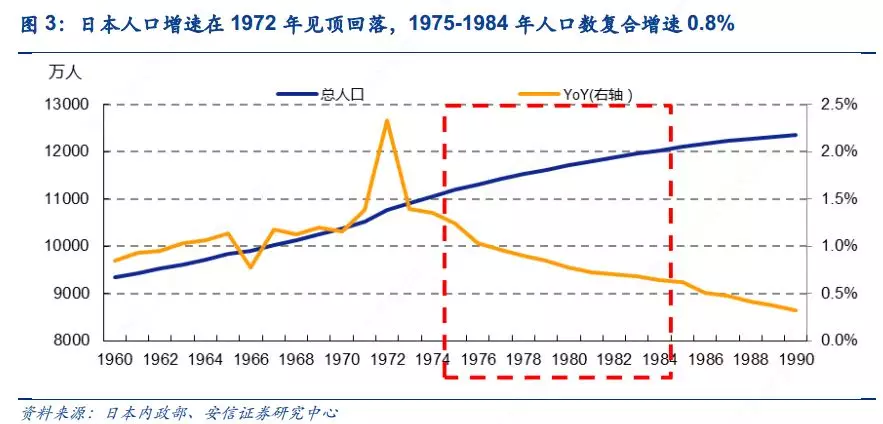

1975~1984年,日本处于中速发展阶段。经历过60年代“国民收入倍增计划”的高增长繁荣后,日本经济增速在70年代换挡,GDP增速(2010不变价)从60年代的平均10.4%下降至1975~1984年的平均4.1%。在此之后,日本经历了“广场协议”之后的泡沫期,以及“失去的十年”。我们认为,“广场协议”之前的十年有较好的可比性。

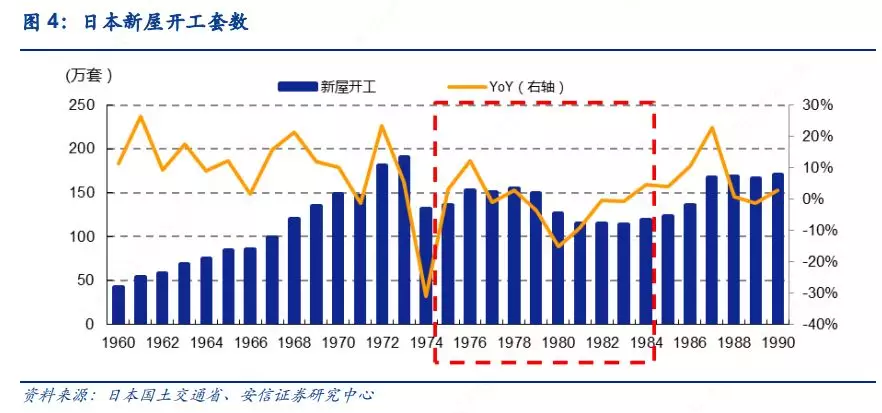

经济增速换挡期,日本房地产市场量跌价涨。受日本经济调整影响,日本新建房屋开工量在1975~1984年间相对低迷,年均复合增速-1.5%,其中1980、1981年下滑幅度较大,到1984年,日本年新开工套数比1975年下降12.5%。与新开工量有别的是,日本的房价调整周期相对更短,期间仅1975年短暂下跌,到1976年即重新恢复了上涨,1984年相比1975年,日本全国平均地价指数上涨44.6%,年复合涨幅4.2%。

2. 日本家电不换挡,规模持续增长,产品继续升级

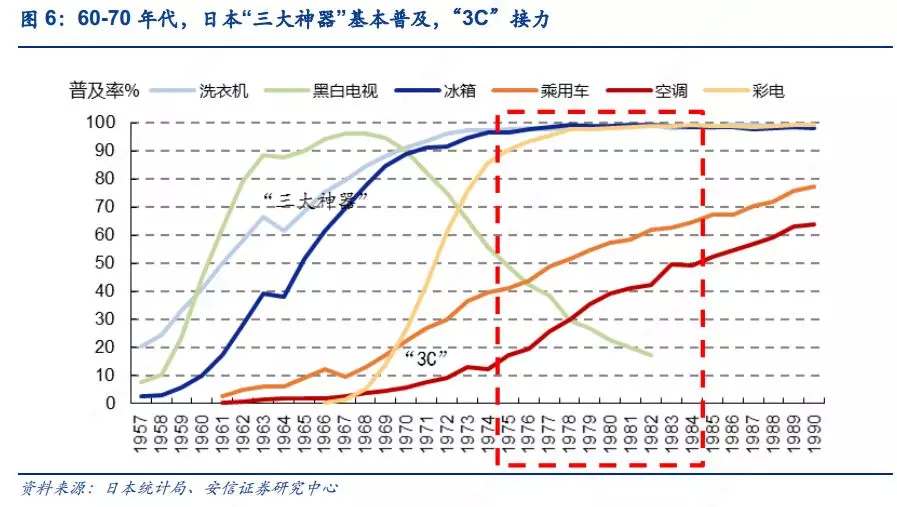

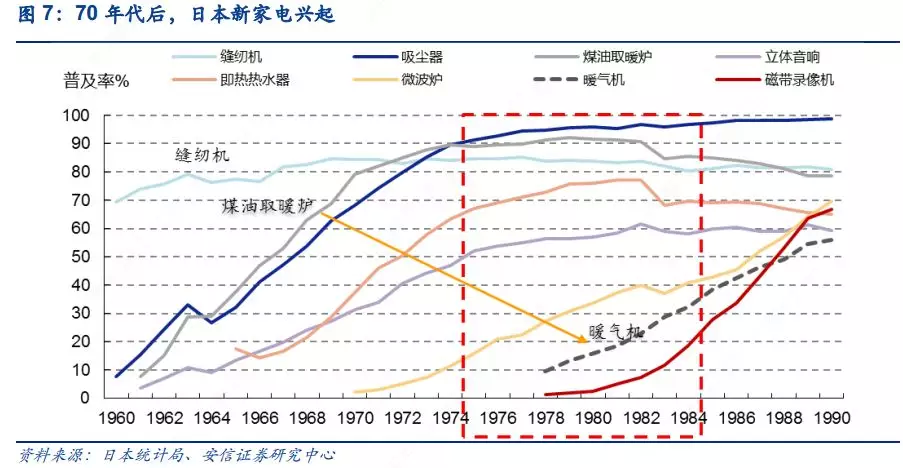

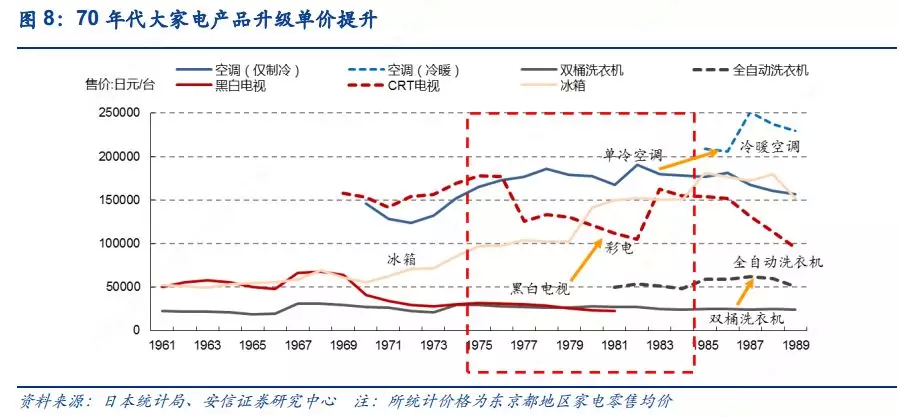

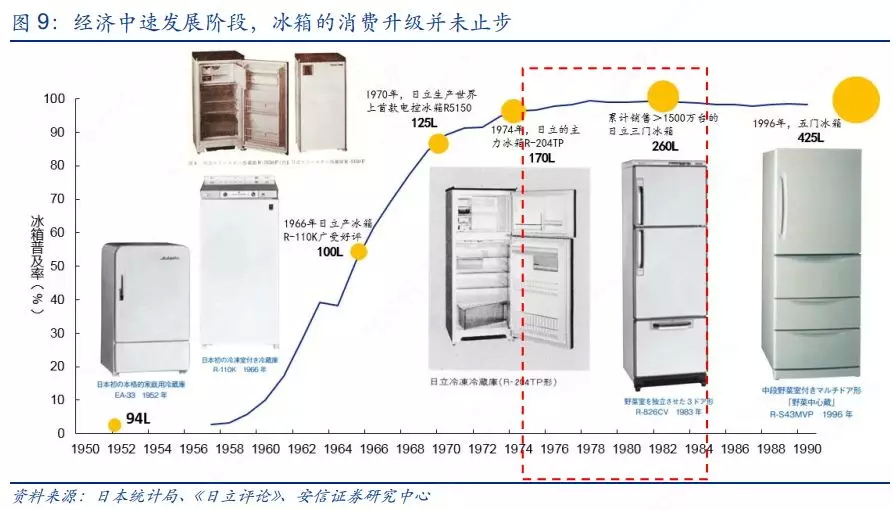

经济中速发展阶段,日本家电消费势头未停歇。日本经济增速换挡并未打消日本民众的家电消费积极性:其一,以黑白电视机、洗衣机和电冰箱“三大神器”为代表的耐用消费品基本完成大普及后,“3C”成为社会流行的“新三大神器”[1],彩电迅速完成对黑白电视的替代;其二,继大家电之后,部分厨电、小家电和影音产品亦逐步兴起,比如微波炉、暖气机、磁带录像机、音响等;其三,冰洗产品向着大容量、高端化的方向演进,价格提升明显。1975~1984年,日本彩电、吸尘器等家电在高普及率基础上继续提升,处于成长期的空调、微波炉、暖气机、磁带录像机等产品普及率提升趋势不变甚至有所加速;同时,随着技术进步,黑白电视、煤油取暖炉等则逐步被新兴产品所替代。

日本家电市场总规模保持增长。经我们测算,在1975~1984年的中速发展阶段,日本家居耐用品市场规模复合增速为5.0%,相比60年代10.5%的复合增速(1963~1969年),虽然增速下滑,但仍然保持增长,且增速高于同期GDP增速中枢(参见图1)。期间,1980年日本耐用品市场规模出现了下滑,我们认为与当时的楼市低迷有一定关系(参见图4)。

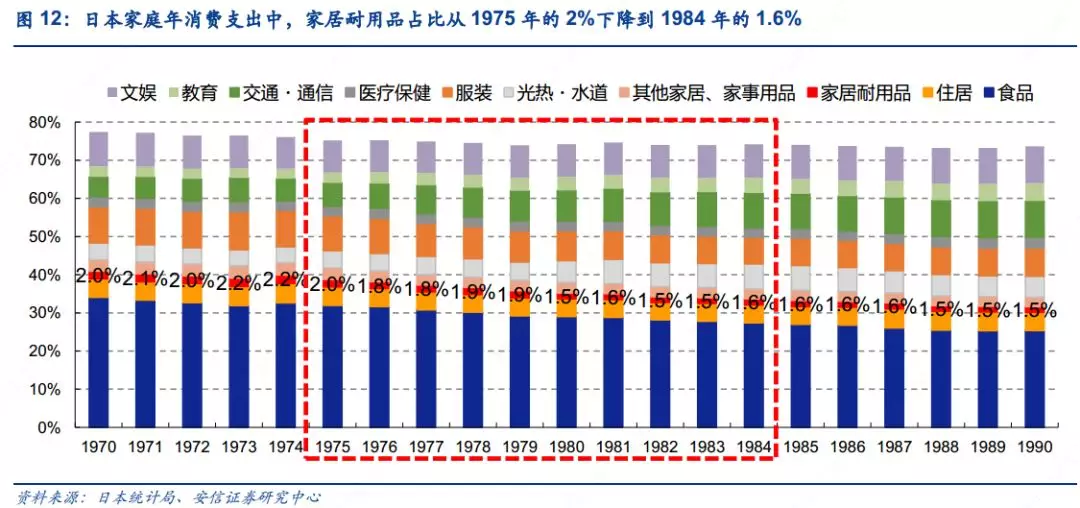

看单个家庭,家电消费支出保持增长,占家庭总体消费支出的比例略有下降。在日本家计消费调查中,家电归类在家居耐用品之中。在家庭消费支出中,家居耐用品占比从1975年的2.0%下降到1984年的1.6%,但家居耐用品支出绝对额仍保持增长。其他大类支出中,食品、服装的占比下降较多,占比增长较快的则是交通通讯、教育、文娱等代表新生活方式所需的产品[2]。

3. 日本家电企业的战略:相关多元化+国际化

日本家电需求的高速增长,催生了一批全球知名的家电企业,比如夏普、索尼(SNE.US)、松下等等。经济中速发展,日本的家电企业本土收入增长虽减速但仍保持快于行业的增长,相关多元化和国际化则是那个时代的显著特征。

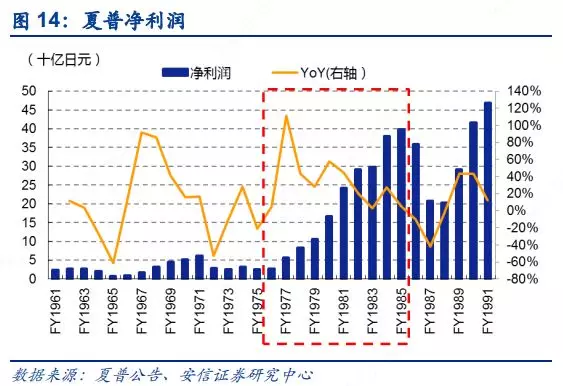

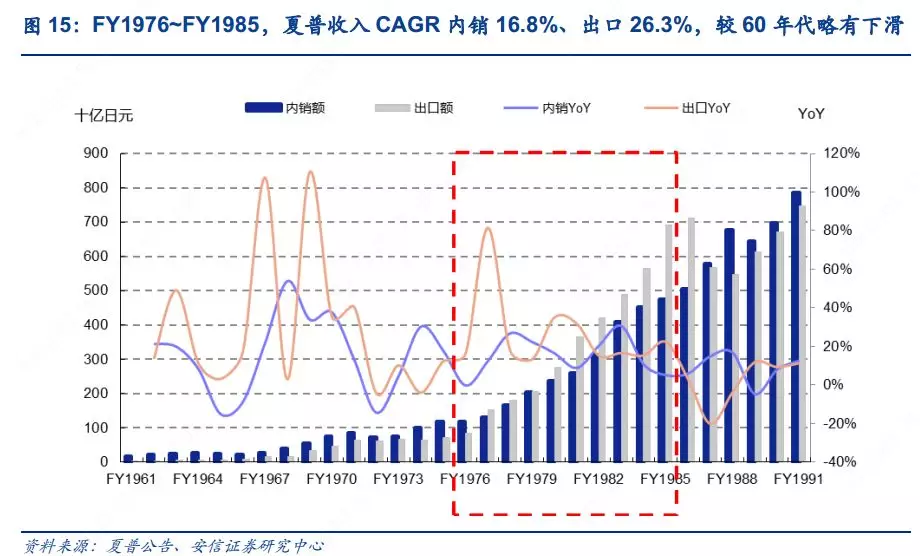

夏普以相关多元化为主,国际化为辅,收效显著。FY1976~FY1985,夏普收入复合增速21.5%;净利润复合增速34.7%,净利润增速远高于FY1961~FY1970期间8.9%的复合增速[3]。分地域来看,FY1976~FY1985,夏普在日本本土收入复合增速16.8%,增速仅较FY1961~FY1970下滑0.6pct;期间出口复合增速26.3%,较60年代下滑7.6pct。

夏普的相关多元化方向包括新式家电、商用电器。

夏普在国内的高增长首先得益于其在家电领域“新生活产品战略”的成功。夏普在1976年推出了“新生活产品战略”,将营销目标定位在新家庭(NewFamily)、战后出生的年轻阶层的新生活方式,开发满足新生活方式价值观的“NL新生活产品”。首件NL产品——1976年4月发售的彩电成功后,夏普相继推出冰箱、吸尘器、影碟机、收录机等产品,依靠功能创新、高性价比实现热卖。

新式家电之外,夏普的商用电器拓展亦取得成效。从计算器起步,夏普推出了“元器件产业”和“信息通信设备”领域的产品,在1970~1984年间相继推出了新型计算器(液晶显示计算器、太阳能电池计算器)、计算机(办公用电脑、个人电脑、袖珍电脑)、收音机、复印机、电子翻译机、文字处理机、传真机等产品,倡导“工作中的新商务样式”。

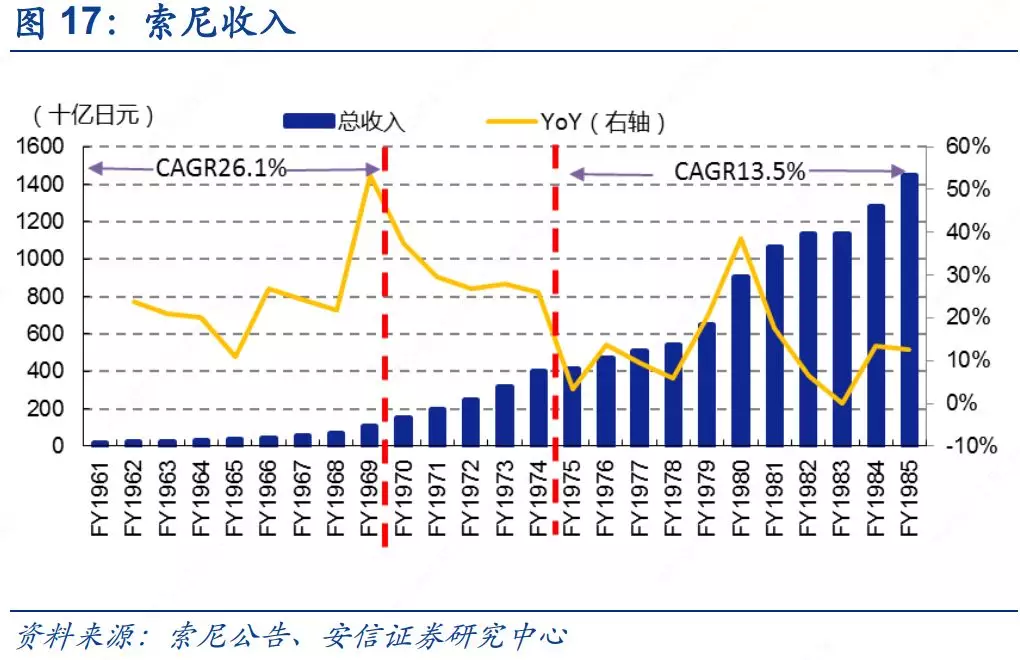

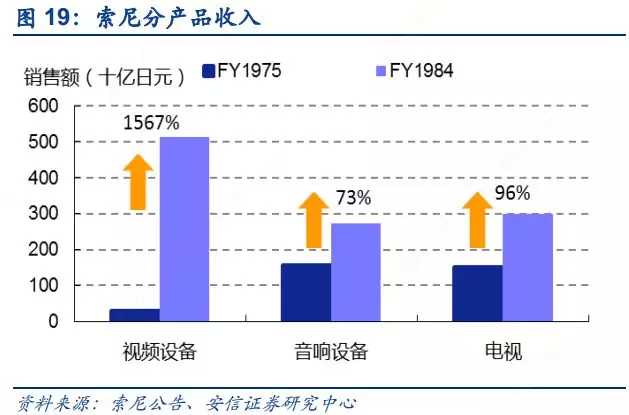

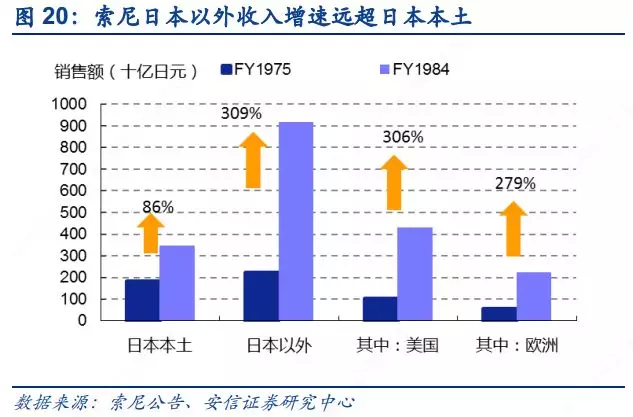

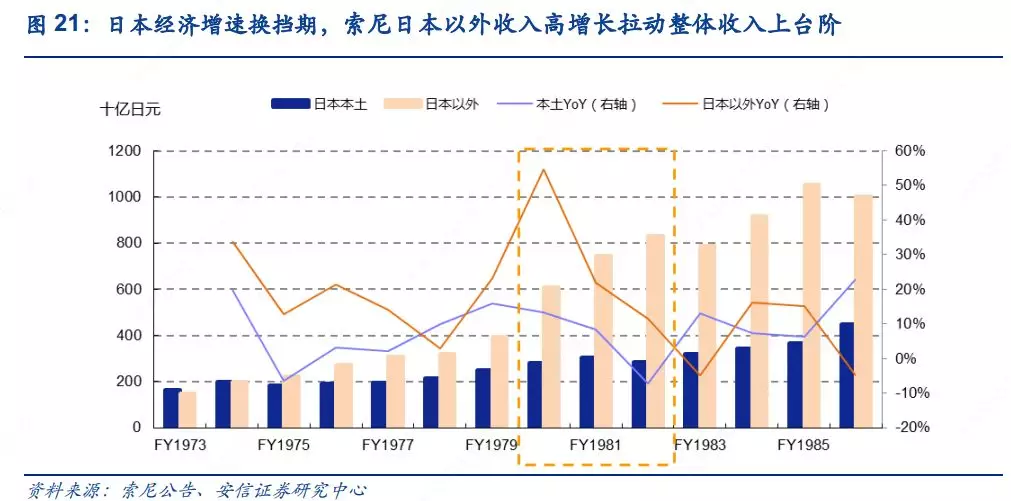

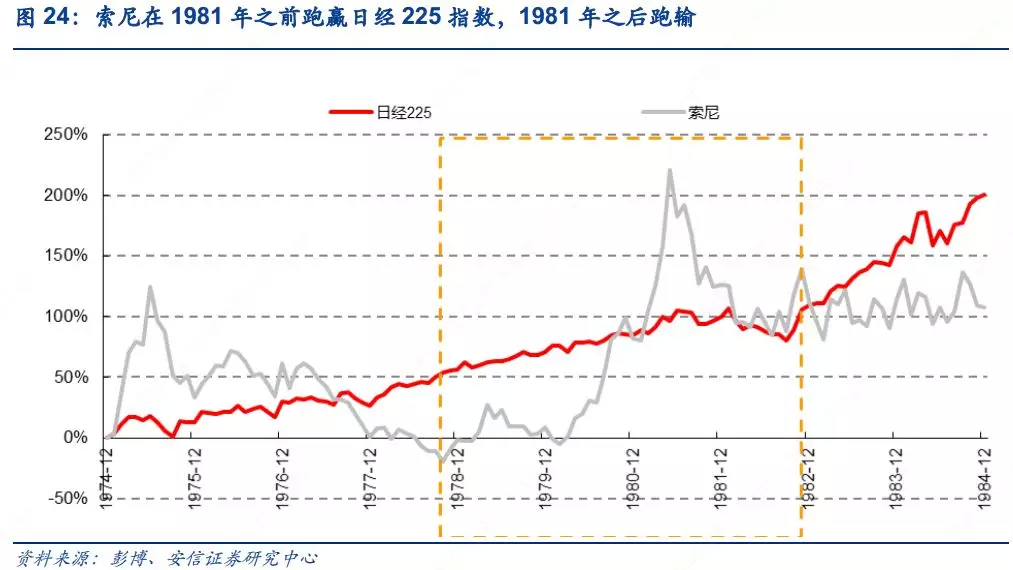

索尼的战略以国际化为主,相关多元化为辅。FY1975~FY1984,索尼总收入复合增速13.5%,业绩复合增速17.4%,分别较60年代下滑11.3pct、18.7pct[4]。分地域来看,期间索尼在日本本土收入复合增速7.1%、日本以外的地区收入复合增速高达16.9%;FY1984相比FY1975,索尼在美国、欧洲的收入分别增长3.1倍、2.8倍。分产品看,十年之间,索尼增速最快的是影碟机,FY1984比FY1975增长了15.7倍,而同期音响和电视分别增长0.7、1.0倍,这也佐证了当时社会消费对新家电产品的需求。FY1980,日本宏观经济承压导致索尼在日本本土收入增速下滑,但索尼在日本以外的收入保持了快速增长,且规模超过日本本土,使得索尼在此期间得以“逆市”增长。

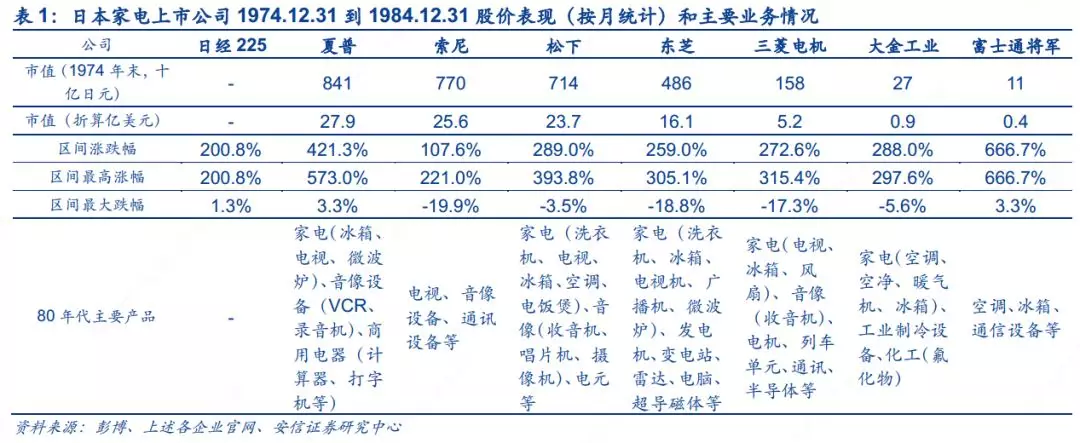

4. 日本家电股:既有绝对收益,又有相对收益

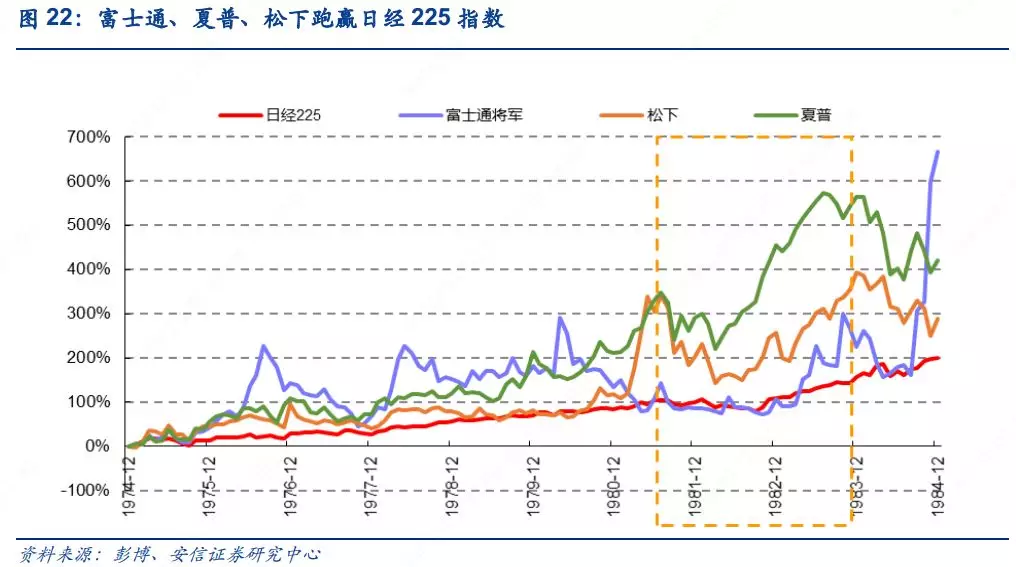

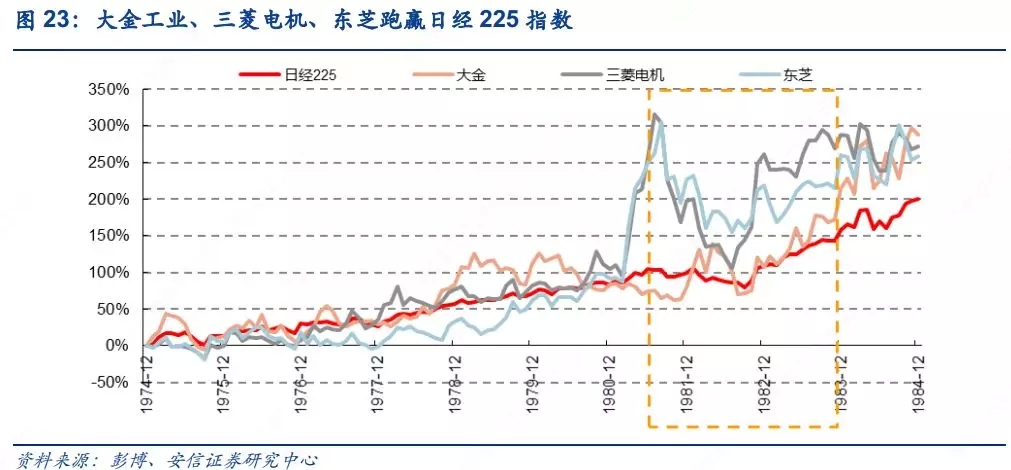

中速发展阶段的日本家电股,既有绝对收益,又有相对收益。从1975~1984年,我们所取7家在70~80年代以家电产品为主的日本企业,其中6家公司股价涨幅超过日经225指数。涨幅居前的个股中,即使不考虑富士通将军在1984年底的短期内较大涨幅,经营大家电的企业——夏普、松下、大金工业、三菱电机、东芝相对日经225指数都有60pct以上的超额收益。在1980~1982年日本经济受冲击增速下滑期间,家电上市企业股价受产业景气影响回调,但除索尼以外的公司股价都在经济恢复后得以修复。

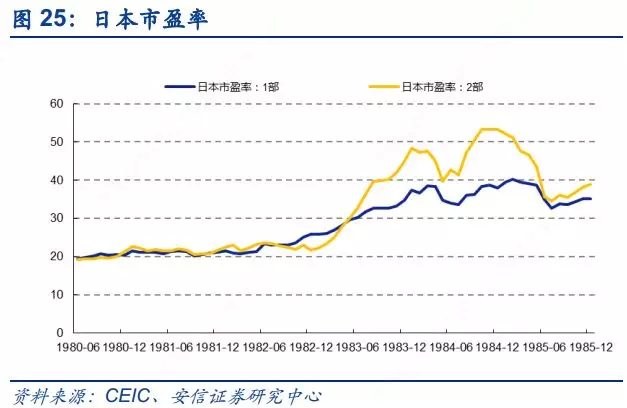

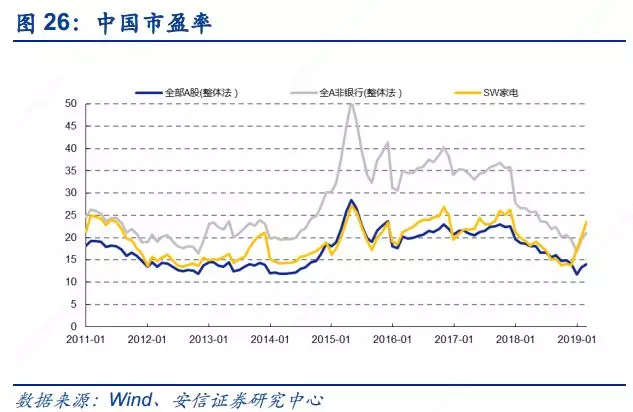

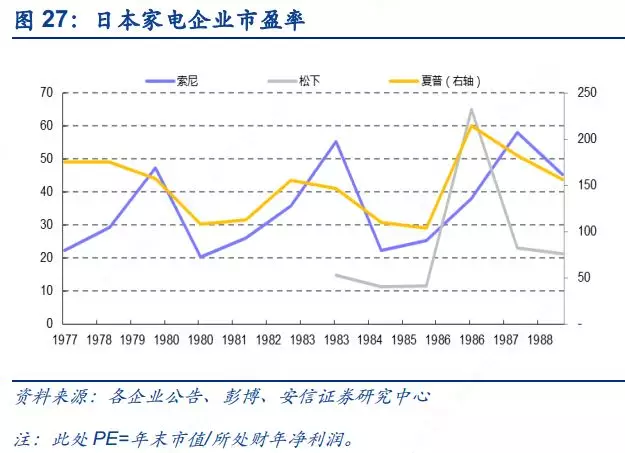

日本80年代初的股市整体估值水平与当前中国A股在可比区间。参照PE来看,日本80年代初的市场估值水平整体略高于当前中国A股:1980~1984年,日本东证1部上市公司平均市盈率在20~40倍之间;2011年至今,中国全部A股市盈率(整体法)大致在14~25倍之间,如剔除权重大、估值偏低的银行股,同期A股市盈率大致也在17~40倍之间。

日本家电股中,索尼、松下的估值水平也与中国当前家电股大致可比。参照PE估值:1980~1984年,索尼市盈率20~55倍,1983、1984年,松下的市盈率分别为15、11倍;2011年至今,中国申万家电行业市盈率在15~25倍,龙头市盈率格力7~14倍、美的10~20倍。

优秀的公司能够享受估值溢价。夏普的估值有别于当时的日本传统家电企业,1980~1984年,夏普的PE超过100倍。夏普获得了远超市场平均的估值溢价,与夏普在60~80年代初经营表现优异有关,其在家电相关多元化、向商用电器上的拓展上成效卓著。

综合来看,家电企业的股价上涨主要驱动力还是来自业绩。1985年底相比1975年初,市值涨幅夏普421%、索尼108%;净利润增幅,FY1986/FY1976,夏普1219%、索尼332%。

[1]“3C”指的是空调Cooler、彩电Color TV、小轿车Car,被称为日本“新三大神器”。

[2]注:此处统计的是两人及以上家庭,不包括农、林、渔业家庭。家庭耐用品分类,主要包含空调、洗衣机、冰箱、微波炉、电饭煲、燃气灶、吸尘器、照明器具等家电,也有一些室内家具、装饰用品,如餐桌、毛布。

[3]注:FY1975统计区间1974.4.01~1975.3.31,其他年份以此类推。

[4]注:FY1975统计区间1974.11.01~1975.10.31,其他年份以此类推。