本文来源微信公众号“云锋金融”。

云锋导读

如果工资涨幅追赶不上房价涨幅,是不是就无法享受房地产市场资产升值的红利了?

有一种投资方式告诉你,未必。

除了投资房企的股票外,投资者们还可以了解的一种投资方式叫做REITs(Real Estate Investment Trusts,房地产信托投资基金)。

“我身上背着重重的壳努力往上爬

却永永远远跟不上

飞涨的房价”

——《蜗牛的家》郑智化

1990年郑智化的“蜗牛的家”,在近三十年后的今天依旧引人共鸣。

10年前 A股在3000点附近,10年后还在3000点附近,而房价已翻了不止一倍。当投资者看遍了市场的PPT和财报,却依然逃不过康美康得新这样的黑洞时,回头一看,固定资产依然固若金汤。

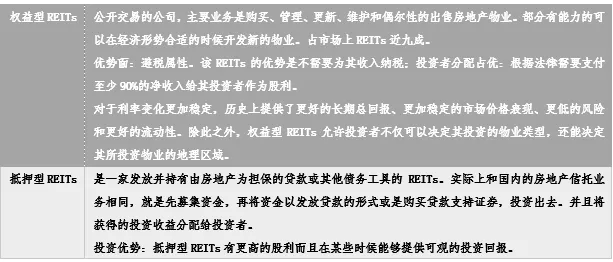

且不说一路上涨的中国房价,把历史拉长看,即便是金融危机后崩盘的美国房价,如今已然又再创新高。

美国房价指数

来源:Case-Shiller房价指数,云锋金融整理

“没钱”如何投资房地产?

房地产具备吸引人的投资回报,无论是境内还是海外。

有人这样比喻房地产投资: 买商品房是“养羊”,养肥后一次性从升值中获利;买商业物业是“养鸡”,收租就像收鸡蛋,讲求细水长流。

“养羊”固然可以加杠杆,但往往需要很大的资本投入。例如小型公寓,需要几十万乃至百万美元的门槛,更不必说境外房地产市场的房产税等因素。而且,除非真·土豪,一般的投资者倾囊而尽也只能购买一处或者两处房产,集中度风险颇高。

通过公开市场渠道“养鸡”,不仅门槛低,而且其中海外的“洋鸡”回报也不错。以美国为例,2019年一季度商业地产资本化率(cap rate)6.1%【注1】,与美国十年期国债收益率相比利差约350个基点。对比而言,以我国上海商业地产【注2】为例,2019年一季度资本化率约为3.22%,与同期中国十年期国债收益率基本持平。

其中,例如美国商业地产领头羊西蒙地产(SPG),旗下主营大型商业中心,类似于奥特莱斯和其他大型区域购物中心。截至2018年底,西蒙地产共计拥有234家大型购物中心,全年租金收入就有51.7亿美元,平均股息收益率就有4.3%。

你说羡不羡慕,我是挺羡慕的。虽然我不能实现每月轮流收租30家的“地主”之梦 ,但通过公司收租234家好像也不错?

所以说,参与房地产市场并不需要你千万流动资金。那么,这种公开市场渠道到底是什么呢?

来了解下海外“生蛋鸡”

上文说到的西蒙地产,正是房地产投资信托投资基金REITs(Real Estate Investment Trusts,房地产信托投资基金)。这种基金通过发行收益凭证,汇集多数投资者的资金,交由专门投资机构进行不动产投资经营管理,并将投资综合收益分配给投资者。

REITs的底层资产是能够产生长期、稳定现金流的不动产及其相关资产。REITs作为法人实体,拥有、经营、开发、管理、收购房地产,或者为房地产提供债务融资。投资人可以在公开市场上交易该公司的份额,回报主要来自于REITs底层房地产项目租赁或其他运营方式的收入带来的分红。

经过多年发展,美国REITs规模庞大。截至2019年3月底,美国上市和非上市的权益型和抵押型REITs【注3】拥有共计大约2万亿美元的商业房地产资产,富时Nareit All REITs指数里共计纳入了225家REITs,市值高达1.216万亿美元。

REITs不仅规模日趋庞大,且地产类型也越来越多样化。

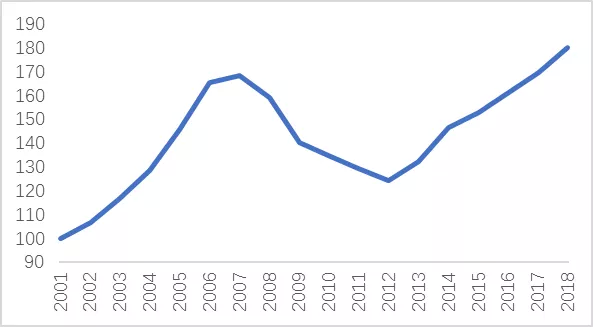

不同类型(大类)REITs在NAREIT成分股中的市值(百万美元)

Source:Nareit@,云锋金融整理

其中,零售物业占比最高为16%,其他还包括公寓、办公、工业等用途的地产。零售物业中包含我们通常所知的购物中心、区域大型商业中心以及独立商户。前文所提及的西蒙就是零售物业的大佬。占比10%的住宅物业的细分也同样多元,出租公寓、预制房屋以及独屋出租都在此列。

经济结构的变迁,而地产投资始终能从经济中获取 “地租”收益。无论是马克思的资本论还是皮凯蒂的21世纪资本论,都强调了“资本”在经济中所获取的收益,其中土地和房屋是重要构成。不管经济结构如何变迁、旧经济和新经济如何风水轮转,成熟地产投资都能获得所谓的“地租”收益。

例如,电商的兴起,令很多购物中心衰败。但另一方面,电商所需的仓储物业地产成为新兴的地产类别,另外数据中心也发展势头迅猛。这令REITs指数中零售物业比例下降,而其他类型的地产类型比例提高。

我们来看看两个具体的例子。

其中之一是独立房屋(Single Family Homes)出租。金融危机以前,美国住宅REITs以公寓为主,因为独立房屋的地理位置和房屋情况等性质不一、难于管理,多为自住。危机爆发后,很多人还不起贷款,被迫止赎,银行收回了这些房子。黑石、喜达屋资本等基金看到了商机,集中收购了大批此类独栋房屋。 巨头们以低廉的价格从银行手中收购被违约收回的房产后改造出租并从中获利。

2015年到2018年底,NAREIT中的独屋出租类REITs年化回报9.6%。截至2019年3月底,被纳入NAREIT成分股的4家独屋出租REITs总市值达168.5亿美元。

另外一个例子是数据中心。它的租客不是人,而是服务器。大数据、高通量时代,服务器的“住房需求”飞速增长。

数据中心作为多功能的建筑物,能容纳多个服务器以及通信设备,能够满足物理设备环境(例如温度)的要求以及物理安全上的需求。一个成熟的数据中心一般会具有:建筑外围、电力系统、室内环境控制、现场作业设施等。此外,数据中心还根据客户服务器运载需求提供整套相关设备和服务。

一家名为Equinix(EQIX)的美国房地产投资信托就是数据中心REITs的典型代表。它专注于开发网络和独立于云的数据中心,同时为移动网络服务提供商以及金融公司等提供场地出租和主机代管等业务。

2018年,Equinix旗下房地产数量达190所,租赁率在72%-82%左右, 2018年总营收超50亿美元,同比增长16%,净利润4.28亿美元,同比增长42%。Equinix的股价从2014年到2018年底,年化回报19%。

来源:有鱼股票

截至2019年3月底,数据中心REITs在ALL REITs中的市值已达到612.8亿美元。

在数字化不断发展的今天,全面5G商用近在眼前,云服务发展如火如荼,数据存储的需求有望持续攀升。伴随着主要市场租赁增长率的提升,数据中心类REITs的未来值得期待。若是看好数据中心的未来,那么投资数据中心REITs就是打包一篮子的数据中心地产投资。

REITs在组合中的独特优势

除了为投资者提供高流动性、多样化、低门槛的房地产投资渠道,REITs还有如下三方面优点:高股息、抗通胀、以及组合分散化。

1. 高股息

根据NAREITs数据,从2014到2018年,美国REITs平均股息收益率4.3%,显著高于同期标普500指数约2%的收益率。这背后是REITs独特的分红机制。

REITs必须将其资产的75%投资于不动产、抵押贷款、其他REITs的份额、现金或是政府证券,并需要将至少90%的年度应税收入(资本利得除外)作为股息分配给份额持有人。

分红策略带来的另一个好处是合理的税务筹划。REITs能够从其税前净收益中减去其支付给持有人的所有股息。因此,如果REITs将应税收入全部支付给份额持有人的话,就可以不需要缴纳公司税。这一部分压力自然也不会落到投资者头上,投资者只需要为股息缴纳所得税。

2. 一定的抗通胀能力

房地产资产具备的抗通胀属性,自然也会传导到REITs身上。从2001年至今,在绝大多数年份,REITs年回报均跑赢通胀。

REITs年回报 VS 美国CPI同比

其中,一个关键的因素就在于租金收益本身会跟随通胀进行显性(通胀挂钩)或者隐性(租金收入随供需调节)相应调整。

3.组合分散化

REITs的地产属性使得它在投资组合中承担了一定的分散风险的作用。与股市和债市的相关性较低,使其能够一定程度上分散风险、扩展投资组合有效边界。

我们观察了RMZ指数(MSCI 美国房地产投资信托指数)同市场上主要股债商品间的相关性如下:

美国REITs与主要资产类别相关性

REITs的股票属性也使得它与广谱股指的相关性较高。如上表所示,过去十年, RMZ指数与标普500相关性为0.67,与债券市场的相关性0.14。同时,REITs的地产属性也提供了一定分散化效应。

告诉你投资渠道

总体而言,REITs作为资产配置中的一个品类,无论从收益风险比出发,还是从其和市场上其他资产类型的区别出发,它在抗风险、通胀和整体回报上都具有独特的特点,有一定的配置价值。

那投资者具体应该如何操作? 简单说,三种方式:

方式一: 如同前文所述,投资REITs真的就像投资一只股票。投资者可以从股票市场上搜到单个REITs的代码直接购买份额成为持有人。尽管如我们前文提到的Equinix历史表现不错,但不代表未来;且单支股票风险更加集中。

方式二:可以选择投资那些投资了REITs的ETF。

当前,共有18只REITs相关的ETF在美国上市,管理的总资产达151.6亿美元。

其中规模最大的ETF是Schwab U.S. REIT ETF(嘉信美国房地产投资信托ETF)资产规模54.8亿美元。

来源:有鱼股票

方式三:投资于房地产共同基金。这部分同样可以实现低门槛和分散化。

以我们智投平台上的精选基金为例:

图片来源:有鱼智投,以上基金仅作为范例展示,不涉及任何投资建议

不同的房地产信托投资基金也会有不同的组合。有的基金专注于单一市场,但持仓的房地产信托类型十分多元化;也有的基金覆盖全球,为投资者投资全球范围内多元的优质的房地产信托。但投资者需要注意的是房地产投资基金风险也偏高,在一篮子打包全球地产投资机遇的同时,投资者也需要对产品有着充分的理解。

注释:

1美国商业地产资本化率数据来源和口径:RCA,根据2019年一季度公寓、零售、工业、酒店四种类型交易量加权得到。

2中国商业地产来源口径:RCA,根据上海办公、公寓和零售类型交易量加权得到

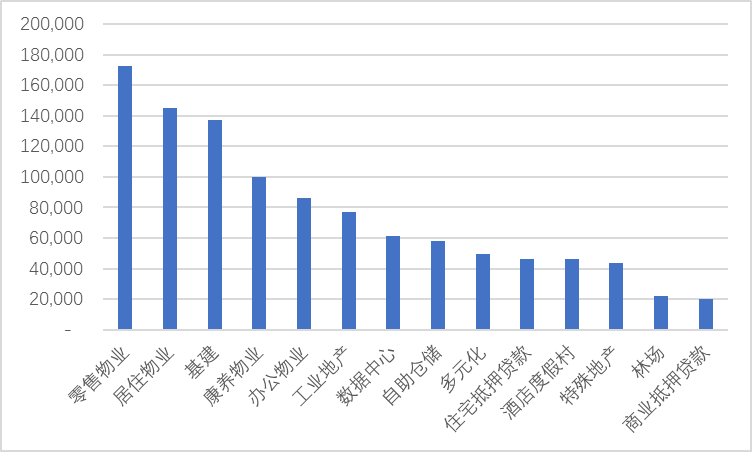

3 美国市场的主要REITs类型对比如图: