暴涨暴跌一直都是香港本土建筑股的真实写照,甚至某些建筑股暴跌80%只需一天,暴跌70%只需要一个小时。

近日,关于港交所IPO“放水”的新闻传遍了整个资本市场,据悉曾“放水”30多家企业IPO, 涉事企业主要是建筑股及餐饮股。

智通财经APP了解到,2018年港交所成为全球股市IPO“募资王”,全年募资超过350亿美元,世界第一。

据安永发布的2018年IPO报告显示,2018年香港市场共有218家公司新上市(包括由GEM转到主板的上市公司),较2017年的174家上升25%,上市公司中主要有建筑、房地产类49家,电讯/信息系统开发类21家,银行证券金融服务19家,餐饮食品17家,生物医药类14家,其他有钢铁煤炭贵金属、服装轻工业、印刷包装和美容服务等。

可见,建筑及餐饮业为IPO大户,虽然港交所一直都在持续调整自己的规则,以更“适应”市场的变化,但是投资者在对待香港建筑业股、小盘餐饮股时,还是得擦亮眼睛,谨防踩雷。

新股“屠宰场”中的建筑业壳股

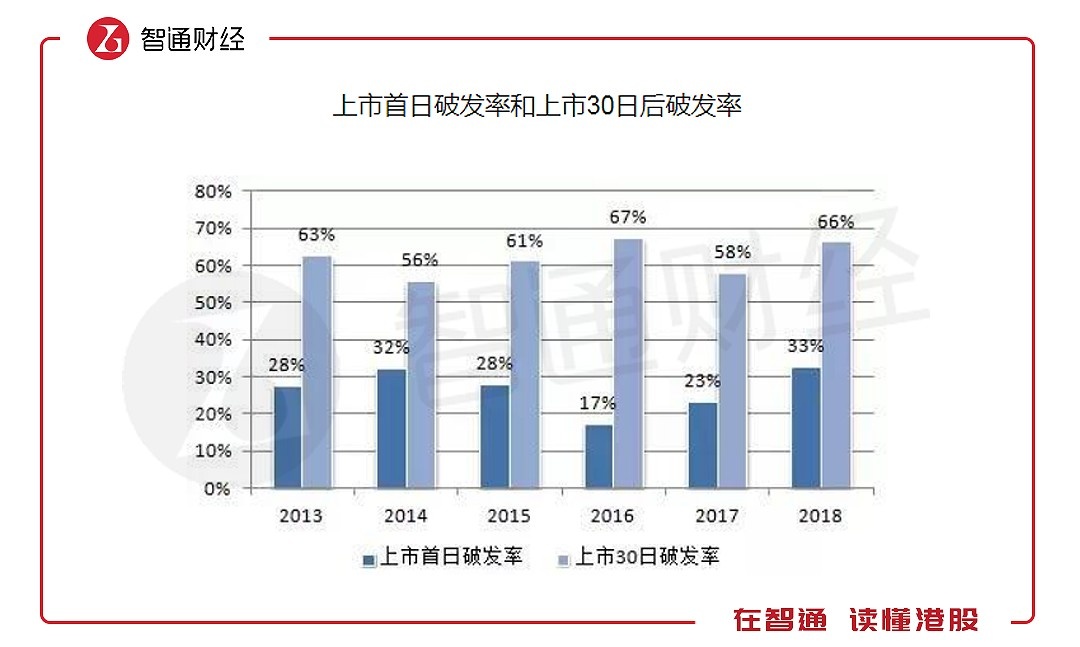

智通财经APP此前统计,2018年新股首日破发率为33%,上市30日后破发率为66%;截至2018年12月27日,共有154只股跌穿发行价,破发率已经提高至73.33%,基本上每4只新股就有3只破发。且截至去年底跌幅超过20%的新股的占比高达50%。

据悉,2018年港股当年上市新股表现创2008年来最差表现,港交所也一度被称为新股“屠宰场”。

而所谓的新股“屠宰场”,主角不乏香港本土建筑业股。

众说周知,香港面积小,市场规模有限,建筑公司又众多,其竞争之激烈可想而知。据悉,已经在行业协会登记的一般土木工程分包商有1000多家。

因而频繁上市的香港建筑股,股价走势通常都会经历暴涨暴跌,此后便是长期的一蹶不振,成交量非常惨淡,或者几乎无成交量。

智通财经APP注意到,于2018年10月成功登陆香港主板的富汇建筑(01034),2019年4月25日,该股当日暴跌82.07%,目前该股市值仅3.2亿港元,较高点时约47.68亿港元市值已蒸发得差不多了,此前半年时间股价录得8倍涨幅。

(行情来源:富途证券)

值得一提的是,富汇建筑股权高度集中,今年3月份该公司就连续四次收到香港证监会发出有关股权高度集中的风险警示,这也是导致其股价闪崩的主要原因。此外,其主要收入来源所处的地基行业市场,未来5年复合增长率只有1.6%,在人力成本不断提高的情况下,行业整体利润率可能进一步下降。上市首年业绩就出现“见光死”,2018年营收同比下降20.33%,净利润同比下滑73.17%。

风险都是涨出来的,有暴涨就有暴跌,6月5日,又一家香港建筑股新城市建设发展(00456),暴跌70%只用了一个小时。该股从去年5月份开始,从最低0.25港元一直拉升至去年11月最高的1.24港元,涨幅将近400%。

(行情来源:富途证券)

今年4月份,又一家香港建筑承建商华营建筑向港交所递表,主要承接公私营机构的楼宇建筑工程及RMAA工程项目,大部分收益来自楼宇建筑工程。财报数据显示,2016-2018年其毛利率分别只有4.7%、5.3%、3.8%,且呈现下滑的趋势。

因此,对于香港本土建筑股,投资者都要留有心眼,很多建筑股在登陆港交所之前就被外界质疑存在盈利能力虚高等问题,甚至对其财务数据用“做报表的痕迹比较明显”来形容,其上市本身就不是基于资金投入的良好回报。

2013-2018年三成建筑股已卖壳

在香港市场,标准的炒壳姿势大致应当是这样的:

一、找标的。壳股一般有几个相似的特征——市值较低,成交不活跃;业务结构简单,股权集中,在公众持股等方面仅勉强符合上市资格规定等。

二、做诱饵。一般情况下须得自己先出点血,所以很多“壳”上市后,股价较配售价高出许多,但成交量不大,反正都是左手倒右手,不妨多拉一阵子,港股没有涨停板限制,可以做得很漂亮,但别太假就好,意在制造流通量。

三、收割期。散户在三根阳线之后大都会改变信仰,而且散户的数量往往会比想象中多,看到有足额的散户入场,庄家就可以大规模“出货”了,港股没有跌停板限制,庄家撤的时候完全不会在乎吃相。

由此可见,上文分析的几只建筑股基本符合“壳股”的操作策略。统计数据显示,2013-2018年有逾百家建筑股上市,而其中有超过三成已卖壳。这就意味着建筑股上市的目的,有部分只是为了成为壳公司而IPO,部分集资金额仅千余、二千万,令外界质疑上市真正目的。

如今年初,OK集团宣布收购前进集团股份(01499),欲借此收购将持续加大在区块链技术方面的投入,此举被认为是效仿火币借壳上市,而前进控股就是OK需要的那个“壳”。

智通财经APP了解到,于2015年上市的香港地基工程股前进控股,上市以来净收益一直不尽如人意,且随着香港的公营项目逐渐饱和,前进控股的主营业务也受到了严重的冲击。

目前前进除了原有的地基工程业务外,未来还将拓展至区块链业务,正积极扩建团队,期望能通过上市公司这一平台,让更多人了解区块链的应用,为区块链行业打好地基,这也算是坐实了前进控股与区块链的关联。

壳股还有未来吗?

根据港交所发布的《上市规则》咨询文件,港交所目前打击壳股的措施,主要有三种:一是从严IPO,严防“造壳”;二是提高上市发行人适用的持续上市准则,遏止“造壳”及“养壳”;三是收紧反收购规则,防止借壳上市现象。此外,港交所亦建议买壳后注入资产及出售旧业务的期限由现时的两年增至3年。

2018年以来,港交所在发布题为《拥抱新经济,香港上市制度迎来新时代》新闻稿后,标志着港交所“新政”的正式开始,之后港交所在“打击壳股”的力度不断加强,并频频使出打击壳股的“大杀器”。

此前,据市场消息,港证监提高了借壳上市以及使用名义股东隐藏实控人行为的审查标准。翻译成大白话就是:现在,监管部门终于要将矛头对准实际控制人的穿透了。

据悉,审查标准提高后或将从两个方面对大股东进行穿透,第一是审查资金来源,第二则是审查实际控制人背景和行业的关联度。

坊间一个普遍的看法是,目前很多壳公司的大股东或都是代持人,经不住穿透,审查出来可能要停牌甚至除牌。

此外,2018年底,香港证监会企业融资部执行董事何贤通表示,主板及GEM(注:创业板)上市公司年收入分别少于5000万港元及2000万港元的公司,将被定义为:业务极少之公司。

这就意味着,港股主板公司年收入低于5000万港元,创业板公司年收入低于2000万港元,就会被当做业务极少的公司,可能被停牌或除牌(退市)。

总而言之,上市是一个企业的阶段性成绩,是下一个目标的起点,并不是一场终点的狂欢,更不是套利的工具。最终需有赖于资金投入的良好回报。唯有使这些受益改革上市新政的企业,和大多数的IPO企业在社会资金的投入后业绩良好,才能产生投资者对股市的信心。

时代在变化,对于港交所而言,其打击“壳股”举措都是愈来愈严,正如于去年10月卸任的前港证监主席唐家成的所言,“未来港证监会要继续前置式监管的‘打虎’方针,主力打击企业欺诈及壳股活动两大范围。”