本文转自微信公号“公用环保郭丽丽团队”

摘要

背靠国资的A+H垃圾焚烧运营商

公司成立于2000年,由郑维先先生创立,2005年北京国资委入股,公司成为国资企业。2014年6月,公司完成在港股上市;2018年6月,公司在A股上市,成为垃圾焚烧领域首家成为A/H股两地上市的企业。公司专注于垃圾焚烧领域,目前在手项目达到4.5万吨/日以上,项目数量和垃圾处理能力行业领先。

公司看点一:垃圾焚烧纯运营标的

建设期的收入确认本质上是将投资性现金流流出转化为经营性现金流流入,对于公司整体没有现金流流入。绿色动力在A股上市材料中,将往年国际财务会计准则改为中国会计准则,即改为不确认建设期收入。相比于同行业的其他公司,这种收入确认方式更加保守,将公司定位于纯运营公司,确认的收入仅来源于有现金流流入的项目运营收入,业绩更为稳健扎实。

公司看点二:2019-2020年迎来项目投运高峰

公司投运规模逐年增长,截止2018年底,投运项目16个,投运产能1.4万吨/日。根据公司在手项目建设规划,预计2019-2020年底投运产能将达到2.1万吨/日、2.8万吨/日,分别同比增长51.39%、32.06%,迎来项目投运高峰。

公司看点三:电费国补会计政策修正,增厚19年业绩增量

2019年起,公司对国家可再生能源补助电费收入确认的会计政策进行变更,由纳入国补名录后一次性确认自项目运营以来的全部国补电费收入,改为自运营之日起即开始确认国补部分的收入。在实际收到国补资金前,在资产负债表中计入“合同资产”。目前同行业A股、H股上市公司均采用这种会计政策,绿色动力修正后与其他公司保持一致。变更会计政策将带来19年表观收入增量约9000万元。

公司看点四:大股东财务支持20亿,支撑近两年项目建设

2019年3月,公司拟向控股股东北京市国资委申请不超过20亿元的借款额度,利率不高于同期贷款基准利率。根据公司的产能建设规划,公司目前已投运项目每年经营性净现金流+在手现金+大股东提供的财务资助,公司资金足够支撑近两年项目建设。

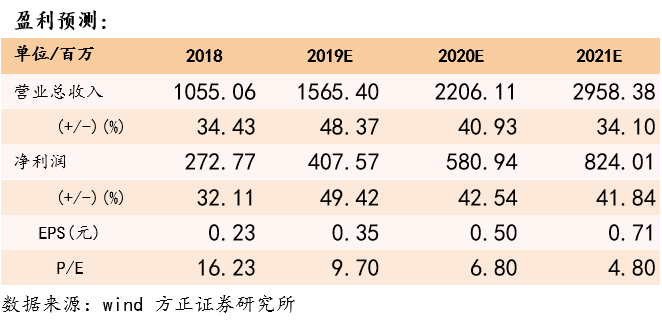

盈利预测与投资建议

根据公司的项目投产进度,我们预计公司2019-2020年分别可实现净利润4.08亿、5.81亿元,对应每股EPS为0.35元、0.50元,对应当前H股估值约9.70倍、6.80倍,对比同行业A股与H股公司,公司当前H股估值较低,且为纯运营业绩,业绩更为扎实。我们给予H股绿色动力环保(01330) “强烈推荐”评级。

风险提示 项目进度不及预期、补贴退坡风险、财务费用高于预期