年初之时,万达体育(WSG.US)将于上半年赴美上市的消息便不胫而走。如今,传闻终于得以证实。

据智通财经APP获悉,万达体育已于6月7日向美国证券交易会员会(SEC)提交了上市申请资料,欲募集5亿美金,承销商包括摩根士丹利、德意志银行、花旗、海通国际、中金公司、中信里昂证券。

事实上,从2017年年末开始,市场中便不断流传出万达体育关于资本运作的各种消息,香港还曾被认为是万达体育上市的首选之地,但在2018年了赚了约“四个小目标”后,万达体育还是投入了美股的“怀抱”。

选择在纳斯达克上市,或许与美国更完善的体育产业发展有关,万达体育希望市场能给出更高的估值。但追本溯源,企业优质,才是撑起估值的根本,万达体育能否在纳斯达克如愿以偿?

一年内三次出手奠定巨头地位

万达体育成立于2015年12月22日,一经成立便享誉美名,与乐视体育、腾讯体育、阿里体育一并被认为是“体育产业四巨头”。当然,这得益于万达体育成立之前,万达集团在体育产业上的豪爽布局,而最具代表性的布局方式,便是“海外买买买”。

早在2014年10月时,西班牙媒体就曾“放风”称王健林有意进军西甲,而在2015年的1月21日,万达集团便在北京宣布以4500万欧元收购西甲劲旅马德里竞技俱乐部(简称“马竞”)20%的股权。有媒体曾报道,在王健林对西甲进行全方位考察后,认为马竞虽然影响力不及西甲中皇马、巴萨强势,但作为新崛起的力量,马竞上升势头明显。

在收购马竞20%股权后不到一个月的时间里,万达集团便牵头三家知名机构战胜11家来自全球的竞争对手,于2月10日以10.5亿欧元成功并购总部位于瑞士的盈方体育传媒集团(简称“盈方”)100%股权,其中万达集团控股68.2%。

盈方是全球第二大体育市场营销公司,也是全球最大的体育媒体制作及传播公司之一。该公司所拥有的版权媒体传播总时长高达每年4000赛事,日均传播赛事超过10个,涵盖25个体育项目,在足球和冬季运动领域全球排名第一,实力雄厚。

同年8月27日,万达集团再次出手,而这次瞄准的是美国世界铁人公司(WTC)。WTC总部位于美国佛罗里达州坦帕,其是世界最大的铁人三项赛事运营者和最著名铁人三项赛事品牌的拥有者,占全球长距离铁人三项运动份额的91%。世界铁人公司组织、推广和授权运营铁人三项运动赛事长达40年,拥有5个独家铁人三项赛事品牌,在全球44个国家每年运营超过260项赛事。而万达集团斥资6.5亿美元将其收入囊中。

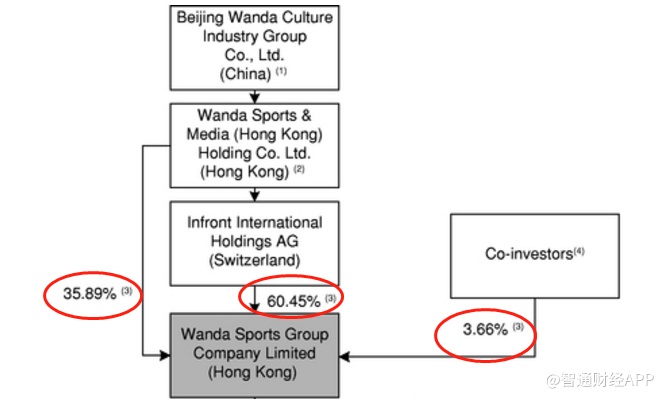

一年内三次豪爽出手,对马竞、盈方、WTC的收购一举奠定了万达体育的巨头身份。截至上市前,万达文化产业集团间接持有万达体育96.34%股权,而剩余的3.66%则由IDG资本、东方明珠传媒体育控股有限公司等资本共同持有。

三大业务稳步发展

在通过并购拓展业务版图之后,万达体育目前主要经营三大业务,即大众参与性体育、观众性体育以及数字、生产、运动解决方案服务(简称“DPSS”)。

大众参与性体育即群众可参与的体育项目,包括铁人三项、跑步、山地自行车、公路自行车、障碍赛车、越野跑等。在该业务中,万达体育会在细分市场中围绕全球的知名品牌展开,拥有活动的知识产权,通过自己的组织、运营实现货币化。收入来源主要包括运动员缴纳的入门费、商品费及其他。

而在观众性体育中,万达体育并不具有知识产权,主要与国际和国家体育联合会、体育联盟、体育俱乐部和体育生态系统中的其他权利人签订合约安排,并通过媒体分发、赞助和营销活动实现货币化。而观众性体育主要包括足球、冬季运动和夏季运动,比如世界杯等比赛。

DPSS业务则包括创新的数字媒体解决方案,媒体和节目制作,主播,营销服务,活动运营服务,品牌发展等,是万达体育的一站式营销服务平台。在服务自家大众参与性体育和观赏性体育的同时,也为其他B端的客户提供营销服务。

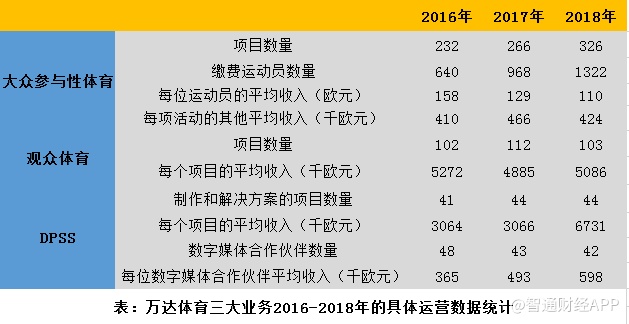

从具体运营数据看,万达体育虽是并购而来,但业务发展有条不紊。大众参与性体育方面,从2016-2017年,体育项目数量逐年增加,从232个提升至326个,且参加的运动员数量大幅提升,三年时间翻了个倍。不过,值得注意的是,运动员数量的提升,或许是因为万达体育采用了低价策略,来自每位运动员的收入从2016年的158欧元下降至2018年的110欧元。

而在观众体育业务中,虽然项目数量从2017年的112个下降至103个,但单个项目的平均收入则从2017年的488.5万欧元提升至2018年的508.6万欧元。

DPSS业务则更为稳健。2018年时,为B端客户提供服务的数量虽保持在44个,但单个项目的平均收入较2017年时翻倍。而与数字媒体合作的项目中,虽然合作项目有所下降,但单个项目的平均收入仍稳步提升,从2016年的36.5万欧元提升至2018年的59.8万欧元。

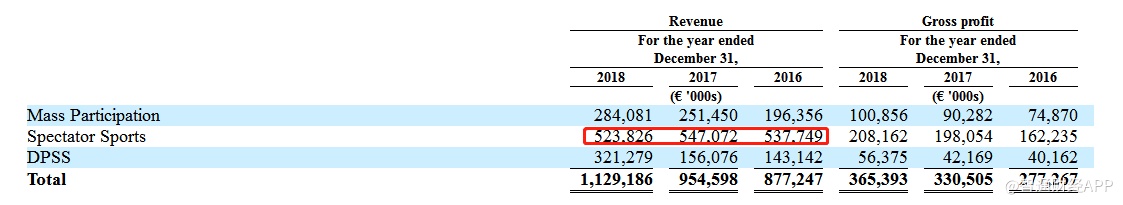

得益于各分部业务的发展,万达体育的整体业绩稳步提升。2016-2018年,收入从8.77亿欧元提升至11.29亿欧元,年复合增长率13.45%。毛利率则从2.77亿升至3.65亿欧元,且毛利率有明显波动,2018年毛利率的下降则主要是受大众参与性体育平均收入的下滑所影响。

净利润方面,在2017年扭亏为盈后,2018年的净利润同比下滑超30%至5401.2万欧元(约4亿人民币),这主要是因为会计准则的更改,导致2018年的折旧摊销费用同比上升近50%至3284.6万欧元。若以调整后的EBITDA口径计算,从2016-2018年,万达体育的息税前利润从1.33亿增至1.95亿欧元,年复合增长率超20%。

稳健业绩背后的隐忧

但稳健的业绩背后,万达体育也藏有不少“隐忧”。

首先,观众性体育的收入增长弹性不强。从数据能看出,2016-2018年,该业务收入仅有小幅变动。这是因为该业务有周期性,比如世界杯,每四年才举办一次。所以,收入的增量主要来源于大众参与性体育及DPSS业务。

单从数据上看,大众参与性体育及DPSS业务目前仍保持良好发展态势,但两者的发展思路有所不同,大众参与性体育业务逐渐向走量发展,即降低单价,让更多运动员参与;而DPSS业务则是快速提升产品价格,项目数量却没有太大提升,数字媒体合作伙伴的数量反而因为价格的提升而有所下降,这说明,DPSS业务的竞争力还有待加强。若该业务的项目数量不能提升,则公司有可能降低价格,从而影响毛利率。

此外,更大的问题是高额负债。截至2018年时,万达体育的总资产为18.83亿欧元,总负债为18.92亿欧元,资产负债率超100%,2019年一季度则下降至84%,但仍处于较高水平,且公司的有息负债高达10亿欧元。

万达体育在所得款项用途中表示,公司将把IPO所募集的资金用于偿还在364天定期贷款融资下借入的贷款本金额及相关费用,而此笔贷款为4亿美元,年利率高达11.5%,每半年结付一次。即该笔贷款到期时,万达体育将还本付息近4.44亿美元。而此次IPO所募集的资金将有部分用于该贷款的偿还。

与此同时,由于前期的大手笔收购,万达体育留下了巨额商誉。2019年一季度时,万达体育的商誉为7.97亿欧元,占总资产的比例近40%。若后期业绩不能达标,商誉也将对公司业绩造成影响。

整体来看,万达体育通过对优质资产的收购,快速完成产业布局。从2018年收入看,万达体育已成为铁人三项、山地自行车和全球运营活动的头号供应商,且是全球第二大的DPSS独立服务提供商,规模优势明显。透过盈方,万达体育能和全球的一些顶级体育项目展开合作,在一定程度上加强了自身的核心竞争力。

但值得注意的是,观众性体育业务具有明显周期性,万达体育收入的增量更多来源于大众参与性业务和DPSS业务,但能否在稳定毛利率的同时实现该两业务的快速发展,仍有待观察。其次,高负债、高商誉或在一定程度上压缩公司估值。

万达体育能否在纳斯达克如愿以偿,这就需要时间的验证了。