本文来自中泰国际新股资讯。

公司简介:

翰森制药(03692)是一家研发驱动型中国制药公司,主要专注于中枢神经系统疾病、抗肿瘤、抗感染、糖尿病、消化道及心血管治疗领域。上述六大治疗领域合计占于2018年中国药品总销售额的62.5%,增长快于整体中国医药行业,2014年至2018年平均增长8.1%。集团通过由约4,500名销售专业人员组成的内部销售团队推广及销售产品,覆盖中国各地逾1,900家三级医院、逾5,000家二级医院及其他医疗机构,在核心治疗领域基本实现了全国省级、市级肿瘤医院和全国省级、市级及县级精神病医院全面盖。集团引入高瓴资本、博裕资本、GIC、上海医药香港等九名基石投资者,合计认购1.89亿股。

中泰观点:

中国医药市场持续发展,集团研发实力强劲:根据中国国家统计局及经济学人智库的预期,中国医疗保健开支总额于2018年至2023年以年复合增长率9.8%的速度保持增长,并于2023年达到人民币9.4万亿元。与此同时,政府对创新药物及首仿药的有利政策有望增加此类药物的市场份额,并推动中国医药市场的发展。集团拥有超过20年的研发经验,2011年以来,进入临床试验阶段的1.1类在研创新药数量及获批首仿药数量均始终排名前两位。

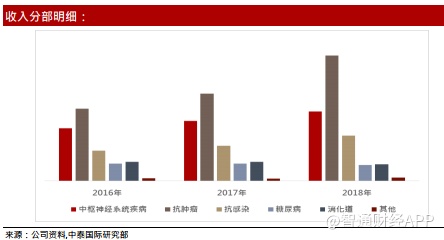

经营业绩方面:2016至2018财年,翰森制药实现营业收入分别为人民币54.33亿元、人民币61.86亿元、及人民币77.22亿元,其中中枢神经系统疾病、抗肿瘤、抗感染及糖尿病的四大治疗领域产品分别占总营收的88.86%、90.41%、92.9%,收入增长主要来自于抗肿瘤治疗领域的4款核心产品(普来乐、泽菲、昕维、昕美)的收入增加所带动;毛利率及净利率均保持稳定,分别维持在92%-93%之间与25%左右;研发成本分别为人民币4.03元、人民币5.76元、人民币8.81元,主要由于检测及实验成本和材料成本增加所致。

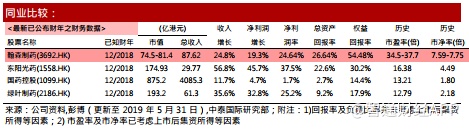

估值方面:按全球公开发售后的57亿股本计算,公司市值为74.52-81.37亿港元,相比港股同行较低。公司市盈率约为34.5-37.7倍,高于行业平均;市净率约为7.59-7.75倍,高于行业平均。盈利能力方面,18年的ROE、ROA分别为54.48%和26.64%,高于行业平均水平。综合公司的行业地位、业绩情况与估值水平,我们给予其71分,评级为"申购"。

风险提示:(1)市场竞争风险(2)产品被移出医疗保险计划(3)产品未能中标中国公立医院。