本文来自“海通证券”,本文观点不代表智通财经观点。

核心结论

①4月中旬以来港股从估值修复进入基本面验证阶段,5月全球股市普跌,港股、美股领跌。

②6月仍需警惕几个风险因素:中国经济数据持续回落、美国对中国3000亿美元出口增税、美股下跌。

③16/2以来港股进入第九轮牛市,18/2-18/10、4月中旬以来两轮调整属于牛市中的回撤。对比历史,这轮调整时空还不够,港股处于休整期。后续跟踪中美政策变化。

等待乌云散去

5月以来全球股市普跌,港股、美股跌幅领先。目前中美经贸格局升级,并且中美经济都出现增速放缓的迹象,从年报业绩来看港股企业盈利短期也难有明显改善,维持5月月报《盈利回落,港股休整-20190507》的观点,港股短期仍处于休整阶段。

1. 等待乌云散去

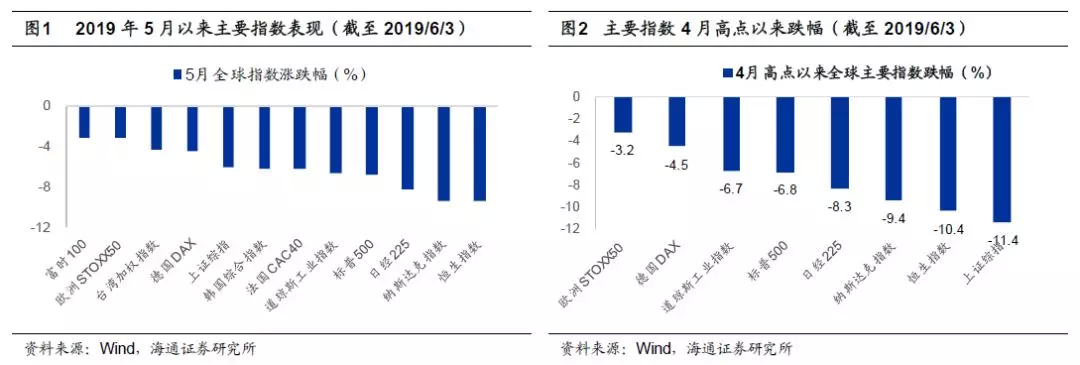

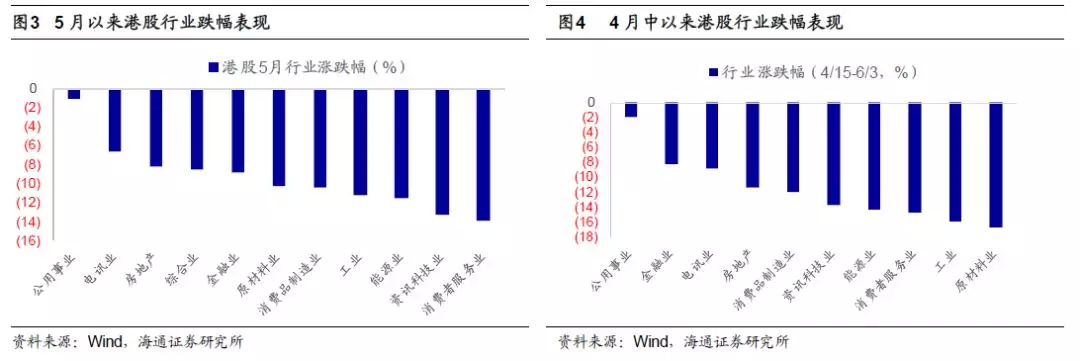

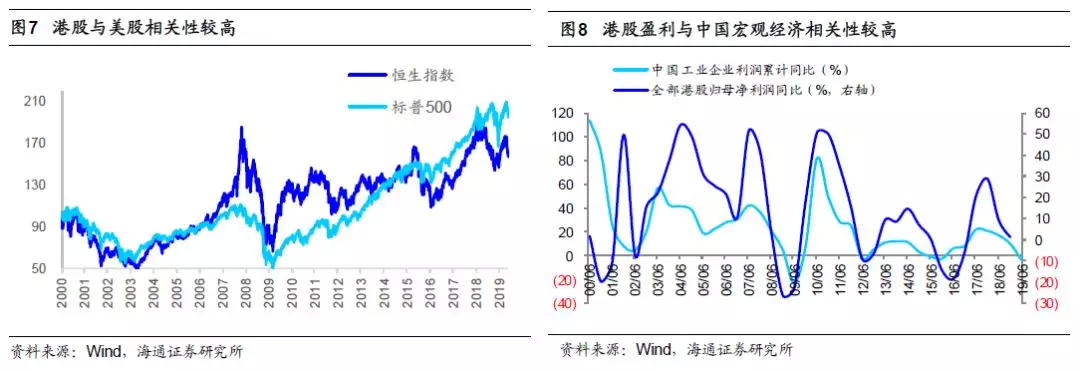

港股从4月中旬以来持续调整。恒生指数在4月15日涨至最高点30280点之后,4月下旬微幅震荡,5月之后进入快速调整阶段。我们在5月月报《盈利回落,港股休整-20190507》中分析过,4月之后随着中国宏观基本面数据的公布以及港股年报的披露,港股行情将从估值修复进入基本面验证阶段。从年报来看港股2018年整体净利润增速仍在回落,基本面短期难有明显改善,港股进入休整期。5月份以来(截至19/6/3),港股、美股跌幅领先,其中恒生指数跌幅9.45%、纳斯达克指数跌幅9.42%、标普500跌幅6.8%、道琼斯指数跌幅6.7%、上证综指跌幅6.1%。从行业表现来看,从4月中旬高点以来跌幅最大的行业是原材料(-16.8%)、工业(-16%),进入5月份之后消费服务业(涨跌幅-13.9%)、资讯科技(-13%)、能源(-11.5%)跌幅领先,相对抗跌的板块主要是公用事业(-1%)、房地产(-8%)、金融业(-8.9%)。虽然5月份港股仍在调整,但南下资金规模并未减少,5月南下资金规模为220亿,较2019年4月的135亿有所增加,并且也高于2017-2018年南下资金月均值160亿。

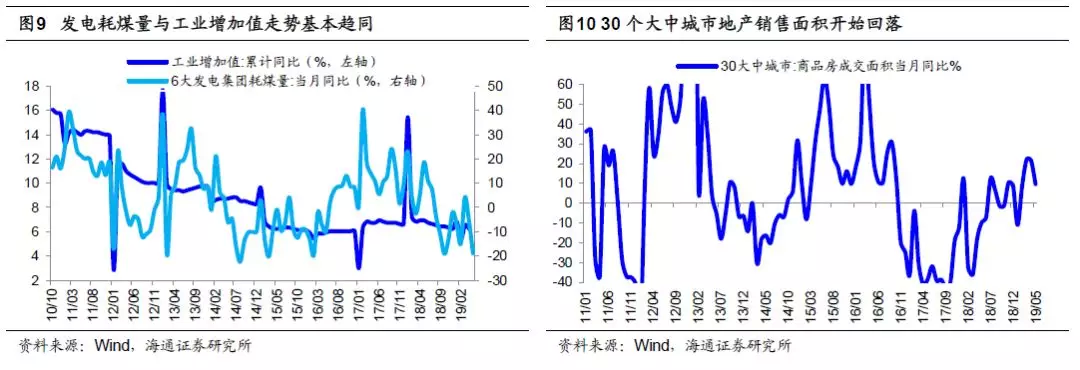

6月份港股面临三方面风险:中国经济数据回落、中美经贸格局升级、美股下跌。港股在6月面临很多不确定性,具体来看:第一个是中国宏观基本面数据的回落风险。从历史数据来看港股盈利与大陆经济相关性强,全部港股净利润同比增速基本与工业企业利润增速同步波动,这主要源于港股中内地公司占比高,全部港股上市公司中H股+红筹股数量占比46%,市值占比约58%,利润占比54%。从4月份以来,中国宏观基本面数据全面回落,工业增加值、消费、投资、出口等数据下滑。并且5月统计局PMI为49.4,已经处于荣枯线下,低于4月50.1、3月50.8。目前看6月将公布的5月数据可能进一步回落,观察短期高频数据,5月六大集团发电耗煤同比增速为-18.9%,4月为-5.3%、3月为4.2%,历史上工业增加值同比与发电耗煤同比基本同步,未来工业增加值有再次回落的可能性。地产销售数据仍在回落,5月30个大中城市销售面积当月同比为9.5%,而4月为21.4%、3月为21.9%。6月12-15日统计局将公布投资、消费、工业增加值等数据,需警惕经济数据进一步回落对市场的冲击。第二个是中美经贸格局升级的风险。

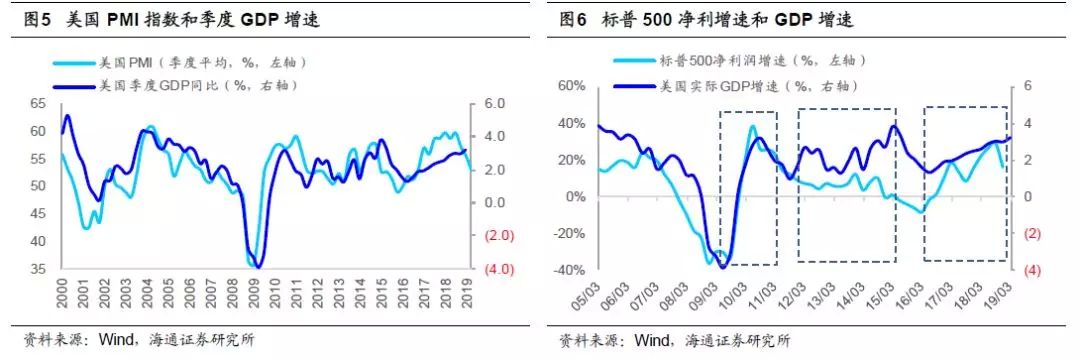

5月以来中美经贸格局升级,据美国贸易代表办公室(USTR)称,美方将在6月17日对约3000亿美元中国货物加征关税的清单举行公听会,公听会后的抗辩意见书最后递交日期为6月24日,新一轮加征关税最快将在7月份正式实施。如果美国对中国出口的3000亿美元商品进一步加征关税,这也会对港股造成冲击。第三个是美股下跌风险。港股历史表现与美股相关性较强,1991年以来恒生指数与标普500的相关系数平均为67%,如果美股快速下跌则会对港股造成冲击。目前美股下跌风险主要源于基本面的回落压力。

宏观上,目前市场普遍预期2019年美国GDP增速将下滑,IMF预测2019年美国经济增速为2.5%。近期美国国债收益率倒挂现象频频出现,截至19/6/3美国3M和10Y国债收益率利差为28个BP,上一次出现类似现象是07-08年美国次贷危机爆发期间,国债收益率倒挂现象同样预示着经济增速存在回落风险。微观上,标普500净利润增速从18Q3的29%见顶回落,18Q4降至16%。截至目前标普500指数中有466家披露了2019Q1财报,根据Factset预测,2019Q1标普500净利同比将降至-0.5%,并且19年二季度企业净利润增速可能会进一步下降。

港股处于休整期,等待乌云散去。拉长时间看,港股已经历了八轮牛熊周期,从16/2以来港股进入第九轮牛市,18/1-18/10、以及19/4/15至今的两轮调整属于牛市中的回撤。从4/15以来的这轮回撤仅持续了1.5个月,恒生指数最大跌幅12%,从时间和空间的角度来看这轮回撤的幅度还不够。目前港股基本面短期难有改善,并且短期不确定因素较多,回撤仍未结束。从年初至4月中旬,港股在A股、美股带动下反弹,恒生指数从19/1/3的24896点反弹至19/4/15最高30280点(最大涨幅21.6%),走出一轮估值修复行情。从4月以来,随着中国宏观基本面数据的陆续公布以及企业年报的披露,港股从估值修复进入基本面验证阶段。

港股18年年报净利润增速仍在放缓,按1872家(78%)港股上市公司公布了2018年年报,根据整体法测算其2018/2018H1/2017归属母公司净利润同比分别为5.2%/15.6%/25.2%,详见《盈利回落,港股休整-20190507》。并且从4月以来中国宏观基本面数据逐渐回落,目前看6月将公布的5月数据仍可能进一步回落。港股盈利增速下滑、中国宏观基本面数据回落,叠加美股下跌以及中美外围压力等因素影响下,港股从4月15日以来持续回调。从估值角度看目前的港股,恒生指数PE从2010年以来均值为11.5倍,标准差±1.6,目前恒生指数PE已经从4月初最高11.5倍回落至目前10.3倍,接近历史均值向下一倍标准差的水平,处于2010年以来自下而上31%历史分位。从盈利角度看,港股净利润增速仍在回落过程中。05年以来港股盈利周期基本在3-4年左右,这一轮港股净利润增速从2018年以来持续回落,我们预计这轮港股盈利的底部将在2019年中报出现。

展望6月,港股仍然面临很多不确定性,未来市场调整结束需要等待外部环境改善,如中美两国政策面出现变化、或外围压力出现缓和迹象等,以及港股盈利确认见底回升。从市场面看,如果6月-7月上旬国内外几个风险因素释放,届时调整幅度可能会较充分。从政策面看,跟踪中美政策面变化,中国7月中下旬的中央政治局会议政策可能会再次偏松,近期美联储降序预期再次升温,根据联邦基金利率期货显示美联储12月降息的概率接近98%。此外跟踪中美经贸关系进展,6月28-29日G20峰会将在日本召开,跟踪中美领导人是否单独会面及之后的谈判进展。

2. 重点关注公司

2.1 澳优(01717):抢占全球优质奶源,行业洗牌期脱颖而出

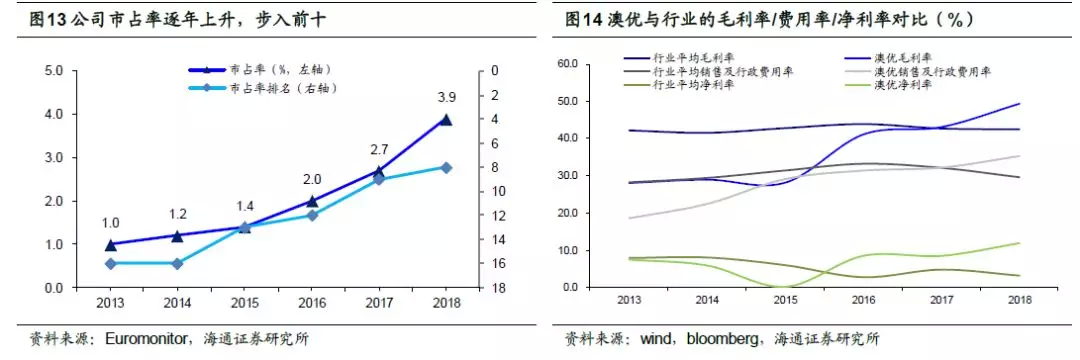

中国婴配粉市场规模从2013年的1018亿元增长至2018年的1626亿元,CAGR为12%。高端奶粉如有机奶粉、羊奶粉等潜力较大,羊奶粉市场规模由2012年的20亿元增至2017年的70亿元,CAGR超25%。

2018年国内市场中,海外品牌仍占据优势。但近几年奶粉行业监管加强,国内乳企快速发展,2013年至今,飞鹤、澳优、君乐宝等品牌份额有较显著的提升。2016年6月,食药监总局公布《婴幼儿配方乳粉产品配方注册管理办法》,自2018年1月1日起,所有配方乳粉均需获得产品配方注册证书,我们认为监管加强有利于优质企业脱颖而出,行业集中度有望提升,澳优等国内的优质企业有望受益。

公司在产能扩张方面具有前瞻性,2016年婴配粉政策出台后,开始建设新西兰工厂和智慧工厂,以承接2018年需求红利。公司乳资源遍布全球,目前共计10间工厂,可生产奶粉成品的有7间,荷兰3间,澳洲1间,新西兰1间,中国2间,合计产能在近几年快速增长,我们认为产能扩张将为公司市占率的增长奠定坚实基础。

羊奶粉、差异化牛奶粉驱动增长。1)佳贝艾特-全球羊奶粉领头羊:佳贝艾特过去三年销售额CAGR为55.6%,2014年起连续5年在中国进口婴幼儿配方羊奶粉市场名列榜首,占比60%左右。佳贝艾特拥有强大的羊奶供应链,竞争优势显著;2)牛奶粉:另辟蹊径,有机奶带来新驱动。公司2款有机奶粉悠蓝和淳璀定位超高端,18年收入3亿元/+88%。美纳多旗下原罐进口孕产妇奶粉和4段儿童配方奶粉已开始生产,今年2季度将上市,另两款美纳多婴配粉美纳优和启活,配方注册完成后也将投产上市;3)此外营养品业务也有望成为新的增长点。

投资建议及盈利预测:我们预计,公司2019-2021年归母净利润分别为8.4、11.2和15.0亿元,分别同比增长32.5%、33.6%和33.3%;对应EPS分别为0.53、0.70和0.94元。考虑到公司未来几年有望维持较高增长,给予2019年25-28倍PE,对应合理价值区间13.25-14.84元/股,按照1港元=0.86元人民币,对应合理价值区间15.41-17.26港元/股。首次覆盖,给予优于大市评级。

风险提示:1)荷兰新工厂Hector和Pluto产能爬坡速度不及预期,供应脱节;2)婴配粉政策需求红利持续时间短,过早进入价格竞争;3)经济下行,高端产品销售不及预期;4)出生人口继续大幅下降,行业需求缩水。

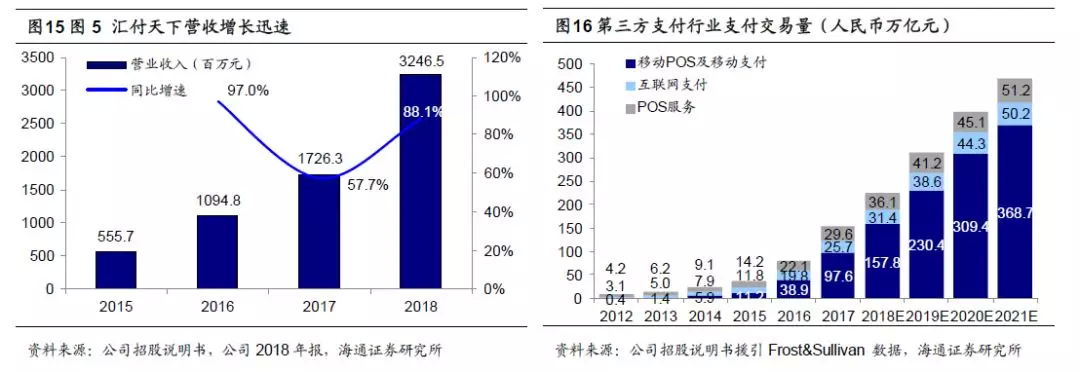

2.2 汇付天下(01806):小微商户支付龙头,支付提价换挡加速

汇付天下是POS/移动POS、互联网支付/移动支付龙头。公司主要业务收入占比为移动POS 79.6%、POS服务2.6%、互联网支付10.7%、移动支付服务3.7%、金融科技2.2%和跨境支付0.9%。移动POS业务带动公司18年营收/经调整利润同比88%/51%增长迅猛。

蓝海市场:小微商户蓝海+ISO助推移动POS崛起,有望高速增长。公司移动POS业务客户主要为小微商户(2017 / 502万家,15-17 CAGR达483%),我们认为蓝海市场的巨大空间助推了移动POS崛起(15-17营收CAGR达307%),并且有望在未来保持高速增长。截止18H1公司2500余家ISO(独立销售机构)销售能力强大,绝大多数小微商户客户均通过ISO获得。同时我们认为支付牌照不断收紧,公司牌照优势在增强。

支付提价: 第三方支付提价,移动POS有望量价齐升。我们认为由于备付金制度调整失去沉淀资金利息等因素导致第三方支付成本增加,18年末起支付宝、微信上调支付费率。随着第三方支付市场的整体提价,移动POS支付费率也在提升,我们认为在竞争格局趋稳、国内费率低于国际的大背景下,费率上升可能是一个长期趋势。同时我们认为小微商户未被完全满足的支付服务需求有望继续推动公司移动POS业务用户量的增长。

互联网支付/移动支付:行业场景复杂,项目经验构筑护城河。公司在航空等垂直行业中为互联网支付行业龙头,项目经验丰富有望稳健增长。我们认为公司SaaS业务已经深入耕耘,未来有望稳健增长。

跨境支付:新领域、高毛利、高增长。我们认为跨境电商持续增长带动跨境支付刚需迅速增长,2018年公司跨境支付业务营收占比1%,但毛利高(18年毛利率53.9%)、增长快(18年收入同比增速115%),市场空间还有很大希望保持高速增长。盈利预测与投资建议。我们预计,公司2019-2021年归母净利润分别为3.28、4.10和5.22亿港元,同比分别增长1.1%、25.2%和27.3%,对应EPS分别为0.29、0.36和0.46港元/股,我们给予公司2019年16-18倍PE,对应合理价值区间4.64-5.22港元/股(按照1港元=0.85人民币计算,对应合理价值区间为3.94-4.44元/股),给予优于大市评级。

盈利预测与投资建议:我们预计公司19-21年分别实现经调整利润3.42、4.48和5.71亿元,同比增速分别为30%、31.2%和27.2%;分别实现每股经调整收益0.27、0.36和0.46元;结合同业估值和公司增速,我们认为公司合理PE为对应2019年17-19X PE,对应合理价值区间4.59-5.13元/股,按照1元=1.17港元估算,对应合理价值区间5.37-6.00港元/股,首次覆盖,给予优于大市评级。

风险提示:1)国家加大对第三方支付监管,对个人使用移动POS做出限制等影响到汇付天下。2)ISO佣金等费用进一步提升。

2.3 中国生物制药(01177):安立生坦获批上市,仿创转型支撑未来

近日,集团附属公司正大天晴的治疗肺动脉高压药物安立生坦片获得NMPA颁布的药品注册批件。

安立生坦临床疗效突出,2018年全球销售9.4亿美元。安立生坦是吉利德与葛兰素史克共同研发的高选择性内皮素受体拮抗剂,具有对ETA和ETB受体亲和力大、口服生物利用度高的优势。相对于同类药物,安立生坦的肝损伤风险较低,适用于治疗有WHO Ⅱ级或Ⅲ级症状的肺动脉高压患者,已被欧洲心脏病学会诊疗指南列为肺动脉高压治疗的最高级别推荐药物。该品种于2007年6月获FDA批准上市(商品名Letairis),销售额逐年上涨,2018年全球销售额达9.4亿美元。

国内高定价导致放量有限,公司产品上市有望提高渗透率。2010年,安立生坦原研药在中国获批上市,商品名为“凡瑞克”,根据wind医药库数据,2018年4月安立生坦片的中标价约为119元/片(5mg),年费用高达4.3万元(2018年12月降至95元/片)。另外江苏豪森的安立生坦片(5mg)于2018年7月31日首仿上市,定价80元/片,年费用约为2.9万元,相对原研药并未下降太多,整个通用名品种放量有限。肺动脉高压是一种罕见的致死性心脑血管疾病,2018年已进入卫健委公布的第一批我国罕见病目录,我们认为此次公司产品上市获批,有望凭借销售能力与定价优势促进放量,打开肺动脉高压市场,提高渗透率。

加大研发投入,仿制转型创新战略逐步落地。公司近年来坚定执行转型创新战略,2018年研发投入 20.91亿元,占总营收10.0%,处于国内上市医药企业领军地位。公司研发管线储备丰富,目前在研产品共497件,其中抗肿瘤用药达206件,占重要战略地位。2018年公司安罗替尼、硼替佐米、利多卡因凝胶等重磅产品相继获批上市,公司转型创新战略逐步落地,我们预计未来五年内每年将有10-15个新药(重磅仿制药或1.1类新药)逐步获批上市。盈利预测及投资建议。我们预计公司2019-2021年分别实现归母净利润24.3、26.5和28.7亿元,同比增速分别为11.2%、8.8%和8.4%;分别实现每股收益1.08、1.17和1.27元;结合同业估值和公司增速,我们认为公司合理PE估值区间为对应2019年10-12X,对应10.80-12.96元/股,按照1港元=0.86元人民币估算,对应合理价值区间为12.56-15.07港元/股,优于大市评级。

盈利预测:公司是国内一线龙头药企,研发与销售能力优势突出,即使面临带量采购压力,公司应对充分,且后续储备管线丰富,仿制转型创新战略逐步落地,伴随后续新品上市,公司利润水平有望持续上升,我们预测公司2019-2021年净利润分别为32.77、38.27、46.17亿元人民币,同比增长-63.78%(扣除收购泰德确认收益等因素后,增长11.4%)、16.80%、20.63%。参照可比公司估值,考虑创新药管线带来估值溢价,给予2019年30-35倍PE,对应合理价值区间8.90-10.39港元(人民币:港元=1:1.14),DCF估值给予目标市值1447亿港元,对应股价11.50港元,结合PE估值法,给予公司合理价值区间为8.90-11.50港元,维持“优于大市”评级。

风险提示:产品面临招标降价压力,销售不达预期,新药研发进度不达预期。

免责声明:智通财经网发布此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

(编辑:朱姝琳)