当房地产行业“弯腰捡钱”已成往事,中小房企便不得不开始直面“存亡之秋”的问题。而在这个资金密集型的行业,上市融资是一条突围“捷径”。

智通财经APP了解到,安徽房企万创国际近日再次向港交所递交了招股书申请主板上市。

实际上这已经是万创国际第4次申请上市了。资料显示,公司先后在2017年6月及2018年2月和11月,向港交所递交过上市申请,然而均以申请失效而告终。

如今,万创国际开启了其第四次征战港股之路,公司此次能否上市成功,成为投资者最关注的问题。

招股书显示,作为一家区域性房企,万创国际的大本营在安徽省淮南市,目前公司在淮南市拥有泉山湖项目和御香山项目两大开发项目,直到去年11月,公司才将业务扩展至附近的六安市,开发了万创东方樾等项目。

智通财经APP了解到,截至今年4月底,万创国际旗下拥有土储98.38万平方米,较2018年9月末增长25.01万平方米。其中,开发中物业共80.94万平方米,持作未来开发物业12万平方米,可销售建筑面积为3.21万平方米,可租赁建筑面积为2.24万平方米的未售竣工物业。从目前来看,泉山湖项目依然是公司主要的收入来源。

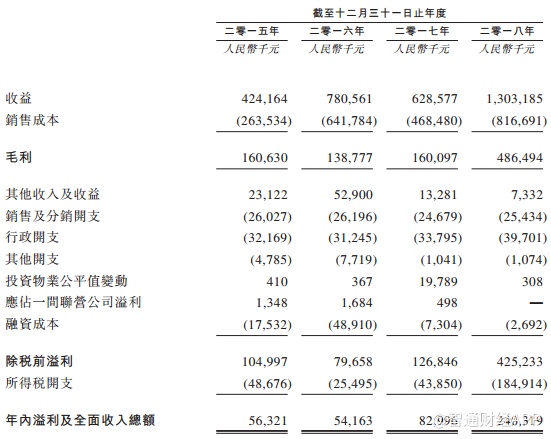

依仗公司三大仅有的开发项目,2015-2018年,公司分别实现营业收入4.24亿元、7.81亿元、6.29亿元及13.03亿元,近三年复合增长率为45%。与此同时,公司净利润分别5632万元、5416万元、8300万元2.40亿元,复合增长率为62%。

虽然从近年来的收入和利润来看,万创国际的业绩还是可圈可点,并且公司的物业开发项目在淮南市也做的“风生水起”,但是正如前面所言,房地产行业“弯腰捡钱”的时代已经过去,当大型房企都开始“勒紧裤腰带度日”,市场对于中小房企的担心也在所难免。而投资者对万创国际的担心则更多因为公司的财务状况。

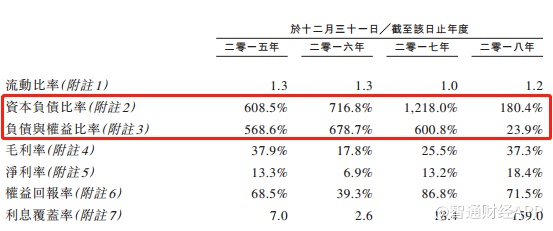

招股书显示,虽然公司毛利率在目前行业中处于较高水平,但其资本负债率在2015-2018年内暴增至1218%,其产权比率也增至600.8%。不过在2018年,这几项数据都有明显改善。

对此,公司在招股书上解释是,因为公司在2018年偿还了8.29亿的借款导致资本负债率大幅降低。不过在投资者眼中,对公司财务的担心并未消除。

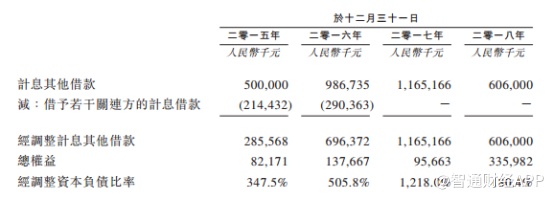

可以看出,公司的融资渠道较为单一,从过往业绩来看,公司还是比较依赖与华融资产的债务重组安排。

招股书显示,从2015—2018年,万创国际与华融资产的债务重组融资金额分别为5亿元、9.87亿元、10.16亿元、5.46亿元。借款实际利率从12.0%-14.0%不等,该借款利率在行业中属于偏高水平。而这或许会影响投资者对公司未来资金状况的判断。

并且,万创国际虽然立足于淮南市,拥有在本地开发方面的种种便利,但从客观因素上看,公司业务还是会受到当地地产环境的较大影响。从风险管控的角度来看,区域越小市场供求逆转越快,而投资者的预期也会受此影响。所以即使此次万创国际“闯关”成功,后市股价走势如何依然是个未知数。