本文来源于雪球网,发布者为@蓝点财经,本文观点不代表智通财经观点。

“2019年科技行业最关注的事情之一莫过于苹果和高通达成新协议撤销双方之间的所有诉讼。这份协议到2025年结束,同时给了高通和苹果时间;苹果会通过扶持和收购自研等方式去解决5G芯片等问题;高通在经历了无数诉讼之后仍然会利用好自己的专利并努力发展多元化模式应对手机芯片优势不再的困局。高通模式对华为不无借鉴之处。”

枭雄高通纵横江湖三十年

“芯片 + 专利”双拳头模式是高通公司纵横江湖三十年的关键,一方面生产销售自己的骁龙系列芯片,另一方面则是向客户授权其专利技术。

高通在2007年就成为“全球第一大无线芯片供应商”,2013年高通的市值达到了1049.6亿美元,超过了老牌芯片企业英特尔公司的1035亿美元,坐上了世界第一的宝座。2013年芯片组累计出货量达到了110亿片,营收总额达到了249亿元,员工人数也达到了3万多人。诞生于2007年的Snapdragon(骁龙处理器)是高通的扛鼎之作,也是在移动无线芯片领域最成功的产品之一。在推出不到5年的时间,全球已经有超过42万多款智能手机和平板使用了该款处理器,还有40多万款使用骁龙处理器的终端会陆续推出。截止到2014年,高通拿下了全球智能手机54%的市场份额,成就了自己的“芯片帝国”。

1989年高通正式对一些无线通信企业进行CDMA技术许可,并利用各大巨头争夺GSM标准的时机,注册掌握了大量CDMA技术专利。这在高通历史上具有里程碑的意义,它奠定了高通在CDMA生态圈中的霸主地位。随着CDMA得到越来越多的电信运营商的认可,韩国率先把CDMA作为唯一的第二代通讯标准,并投入巨资布局CDMA设备和手机的本土化,大力推广CDMA的商业化。而随着韩国CDMA商业化的成功,高通也迎来了高速发展的机遇。据不完全统计,高通目前拥有的专利超过13000项,主要集中分布在3G和4G的核心领域,其中大约3900多项是CDMA的专利,这是高通的基础,并且预计也将是5G设备的核心支持。截至2018年,高通的年收入达到了227亿美元,总雇员数量达到了35400名。

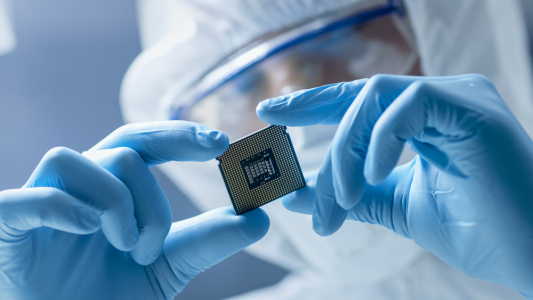

图1:高通盈利来源(按区域与渠道,2018年)

资料来源:J.P. Morgan

“芯片”和“通信”双料帝国带给高通的收益无疑是巨大的,公司几乎所有收入都来自国际市场,主要由其在亚洲的智能手机供应链的主导地位决定。如图一,高通公司66%的收入来自中国(包括香港),其次是韩国,占收入的14%。美国仅占收入的3%,其余17%来自其他国家。高通盈利主要依靠智能手机芯片组、系统软件以及开发工具和产品,占收入的四分之三以上,授权费占收入的四分之一以上。而专利授权收入是没有什么成本的,基本都可以算入利润。所以专利授权收入对于高通来说至关重要,是其未来持续盈利的重要保障。

“高通模式”的本质是卖“标准”

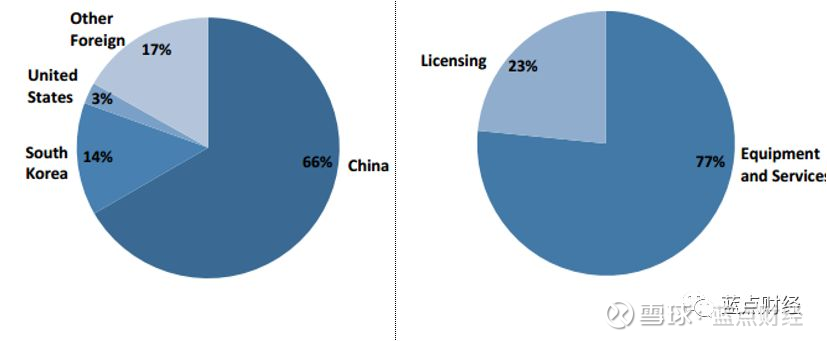

高通公司的业务主要分为四大块QCT(Qualcomm CDMA Technologies)、QTL(Qualcomm Technology

Licensing)、QWI(Qualcomm Wireless & Internet)和QSI(Qualcomm Strategic

Initiatives),其中QSI没有营收。QCT主要研发基于CDMA和OFDMA技术的集成电路产品和系统软件产品等,涵盖手机、平板、笔记本、路由器、通信基础设施等几乎所有移动通信相关领域。QCT主要是卖产品,大名鼎鼎的骁龙处理器就出自QCT。高通技术授权部门(QTL)创造了授权费用收入,占据总收入的23%。但QTL才是利润的主要贡献者,我们根据高通公布的税前利润报告来判断高通的各部门盈利能力。尽管QCT贡献了大部分的收入,但在利润上贡献很少。如图QTL部门占利润的54%,QCT部门占利润的46%。

图2:高通税前利润来源(按部门)

资料来源:J.P. Morgan

图3:税前利润率(按部门,2018)

资料来源:J.P. Morgan

高通不仅向采用其芯片的厂商客户收取专利费,还向其他使用其专利技术生产芯片的芯片厂商(比如华为、ZTE、爱立信、三星、LG、阿尔卡特-朗讯等)收取授权费。之所以向这些本身也掌握了大量3G技术的芯片厂商收取专利费,是由于这些厂商生产的芯片中最核心的底层技术都是高通的。其次,在收取专利授权费用方式上,高通采取的是整机收费方式。即高通并不向芯片厂商收取授权费用,而是向这些芯片厂商的客户收取这部分费用。在收费结构上,高通收取的专利授权费包括两部分:固定的授权费(license fees)和专利许可费(royalties)。对于固定的授权费,通常为几十万至百万美元不等。专利许可费则是按照授权产品销售价格的一定比例收取(3%-5%)。在中国,WCDMA和CDMA模式的专利收取比例为5%,LTE专利收取比例为3.5%。高通的这种专利授权收费模式被业内称为“高通税”。最后,还有收购的专利。2018年7月30日,高通公开了在中国的蜂窝通信技术标准必要专利清单。高通从华为,诺基亚,索尼,三星都购买了大量的专利,并将这些买来的专利加入自己的专利许可的组合中。本质上其实形成了一个大家共用的专利池,各自都不能因为自己的专利向其他厂商收费。

图片来自:专利分析与布局公众号,蓝点财经整理

华为转让专利给高通应该属于一种战略合作,专利卖给高通比放在自己手上能够发挥更大的价值,而且能够以此为筹码最大程度地减少自己交纳的许可费。可见,高通和华为之间在专利授权方面一直保持着紧密的合作。

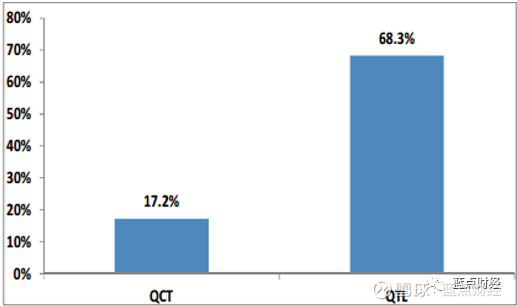

近年来,高通对授权费率进行了多次修订。现采用的现行费率结构包括:a)品牌单模式5G手机售价的2.275%;b)品牌多模式(3G/4G/5G)手机售价的3.25%。这些授权费率与自2015年以来在中国引入的SEP费率一致。除了授权费率,高通公司将手机的销售价格最高限定位400美元(超出400美元的部分不计入授权费率计算范围)。此外,整个专利组合费率为设备销售价格5%。

数据来源:德意志银行,蓝点财经整理

高通的诉讼之路永不停歇

与诺基亚的诉讼:2005年10月,诺基亚和其他五家公司向欧盟委员会提出投诉,称高通公司的特许使用费很高。诺基亚和高通公司于2001年签署了专利许可协议,2007年到期后,诺基亚停止向高通公司支付专利使用费。诺基亚认为,高通公司的专利权使用费太高,因为一些诺基亚自己的知识产权可以用来抵消高通公司的专利权使用费。为了反驳诺基亚的指控,高通公司在圣迭戈、英国、法国、意大利和ITC提起了一系列关于诺基亚侵犯GSM专利的诉讼。诺基亚还于2006年8月在特拉华州提起诉讼,指控高通公司违反了GSM和UMTS技术专利许可合同上公平合理的条件。两家公司之间持续的争论和一系列的反诉一直持续到2008年2月,当时两家公司都决定推迟任何进一步的诉讼,直到2008年7月特拉华州的裁决出台。

2008年7月24日,两家公司签署了一份许可协议,以解决所有未决的专利诉讼问题。根据签署的协议条款,诺基亚同意支付给高通15年的技术使用费,并支付了25亿美元不可退还的预付款。诺基亚还同意撤回向欧盟委员会提出的反垄断投诉。

与BlackBerry诉讼:2010年,黑莓与高通公司签订了一项许可协议。根据该协议,黑莓公司同意使用高通公司专利技术直至2015年并支付预付款。然而,在2016年,黑莓公司提出要求退还预付款,因为黑莓手机出货量明显低于公司的预期(以支付的预付款比例过高为由向仲裁员提出申请)。另一方面,高通公司辩称之前的付款不可退还。2017年4月,两家公司通过庭外协议解决了争议,其中高通公司同意支付9.4亿美元。该协议仅根据与BlackBerry签订的协议条款进行,不应对与任何其他被许可方达成的协议条款产生总体影响。

与美国联邦贸易委员会(FTC)的诉讼:2017年1月,联邦贸易委员会在加利福尼亚州地方法院起诉高通公司,称该公司从事反竞争和垄断的商业活动。联邦贸易委员会指控高通公司:1)只有客户同意许可其标准基本专利(SEP)的条件下才向其提供基带处理器;2)拒绝向其竞争对手许可SEP;3)鼓励客户购买基带处理器,从而诱导他们接受其许可条款;4)与苹果公司签订独家协议。法庭审判于2019年1月4日开始,大型技术公司(高通公司的客户和竞争对手)的高管对高通公司的授权做法进行了作证。虽然审判于2019年1月29日结束,但最终判决尚未披露;然而,法官于2018年11月发布了一项初步裁定,主张高通公司应将其SEP许可给解调器芯片供应商(如英特尔、联发科等),而不仅限于此前的智能手机原始设备制造商,从而暗示了重新计算费率的可能性。授权费率今后可能不再基于智能手机的零售价格,而是基于价格便宜得多的调制解调器,这可能对高通的QTL部门带来重大风险。

2019年5月22日美国加州圣何塞北区联邦法官做出一项裁决,判定高通违反了反垄断法,涉嫌在手机芯片销售中采用非法手段压制竞争对手,并利用其垄断地位收取了过多专利许可费。该法院下令高通采取5条补救措施,其中包括不得以限制芯片供应要挟提高专利许可费,不得要求独家供应,不得拒绝其他芯片厂商获得许可,必须在公平、合理和非歧视条件下,提供详尽的标准必要专利许可证。面对法院的判决,高通并不服气,并表示将寻求立即终止执行和上述。

与苹果的诉讼:目前与苹果之间的争议始于2017年1月,当时苹果起诉高通公司涉嫌违反竞争法,并在其现有授权结构下收取过多的授权费。苹果质疑高通公司寻求高授权费的运营模式,甚至提出了一个替代方案:即相对于按照手机销售价格的百分比支付授权费,不如按照最小可销售单元(基带处理器芯片)的百分比支付授权费。两家公司之间的许可协议于2016年底到期,此后未能签署新协议,导致苹果及其供应商停止向高通支付任何使用费。高通公司向苹果提起诉讼,指控苹果侵犯专利权。甚至请求禁止使用英特尔芯片(竞争对手)的iPhone来积极抵制苹果公司。

目前的争议包括在六个国家提交的50多个诉讼。以下列表虽然不详尽,但强调了两家公司之间一些持续的重要争议:

1)苹果vs.高通:2017年1月20日,苹果向加利福尼亚州地方法院提起诉讼,指控高通公司违反反垄断和不公平竞争法,并试图从苹果及其供应商处收取过多的特许权使用费。此外,由于高通公司根据商业合作与专利协议(BCPA)拒绝付款,苹果公司要求赔偿约10亿美元。审判定于2019年4月在圣地亚哥开始。

2)高通中国vs.苹果中国:2017年4月10日,一家苹果子公司向北京知识产权法院提起两起诉讼,指控高通违反中国反垄断法,许可违反了FRAND条款。苹果声称,高通公司拒绝只授予标准基本专利,并强制其仅使用高通公司的产品和服务,同时收取过多的专利使用费。

3)高通vs.苹果:2017年7月6日,高通公司在加利福尼亚州地方法院对苹果提起诉讼,声称苹果侵犯了高通在iPhone各种型号中所拥有的六项专利,要求赔偿。7月7日,高通公司还向国际贸易委员会(ITC)就这六项专利提出申诉,要求根据《关税法》第337条展开调查。高通公司于2018年4月撤销了一项专利的指控。2018年9月,一名法官发布了一项初步裁定,发现苹果侵犯了高通公司的一项专利,但拒绝在美国发布iPhone进口禁令。然而,2019年3月26日,法官就两起正在进行的ITC案件(与高通公司的不同专利有关)中出具了裁定。在第一个案件中,一位法官发现苹果侵犯了高通公司的一项硬件专利,并建议禁止在美国进口和销售某些iPhone,而另一项针对省电功能的裁决则判定高通公司的专利侵权索赔无效。第一个裁决中提出的禁令没有立即生效,还须ITC进一步确认。

4)德国高通vs.德国苹果:2017年7月17日,高通公司向德国曼海姆和慕尼黑地区法院提出专利侵权投诉。在曼海姆举行的初步听证会上,法院支持高通公司,因为它发现苹果的iPhone使用英特尔芯片侵犯了高通公司的专利。2018年12月,慕尼黑一家法院发布禁令,以苹果侵犯专利为由,禁止在德国销售旧款iPhone。

5)高通中国vs.苹果中国:2017年11月13日,高通公司向北京市高级人民法院对苹果的部分子公司提起了三起诉讼,指控其侵犯了公司的三项专利。苹果已经向中国专利审查委员会提交了三项专利的无效宣告请求。

6)高通vs.苹果和英特尔:2018年9月,高通公司指控苹果窃取商业机密并将其转给英特尔等竞争对手,从而违反了两家公司签订的主软件协议。高通公司预计,将在2019年4月开庭审理的现有诉讼中增加对苹果公司指控。

苹果在过去两年就拒绝向高通支付专利授权费用,结果在6个国家16个地区的50场官司中,苹果都基本以失败告终。美国时间2019年4月16日,高通和苹果共同发表声明,双方已达成协议,终止所有正在进行的诉讼,包括与苹果制造商之间诉讼。由苹果向高通一次性支付专利授权费用,高通向苹果转让芯片及其技术授权。和解协议于2019年4月1日起生效,有效期6年,可延长2年,但双方未透露具体协议的金额。此外,双方还达成一项为期数年的芯片供应协议。

图片来源:公开数据

根据高通公司的预计,与苹果达成协议并恢复向苹果供应芯片后,将令公司财报每股盈利增加2美元。目前仍不清楚高通在专利费条款上究竟做出了多大的让步。尽管如此,可以肯定的是高通专利授权的模式将继续存在下去,并成为4000亿美元规模芯片行业中利润最为丰厚的业务。

高通不仅在诉讼之路上高歌猛进,而且还进行外部强劲的并购策略。2011年至2016年,高通公司进行了2次大型(5亿美元以上)、14次中型(5千万美元至5亿美元)和41次小型(5千万美元以下)收购。

数据来源:德意志银行,蓝点财经整理

5G时代下高通野心和掣肘

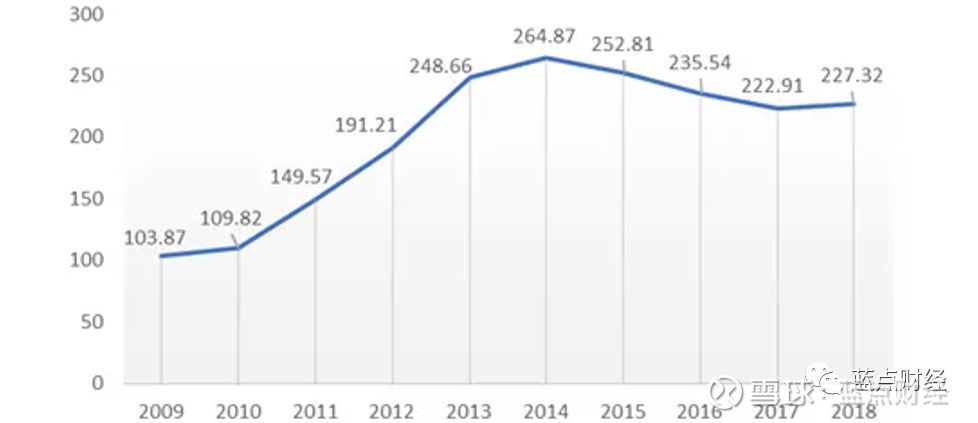

高通是智能手机行业崛起的主要受益者,其营收增长在2014年达到265亿美元高峰,总收入在2015财年至2018财年以-3%的CAGR下降,在2017年第2季度,即在苹果公司(及其合同制造商)和华为停止付款导致的大幅下跌。由于这些原因,高通2017财年和2018财年的收入分别下降了16%和20%。

图4:高通近十年的营收走势(亿美元)

数据来源:公开数据、蓝点财经整理

高通目前的业务重心基本来自于智能手机,由于近几年智能手机工艺革新的速度已经放缓,各大智能手机的较量主要在性能上。目前性能最强大的处理器来自高通、华为、三星和苹果:

数据来源:蓝点财经整理

而基带芯片的技术门槛高、研发周期长、资金投入大(从研发到一次流片至少百万美元)、竞争激烈,因此如果成品稍晚一步则容易陷入步步皆输的情况。非常多厂商相继放弃基带业务,德州仪器、博通、英伟达都相继放弃了基带市场。高通在基带市场上一直处于霸主地位,这是毋庸置疑的,其目前的技术能保持6个月以上的优势,而且支持网络制式最为齐全,性能优良一直是全网通手机的最佳选择。且截止2018年,高通仍然获得全球53%左右的基带市场份额。

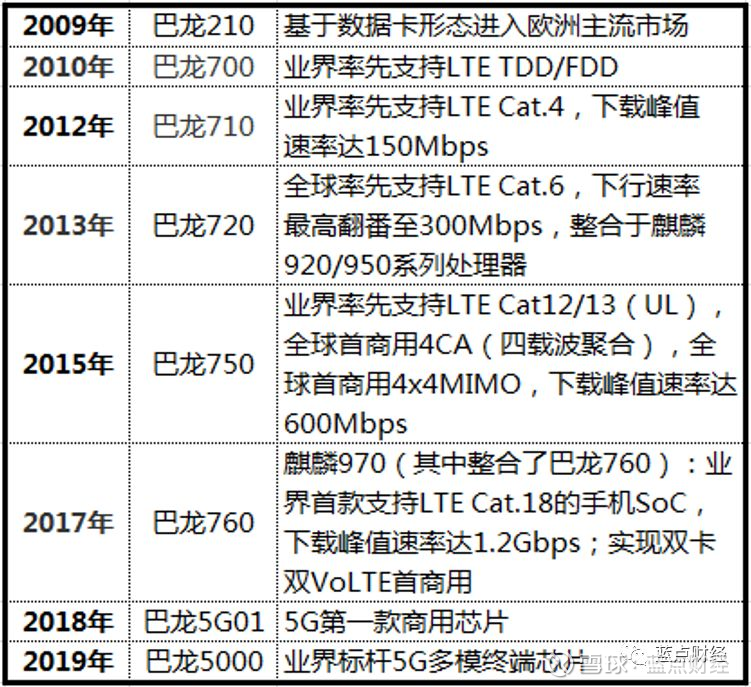

随着5G来临,华为、苹果、三星都已拿出自己研发的基带芯片。从5G首发基带芯片的对比来看,华为5G基带芯片从配置上有和高通一战的能力。高通X50芯片在2016年10月就已经发布,从时间点上来看高通的技术领先是毋庸置疑的,该芯片在2017年出样,由于时间较早,X50只能支持5G,并不具备兼容4G/3G/2G的能力。此后,高通在2月19日发布第二代5G芯片X55,采用7nm工艺,能够向下兼容。而华为巴龙5000在1月份就已经面世。因此,如果单论7nm且可兼容旧网络的5G芯片,华为走在了前面。从2009年巴龙210首次商用以来,十年时间华为已在业内占据领先地位。巴龙5000领先的5G实力和速度,也是一步步积累、攀登而来的。

数据来源:蓝点财经整理

在人工智能领域,高通在2007年启动了首个AI项目,足见其远见和野心。而目前AI芯片市场最大的品牌是英伟达(Nvidia),占有70%的市场份额。高通在5G技术上要面对华为、联发科等厂商的挑战,加上18年高通希望借由NXP恩智浦的收购进入潜力巨大的汽车电子市场,进一步抢占智能汽车发展的红利,但最终愿望落空。无论是5G专利还是5G芯片本身的优势都将不再像以往4G/3G时代那样明显。但高通在AI领域的布局仍在继续,2018年底高通推出全球首款全面支持数千兆比特5G连接、业界领先的人工智能(AI)和沉浸式扩展现实(XR)的商用移动平台,将开启面向未来十年的移动终端新时代。

(编辑:朱姝琳)