本文来自“杨仁文研究笔记”,作者为钟星杰,本文观点不代表智通财经观点。

摘要

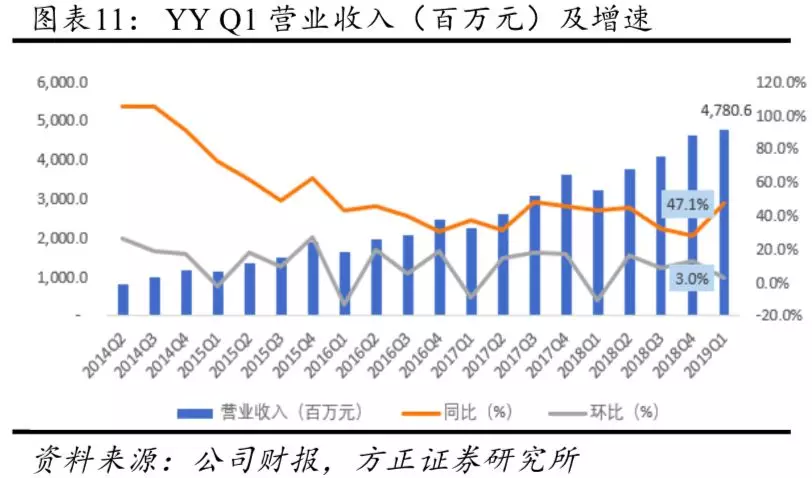

欢聚时代(YY.US):19Q1营收47.81亿元(YoY+47%,QoQ+3%),超出上季度指引上限14.9%;归属于YY的净利润3104.34百万元。

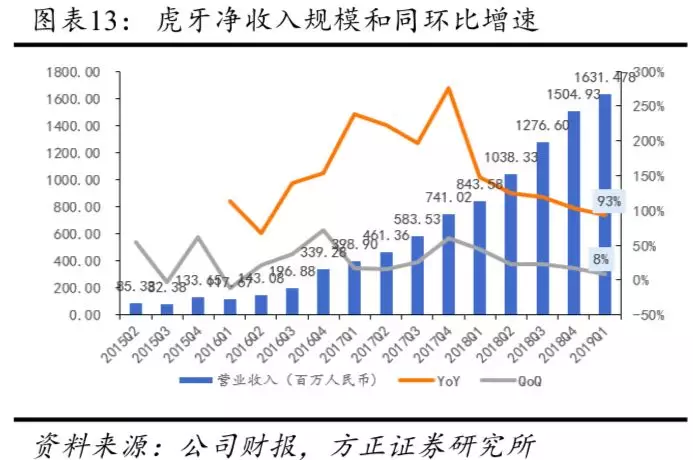

虎牙(HUYA.US):19Q1营收16.31亿元(YoY+93%,QoQ+8%),高于上季度收入指引上限5.2%;归属于虎牙的净利润为63.46百万元。

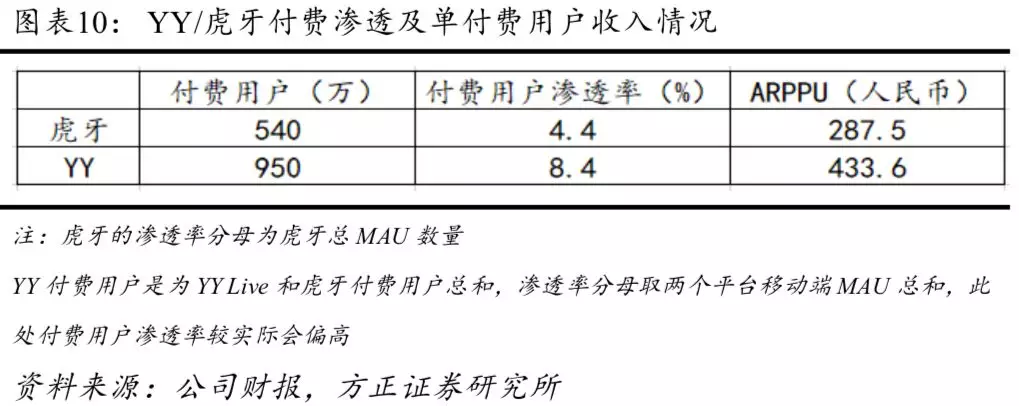

1. YY全球视频及直播的移动端MAU已达4亿,全球化布局初步构建完成:YY的全球视频及直播的移动端MAU已达到4亿,其中超过75%由海外地区贡献。YY 19Q1总体(YY+Hago+虎牙)移动端MAU达1.1374亿(YoY+46.5%,QoQ+25.8%) ,直播付费用户达950万(YoY+37.7%,QoQ+6.7%),付费渗透率(采用移动端MAU作为分母计算)达8.36%(YoY-0.5pct,QoQ-1.5pct)。流量的增长主要由于Hago的用户基数在本季度迅速增长,使YY Live及Hago的合并MAU同比增长65.6%;虎牙本季度MAU同比上涨29.8%,移动端贡献了80%左右的直播收入。

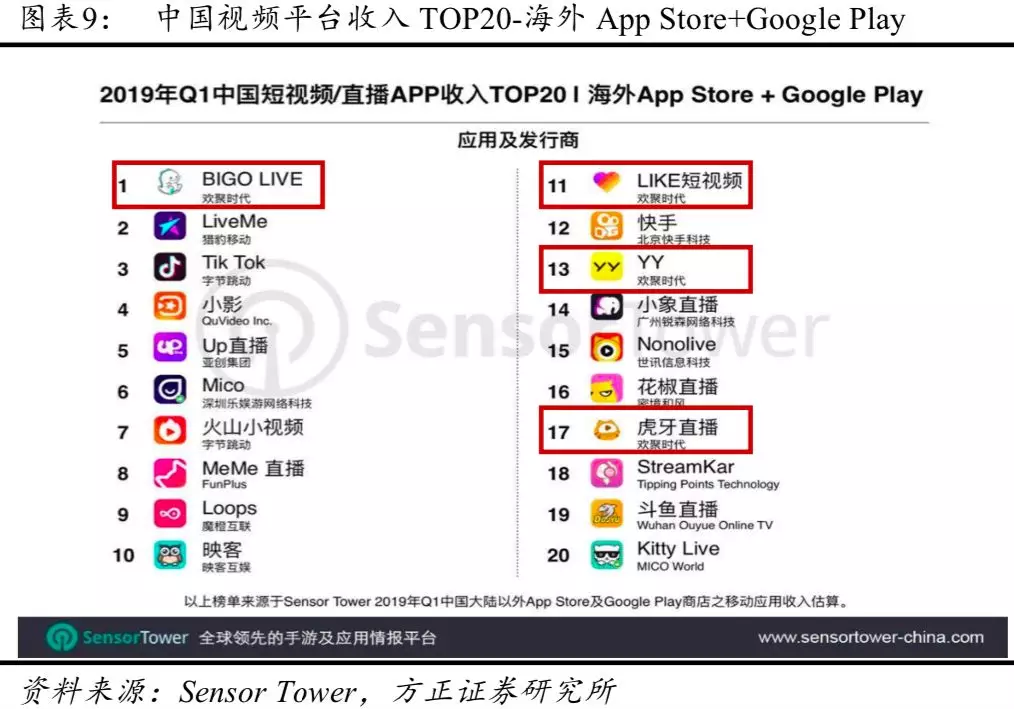

2. 虎牙深化游戏电竞生态健身,泛娱乐直播与公会合作继续扩张;YY继续改进产品形式,AI帮助提高新用户使用时长;出海应用继续霸榜:Q1公司独播的LCK联赛获得8,900万观看人次;自制赛事20场,为公司贡献了6,300万播放量;YY持续推出不同类型的创新玩法,提升PUGC的内容质量,公司利用AI主要改进短视频内容分发的引擎效率,使用户能够更快更轻松地找到内容,新用户使用时长环比提高25%;BIGO旗下的即时通讯视频软件IMO日均使用次数达6,500万次,人均单日使用时长达40分钟,每日发起三人或以上会议数量达20万次。YY旗下4款产品入围19Q1海外收入Top 20,其中BIGO LIVE保持第1,下载量方面,YY旗下有5款产品入围,LIKE短视频位列第2,BIGO LIVE位列第7。

3. 虎牙增势持续,YY Live收入增长超预期,BIGO首次并表:19Q1公司总营收达4,780.6百万元(YoY+47.1%,QoQ+3%),其中YY Live收入2,753.3百万元(YoY+14%,QoQ-12%),行业监管及高留存率贡献超预期增长;虎牙收入1,631.5百万元(YoY+93%,QoQ+8%),付费用户及ARPPU双提升;19Q1 Bigo收入395.9百万元,主要由Bigo Live贡献。

4. BIGO并表,预计今年仍将亏损;全球化、AI化战略推进下,公司将保持对运营、推广和技术升级的投入:BIGO经调整净亏损51.3百万元,并表亦导致了调整净利润下滑。对海外市场的营销投入,以及对AI研发团队员工的相关支出贡献费用增长。BIGO公允价值变动带来一次性收益,推动GAAP净利大幅增长。

5. 盈利预测:预计YY FY19-21年营收为234.98/305.77/335.47亿元,调整后EPS为46.14/57.37/70.12元,对应P/E为9.6/7.7/6.3X。

风险提示:活跃用户增速放缓风险、直播变现不及预期风险、稳定优质内容生产风险、海外监管政策风险、外交关系变化导致的产品使用风险、游戏直播版权风险、付费渗透率下降风险、互联网信息发布政策变更风险、内容监管风险、业务成本增加风险、直播行业竞争风险。

正文

欢聚时代(YY.US)财报:

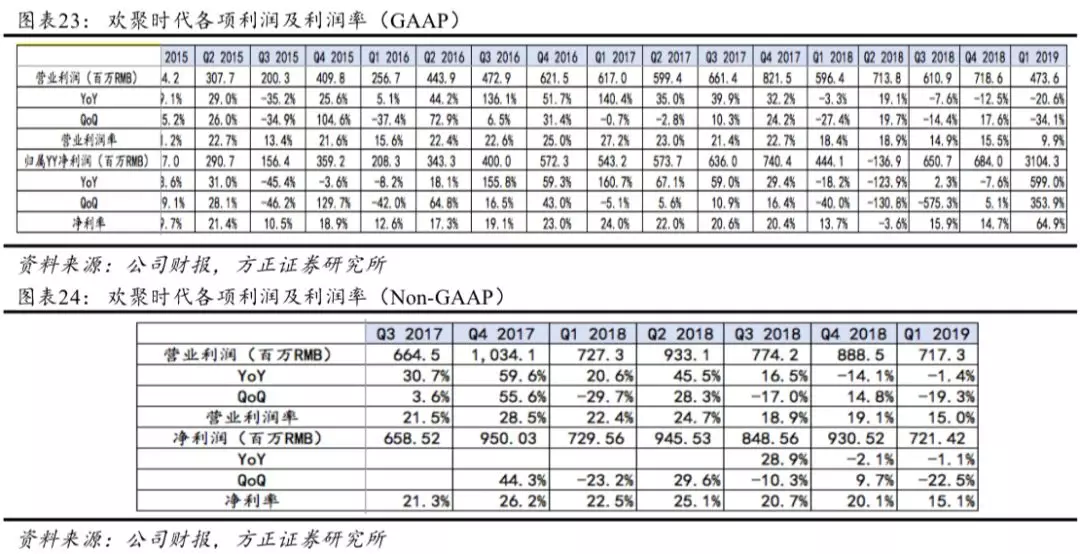

1、GAAP数据:2019Q1营收4,780.6百万元(YoY+47%,QoQ+3%),超出此前公司给出的业绩指引上限15%;营业利润473.6百万元(YoY-20.6%,QoQ-34.1%);归属于YY控股股东的净利润3,120.4百万元,18Q1为963.5百万元,同比增长223.9%;每股(ADS)摊薄盈利为44.55元,18Q1为盈利6.86元。

2、Non-GAAP数据:2019Q1调整后营业利润717.3百万元(YoY-1%,QoQ-19%);调整后归属于YY控股股东的净利润653.5百万元,18Q1为730.0百万元,同比下降10.5%;每股(ADS)摊薄盈利为9.32元,18Q1为10.96元。

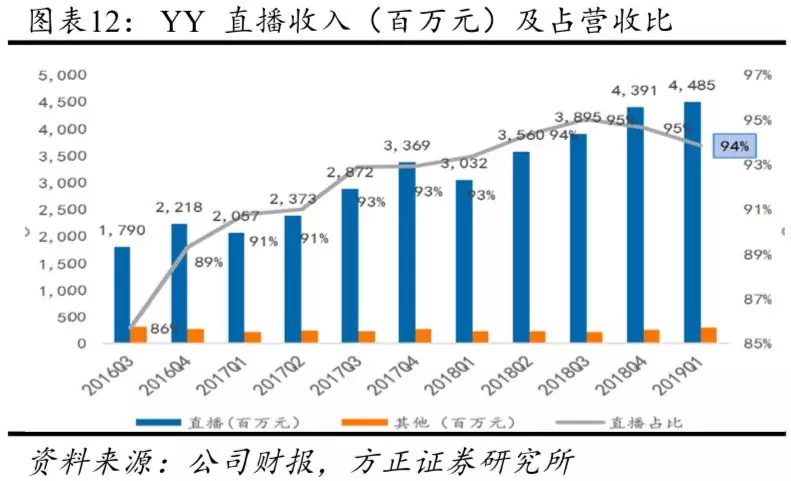

3、分业务收入:2019Q1直播业务收入4,485.0百万元(YoY+48%,QoQ+2%),占总收入93.8%(YoY+0.5pct,QoQ-0.8pct);其他收入295.6百万元(YoY+36%,QoQ+18%)。

4、其他财务数据:

毛利:19Q1毛利达1620.3百万元(YoY+31%,QoQ-0.5%),毛利率34%(YoY-4.0pct,QoQ+1.2pct);

营业利润率和净利率:营业利润率为9.9%(YoY-8.5pct,QoQ-5.6pct),净利率为64.9%(YoY+51.3pct,QoQ+50.2%);

费用:19Q1运营费用合计达1,215.4百万元(YoY+87%,QoQ+31%),费用占营收比重25.4%(YoY+5.4pct,QoQ+5.4pct)。其中销售费用534.2百万元(YoY+126.7%,QoQ+65.0%),占收入比11.2%(YoY+3.9pct,QoQ+4.2pct);研发费用404.7百万元(YoY+62.2%,QoQ+21.7%),占收入比8.5%(YoY+0.8pct,QoQ+1.3pct);管理费用276.4百万元(YoY+68.6%,QoQ+0.5%),占收入比5.8%(YoY+0.7pct,QoQ-0.1pct);

现金及现金流:截至2018年12月31日,公司现金及现金等价物(含限制性)及短期存款(含限制性)14,744.4百万元。19Q1经营活动现金流为966.1百万元。

5、运营情况:

全球视频和直播移动端MAU:4亿,其中海外占比超过75%;

YY移动端MAU(包括YY Live和Hago):5980万(YoY+65.6%);

YY付费用户数:410万(YoY+17.1%);

BIGO移动端MAU:7870万(YoY+160.6%);

IMO移动端MAU:2.118亿。

6、收入指引:公司预计2019Q2营业收入为60.0-62.0亿元,YoY+59.0%-64.3%。

虎牙(HUYA.US)财报:

1、GAAP数据:19Q1营收16.31亿元(YoY+93%,QoQ+8%),高于上季度收入指引上线5.2%;营业利润为28.22百万元;归属于虎牙的净利润为63.46百万元;每普通股摊薄收益为0.29元,18Q1每普通股摊薄亏损4.96元。

2、Non-GAAP数据:19Q1调整后营业利润(不包括股权激励费用)为96.04百万元;调整后净利润为131.29百万元;调整后每普通股摊薄收益为0.59元人民币。

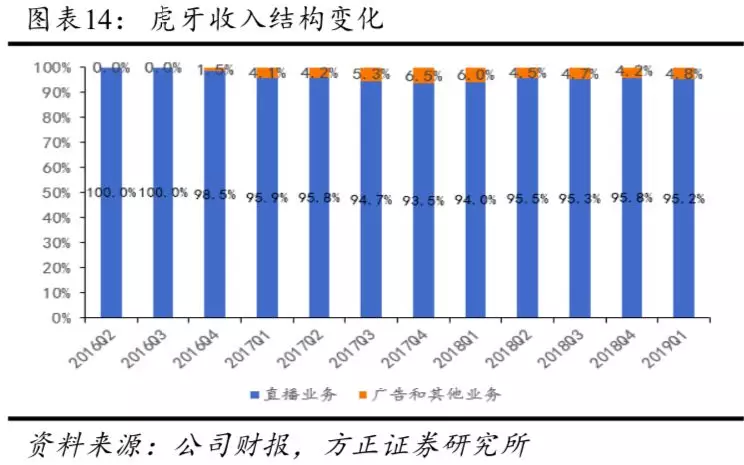

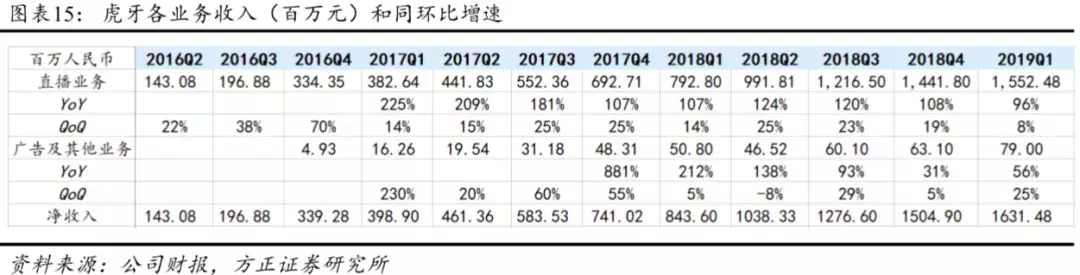

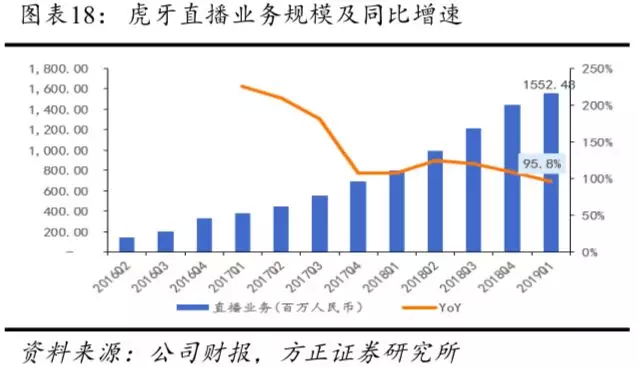

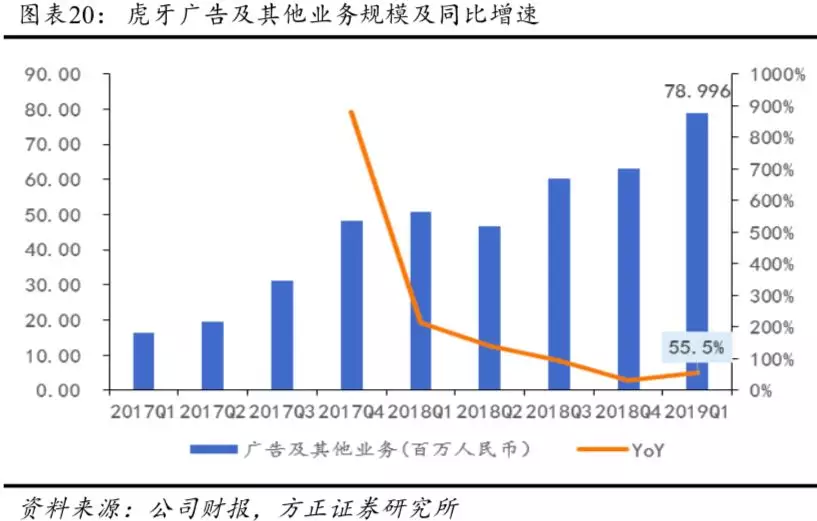

3、分业务收入:19Q1直播业务收入为1552.48百万元(YoY+96%,QoQ+8%);广告及其他业务收入为79.00百万元(YoY+56%,QoQ+25%)。

4、其他财务数据:

毛利率:19Q1毛利为2.734亿元(YoY+109%,QoQ+15%),毛利率16.8%(YoY+1.3pct,QoQ+0.9pct);

营业利润率和净利率:营业利润率为1.7%(YoY-1.6pct,QoQ+0.5pct),净利率为3.9%(YoY+0.2pct,QoQ-2.7pct);

Non-GAAP:调整后营业利润率为6%;调整后净利润率为8%;

费用:管理费、研发费及销售费合计2.540亿元(YoY+124%,QoQ+10%)。三项费用合计占营收比重16%;

现金及现金流:截至2019年3月31日现金、现金等价物、短期存款及短期投资为6,329.1百万元;2019Q1经营活动产生的现金流量为501.7百万元。

5、运营情况:

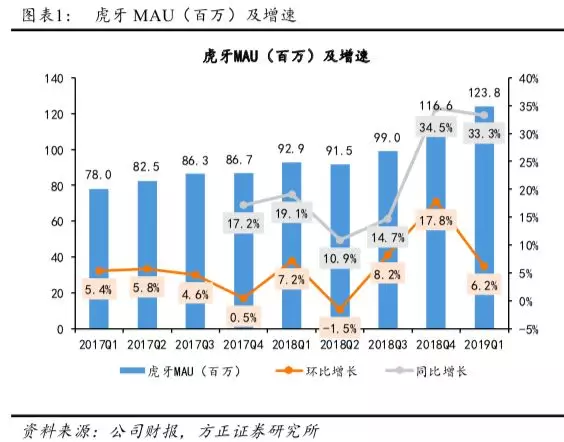

整体MAU 1.238亿(YoY+33.3%,QoQ+6.2%),PC端MAU 6,990万(YoY+36.0%,QoQ+6.1%),移动端MAU 5,390万(YoY+29.9%,QoQ+6.3%);

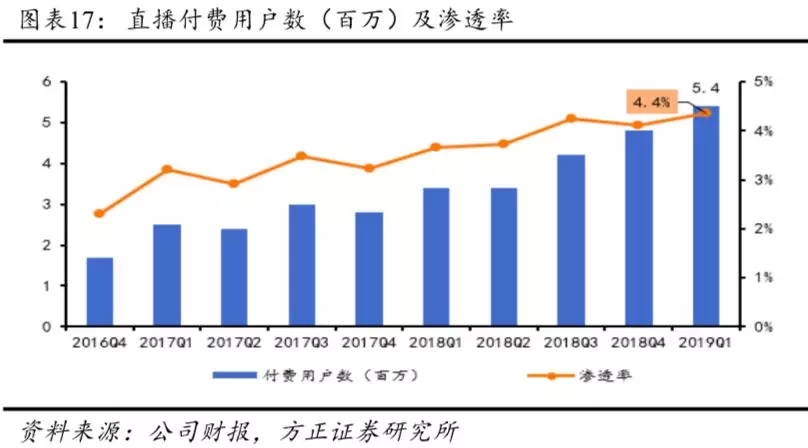

付费用户数540万(YoY+57.4%,QoQ+12.5%),付费渗透率4.4%(YoY+0.7pct,QoQ+0.2pct)。

6、收入指引:公司预计2019Q2营收17.3-17.9亿元,YoY+66.6%-72.4%,同比增速低于当季营收增速93%。

点评

1、YY全球视频及直播的移动端MAU已达4亿,全球化布局初步构建完成

目前,YY的全球视频及直播的移动端MAU已达到4亿,其中超过75%由海外地区贡献,体现出公司全球化布局的初步构建完成。其中,短视频与直播的MAU达到1.9亿,来自全球视频通讯应用IMO的MAU为2.1亿。全球化将持续作为YY的核心战略及发展目标。IMO积累了大批粘性高、喜欢消费视频内容的核心用户,将会发展成为YY在全球范围内承担多种内容功能与服务的社交平台,而Bigo Live将会被作为保持公司在海外直播领域优势的重要驱动引擎,Like也将帮助公司抢占在全球短视频市场初期竞争格局中的先机。

YY 19Q1总体(YY+Hago+虎牙)移动端MAU达1.137亿(YoY+46.5%,QoQ+25.8%),直播付费用户达950万(YoY+37.7%,QoQ+6.7%),付费渗透率(采用移动端MAU作为分母计算)达8.36%(YoY-0.5pct,QoQ-1.5pct)。流量的增长主要由于Hago的用户基数在本季度迅速增长,使YY Live及Hago的合并MAU同比增长65.6%;虎牙本季度MAU同比上涨29.8%。

虎牙19Q1整体MAU 12,380万(YoY+33.3%,QoQ+6.2%);PC端MAU 6,990万(YoY+36%,QoQ+6.1%),环比增加400万;移动端MAU 5,390万(YoY+29.9%,QoQ+6.3%),占整体MAU 43.5%,环比增加320万;付费用户数达540万(YoY+58.8%,QoQ+12.5%),付费渗透率为4.4%(YoY+0.7pct,QoQ+0.3pct)。移动端表现出了比PC端更高的用户持续增长率和变现能力,贡献了80%左右的直播收入。虎牙注重移动端的用户增长和留存,其移动端月活跃设备数实现了高于 PC端增速的连续增长,在月活跃设备数占比低于总月活设备一半的情况下贡献了80%左右的直播收入,未来将仍是公司流量获取和收入倾向的重点。Q1虎牙共直播了约80场不同类型的电竞赛事,观赛人次约3.8亿人,直播场次同比增长33%,观看人次同比增长46%。除了电竞赛事的直播外,公司在内容多样化亦积极投入以便为自身的内容生态带来更多优质的原创内容。平台内容由主要依赖UGC和电竞直播主导逐步走向UGC、PGC和PUGC共同推动,积极促进公会与平台的协调发展。19年3月5日,YY宣布以14.5亿美元完成对BIGO的收购,自19年3月4日始,公司将Bigo的财务表现并入合并范围。

Bigo MAU(包括Bigo Live和旗下的Like)已达到7,870万,同比增长160.6%,主要由Like贡献。Like的目标是成为基于短视频的社交平台,公司重视短视频在传播专业知识和教育领域的商业发展前景,并在Q1推出了扶持高质量PUGC和自媒体表演者的计划,丰富平台内容,未来也将积极为内容提供者寻求变现机会。Bigo Live也在Q1保持了健康的用户增长,进一步提升了商业化能力,巩固其在海外第一的领先位置。此外,Hago也保持了快速的增长,并通过小游戏保持了较高的用户黏性,其用户Q1日均使用时长超过1小时。截至19年5月20日,YY旗下随机小游戏对战平台HAGO在印尼、越南、埃及、印度等国排名良好,并在前两个国家的最高畅销榜位列第1位,平台现已推广到全球近50个国家。

2、虎牙深化游戏电竞生态健身,泛娱乐直播与公会合作继续扩张;YY继续改进产品形式,AI帮助提高新用户使用时长;出海应用继续霸榜

2.1 虎牙

在游戏直播方面,虎牙重点在于依托现有的电竞资源,通过签约主播、抢占赛事版权以及自制赛事IP等多点开花,增强用户粘性,打造联动的电竞社区;将资源向变现能力更强的移动端倾斜,不断向游戏市场外延,建设自身的游戏电竞生态。Q1电竞直播的流量增长得益于独播与自制赛事的数量与欢迎程度,其中公司独播的LCK联赛获得8900万观看人次;自制赛事20场,覆盖各类头部电竞游戏,为公司贡献了6,300万播放量,其中虎牙举办的国内首届PUBG职业选手单排赛《天命SOLO王》、《王者荣耀》锦标赛分别贡献了超过1,000万的播放量。同时公司Q1签署了WE和TOP两支电竞团队,为后续流量增长蓄能。

娱乐直播在平台于公会双方的积极推动下持续升级,目前虎牙有超过3万个公会入驻,白金公会数量由2017年底的1,000家上升至2018年底的1,500家,平台内部户外运动与动漫内容在公会支持下18Q4观看比例达14%和10%。公司同时注重泛娱乐领域线上线下内容的联动,例如5月22日虎牙旗下户外主播在石250在成都举办GED暴风电子音乐节,众多粉丝不远万里转至线下集结,当日线上直播间人数也一度突破570万人。虎牙泛娱乐直播自2016年起出发,至今覆盖二次元、户外、美食、音乐等多个内容,瞄准年轻用户群体,未来将彻底贯彻“娱乐+”的概念深化PGC探索,分别从直播品类与主播两个维度触达更广的用户群体。

从平台主播收入上看,全直播平台收入TOP100主播中虎牙在Q1经历了一轮来自斗鱼的挑战,数量从2月的32人跌至3月的19人,在4月回升至24人;YY与虎牙全平台收入TOP100主播的数量3月以来保持在33人上下,占比近三分之一。从主播的收入分布来看,虎牙头部主播收入趋于平均,YY头部主播月收入主要集中在100万-200万左右。

根据《2019年Q1游戏直播行业数据分析报告》,虎牙直播月均礼物收入接近6亿元,位列全游戏直播平台之首,优质头部主播(月均礼物收入超过5,000元)礼物收入占比高达92%。全平台9.2万名头部主播中,有3.3万名来自虎牙平台,占比超过3成,是头部主播最为聚集的游戏直播平台。4月虎牙直播礼物收入超过6亿元,仍然稳居首位。而根据小葫芦,虎牙前5大礼物流水的游戏中王者荣耀、刺激战场、穿越火线三个游戏流水超过斗鱼,头部流水游戏收入差距比斗鱼更小。

虎牙继续保持在技术研发的投资,包括AI智能视频剪辑和超清分辨率技术;此外,公司和中国电信签订了5G合作备忘录。4月26日,虎牙首次在户外完成了5G+4K的直播尝试,探索5G在高清直播方向的商用潜力。

2.2 YY Live

19Q1 YY持续推出不同类型的创新玩法,提升PUGC的内容质量。比如推出直播与社交推理游戏相结合的内容形式,允许直播用户同时观看6位主播实时参与的社交推理游戏;此外YY与摩登兄弟合作,邀请粉丝一同观看真人秀,吸引了45万在线观众的积极参与。除了全球化战略以外,AI技术仍然是YY2019年度发展的重心,公司利用AI主要改进短视频内容分发的引擎效率,使用户能够更快更轻松地找到内容;同时公司通过构建机器学习模型,利用深度神经网络推荐算法,估算评估主播点击率、平均用户观看时长和转化率,新用户使用时长环比提高25%。公司管理层表示,未来公司AI应用仍旧集中于内容管理领域,包括短视频、直播内容推荐集合,游戏用户与主播的匹配上,将技术应用与内容管理连接起来。公司现有专门从事算法研究的工程师人数达320人,在行业内位居前列。根据小葫芦《2019年Q1娱乐直播行业数据报告》,从娱乐直播平台礼物收入上看,YY在1-3月以近乎压倒性的优势占据全平台首位,其中3月份YY礼物收入超过6.6亿元。在有效主播数方面,Q1季度YY有效主播数位于第二,仅次于泛娱乐直播平台NOW直播,但在月均礼物超过5W的主播数量上力压其他直播平台,达2149人,几乎是第二名的两倍。

2.3 出海产品

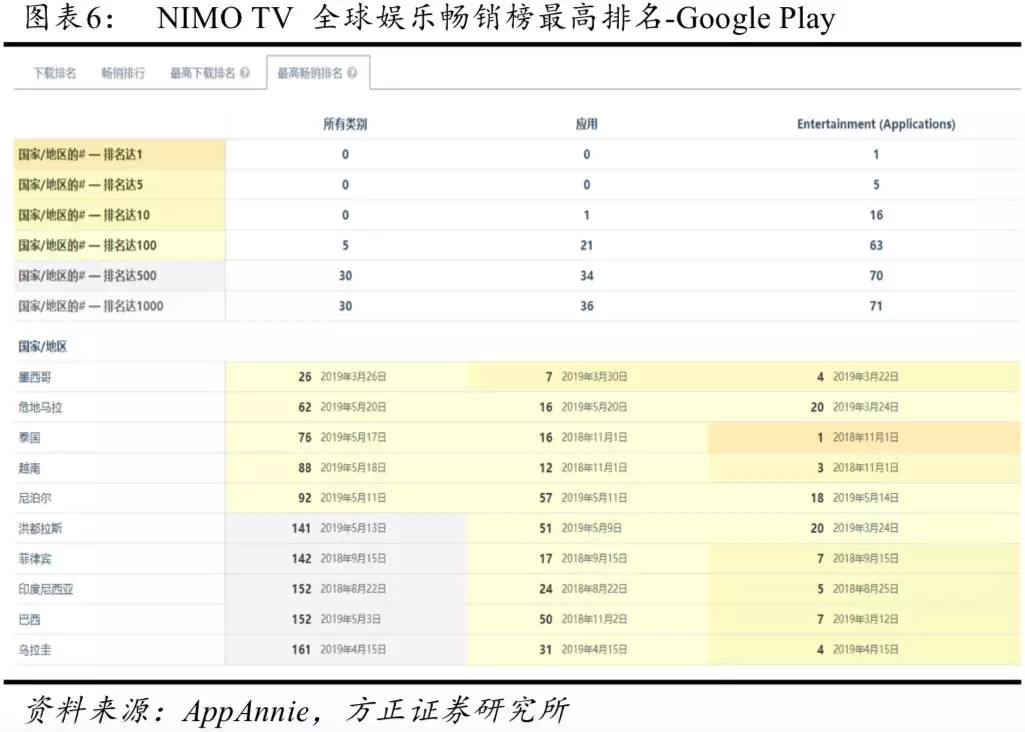

出海产品方面,截至2019年5月20日,在Google Play下,NIMO TV在泰国、厄瓜多尔、墨西哥、哥伦比亚、阿根廷、巴拉圭等国家的娱乐畅销榜最高排名榜首;在Apple Store下,其在柬埔寨/泰国/巴西/印度尼西亚/厄瓜多尔的娱乐类App分类中最高名列第1/4/5/5/6位,相较19年3月有较明显提升,目前NIMO TV海外用户已经超过1,000万,东南亚和南美市场仍处于早期阶段,未来流量增长空间巨大。在海外扩张方面,公司保持将其作为长期发展战略的计划,基于公司在东南亚、拉丁美洲等新兴市场的先入优势,并于2018年推出的海外游戏直播平台Nimo TV,同时根据不同国家市场制定相应的本土化战略,如在巴西推出FIFA锦标赛等,预计在海外市场可以获得长期可观的收益。

4月4日,虎牙向美国证券交易委员会递交增发A类普通股募资文件,计划募集5.5亿美元,用于电竞内容生态建设以及加码海外市场,扶持Nimo TV发展。目前虎牙旗下Nimo TV在东南亚和拉丁美洲市场实现了较快的用户增长,月活数突破1,000万人。

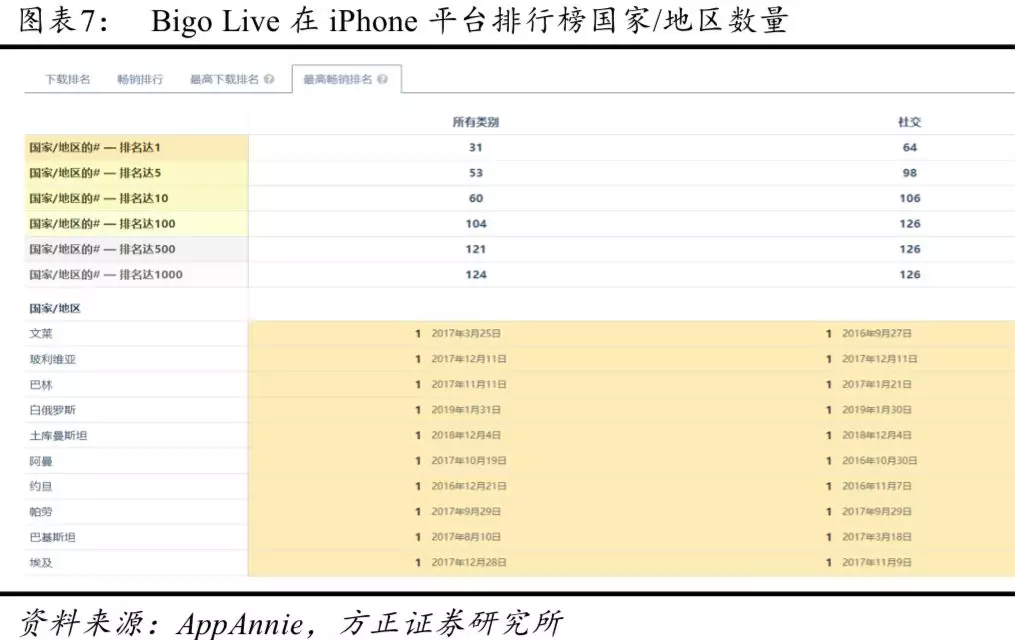

19Q1 Bigo Live表现惊艳,截至19年5月20日,在社交类别下,排名第1的国家数由上季度的59个上升到了64个;排名前5的国家数由94个上升到了98个。据Sensor Tower的数据,19Q1 BIGOLIVE的海外收入近5200万美元,同比增长57%,收入主要由中东市场贡献,其中沙特阿拉伯贡献总收入的39%,美国市场为22%。作为YY全球化布局中重要的版图之一,BIGO的目标是协助公司提升直播内容质量,扩大国际影响,并巩固其在海外泛娱乐直播领域的竞争力。

BIGO旗下的即时通讯视频软件IMO是本季度月活贡献的亮点应用。IMO的用户主要来自于中东和南亚地区,由于家庭、娱乐、工作会议等场景使用需求,2019Q1,IMO日均使用次数达6,500万次,人均单日使用时长达40分钟,每日发起三人或以上会议数量达20万次,比肩To B业务的主流视频服务系统,作为通讯工具,IMO的规模增长已经进入稳定时期。作为YY战略生态的核心闭环,IMO由于其本身以人际关系为核心的特征担任着视频分享拉新的桥梁作用,目前公司已向IMO注入短视频功能,短视频渗透率达30%。未来IMO将对接直播等更多的内容和服务,从工具类产品向社交产品的全面转变。

根据SensorTower 19Q1的报告, YY旗下4款产品入围19Q1海外收入Top 20,其中BIGO LIVE在去年9月后继续保持第1,与1月相比,Nimo TV和Cube TV掉出榜单;下载量方面,YY旗下有5款产品入围,LIKE短视频位列第2,BIGO LIVE位列第7,虎牙旗下的直播产品NIMO TV和Yome Live分别位列第11和10,上榜的还有游戏直播平台Cube TV。

截至19年5月20日,YY旗下随机小游戏对战平台HAGO在印尼、越南、埃及、印度等国排名良好,并在前两个国家的最高畅销榜位列第1位,平台现已推广到全球近50个国家。

据AppAnnie的数据,YY在19年4月中国发行商出海收入排行榜中名列第11位,未来5-10年,YY将继续构建海内外泛娱乐+游戏短视频及直播的产品矩阵,聚焦“全球化”,拥抱新兴市场并扩大全球影响力。

3、虎牙增势持续,YY Live收入增长超预期,BIGO首次并表

2019Q1公司总营收达4,780.6百万元(YoY+47.1%,QoQ+3%),主要由YY和虎牙的直播收入推动,Bigo营收并表对此也有贡献,其中YY

Live收入为2,753.3百万元(YoY+14%,QoQ-12%),占总营收比57.6%,虎牙收入为1,631.5百万元(YoY+93%,QoQ+8%)占总营收比34.1%。19年3月份YY完成全资收购Bigo后,公司将从3月4日起将其合并纳入财务报表范围。19Q1

Bigo的收入为395.9百万元,占总营收比8.3%。分业务来看,直播业务收入4,485.0百万元(YoY+50%,QoQ+2%),直播占总收入93.8%,比重环比略有下降,该部分收入主要由YY和虎牙贡献;其他收入295.6百万元(YoY+36%,QoQ+18%),同比增速有较明显回升,主要来源自虎牙和Bigo广告收入的增长。

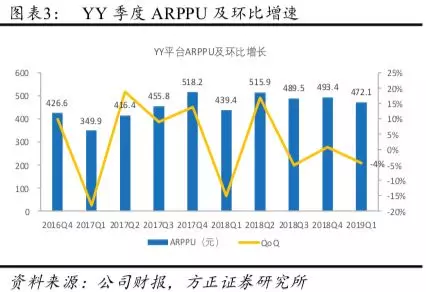

19Q1 YY和虎牙直播付费用户总计为950万(YoY+38%,QoQ+7%),付费用户渗透率达8.36%(YoY-0.54pct,QoQ-1.49pct),ARPPU为472.1人民币(YoY+7%,QoQ-4%)。根据公司的业绩指引,预计19Q2营业收入为60-62亿元,同比增长59%-64.3%,预期高于前期增速;其中,虎牙预计19Q2营收17.3-17.9亿元,YoY+66.6%-72.4%。于今年3月,YY宣布将原有的在线游戏业务注入上海创思,获得上海创思30%的股权。根据往年财报,在线游戏业务对YY收入的贡献十分有限,从资产的角度出发,其将游戏业务剥离的行为说明YY正在聚合优质资产和高变现能力的业务,为后续利润增长蓄能。

3.1 YY Live营业收入

19Q1 YY Live的营收为2,753.3百万元(YoY+14%,QoQ-12%),同比增长超出公司预期,主要有两方面的原因:1)19Q1相关部门对于内容监管进一步收紧,对同行业中小平台产生较为不利的影响,得益于YY的内容审核机制,YY收获了部分行业红利;2)春节期间,用户及主播留存率较高。

3.2 虎牙营业收入

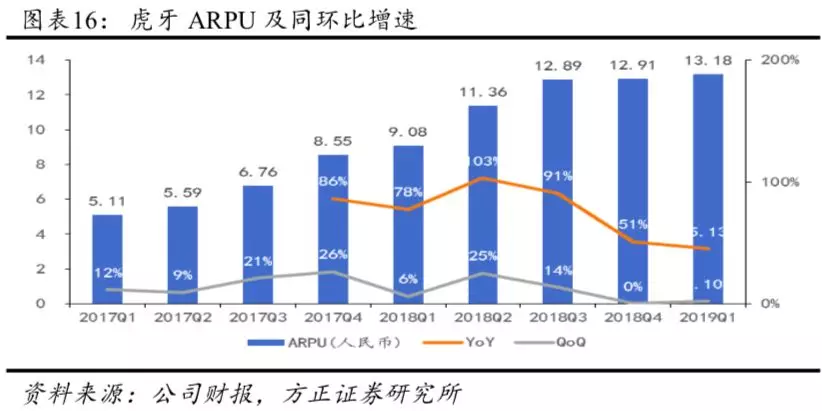

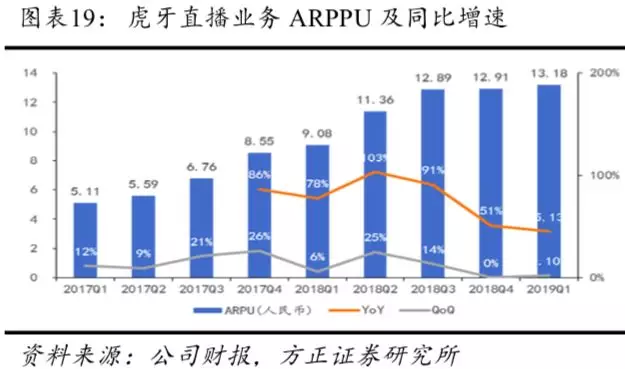

19Q1虎牙的营业收入16.31亿元(YoY+93%,QoQ+8%),ARPU 13.18人民币(YoY+45.1%,QoQ+2.1%),用户流量的货币化能力增强。虎牙主要营收来源仍为直播收入,Q1直播收入达15.52亿元(YoY+96%,QoQ+8%),占比95.2%,环比上一季度略有下降;广告及其他业务收入79.0百万元(YoY+56%,QoQ+25%),占比4.8%。根据公司给出的业绩指引,预计 19Q2营收17.3-17.9亿元,YoY+66.6%-72.4%,同比增速低于当季营收增速93%。

虎牙直播业务收入:19Q1虎牙直播业务收入达1,552.5百万元(YoY+96%,QoQ+8%),占比95.2%。付费用户数和单用户付费金额的增加继续贡献直播业务收入的同比增长。Q1虎牙付费用户数540万人(YoY+57.4%,QoQ+12.5%),以总体MAU计算付费渗透率为4.4%(YoY+0.7pct,QoQ+0.2pct),以移动端MAU计算付费渗透率为10.0%,环比上涨0.5pct。

受益于公司对移动端用户增长和留存的重视,在技术和内容多样性上的优势和对用户体验的提升,Q1直播ARPPU达287.5人民币(YoY+23%,QoQ-4%),增速环比下降8pct,公司营收的增长主要依然是依靠付费用户数的增长推动,其中移动端贡献了80%的直播收入。

虎牙广告及其他业务收入:19Q1虎牙广告及其它业务收入79.0百万元(YoY+56%,QoQ+25%),占比4.8%。广告收入同环比持续增长,原因在于广告主的数量同比大幅提升,公司也积极寻求与包括腾讯在内的多家游戏公司的合作,19Q1游戏公司贡献了约50%的广告收入。公司在与主播合作进行广告植入方面也取得较好进展。随着19Q1越来越多游戏正式获批,游戏广告主的投放需求将持续呈现利好态势。

3.3 Bigo营业收入

19Q1 Bigo的收入为395.9百万元,主要由Bigo Live贡献。由于Bigo在很多市场仍处于商业化变现阶段,其用户付费率与YY相比相对较低。据Bigo进入不同市场的具体划分,其在中东地区的ARPPU值较高,在剩余包括东南亚在内的新兴市场则相对较低,公司预计付费转化率和ARPU值将会在未来继续增长。同时,Bigo不仅仅将目标市场局限在发展中国家,也同时计划在发达国家渗透,其收入的14%来自欧美国家,20%来自一线发达国家。Like目前的发展重心依然是用户增长,仍处于商业化前期。

4、BIGO并表,预计今年仍将亏损;全球化、AI化战略推进下,公司将保持对运营、推广和技术升级的投入

4.1 毛利率

19Q1公司营业成本达3,160.3百万元(YoY+57%,QoQ+5%),营业成本的增长主要是由于主播的收入分成和内容成本的增加。这一季度收入分成及内容成本达2,524.7百万元(YoY+56%,QoQ-1%),这与YY Live和虎牙直播营收的增长具有一致性。收入分成及内容成本占收入比重53%,较去年同期提升2.9pct,环比下降2.3pct。带宽成本达297.4百万元(YoY+32%,QoQ+21%),增长主要反映了海外用户规模的扩张。带宽成本占收入比6%,同比下降0.7pct,环比上升0.9pct。虎牙2019Q1营业成本为1,358.1百万元(YoY+91%,QoQ+7%),收入分成和内容成本为1,113.1百万元(YoY+117%,QoQ+7),占营收比例68%,同比增长7pct,环比下降1pct。主要受虎牙平台虚拟物品收入分成增长和对海内外电竞赛事内容和内容创作者的投入持续增加的影响。带宽成本为169.0百万元(YoY+8%,QoQ+5%),占营收比10%(YoY-9pct,QoQ-1pct)。占比下降主要是由于新技术的发展带来宽带使用效率的提升。

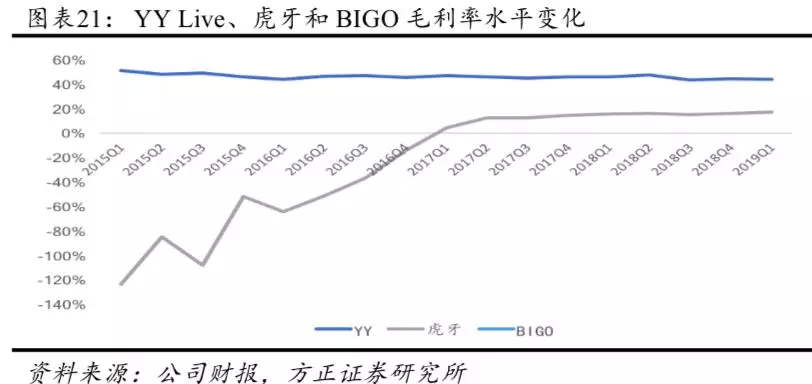

19Q1公司毛利润达1,620.3百万元(YoY+31.4%,QoQ-0.5%),毛利率34%(YoY-4.0pct,QoQ-1.2pct),毛利率同比下降主要是由于公司收入分成和内容成本的增加,同时由于虎牙在公司整体收入占比提升,而虎牙毛利率显著低于YY Live和BIGO,故而对公司整体毛利有所稀释。

分YY Live、虎牙和BIGO来看,YY live的毛利润达1,205.21百万元(YoY+9.2%,QoQ-13.2%),毛利率44%(YoY-2.1pct,QoQ-0.5pct);虎牙毛利润达273.37百万元(YoY+108.6%,QoQ+14.6%),毛利率17%(YoY+1.2pct,QoQ+0.9pct); BIGO毛利润达141.68百万元,毛利率36%。虎牙毛利润增速较快,但本身绝对值远低于YY live。

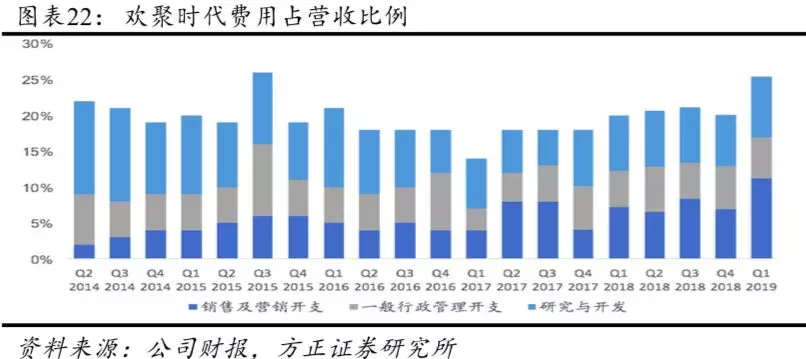

4.2 各项费用占比情况

19Q1运营费用合计达1,215.4百万元(YoY+87%,QoQ+31%),费用占营收比重25.4%(YoY+5.4pct,QoQ+5.4pct)。同比增长主要原因为公司加大了对海外市场的营销投入,以及对AI研发团队员工的相关支出。公司销售费用534.2百万元(YoY+127%,QoQ+65%),占收入比11.2%(YoY+3.9pct,QoQ+4.2pct);研发费用404.7百万元(YoY+62.2%,QoQ+21.7%),占收入比8.5%(YoY+0.8pct,QoQ+1.3pct);管理费用276.4百万元(YoY+68.6%,QoQ+0.5%),占收入比5.8%(YoY+0.7pct,QoQ-0.1pct)。

其中YY live销售费用266.32百万元(YoY+26%,QoQ+1%),研发费用235.50百万元(YoY+19%,QoQ-7%),管理费用163.36百万元(YoY+27%,QoQ-11%);虎牙销售费用78.16百万元(YoY+201%,QoQ+31%);研发费用90.04百万元(YoY+75%,QoQ+14%);管理费用85.81百万元(YoY+140%,QoQ-7%); BIGO销售费用189.76百万元;研发费用79.19百万元;管理费用27.25百万元。

公司未来两大发展战略为全球化和AI化,将加大对运营、推广和技术升级的投入。计划由人工运营逐渐向AI运营转型,研发费用自17Q4以来,占营收比例稳定在8%左右;人才储备方面,目前算法工程师达320人。

4.3 利润率

19Q1营业利润473.6百万元(YoY-21%,QoQ-34%);营业利润率为9.9%(YoY-8.4pct,QoQ-5.6pct),营业利润下滑,主要受到BIGO并表的影响,以及运营费用占收入比的提升。其中YY live营业利润598.09百万元(YoY+5%,QoQ-15%);虎牙营业利润为28.22百万元(YoY+0%,QoQ+52%); BIGO营业亏损为152.76百万元。

净利润3,150.0百万元(YoY+225%,QoQ+324%),归属于YY的净利润3,104.3百万元(YoY+599%,QoQ+354%),净利润率64.9%( YoY+51.3pct,QoQ+50.2pct),大幅提升主要来自于YY Live投资公允价值变动收益。包含少数股东权益的净利润为3,149.98百万元,其中YY Live净利润3,232.27百万元(YoY+245%,QoQ+403%),虎牙净利润63.46百万元(YoY+102%,QoQ-36%); BIGO净亏损145.75百万元。

Non GAAP:19Q1 YY营业利润717.32百万元(YoY-1%,QoQ-19%),营业利润率15.0%( YoY-7.4pct,QoQ-4.1pct),其中YY live营业利润670.06百万元(YoY-1%,QoQ-17%),环比减少主要由于直播营收的下滑;虎牙营业利润96.04百万元(YoY+83%,QoQ+16%);BIGO营业利润-48.78百万元。调整后净利润721.4百万元(YoY-1.1%,QoQ-22.5%),净利率15.1%。其中YY live净利润641.4百万元,环比减少122百万元,下降16%,该项环比下滑主要由于受季节性因素影响,YY live 收入环比减少12%,费用的减少不及收入,带动利润率走低;虎牙净利润131.3百万元,环比减少36百万元,下降21%,主要由于销售及研发费用的大幅增加;BIGO净亏损51.3百万元,并表亦导致了净利润下滑。

5、盈利预测与估值

根据预期,虎牙FY19-21年营收为72.93/97.74/120.70亿元,调整后EPS为2.82/5.24/7.78元,对应P/S为4.07/3.03/2.46X。YY

FY19-21年营收为234.98/305.77/335.47亿元,调整后EPS为46.14/57.37/70.12元,对应P/E为9.6/7.7/6.3X。

6、风险提示

活跃用户增速放缓风险、直播变现不及预期风险、稳定优质内容生产风险、海外监管政策风险、外交关系变化导致的产品使用风险、游戏直播版权风险、付费渗透率下降风险、互联网信息发布政策变更风险、内容监管风险、业务成本增加风险、直播行业竞争风险。

(编辑:朱姝琳)