本文来自微信公众号“分析师谢鸿鹤”

导读

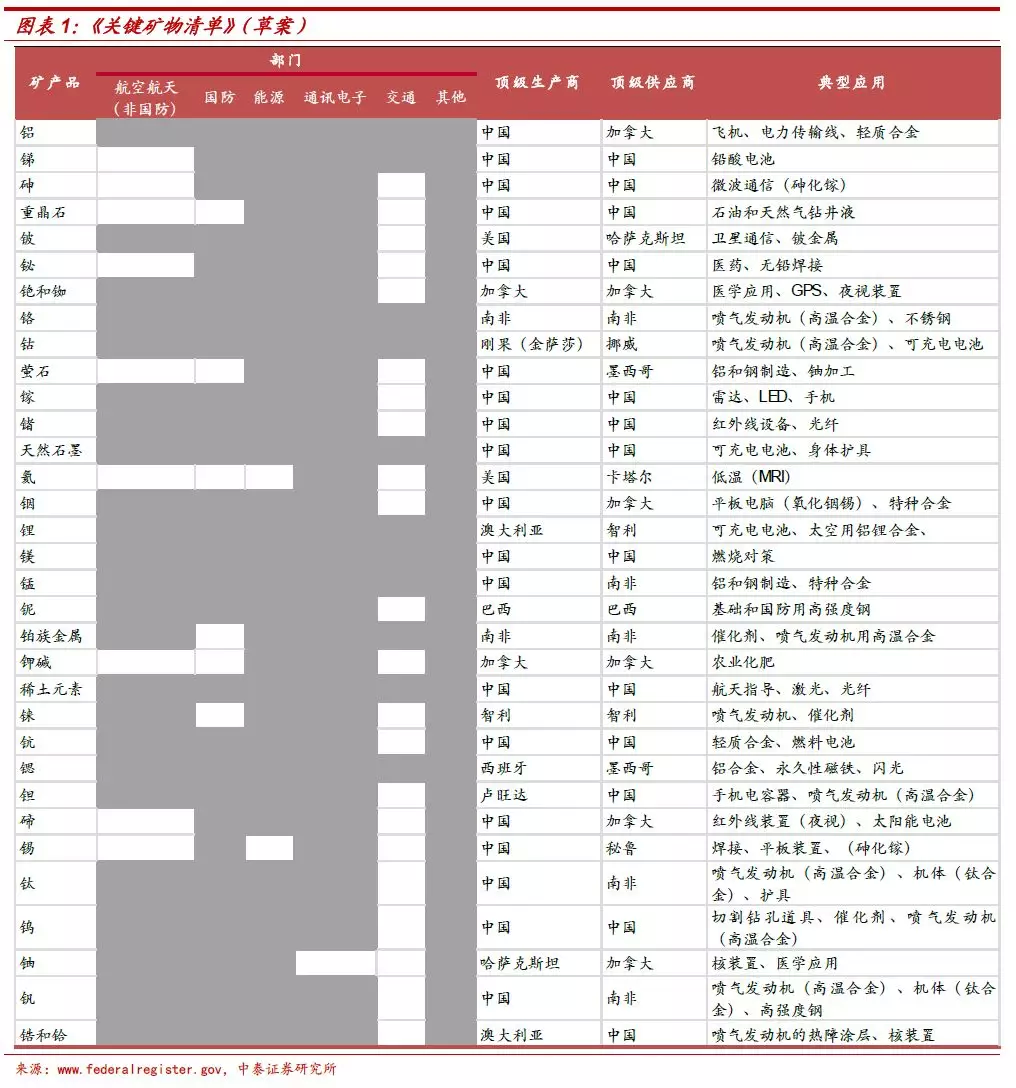

1、【事件】2018年2月16日,美国内政部公布了《关键矿物清单》(草案),清单所涉35种矿物均为美国对外依存度高,且对美经济发展和国家安全至关重要的金属矿产。其中,19种矿物的顶级生产商(top producer)为中国,占比超过50%;且大部分为小金属。

2、“关键矿物并非新鲜事”,2011年欧盟便发布了14种“关键原材料清单”。小金属备受“青睐和关注”的原因,与其不可或缺的功能性材料属性,以及供应和分布相对集中密不可分。可以预期的是,考虑到一国经济、军事等方面的发展与安全,小金属战略金属品种地位会越发重要。在前述35个关键矿种中,综合考虑资源储量、战略地位和市场影响力等方面因素,我们认为:稀土、钨、锑和锗四个品种是典型的“中国优势小金属”,尤其是前三者,资源优势最坚实,特在这里做以更新梳理:

3、稀土:1)资源禀赋十分优异,我国稀土储量约占世界总储量的23%,资源赋存具有“北轻南重”的特点,特别是我国独有的离子型(以中重为主)稀土矿富含稀缺的中重稀土元素,是真正占据主导地位、具有绝对竞争优势的战略性资源。2)下游需求长期看好,稀土下游消费集中分布在新能源、新材料等战略性新兴领域,占比超过60%,其潜在需求被长周期看好,特别是稀土永磁材料在新能源汽车领域的消费具备较大增长潜力。3)产业格局逐步优化,从中长期看,6大集稀土团将进一步以资产为纽带,充分发挥资金、技术、管理等方面的优势,共同推动我国稀土行业规范发展。4)黑色产业链依然掣肘行业发展,按照稀土磁性材料产量元素含量倒推,目前我国每年违规冶炼分离产量达到6万吨左右量级,约占总需求量40%左右,这也造成市场供过于求、劣币驱逐良币,进而导致市场价格持续低位运行。5)市场价格仍处底部,如何建立长效机制,仍是稀土行业难以回避的问题。6)出口高位运行,但增速回落,自2015年稀土出口关税取消后,我国稀土产品出口步入高速增长期,2017年我国出口稀土冶炼分离产品5.1万吨,同比增长10.5%,其中,出口至美国的稀土产品主要为氧化镧铈和碳酸镧铈等轻稀土产品,2017年出口量分别为7417吨和4336吨。

4、钨:1)储量产量全球第一,我国钨储量289万吨,占全球总量的48%,居世界第一位,2017年中国钨精矿产量占全球总产量的83%,处据绝对优势地位。2)下游消费平稳增长,2016年全球钨消费总量约为7.8万吨(金属量),主要集中在中国、美国、日本和欧洲,其中,中国原钨消费总量4.6万吨,同比增长约3%。3)市场价格震荡回升,国内钨市场在经历为期3年左右的价格下行周期后,去库存效果显现,叠加供给收紧,引领钨价逐步回归理性,2017年国内钨精矿年均价为9.07万元/吨,同比上涨29%;今年1季度,钨精矿均价为11.19万元/吨,同比上涨48%(2017年低基数效应明显)。4)出口创历史新高,2017年中国出口钨品28984吨(钨金属,不包括硬质合金),同比增长31.22%,从出口国别看,美国、欧洲以及日本占比分别为17%、34%和23%。

5、锑:1)中国主导全球供需格局,从资源部禀赋看,全球锑储量200万吨(金属量),中国占比近50%,是名副其实的锑资源大国;从产能产量看,我国锑精矿产量基本维持在11-12万吨区间,约占全球75%以上;从下游需求看,全球锑消费总量保持在12-13万吨区间,中国占比为50%左右。2)价格冲高回落,并企稳筑底,受环保督查及广西、湖南等地部分锑冶炼企业减停产等因素影响,2017年锑市场价格呈现先涨后跌再企稳的运行态势,锑锭年均价为54352元/吨,同比上涨37%,今年1季度,锑锭均价为51267元/吨,同比小幅下降3.3%。3)环保倒逼升级,成本支撑显现,工艺落后、环保不达标企业将逐步实现出清,行业格局有望持续优化,成本支撑效应有望凸显,中长期看,锑价将维持趋势性向上。4)进口大幅增长,出口同比下降,2017年中国进口锑品72898吨,同比增长31.4%;出口锑品42417吨,同比下降9.2%,其中,2017年出口至美国的氧化锑为14157吨,约占总出口量的33%。

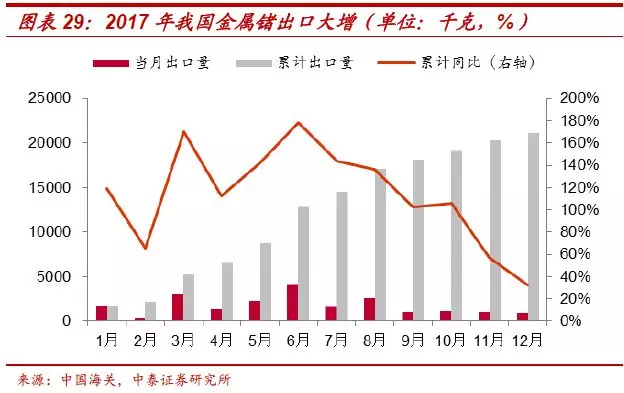

6、锗:1)中国重要战略金属,首先,稀缺属性突出,已探明锗保有储量仅为8600金属吨,主要分布于美国、中国和俄罗斯(45%、41%和10%);其次,中国是全球最大的锗生产国,锗精矿产量基本保持在90吨以上,全球占比维持在70%以上,是全球锗的最主要贡献者。2)有色金属行业高端应用明珠,从消费结构上看,主要集中在红外、光纤以及太阳能电池三大战略性新兴领域,全球占比分别为35%、30%和15%。3)供需错配导致锗价承压运行,2017年,在供给收紧预期影响下,锗价格大幅回升,目前锗价已经回升至10800元/吨,较2017年初上涨约40%,我们认为,此轮上涨周期在需求端持续放量的支撑下,持续时间有望更长。不确定因素为泛亚交易所库存流向对锗价形成潜在压制因素。4)出口高景气有望延续,2017年,我国累计出口金属锗约21吨,同比增长超过30%,其中,出口至美国的占比为19%。

7、风险提示:宏观经济波动、进口以及环保等政策波动带来的风险;中美贸易摩擦带来的不确定性风险。

引言

2018年2月16日,美国内政部公布了《关键矿物清单》(草案),清单所涉35种矿物均为美国对外依存度高,且对美经济发展和国家安全至关重要的金属矿产。其中,19种矿物的顶级生产商(top producer)为中国,占比超过50%;且大部分为小金属(具体如图表1所示)。

“关键矿物并非新鲜事”:在09-11年周期中,2011年欧盟便发布了14种《关键原材料清单》,而2014年的这份清单则更新增加到了20种,分别为锑、铍、硼酸盐、铬、钴、焦炭、氟石、镓、锗、铟、菱镁矿、镁、天然石墨、铌、铂族金属、磷矿石、重稀土、轻稀土、金属硅、钨等小金属和原材料品种。

小金属受“青睐和关注”的原因,与其不可或缺的功能性材料属性,以及供应和分布相对集中密不可分。可以预期的是,考虑到一国经济、军事等方面的发展与安全,小金属战略金属品种地位会越发的重要。

在上述35个关键矿种中,综合考虑资源储量、战略地位和市场影响力等方面因素,我们认为:稀土、钨、锑和锗四个品种是典型的“中国优势小金属”,尤其是前三者,资源优势最坚实,这里做以更新梳理:

稀土

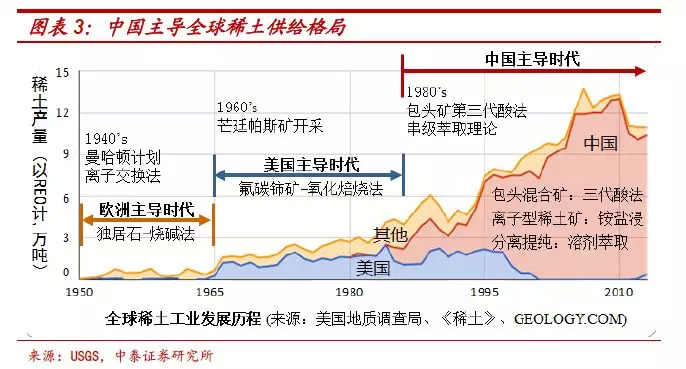

(一)世界稀土看中国

资源禀赋佳。中国稀土资源丰富,《中国的稀土状况与政策》(“白皮书”)统计数据显示,我国稀土储量约占世界总储量的23%,资源赋存具有“北轻南重”的特点:轻稀土矿主要分布在内蒙古包头等北方地区和四川凉山,离子型(以中重为主)稀土矿主要分布在江西、福建等南方7省区。同时,我国的稀土资源还具有种类多、配分全的特点,特别是我国独有的离子型(以中重为主)稀土矿富含稀缺的中重稀土元素,是真正占据主导地位、具有绝对竞争优势的战略性资源。

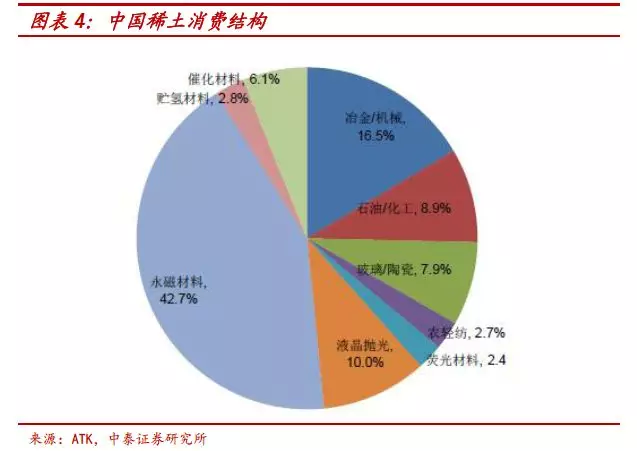

(二)下游需求长期看好

稀土下游消费可划分为传统领域和新材料领域,其中,新材料主要涵盖永磁、发光、催化和抛光等几大领域,并已经超越传统领域占据主导地位(占比超过60%)。根据稀土行业协会统计数据,2016年,中国磁性材料毛坯产量为14万吨,按成材率80%测算,则磁性材料产量为11万吨左右;三基色荧光粉产量约为2200吨左右,白光LED粉产量约为130吨,产量增速迅猛;稀土储氧材料(用于催化)产量为2600吨左右;稀土抛光材料约为2万吨(稀土价格下行,需求扩大),稀土储氢材料产量为8000吨左右。具体消费结构如下图所示。

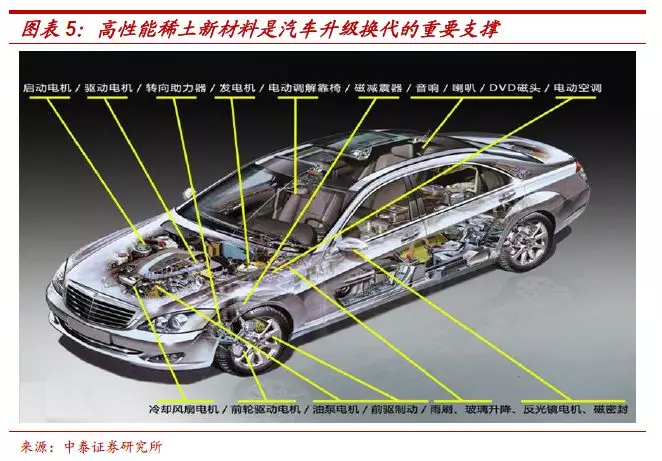

分析上述应用领域,我们不难发现,稀土下游消费大多集中分布在新能源、新材料等战略性新兴领域,其潜在需求被长周期看好,特别是稀土永磁材料在新能源汽车领域的消费具备较大增长潜力。

(三)产业格局逐步优化

组建稀土大集团,提升行业集中度,通过市场化的方式提高我国稀土行业整体竞争力,是目前我国稀土行业管理体系的主题主线。自《国务院关于促进稀土行业持续健康发展的若干意见》(国发〔2011〕12号)下发以来,各稀土大集团整合主体通过全资收购、参股控股、设立平台公司等方式积极开展整合工作,2015年10月至2016年12月,中铝公司、厦门钨业、北方稀土、南方稀土、广东稀土以及五矿稀土的大集团组建工作先后通过验收,至此,我国稀土行业大集团主导的发展格局正式确立。6大稀土集团整合了全国23家稀土矿山中的22家、59家冶炼分离企业中的54家,扭转了稀土行业长期以来“多、小、散”的局面,资源控制力和市场影响力得到进一步增强。从中长期看,6大集稀土团将进一步以资产为纽带,充分发挥资金、技术、管理等方面的优势,共同推动我国稀土行业规范发展。

(四)黑色产业链依然掣肘行业发展

近年来,国家有关部门、地方各级政府、行业协会和稀土企业共同努力,严厉打击稀土违法违规行为,推动建立规范有序的资源开发、冶炼分离和市场流通秩序,并取得了阶段性成果。但是可观来讲,非法开采稀土矿,无计划、超指标生产等现象仍未得到根治,并且严重扰乱市场经营秩序。违规稀土产品由于完全或部分规避了税收、环保等成本,其售价远低于合规产品,使稀土市场价格大幅下降,严重挤压了合法企业的利润空间,造成了合规企业普遍亏损,违规企业普遍盈利的局面。按照稀土磁性材料产量元素含量倒推,目前我国每年的违规冶炼分离产品量达到6万吨左右量级,约占全部需求量的40%左右,这也造成市场供过于求、劣币驱逐良币,进而导致市场价格持续低位运行。

(五)出口高位运行,但增速回落

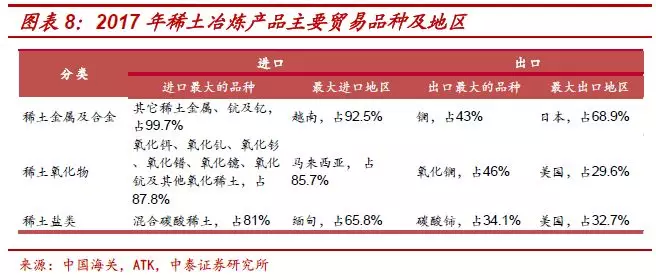

自2015年稀土出口关税取消后,我国稀土产品出口步入高速增长期,海关统计数据显示,2017年我国总计出口稀土金属及合金5514.9吨,同比增长8.4%,出口金额7984.3万美元,同比增长37.4%;出口稀土氧化物2.73万吨,同比增长3.5%,出口金额2.83亿美元,同比增长18.2%;出口稀土化合物1.83万吨,同比增长23.7%,出口金额5359万美元,同比增长40.3%;出口稀土永磁材料2.99万吨,同比增长11.2%;出口金额约14.7亿美元,同比增长12.7%。

出口至美国的稀土产品主要为氧化镧铈和碳酸镧铈等轻稀土产品,出口量分别为7417吨和4336吨。具体如下表所示。

(六)市场价格仍处底部

2017年稀土市场在多项政策的合力下(主要是打黑),走出一波近年来少有的上涨行情,但目前价格又回到2016年水平,从中长周期走势来看,价格也处于历史低位。今年以来,在“扫黑除恶”专项行动、下游补库以及国储预期等多因素共振作用下,稀土亦出现阶段性上涨,但持续时间并不长,目前已经企稳。如何建立长效机制,仍是稀土行业难以回避的问题。

钨

(一)储量、产量全球第一

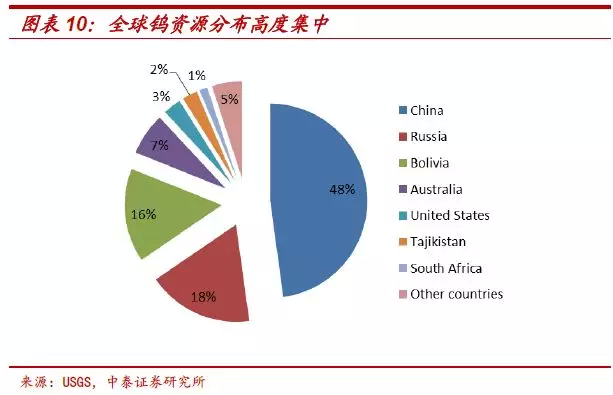

美国地质调查局(USGS)统计数据显示,2015年全球钨储量330万吨,2016年全球钨储量增加近一倍总计达到近600万吨,主要是由于2016年我国江西浮梁县朱溪外围发现了迄今为止全球最大钨矿。目前,我国钨储量289万吨,占全球总量的48%,居世界第一位。其他如,加拿大、澳大利亚、俄罗斯、美国钨资源储量维持稳定。

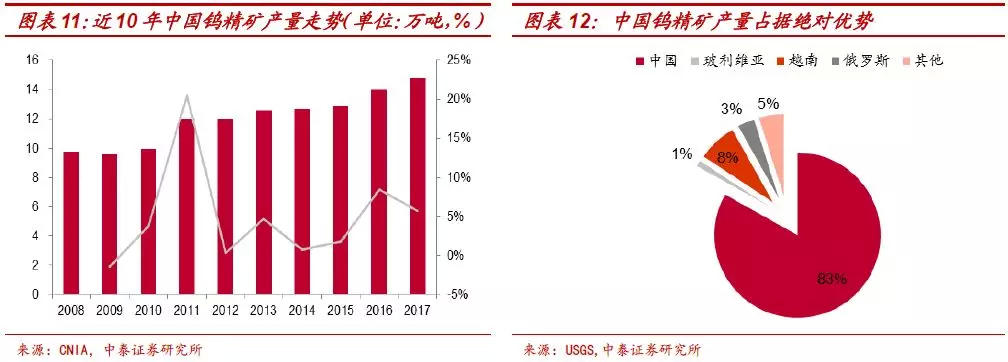

钨资源高度集中,钨生产亦高度集中。USGS统计数据显示,2017年中国钨精矿产量占全球总产量的83%,占据绝对优势。2017年,受天气以及环保等因素制约,小型矿山停产较多,但大中型矿山利用价格上行机会,提高产能利用率、摊薄成本,致使产量同比仍有所增长。中国有色金属工业协会统计数据显示,2017年我国钨精矿产量为14.8万吨(折WO3),同比增长5%左右。具体如下图所示。

(二)下游消费平稳增长

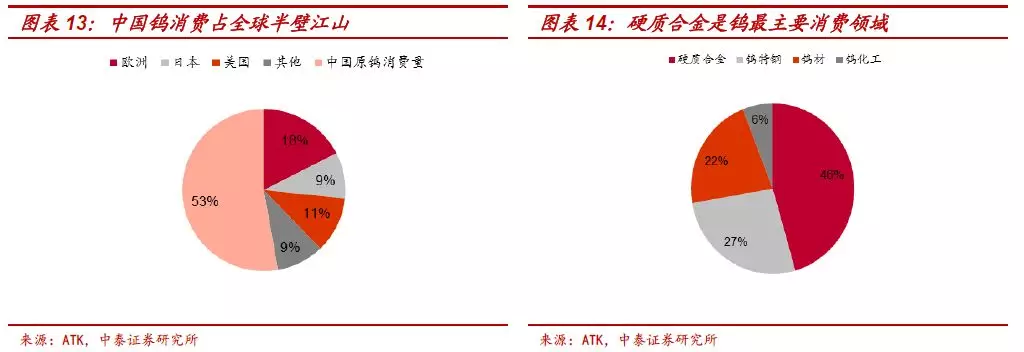

从全球消费格局来看,主要集中在中国、美国、日本和欧洲。其中,欧洲近几年消费总量维持在1.6万吨水平,且废钨利用率逐年增长;美国从2011年消费峰值过后,对钨需求逐步下降,近两年维持在1万吨水平;日本钨市场的主要驱动力依旧来源于汽车行业,年需求量约0.9万吨左右。整体来看,近年全球钨消费保持平稳小幅增长态势,2016年消费总量约为7.8万吨(金属量)。具体如下图所示。

我国钨消费总量同样保持小幅增长,2016年原钨消费总量达到4.57万吨,同比增长约3%。从钨制品消费结构看,钨主要用于硬质合金、钨钢、钨材和钨化工,其占比分别为:46%、27%、22%及6%。

(三)市场价格震荡回升

国内钨市场在经历为期3年左右的价格下行周期后,去库存效果显现,需求亦有所恢复,叠加钨原料供应趋紧,2017年钨精矿市场价格震荡上扬,逐步回归理性。复盘一下,6月小幅震荡,9月快速上扬,月平均价格11.37万元/吨,同比上涨68.20%,环比上涨13.93%,重回10万元/吨以上,是年内月均价格的高位,也是2014年4月份以来的月均价格高位。亚洲金属网统计数据显示,2017年国内钨精矿年平均价格9.07万元/吨,同比上涨29%;今年1季度,钨精矿均价为11.19万元/吨,同比上涨48%(2017年低基数效应明显)。

(四)钨品出口创历史新高

海关统计数据显示,2017年中国出口钨品28984吨(钨金属,不包括硬质合金,下同),同比增长6895吨,增长31.22%,创2008年以来的新高;出口金额9.19亿美元,同比增长41.21%。其中,出口原配额钨品21588吨,同比增加5571吨,增长34.78%,创出口历史新高。

从出口结构看,近来总体来看,钨酸盐类和氧化钨产品出口约占出口总量的75%左右,2017年出口仲钨酸铵/偏钨酸铵占出口总量的23%,蓝、黄钨占出口总量的46%,二者合计占比约70%。

从出口国别看,三大主要出口地区分别为美国、欧洲和日本,其市场需求扩张较为明显。近年,欧洲进口中国钨品占中国总出口的25%左右,近两年超过30%;美国此前占我国总出口的20左右,近年对我国的依赖略有下降。2017年,美国、欧洲以及日本占比分别为17%、34%和23%。

锑

(一)中国主导全球供需格局

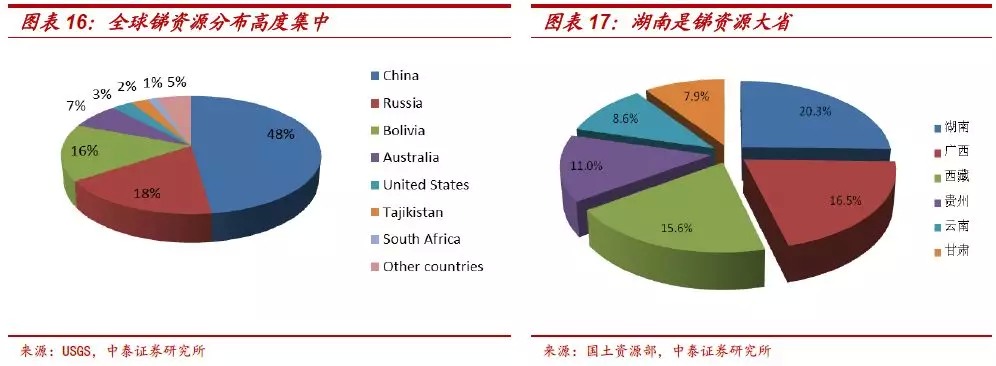

从资源禀赋看,USGS统计数据显示,全球锑储量为200万吨(金属量),其中,中国为95万吨,占比近50%,是名副其实的锑资源大国。此外,俄罗斯、玻利维亚锑资源亦相对丰富,三国合计占比约为82%。从我国资源分布看,2015年我国查明资源储量约293万吨,主要分布在湖南、广西、贵州、云南、西藏、甘肃等地。其中,湖南省查明资源储量占比最高,达20.3%。具体如下图所示。

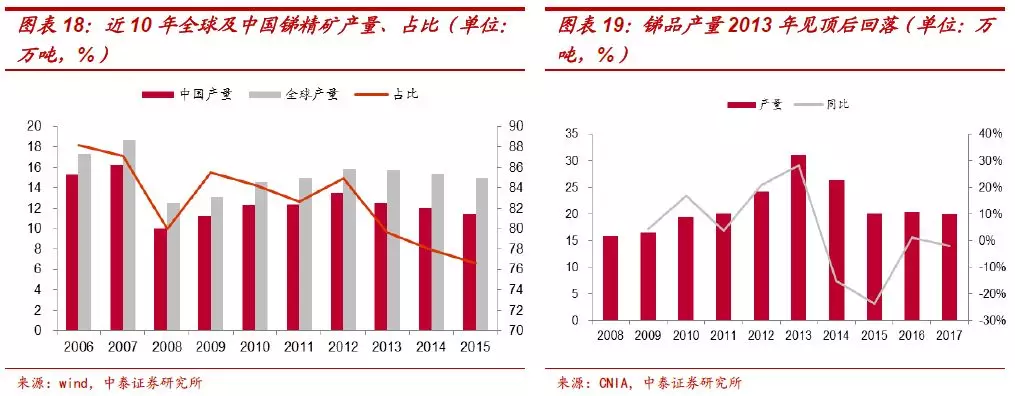

从产能产量看,近年来,我国锑精矿产量基本维持在11-12万吨区间,占全球比例高达75%以上。2015年,全球锑精矿产量为14.7万吨,其中,中国锑精矿产量为11.1万吨,占比为76%。由此可见,虽然我国锑资源丰富,但供给占比同资源占比仍然不匹配。与此同时,在环保趋严以及市场压力共同作用下,近年我国锑品产量呈现逐年下滑态势,2017年锑品产量19.94万吨,同比下降约2%。供给端的有序收紧,对于修复供需关系、提振市场价格发挥了重要作用。

从下游消费看,全球锑消费总量保持在12-13万吨区间,近年变化不大。中国是全球最大的锑消费国,占比约为50%左右,美国、日本及欧盟是全球主要锑消费地区。从细分消费领域来看,阻燃是锑最大消费领域,占比超过50%,其次是合金领域,占比约为20%,聚酯工业是锑的第三大消费领域,占比约为18%。除传统应用领域外,锑在太阳能光伏发电等新兴领域的应用也有所进展,值得关注。具体如下图所示。

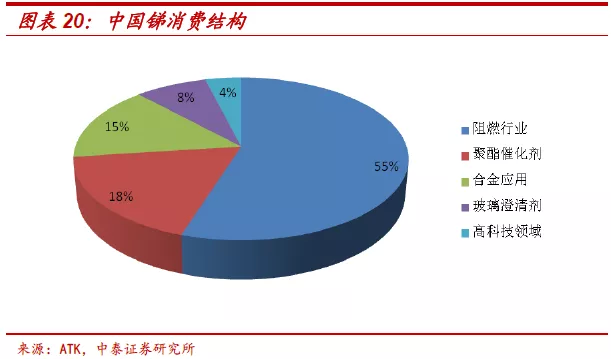

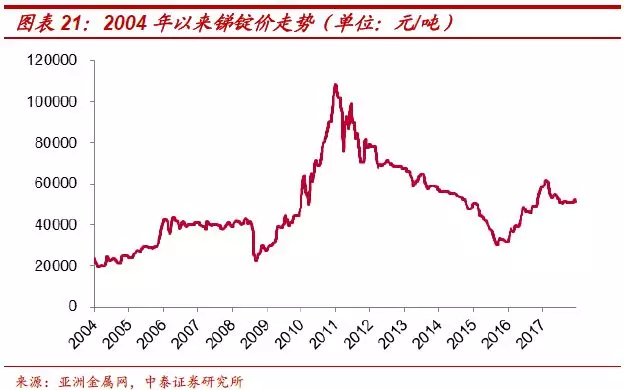

(二)价格冲高回落,并企稳筑底

2017年,锑市场价格总体呈现先涨后跌再企稳的运行态势。受环境保护督查及广西、湖南等地部分锑冶炼企业减停产等因素影响,国内锑价于4-5月份大幅上涨,后续随着督查工作结束、部分企业恢复生产,锑价逐步出现回调。今年1季度,国内锑市场运行平稳,消费商按需采购,供应商正常出货,锑锭和氧化锑价格保持稳定。亚洲金属网统计数据显示,2017年锑锭均价为54352元/吨,同比上涨37%,今年1季度,锑锭均价为51267元/吨,同比小幅下降3.3%。具体价格走势如下图所示。

(三)环保倒逼升级,成本支撑显现

作为锑冶炼原料的锑精矿,多为硫化矿,而传统的鼓风炉—反射炉工艺,产生低浓度二氧化硫污染难以高效治理,成为制约锑行业可持续发展的瓶颈因素。2015年1月1日,新环境保护法正式施行,大幅提高违法成本,与此同时,新修订的《锡锑汞工业污染物排放标准》也已经正式生效,这将对我国锑行业的发展格局和路径产生深远影响。

现阶段,我国锑行业发展仍处于由数量规模型向质量效益型转变的关键时期,部分企业仍尚未达到相关环保标准要求,即便符合环保要求,达标运行的成本也相对较高。环保重压下,加大环保投入、开发新型冶炼工艺,是锑冶炼企业的必然选择。在此大背景下,工艺落后、环保不达标企业将逐步实现出清,行业格局有望持续优化,进而成本支撑效应有望凸显,中长期看,锑价将维持趋势性向上。

(四)进口大幅增长,出口同比下降

进口方面,中国锑冶炼产能远大于精矿产量,每年仍需进口锑精矿以弥补国内缺口。海关统计数据显示,2017年中国累计锑品进口量为72898吨,同比增长31.4%,其中,锑精矿进口量为70295吨,占比超过95%。主要进口国为塔吉克斯坦、俄罗斯、澳大利亚、缅甸等。

出口方面,2017年中国累计出口锑品42417吨,同比下降9.2%。从出口产品结构上看,以初级产品为主,氧化锑占比最大(超过80%),2017年,我国总计出口氧化锑35305吨,占总出口量的83%左右;从出口国别看,美国和日本为主要出口地区,其中,2017年出口至美国的氧化锑为14157吨,约占总出口量的33%。

锗

(一)中国重要战略金属

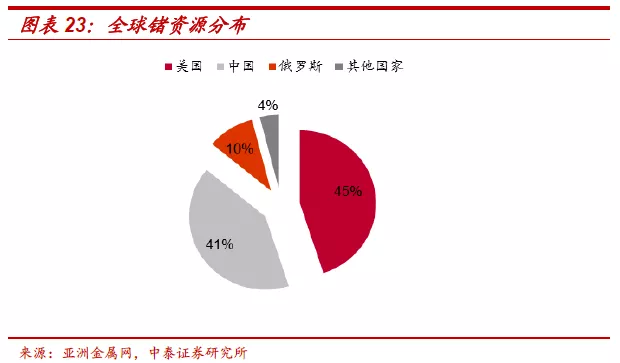

稀缺属性突出,锗是典型的稀散金属元素,在地壳中的平均含量仅为0.0014%,全球锗资源贫乏且分布高度集中,已探明锗保有储量仅为8600金属吨,主要分布于美国、中国和俄罗斯(合计占比超过95%),分别占比为45%、41%和10%。

伴生属性显著,主要伴生于铅锌等硫化矿中,其次为煤矿和铜矿;自然界仅有极少含锗大于1%的矿物(如锗石、硫银锗矿、硫锗铁铜矿等)。锗由于伴生属性明显,其供给端除受下游需求影响外,还同主矿种(铅锌等)产量高度相关。目前,国内云南会泽以及广东凡口两大矿区为铅锌矿伴生锗,其他主要为褐煤伴生锗。

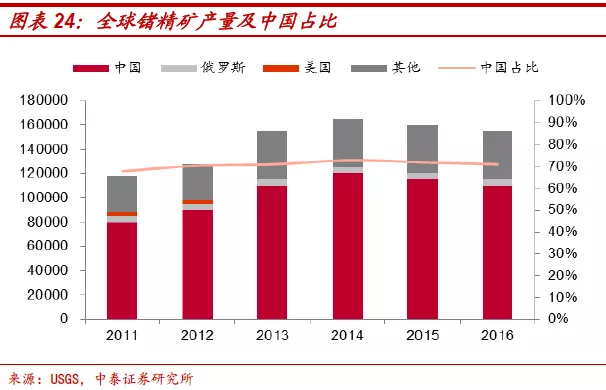

中国是全球最大的锗生产国,美国虽然锗储量居全球第一位,但由于实际生产过程中,锗主要以铅锌伴生冶炼的副产品形式产出,因此,锗产量受到铅锌产量的制约。2011年-2012年美国锗精矿产量为3吨,2013年以后基本无锗精矿产出。俄罗斯锗精矿产量基本维持在5吨水平,变化不大。中国锗精矿产量基本保持在90吨以上,全球占比维持在70%以上,成为全球锗资源的最主要贡献者。

(二)有色金属行业高端应用明珠

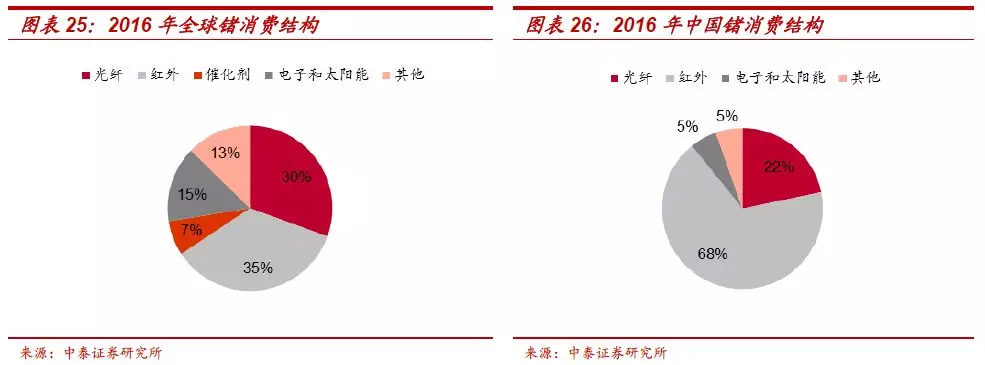

从消费结构上看,主要集中在红外、光纤以及太阳能电池三大战略性新兴领域,由于国内外产业结构的不同,导致三大领域的消费占比相差也较大。具体来看,全球锗下游消费分布相对均衡,红外、光纤以及太阳能光伏领域占比分别为35%、30%和15%;中国锗下游消费中,红外领域“一家独大”,占比接近70%,光纤领域占比约为22%,合计占比约为90%左右,应用领域高度集中。具体如下图所示。

(三)供需错配导致锗价承压运行

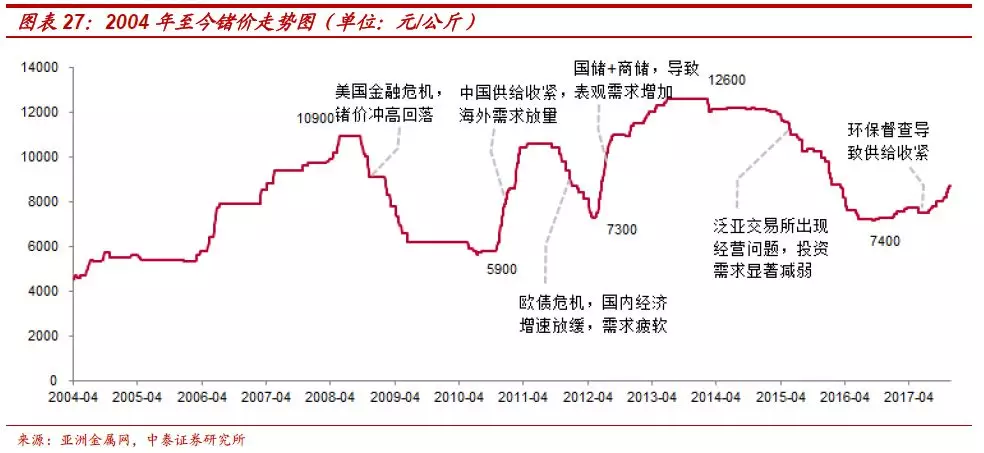

从历史上看,锗价走势并不平静,分别在2008年、2012年以及2014年前后出现过三次深度调整,其中,2008年前后和2014年前后跌幅分别超过55%和45%。具体原因如下图所示。

我们认为,供需错配,是导致锗价承压运行根本原因。复盘历史统计数据,2014年,在考虑到泛亚商储和国家国储两项需求在内,广义供给出现短缺,直接导致价格暴涨;2015年开始,泛亚无新增库存,同时国储也未实施,当年供给出现过剩,价格开始单边下滑,一直到2016年三季度末,锗价探底7150元/吨一线,生产企业开始减产惜售,错配的供需关系得以逐步修复,锗价开始止跌回稳。截止目前,锗价已经跨过万元关口,回升至10400元/吨,较2017年初上涨约40%,我们认为,此轮上涨周期在需求端持续放量的支撑下,持续时间有望更长。不确定因素为泛亚交易所库存流向对锗价形成潜在压制因素。

(四)出口高景气有望延续

2017年锗出口复苏态势明显。在锗价低位运行、出口政策收紧的共同作用下,锗出口贸易经历了长达5年的下行周期,在此期间,锗出口量由40吨锐减至10吨量级。自2016年末、2017年初开始,锗价触底回升,迎来全面爆发。此前,国外下游应用企业以按需采购、不建原料库存为主流经营模式,去库存过程基本已经完结,2017年以来,出于对中国供给收紧以及价格上涨预期的担忧,叠加发达经济体复苏强劲、需求整体向好,国际市场加大采购力度,使得锗出口量同比出现大幅增长。2017年,我国累计出口金属锗约21吨,同比增长超过30%,预计2018年出口端仍将有望维持高景气。

从出口国别看,排名前五的出口地区为俄罗斯、美国、比利时、中国香港以及日本,具体数量以及占比如下表所示。

风险提示

宏观经济波动带来的风险

进口以及环保等政策波动带来的风险

中美贸易问题带来的不确定性风险