本文来自微信公众号“陆家嘴医药代表”,作者张琎、邹朋等。原标题为“国内CRO&CMO快速发展,产业链延伸大势所趋”。

CRO-特殊服务商,CMO-特殊供应商

CRO(合同研究组织)旨在为药企客户提供进行全部或部分的科学或医学研究服务,并获得商业报酬,是一类为医药研究提供外包业务的特殊“服务商”;CRO是典型的人力密集型行业。

CMO(合同生产组织)旨在为药企客户提供定制化生产的原料药、中间体等产品,并在此基础上优化生产工艺,降低成本,是一类为医药生产提供原材料的特殊“供应商”。实验室CMO是人力密集型行业,而工厂CMO是资本密集型行业。CMO业务过程中若加入工艺开发的D-Development则为CDMO。

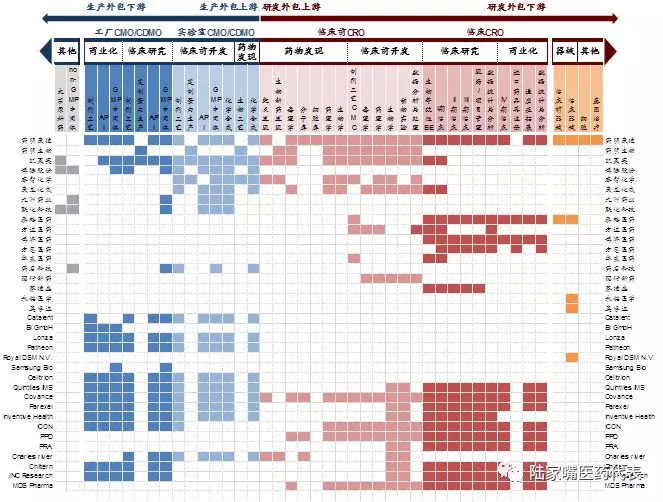

图表1: CRO&CMO业务模块及主要内容

资料来源:药明康德,泰格医药等官方网站,中金公司研究部

CRO:不只是一致性评价,创新药项目是未来

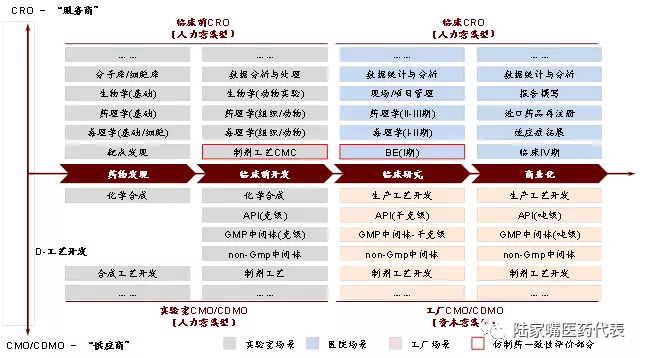

致性评价=临床前的CMC +

临床的BE。2015年“722”临床数据自查后,国内药审改革启动。受仿制药一致性评价需求增加及临床CRO企业产能供给不足影响,仿制药的一致性评价业务供不应求。由此带来的CRO行业近两年备受实业及投资者关注的细分领域。

图表2: 仿制药一致性评价包括临床前CMO与临床BE部分

资料来源:CDE等政府网站,中金公司研究部

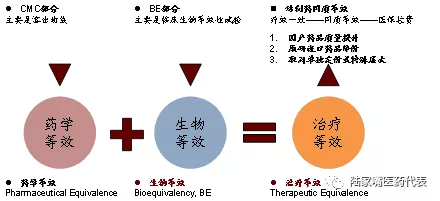

一致性评价仅是CRO业务的冰山一角。从更新分的研发外包业务来看,CRO企业的工作涵盖新药研发的各个流程,并扮演越来越重要的角色。除临床阶段的CRO公司泰格医药、方恩药业、百花村等。近两年在临床前CRO,先导化合物的筛选等领域均有不少优秀企业崛起,如临床前早期的成都先导、药石科技;临床前研究的药明康德、睿智化学等。

图表3: 新药研发主要流程及CRO企业辅助工作

资料来源:生物谷,中金公司研究部

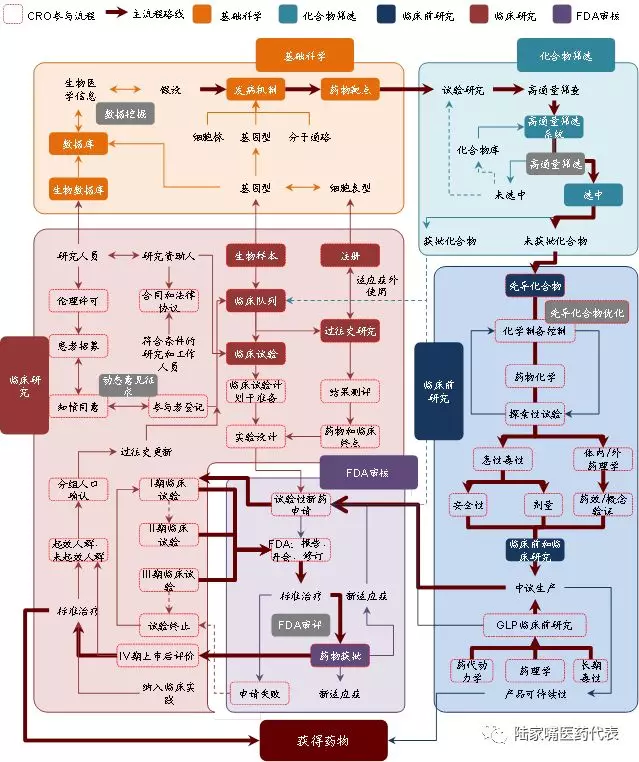

CMO:大额订单决定爆发性,新增订单决定成长性

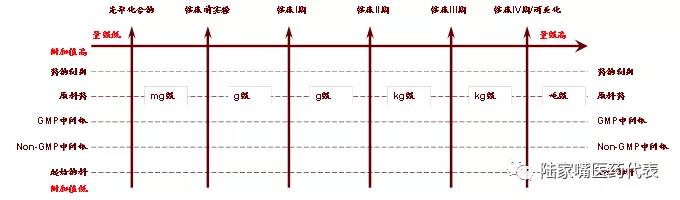

网状的CMO供应链体系。相比CRO较为简单的单链产业链布局,CMO的产业链更像是网状的供应链体系。从先导化合物到临床IV期及商业化阶段,药物研发企业均需要原料药与制剂的供给,越靠药物研发的后期量级约高。而每个阶段的原料药或制剂也都需要经历起始物料-NonGMP中间体-GMP中间体-原料药-制剂阶段的生产过程,生产过程越靠原料药与制剂的后期阶段附加值越高。

图表4: 网状的CMO供应链体系

资料来源:CDE等政府网站,中金公司研究部

工厂CMO业绩受订单影响巨大,大额订单带来高爆发也伴随高业绩波动。CMO的经营模式决定其行业内公司业绩受到上游订单影响巨大。上游制药公司从临床前研究至专利药生产各阶段对医药中间体与原料药均有不同量的需求,特别是重磅专利药上市后对其上游中间体与原料药供应商有极大的业绩推动效应。

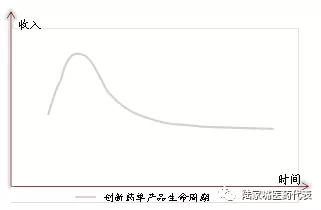

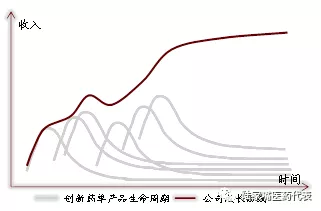

创新药的产品周期决定,单产品对公司增长驱动力递减,公司业绩的成长性更多依托于新增订单。与其他医药行业公司略有不同,对新药研发带来的订单需求决定CMO行业呈现更强的周期性。获得大额重磅新药订单可带来短期业绩的高爆发;从上述强生、吉利德产品增长的衍变,不难发现,国际重磅创新药品种在上市后销售额一般会经历一个“快速增长,达到峰值,逐渐下降,达到平稳增长的过程。慢性病用药平稳期后有一定成长性,后期受到仿制药及其他新药威胁;治愈型用药则会经历大量患者“去库存”的风险。这一类“左倾,肥尾”的抛物曲线为国际大品种创新药产品生命周期。

图表5: 创新药单品种生命周期曲线

资料来源:中金公司研究部

图表6: 公司多品种增长动力预测

资料来源:中金公司研究部

2010年后国内CRO&CMO取得快速的发展

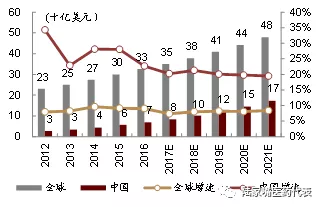

2012年至2016年,全球CRO市场规模从231亿美元增长至326亿美元,年均复合增长率(CAGR)为8.78%,市场增长平稳。2016年国内CRO市场规模约465亿元人民币,2012年到2016年CAGR约为25.4%。相对于国外较为成熟的CRO行业,国内市场目前仍处于发展初期的快速增长阶段。

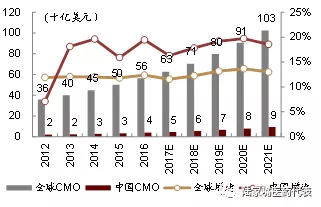

2016年全球CMO市场规模达到563亿美元,年均复合增长率(CAGR)为12.0%;同时,2012-2016年国内CMO行业CAGR约为15.9%,预计将在2017-2021年保持18%的复合增长率,并于2020年突破500亿元人民币的市场规模。

图表7: 全球和中国CRO行业规模及增速

资料来源:美国药品研究和制造商协会,药明康德招股书,中金公司研究部

图表8: 全球和中国CMO行业规模及增速

资料来源:美国药品研究和制造商协会,药明康德招股书,中金公司研究部

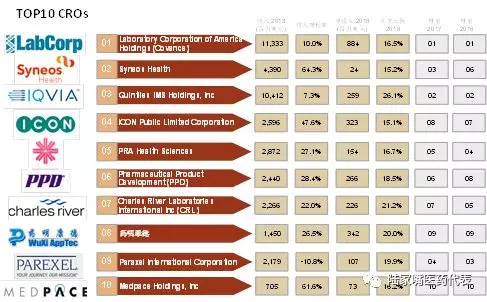

2018年全球大的CRO&CMO公司Labcorp收入113亿美金,净利润86亿元,位列全球第一,而国内CRO&CMO龙头药明康德以14.50亿美金跻身前十,我们期待国内CRO&CMO企业未来能有更快的发展。

图表9: 全球大型CRO&CMO企业对比

资料来源:中金公司研究部

注:排序模型纳入4个标准并分配不同权重,包括:年度总收入(70%)、年度收入增长(20%)、净收入(5%)、开支比例(5%);PPD未披露2016及2018年财务数据,取行业平均;Paraxel未发布2018年年报,取媒体预测值。

产业链延伸大势所趋。从全球CRO与CMO的行业发展来看,立足于产业链中自身的优势项目,逐步往产业链上下延伸是目前全球各家公司努力的方向。通过已有客户的紧密合作关系,尽可能承接客户上一步或下一步的研究与生产外包工作,从而打开产业链单段项目的天花板,并增强公司客户的粘性。

图表10: 国内外主要CRO与CMO公司的产业链布局对比